我国上市百货企业成长性评价实证研究

2013-05-12吕庆华余丹丹

吕庆华,余丹丹

(华侨大学工商管理学院,福建泉州362021)

引 言

在世界经济形势变幻莫测、零售市场环境波谲云诡、行业发展风起云涌、面临诸多挑战的新形势下,研究百货企业的成长至关重要。据统计,近几年来我国的百货行业销售额持续增长,由2002年的484.7 亿元增加到2010 的2 671.5 亿元。[1]百货业的发展已经成为拉动国内经济需求的重要力量,在扩大消费、稳定物价、提供就业等方面作用也十分突出。

Wood通过文献阅读分析了1910—1965年这55年间美国百货业的发展,发现百货业逐渐由“成熟”过渡到“衰退”,并且其单一市中心商店的组织结构对郊区扩张造成了阻碍。一些连锁店和部分拥有有效结构的百货店在扩张郊区市场方面发展较好,当大部分百货公司准备扩张时,却不得不大幅度地调整其业务结构。[2]Scott和Walker通过定量分析认为,美国百货业高广告支出侵蚀了其长远竞争力的经营成本这种说法言过其实,同时广告支出与销售的关系在恶化。[3]Johnson和 Kim指出,传统百货业在20世纪上半叶发展良好,但到了70年代末期,百货业出现了诸多问题,分析了领先传统商店应对“衰退”的战略定位及有效策略。[4]盛朝迅探讨了业态变异对我国百货业盈利模式的积极影响。[5]顾爽认为传统百货业的竞争力缺失严重,必须转型为连锁百货,转型途径包括:选址、定位、招聘培训、招商和物流等。[6]戴娟萍认为在新兴零售业态的发展下,百货零售业已经步入衰退期。[7]可见,实证研究上市百货企业成长性,具有重要的理论价值和实践意义。

1 我国上市百货企业成长性实证分析

目前国内外对企业成长性评价的方法很多,主要有 BP 神经网络[8]、二维判断模型[9]、β 调和系数法[10]、GEP 法[11]、模糊综合评价法[12]、突变级数法[13]、主成分分析[14]及因子分析法[15]等。基于某些客观因素,本文采用因子分析法。

1.1 指标设定与样本选择

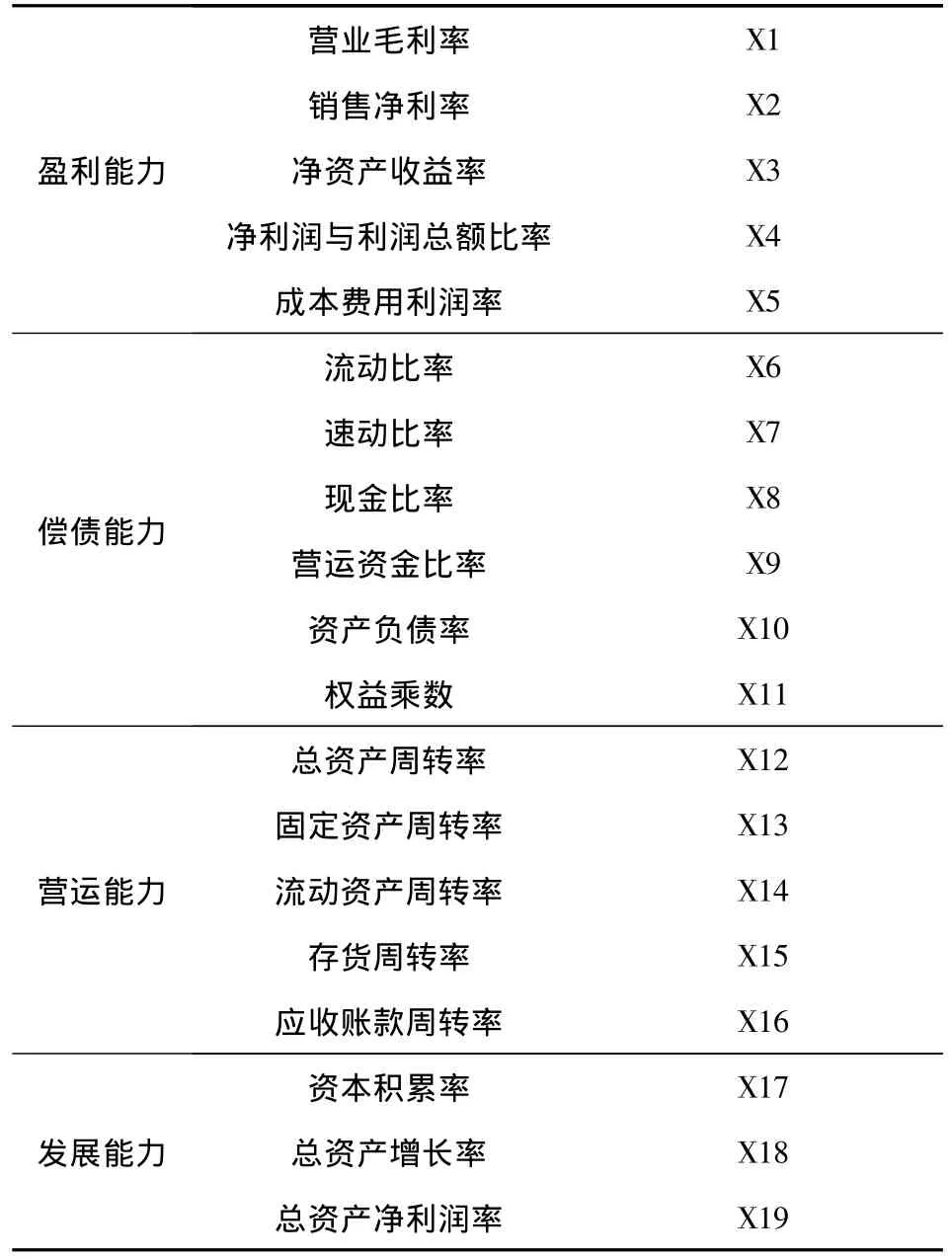

目前针对企业成长性评价指标的选择,学术界还未形成统一的观点,研究者需要制定和选择不同的指标体系,从不同角度来研究企业成长性问题。企业成长性评价指标主要以综合指标为主、单一指标为辅,以财务指标为主、定性指标为辅。由于我国当前的企业制度、证券市场和统计制度等还不够完善,企业的非财务数据的获取与量化难度很大,数据的真实性与准确性难以保证。而财务数据通过专业会计审核后对外公告,具有很高的可靠性和准确性。根据企业成长的共性与百货企业成长的特性,可建立以下的百货企业成长性评价指标体系(见表1)。

表1 百货企业成长性评价指标体系

该指标体系主要由一级指标和二级指标构成,一级指标4个,分别是盈利能力、偿债能力、营运能力和发展能力,每个一级指标下设若干个二级指标共19个,各个二级指标之间是一种互补关系。

本文根据中信行业分类,获得我国百货企业名单,按以下标准筛选研究样本。(1)全部为2011年4月前在沪深证交所A股市场上市的百货公司,且年报数据较全;(2)企业的主要经营业务是百货零售;(3)2002—2011年期间企业经营较为稳健,未出现极端异常数据,且财务数据缺失值在可接受范围内;(4)在2002—2011年跨度的10年内没有证券监督机构公开认定的违规和违法行为。根据以上标准,最终选取40个样本上市百货企业(见表4上市公司名称)。

数据主要来源于上市公司的公告年报和国泰安数据库、锐思数据库,一部分收集于和讯网、财经网及其他权威财经证券网站。对于个别企业个别年份的缺失数据,采用均值替代法处理。

1.2 实证分析

在确定研究方法、构建指标及选取样本后,运用因子分析法对40家上市百货企业成长性进行实证分析。本部分以2011年的数据为例,通过SPSS 17.0进行计算,19项指标可以综合成 F1、F2、F3、F4、F5及F6这六个公共因子,其累计方差贡献率为 80.255%。

KMO检验和球形Barlett检验情况(参见表2),KMO 值为 0.612,大于0.5,满足因子分析的可行性标准;Bartlett的球形度检验概率为0,小于显著性水平0.05,表明研究中使用的指标变量间具有较强的相关性,因子分析有效。

表2 KMO和Bartlett的检验

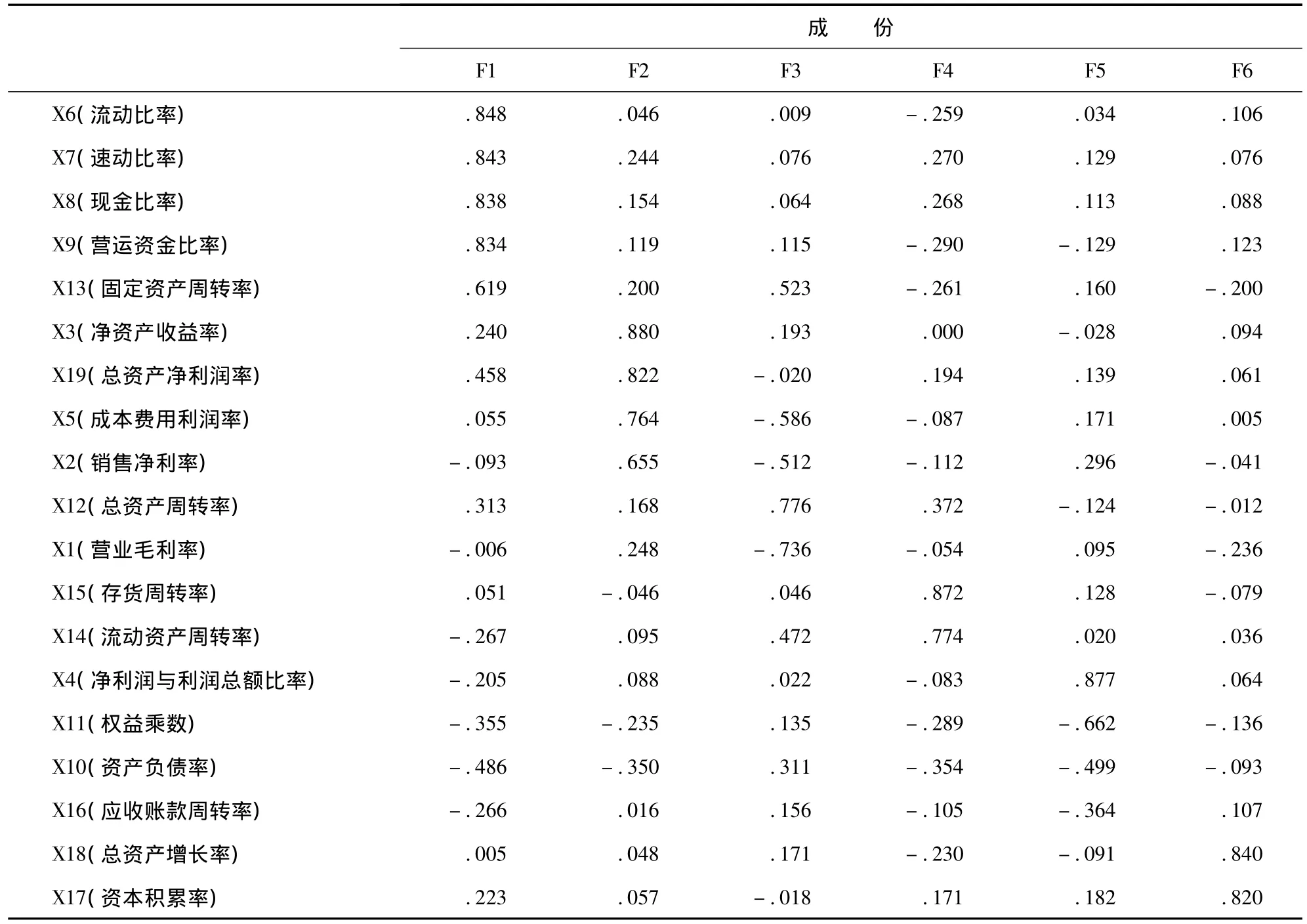

通过SPSS18软件输出的因子载荷矩阵(见表3),可以反映公共因子与各变量之间的关系。

F1 在 X6(流动比率)、X7(速动比率)、X8(现金比率)、X9(营运资金比率)、X13(固定资产周转率)上有较高的载荷量。X6、X7、X8和X9反映了百货企业的偿债情况;X13反映了百货企业的营运状况。因此,可以称F1为偿债营运因子[16],它综合了全部指标体系29.294%的信息。

F2与X3(净资产收益率)、X19(总资产净利润率)、X5(成本费用利润率)和X2(销售净利率)的相关系数较大,反映了百货企业盈利的总体发展状况。因此,F2可以定义为盈利发展因子,它综合了整个指标体系17.862%的信息。

F3与X12(总资产周转率)、X1(营业毛利率)的相关系数较大,二者从不同角度反映了百货企业的运营和盈利能力。因此,定义F3为营运盈利因子,它综合了整个指标体系12.83%的信息。

F4在X15(存货周转率)、X14(流动资产周转率)上有较高的载荷量,反映了百货企业的营运能力。因此,F4可以定义为营运因子,它综合了整个指标体系7.946%的信息。

F5与X4(净利润与利润总额比率)、X11(权益乘数)、X10(资产负债率)、X16(应收账款周转率)的相关程度相对较高。因此,定义F5为非发展因子,它综合了整个指标体系7.445%的信息。

F6与X18(总资产增长率)、X17(资本积累率)的相关程度相对较高。因此,定义F6为发展因子,它综合了整个指标体系4.878%的信息。

表3 旋转成份矩阵

2 实证结果

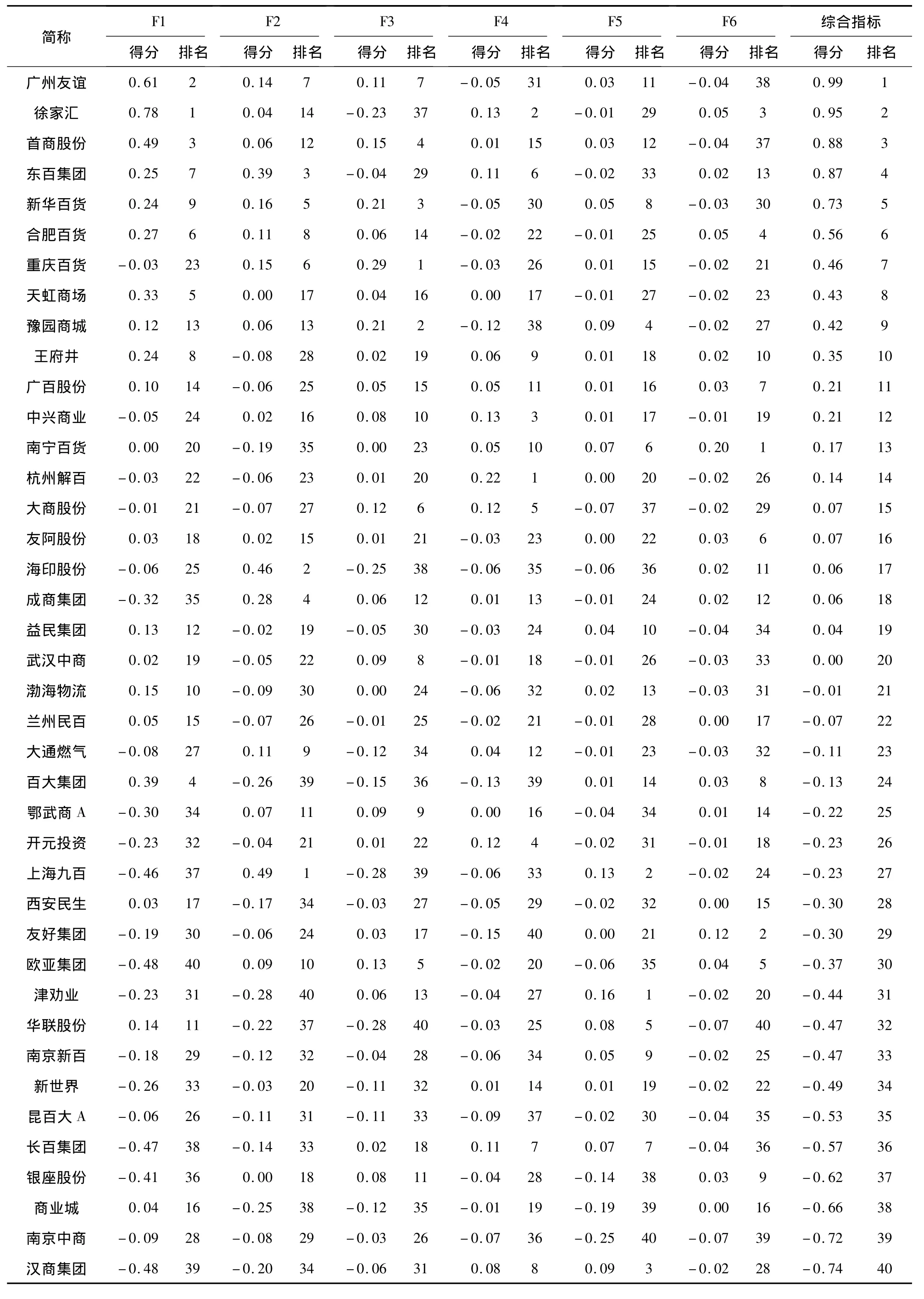

运用 SPSS 17.0 软件,计算出 F1、F2、F3、F4、F5、F6的得分情况,并用各主因子的方差贡献率占累计贡献率的比重作为权数,按线性加权求和公式:

F=(29.294 × F1+17.862 × F2+12.83 × F3+7.946 ×F4+7.445 ×F5+4.878 ×F6)/80.255

求出40家上市百货企业的综合得分及排名情况(见表4)(注:为排版需要,仅保留小数点后2位数)。

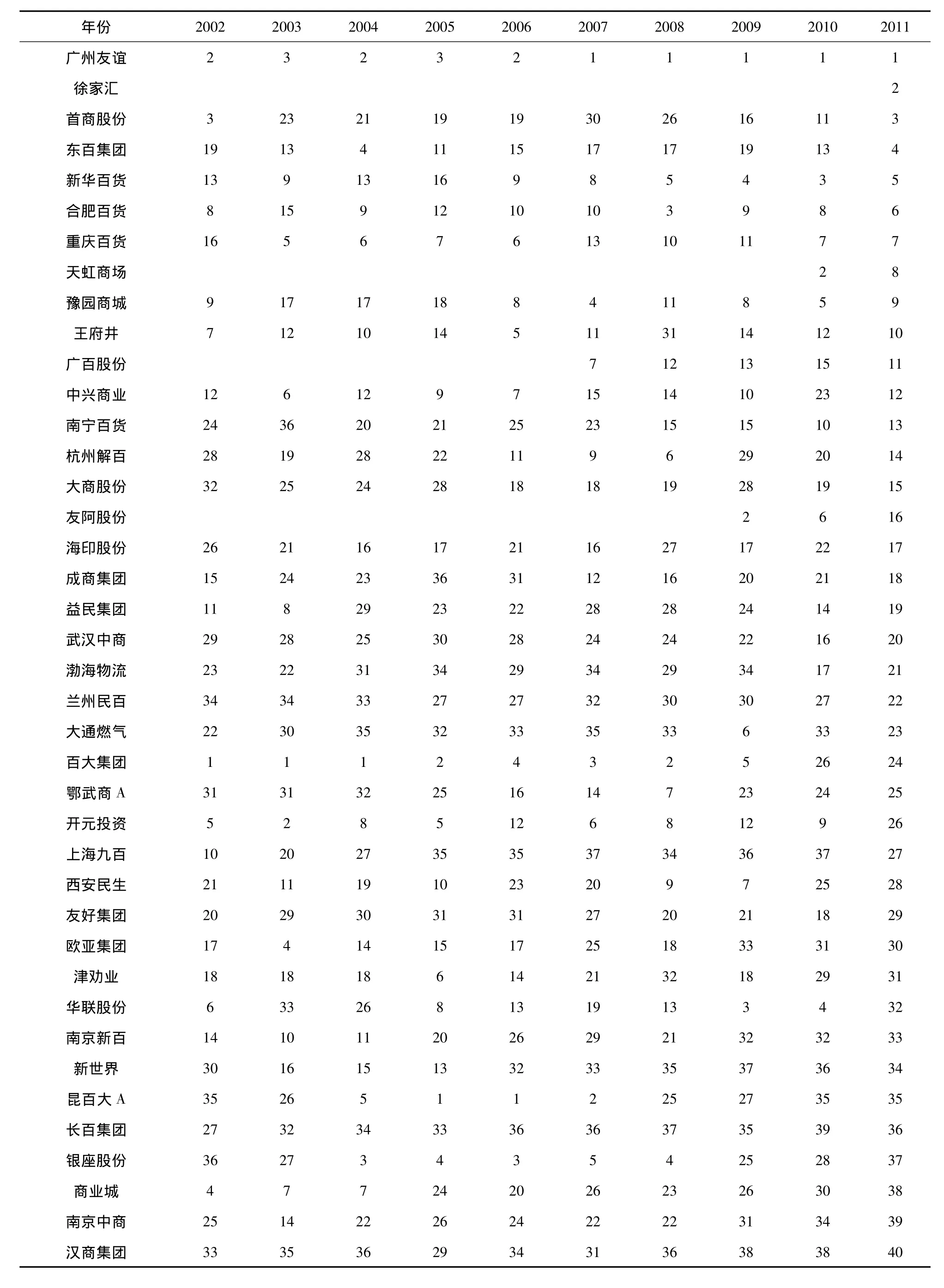

类似于分析2011年零售上市公司综合实力排名,分析2002年到2010年的结果,再通过整理,结合10年来的综合实力得分及排名,得出反映动态趋势的排名(参见表5)。

不同百货企业,成长的类型不同。根据其排名变化,主要分为平“I”型、“W”型、“M”型、“U”型、倒“U”型、“N”型及其他类型。

(1)平“I”型。平“I”型由于起点不同,可划分为高端平“I”型、中低端平“I”型。高端平“I”型是指成长区间内,企业成长过程中排名稳定在10名左右的企业。符合该条件的企业有广州友谊、重庆百货。在得分趋势图中,可以看到广州友谊在2002—2011年这10年间,其排名均在前3名,而2007—2011这5年,其成长性稳居第一,成长稳定且处于高端。广州友谊发展的总目标是“一业为主、连锁经营、零售为本、配套发展”。具体经营措施:建立信息高速公路,增加技术含量;制定长远规划,落实改革资金;加强客户关系管理,与客户建立多渠道沟通;加强百货连锁,打造精品百货。中低端平“I”型是指成长区间内,企业成长过程中排名在20~40名,变化幅度小且稳定的企业。符合该条件的企业有汉商集团、长百集团和兰州民百。汉商集团2002—2011这10年的成长性综合排名基本在30~40名之间,变化幅度小但处于下降趋势,是典型的中低端平“I”型企业。

表4 40家上市百货企业的综合得分及排名情况

表5 2002—2011年我国上市百货企业成长的综合指标排名

(2)“W”型。W型是指在成长区间内,企业成长过程中,起点较高,经过波折成长后又回到或稳定到初始阶段的企业。符合该条件的企业有:首商集团、合肥百货、豫园商城、南宁百货、益民集团、渤海物流、大通燃气。在W型中比较典型的是首商集团,2002年其排名为第3名,而2003年则下降至23名,后逐渐稳定到19名,到2007年则跌至30名,随后稳定上升,而后由2010年的11名暴涨至2011年的第3名。首商集团下跌的2003年和2007年正是经济环境较特殊的年份,2003年由于非典(SARS),处在北京的百货商场遭到重创;2007年次贷危机大环境影响显著。北京首商集团股份有限公司是在原北京市西单商场股份有限公司和北京新燕莎控股(集团)有限责任公司资产重组的基础上,形成的一家以百货零售、连锁经营为主的大型商业企业集团。2011年7月22日正式揭牌,股票代码600723,股票简称首商股份。公司总资产48.7亿元,总经营面积约100万平方米,年销售额超过100亿元,市值近100亿元。作为北京首都旅游集团旗下的旅游商业板块,首商股份拥有西单商场、友谊商店、燕莎友谊商城、燕莎奥特莱斯、贵友大厦、金源新燕莎MALL、法雅体育等一批享有知名度的企业和驰名品牌,涉足都市高端精品百货、大众时尚百货、奥特莱斯、大型购物中心、社区购物中心和专营专卖等多个业态,主营门店遍布北京以及成都、兰州、乌鲁木齐、太原、哈尔滨等多座大中城市,形成了多品牌、多业态并存和立体化协同发展的新格局,成为京城具有较强区域优势和突出影响力的企业。

(3)“M”型。M型是指在成长区间内,企业成长过程中,起点较低,经过波折成长后又回到或稳定在初始阶段的企业。符合该条件的企业有:中兴商业、杭州解百、开元投资、西安民生、友好集团、欧亚集团、津劝业、华联股份、南京新百、南京中商。在M型中比较典型的企业是华联股份,在2003年其成长综合排名是33名,2005年稳定上升至第3名后,2007年下滑到10名,到2009年又涨至第3名,于2011年跌到32名。在2002年其排名也在10名以内,但是其成长稳定性不足,波折较大。这与其转型紧密相关,2007年10月,在房租成本不断上涨和消费者需求多元化的背景下,华联股份将旗下的6家百货店出售给母公司北京华联集团,转而进军购物中心市场。购物中心动用资金额较大,与传统零售业务模式差别较大,涉足购物中心需要资金、资源和团队等配套条件,既要加大招商力度又要注重后期商铺服务。转型期阵痛在所难免,但2007年后公司总资产净利润率显著提高,总资产运营和效率有较大改善。

(4)“U”型。U型是指在成长区间内,企业成长过程中,起点较高,下滑后又回到或稳定在某阶段的企业。符合该条件的企业有:王府井、广百股份、成商集团、上海九百。在U型中比较典型的是成商集团,在2002年该企业排名为15名,2005年滑至36名,后又稳定于10~20名之间,2007年位于12名,是其最高点。这与成商集团的经营状况也是相符合的。2005年6月茂业集团与迪康集团签订《股份转让协议书》,茂业集团以总价款3.8亿元收购迪康集团持有的13 356.952万股成商集团法人股,占成商集团总股本的65.75%,2005年底又转至茂业商厦,至此被收购后由其借壳上市。可见在并购时,企业出现一定的问题,通过不断调整后,基本回到了2002年的排名。

(5)倒“U”型。倒U型是指在成长区间内,企业成长过程中,起点较低,稳定上升后又回到或稳定到某阶段的企业。符合该条件的企业有鄂武商A、昆百大A、银座股份、新世界。昆百大A是典型的倒“U”型企业。2002年其排名为35,处于尾端,而后稳定上升,2005年其排名第一,且连续3年居于前列,2008年跌至25位,到2011年又排名35位,回到了10年前的排名。

(6)“N”型。N型指在成长区间内,企业成长过程中,起点较低,稳定上升又稳定下降后,又上升到较高阶段的企业。符合该条件的企业有新华百货、东百集团、大商股份、海印集团、武汉中商。东百集团是典型的“N”型企业,2002年其排名为19,到2004年其排名就上升至第4位,随后又稳步下滑至2009年的第19位,2011年则升至第4名。

(7)其他类型。除了以上成长变动的类型,还有异常变化的企业或不归于以上6种类型。百大集团属于异常变化,在稳定居于前10后,突变下降;商业城是直线下降型;徐家汇、天虹商场、友阿股份则上市年限较短,可比性不强,未归类。

3 结果分析与评价

3.1 经济区域差异性

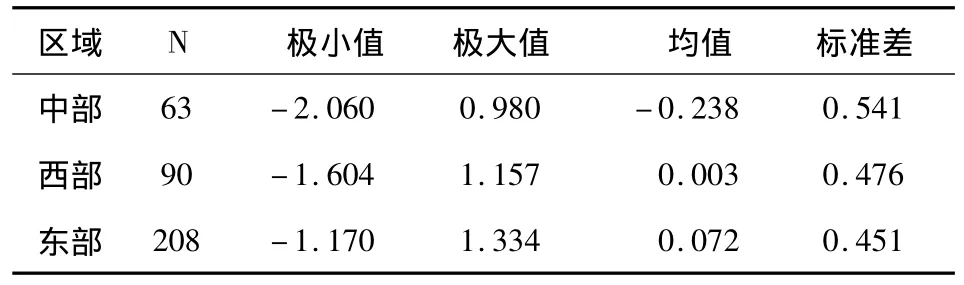

不同国家、地区的经济、文化、社会环境各异,其对企业的创立和发展有深远影响,是企业持续成长的动力源泉。我国经济区域的划分是在市场机制的作用下提出的,“七五”计划中明确提出的东中西三大地带划分,是当代中国区域经济研究有影响力且沿用至今的提法,三大地带划分的实质是一种把经济建设的重心或生产力布局的重点由经济技术水平高的地区向技术水平低、资源禀赋具有优势地区的滚动式转移。迄今为止,在所有经济区划中,被广为接受的还是“七五”计划中提出的“东中西三大地带”经济区划。根据此标准,本文以2002—2011年百货企业成长性得分为面板数据,进行区域分析,参见表6。

表6 我国上市百货企业经济区域差异性

(1)东部地区上市百货企业个数比中西部地区多,中西部地区差别较小。东部地区上市的百货企业样本数208,中部地区仅63,西部有90。这与我国经济区域划分有一定的相关性。东部包括12个沿海的省、直辖市和自治区(不包括台湾省),面积占全国13.6%,人口占全国42%;中部包括9个省区,面积占全国29%,人口占全国35.6%;西部包括9个省区,面积占全国57.4%,人口占全国22.4%。

(2)同区域不同企业间成长性差别显著。差别最显著的是中部地区,其极小值为-2.060,明显低于其竞争对手。西部地区间企业的差距也较大,极小值与极大值之间的差为2.700。东部地区的百货企业差异性比中西部地区小。

(3)不同区域企业成长性差别较大。在成长性平均得分上东部优于西部,西部优于中部。在标准差上,中部企业间的差异性最强,标准差达到0.541,差异显著。同时中部地区的标准差远大于东、西部地区。在企业成长性得分上,东部得分为正,大约为7.17%,西部值偏小,而中部地区则为负值,主要原因在于某些企业成长性较差,使得地区平均得分也较差。中部企业中的长白集团,在2002—2011年这10年间,其成长性均为负值,远远低于其他地区的企业,而中部地区百货上市企业也少,在一定程度上影响排名。原因是多方面的,可能是企业自身管理不善或面临零售多业态的竞争处于劣势。

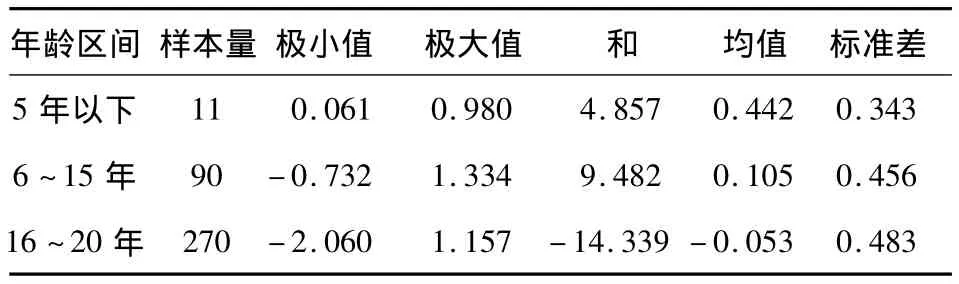

3.2 企业上市年限差异性

企业成长生命周期理论认为,不同年龄阶段的企业其成长速度和水平是存在差异的。本文中计算百货企业成长年龄的公式:年龄=2012-上市年份,如合肥百货的年龄=2012-1996=16,故合肥百货的年龄就为16年。

采用面板数据对其成长性得分进行分析,15年以上的企业共27家,2002—2011年共10年,故有数据270份,其余依此及上市年限推算。通过SPSS 17.0描述性分析,得出我国上市百货企业上市年限差异性,参见表7。

表7 我国上市百货企业上市年限差异性

(1)我国百货业上市企业上市时期早,上市数量大。上海证券交易所是1990年12月19日开业,深圳证券交易所是1991年7月3日开业,然而1996年以前上市的百货企业就达到27家,其中1993年以前上市的企业就有8家。

(2)新兴上市百货企业发展强劲。5年以下的企业,其成长性得分较高,同时其均值亦较高,标准差较另两个年龄区间略小,为0.343,表明企业在上市初期其差异性较小。不仅是因为其处于企业成长的高速发展期,而且因为上市前的资本积累效应凸显作用,使其成长性得分值较大,从而成长得分均值远远高于其他年龄区间的企业。

(3)不同年龄区间,企业成长差异性较大。从标准差项,我们不难发现,上市百货企业成长的年限越长,其标准差越高。在5年以下的企业中,标准差不足0.350,而在16~20年的企业中,标准差逼近0.5。同时极大值与极小值间的差异也逐渐拉开,5年以下的两者之间差为0.920,16~20年之间的差却达到3.22。

(4)同年龄区间内,不同企业成长性差别较大。5年以下企业均值得分为0.442,极大值与极小值差异较小。6~15年区间的企业成长得分良好,为0.105,该均值结果与我国GDP的增长速度相近,成长均衡。极大值与极小值间的差异居中。16~20年区间的企业占绝大多数,良莠不齐,极小值 -2.060,极大值 1.157,其成长均值为 -0.0531,低于另两个年龄区间,差异性极大。

[1] 国家统计局.中国统计年鉴2011[M].北京:中国统计出版社,2011.

[2] Wood S.Organizational Rigidities and Marketing Theory:Examining the US Department Store c.1910—1965[J].The Service Industries Journal,2011,31(5):747 - 770.

[3] Scott PM,Walker J.Sales and Advertising Expenditure for Interwar American Department Stores[J].Journal of Economic History,2011,71(1):40 -69.

[4] Johnson H H,Kim S M.When Strategy Pales:Lessons from the Department Store Industry[J].Business Horizons,2009,52(6):583-593.

[5] 盛朝迅.基于业态变异视角的我国百货业盈利模式思考[J].商业经济与管理,2011(2):14-20.

[6] 顾爽.百货店连锁经营面临的问题及对策研究[D].青岛:中国海洋大学,2008.

[7] 戴娟萍.行业衰退周期中百货零售企业发展策略探索[J].经济论坛,2010(4):136-138.

[8] 吕淑金.BP神经网络在中小企业成长性评价的应用[J].财经界:学术版,2009(5):26 -27.

[9] 雷勇,谭延林,张小红.二维判断模型在企业成长性评估中的应用[J].企业技术开发,2005(8):69-71.

[10]李柏洲,孙立梅.基于β调和系数法的中小型高科技企业成长性评价研究[J].哈尔滨工程大学学报,2006(12):909-913.

[11]汤捷,张运生.基于GEP的知识型企业成长性评价实证研究[J].科学管理研究,2008(12):86 -89.

[12]王学,刘宇,王苏.基于模糊综合评价的企业成长性研究[J].业务技术,2008(5):16-19.

[13]陈晓红,彭佳,吴小瑾.基于突变级数法的中小企业成长性评价模型研究[J].财经研究,2004(11):5-15.

[14]刘晓柏.基于主成分分析的农业上市公司成长性评价[J].科技创业,2012(12):13-15.

[15]余丹丹,吕庆华.我国上市服装纺织企业成长性评价——基于因子分析法[J].河南商业高等专科学校学报,2011(12):57-60.

[16]李定珍.大型零售企业成长性评价实证研究[D].长沙:湖南大学,2006.