2012年VC募投退均下滑市场变局中寻觅新策略

2013-07-18罗玉

罗 玉

进入2012年,中国创业投资市场不断下滑,步入大浪淘沙时期,弄潮其中的各路机构面临来自内部和外部的双重考验。大中华区著名创业投资与私募股权研究机构清科研究中心近日发布数据显示:2012年中外创投共新募基金252 支,新增可投资于中国大陆的资本量为93.12 亿美元,同比出现大幅下滑,单支基金规模更是缓落至历史底位;投资方面,全年共发生1071 起投资交易,其中披露金额的959 起投资总量共计73.20 亿美元,同比下降但仍处高位;退出方面,全年共有246 笔VC 退出交易,其中IPO 退出144 笔,所占比重一再下滑,退出回报水平大打折扣,VC 寄望于并购等形式的退出。

创投市场新增93.12亿美元资金,人民币基金占主导

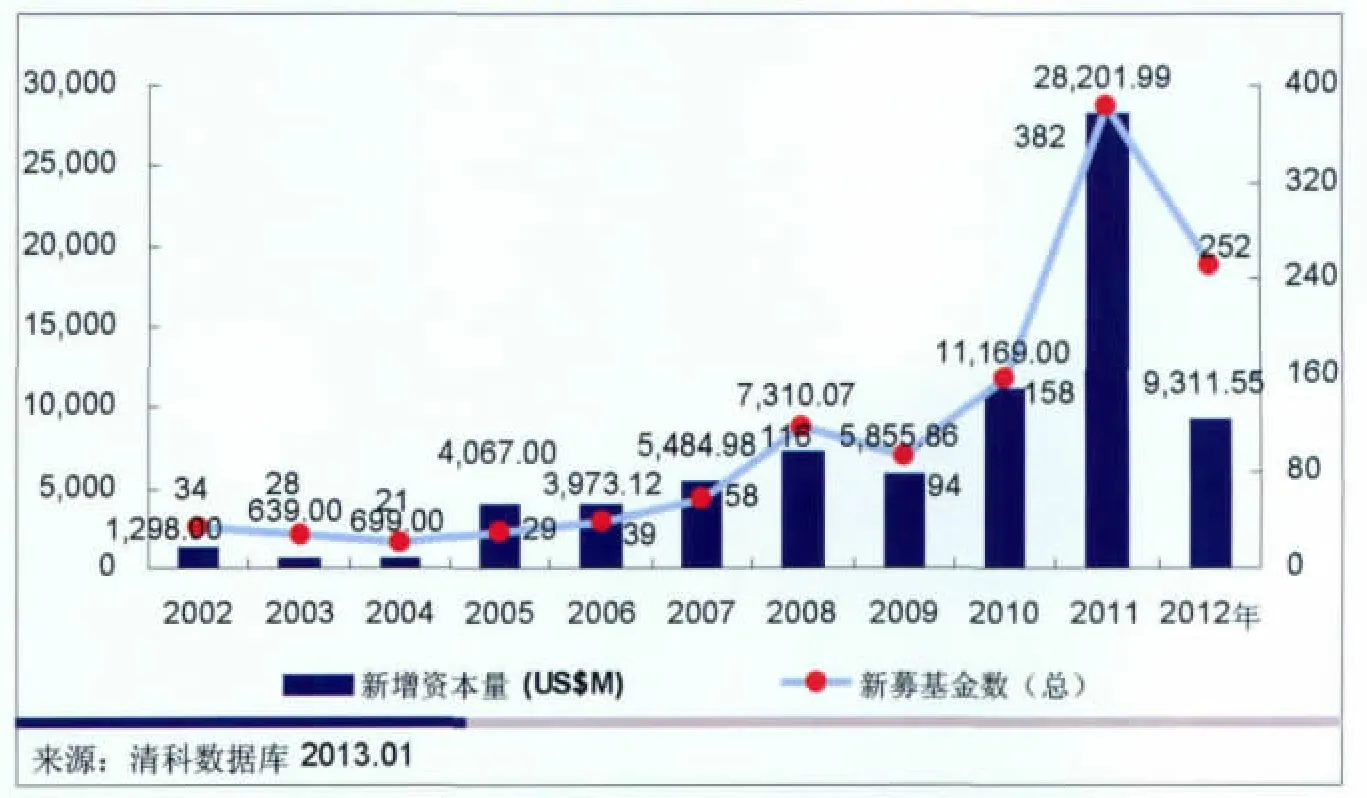

图1 2002年-2012年中国创业投资机构基金募集情况比较

图2 2012年中国创投市场投资行业分布(按数量,起)

图3 2012年中国创投市场投资行业分布(按投资金额,亿美元)

2012年,中外创投机构共新募集252 支可投资于中国大陆的基金,同比降低34.0%;已知募资规模的247支基金新增可投资于中国大陆的资本量为93.12 亿美元,同比降低67.0%。尽管2012年募资较2011年大幅降低,但是超过了2010年全年新募基金数量。在平均募资规模方面,2012年新募基金平均规模为3769.86 万美元,是近2005年以来最低点。

2012年下半年监管层对机构投资者进入股权投资领域政策频出,使得市场募资难的问题得到一定程度的改善。根据清科研究中心最新调研结果显示,未来1年内56.2%的机构LP 对VC/PE 市场的投资配比将保持同一水平,43.8%的机构LP 将提升自身在VC/PE 投资领域的配比。可见,在经历了2012年VC/PE“寒冬”之后,机构LP 对2013年的投资市场持有较为乐观的态度。而在投资基金的类型方面,高达94.1%的机构LP首选创投基金作为主要的投资类型。可以预见,在新的一年,VC 募资市场或呈现回暖趋势。

从新募集完成的基金币种来看,2012年,人民币基金保持领先地位,252 支新募集完成的基金中236 支为人民币基金,占比93.7%;募资总额437.83 亿元人民币(约69.38 亿美元),占比74.5%。外币基金方面,2012年外币基金仅募集16 支,占比6.3%;募资总额23.74 亿美元,占比25.5%。平均募资规模上,人民币基金平均募资规模为1.89 亿元人民币(约合2990.54 万美元),美元基金平均募资规模为1.58 亿美元,是人民币基金的5.29 倍。

近年来,以社保基金、政府财政和上市公司、民营企业、富裕个人为代表的本土LP 群体逐渐形成,2009年创业板的开闸更是给本土创投机构注入了一针强心剂,进一步催化本土创投的发展,人民币基金随之得以快速发展。随着新政策对保险资金、社保资金、券商直投以及公募基金参与股权投资的放宽,此类机构LP 有望成为人民币基金的重要力量,未来人民币基金募资仍将占据绝对优势。

图4 2012年中国创投市场退出方式分布(按退出数量,笔)

图5 2012年中国创投市场VC支持企业IPO情况

中国创投市场投资超千起,VC投资虽下滑但仍处高位

2012年,中国创投市场共发生投资1071 起,投资总额73.20 亿美元,较上年分别下降28.8%和43.7%。尽管2012年投资较中国创业投资历史最高峰的2011年有所降低,但相比前几年,VC 市场投资案例数和金额均呈现增长态势。随着宏观经济的逐步转暖,下半年以来,VC 市场投资出现好转趋势。

互联网、生物技术/医疗健康、电信及增值业务稳居前三甲,文化产业借力政策东风

2012年,中国创投市场所发生的1071 起投资分布于23 个一级行业中。其中互联网、生物技术/医疗健康、电信及增值业务行业获得投资案例数最多,分别为162、124、103 起,投资金额分别为15.79、7.26、5.45 亿美元,同样位居前三位(见图2、图3)。

从各行业的投资表现来看,互联网行业多年以来一直位居首位,2012年投资案例数和投资金额分别占投资总量15.1%和21.6%。2012年11月,YY 语音赴美上市,为沉寂八个多月的中概股带来一声春雷,也为中国互联网企业赴美上市再次带来福音,为互联网领域投资注入信心。生物技术/医疗健康行业近两年投资比重不断上升,2012 投资案例数和金额比重分别达11.6%和9.9%。据统计,到2015年国内超过60 岁以上的人群将超过2 亿人,人口老龄化为生物技术/医疗健康行业发展带来机遇。另外值得关注的是娱乐传媒行业,2012年娱乐传媒行业投资案例数和金额均位于前十位,共投资36 起,投资总额2.98 亿美元。中国经济高速增长,人均GDP 也出现快速增长,在此背景下对于文化和精神的需求被大大激发,存在巨大市场空间。同时在政策红利不断释放、文化产业基金踊跃设立的背景下,文化产业投资热度不断上扬。

创投市场IPO退出现僵局,并购比重加大大势所趋

2012年,中外创投共发生246笔退出交易,同比下降46.1%,VC 退出难度进一步加大。从退出方式上来看,2012年共有67 家VC 支持的企业IPO,涉及退出交易144 笔,占退出交易总数的58.5%,较上年同期68.7%的占比进一步下滑。与IPO 的低迷相比,股权转让和并购退出则逐渐活跃。2012年VC 以股权转让方式退出共有44 笔,占比为17.9%。并购退出31 笔,占比12.6%。

作为VC 退出主要方式的IPO,2012年比重已降到60.0%的比重以下。从目前市场来看,境内外IPO 市场难言乐观,IPO 排队上市企业达800 余家,境外IPO 尽管预计呈现回暖趋势,但难以实现较大的转机。在当前IPO 退出呈现颓势的情形下,VC/PE 机构正逐步寻求多样化的退出方式,以并购、股权转让为代表的退出方式也成为机构退出的重要选择,多元化退出方式是市场发展的必然趋势。近年来中国并购市场有了长足发展,在活跃度和市场规模两方面都增长迅速,随着中国经济在未来的回暖,并购市场在此刺激下有望再次出现突破并创造新的记录。并购退出作为欧美VC 主要退出方式,未来其在国内VC 机构退出中也将占据越来越重要的地位(见图4)。

从2012年VC 支持企业上市情况来看,共有67 家VC 支持企业上市,境内上市依然占据主导,境外上市几近冰封。2012年仅3 家VC 支持的企业于境外上市,分别分布于纽约证券交易所、NASDAQ 和法兰克福证券交易所。境内IPO 退出主要集中于深圳创业板,共38 家VC 支持企业上市,VC 退出80 笔。在退出回报上,11月底上市的YY 语音为背后的投资者带来10.19 倍的平均账面回报,是2012年VC 支持企业上市退出回报最高的市场,同时也是沉寂了八个多月的中概股首次在美上市,市场寄望中概股借此机会破冰转暖。境内市场退出回报最高的为深圳中小企业板,41 笔VC 退出,平均账面回报为7.29倍(见图5)。