基于生命周期理论的中小企业股利分配政策研究

2013-07-17高志辉

高志辉

一、中小企业财务管理的特点

2011年7月4日,工信部发布了《中小企业划型标准规定》,明确规定农业企业营业收入20000万元以下的为中小微型企业;工业企业从业人员1000人以下或营业收入40000万元以下的为中小微型企业;建筑业企业营业收入80000万元以下或资产总额80000万元以下的为中小微型企业;批发业企业从业人员200人以下或营业收入40000万元以下的为中小微型企业。零售业企业从业人员300人以下或营业收入20000万元以下的为中小微型企业。交通运输企业(不包括铁路运输)从业人员1000人以下或营业收入30000万元以下的为中小微型企业等结合行业特点制定的中小企业划分标准。按照新标准我国有超过90%的企业为中小微企业,中小企业对稳定我国经济增长具有重要作用,但同时也是对经济波动最敏感的企业,经济下滑时期通常会涌现大量中小企业破产淘汰的现象,分析其原因很多企业由于财务管理相对薄弱、抵御市场风险的能力差,具体特点如下:

(一)融资困难

融资方式主要包括股权融资和债权融资两种。股权融资由于条件较为严格,大部分中小企业未能达到证监会中小板上市公司的条件而无法通过发行股票的方式募集资金。债券融资的最主要来源是各商业银行,在宏观经济整体上升形式下,中小企业通过申请可以从银行取得贷款,但在宏观经济整体下降情况下,银行基于风险考虑,对中小企业的贷款持谨慎性态度,在现金流不足的状况下企业只能选择筹资成本更高的民间融资方式或无法筹集到足够的资金,最终可能导致资金链彻底断裂。

(二)营运资金管理能力弱

许多中小企业对营运资金的管理缺乏计划性,在现金充裕时,盲目进行大量的对内对外投资,缺乏有效的市场和财务论证,在经济环境发生变化的情况下,很难快速收回资金,陷入财务困境。同时为了扩大市场份额,通过降低价款和赊销等方式提高企业的竞争力,导致许多中小企业在利润较低的同时又存在大量的应收账款,还需要大量的人力和财力对其进行管理,应收账款占用大量营运资金的现象较普遍。

(三)投资渠道狭窄

由于融资困难的普遍存在,中小企业的大部分资金来源于投资者投入、历年利润的积累和民间资本借贷,这些资金除用于维持企业正常生产经营运转外,可用于投资的资金相对较少。即使有部分资金闲置,也主要用于企业的对内投资上,主要用于机器厂房的更新改造、产品的扩大生产和生产工艺与技术的研发等方面,用于对外股权、债券投资的较少。有的企业即使有闲置资金也不用于投资而是选择给投资者发放现金股利。

二、我国中小企业股利分配现状及其分析

(一)高分配与不分配现象并存

即使盈利能力很强的中小企业,股利分配政策的选择也存在较大的差异。有的企业大量持续发放股利,股利发放率一直处于较高的水平,甚至个别企业出现超能力发放现金股利的现象,而有的中小企业却一直不发放股利或股利发放很少。分析其原因最主要还是取决于控股股东的意愿。控股股东如果倾向于为了获取自身收益,就会运用权力制定高现金股利分配政策来获取大量的现金,而控股股东如果倾向于为了公司未来发展的考虑,就会选择制定低现金股利或不发放现金股利的政策,保证企业有充足的现金流用于内外部投资。

(二)以现金股利为主,形式过于单一

股利分配形式包括现金股利、财产股利、股票股利和以公司的应付票据支付给股东或发行公司债抵付股利等形式。我国的上市公司的股利发放形式主要包括纯现金股利,纯股票股利、纯转增股本、派现送股、派现转增、派现送股转增。而大部分的非上市中小企业在股利分配时以现金股利为主,送股、配股和转增股本等较少,形式过于单一。分析其原因可能是一般公司不对外发行股票,不需要考虑股价变化和股利政策对公司未来收益和增长机会的信息传递影响,不需要过多考虑非控股股东的利益和意愿。

(三)股利政策随意性大,缺乏连续性和系统性

中小企业在股利政策的制定方面随意性较大,很少考虑到连续性。分析其原因:一是中小企业大多是民营企业、家族式企业,所有权与经营权不分离,大股东往往是自然人,不需要连续系统的股利分配政策迎合投资者;二是中小企业的财务管理制度的制定和执行不是特别规范,管理层没有制定有关股利政策的长期计划。

三、基于生命周期理论的中小企业股利分配建议

(一)企业生命周期理论

自从20世纪50年代以来,企业生命周期理论开始出现,经历了70多年的发展,不同的学者对于企业生命周期的阶段划分各不相同,其中最具有代表性的是将企业生命周期分为四个阶段:

1.初创期。企业处于初创阶段时,生产规模小、盈利水平低,资金不充裕。投资者投入的资金主要用于新产品开发和固定资产的购建,未来现金流量具有较高的不确定性,经营风险较高。

2.成长期。成长期企业的生产规模逐渐扩大,销量、市场占有率持续增长,发展速度加快。企业经营过程中产生的正现金流逐渐增多,但企业仍需要筹集大量资金进行投资,经营风险与初创期比较有所降低。

3.成熟期。成熟期是企业的鼎盛时期,资产规模较大,经营业绩保持稳定的水平,现金流量比较稳定,经营风险相对下降。企业有足够的现金流量进行内外部投资,但可能由于缺乏新的利润增长点而投资减缓,也不需要过多的取得银行等金融机构的贷款和吸收投资者新的投资。

4.衰退期。企业处于衰退阶段时,经营业务和利润开始萎缩,经营活动现金流入不足。债权人可能会基于风险管理的考虑而要求企业提前还款,企业前期积累的资金大部分用来偿还债务和弥补经营活动的现金不足,在资金严重不足时甚至出现处置资产筹集资金的现象,甚至出现资金链断裂,企业最终走向清算或破产。

(二)对中小企业股利分配的建议

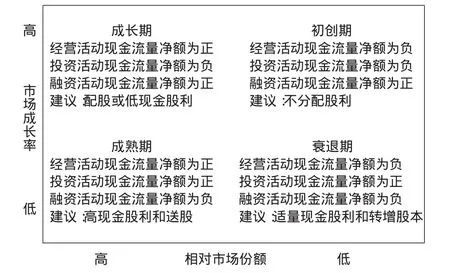

1.中小企业的管理者应制定企业股利分配的长期计划,增强投资者对企业的信心和期望。管理者应该按照中小企业不同发展阶段具有的不同现金流入和流出的特征,制定系统的中长期股利分配计划,以保持股利政策的连续性。本文按照中小企业自身的特点提出了股利分配政策中长期计划的建议(具体见图1),企业根据具体财务状况再进行适当的调整或在计划的实施过程中做出具体的修订。

图1 中小企业股利政策的波士顿矩阵分析图

2.初创期的中小企业应尽量选择不分配股利。初创期中小企业的净现金流量一般为负值,或者即使为净增加额数额也不大,基于稳健性考虑,企业应该选择不分配任何形式的股利,投资者注重的是公司未来的发展而不是现在采用何种股利政策。

3.成长期、成熟期和衰退期均可采用现金股利政策,但现金股利的多少要考虑中小企业具体所处的生命周期阶段。经历初创期后,中小企业积累了部分现金,具备了一定的股利支付能力,投资者开始产生收益期望。在不影响正常经营和投资的情形下,成长期的企业可以选择少量现金股利政策。成熟期的企业已经积累了大量的资金,应该给投资者高现金股利作为回报。衰退期的企业虽然现金没有成熟期充裕,但基于维持股利政策的稳定性和避免投资者对企业失去信心的考虑,应选择适量的现金股利政策。

4.适当采用配股、送股和转增股本,使中小企业的股利形式丰富多样。除现金股利政策外,中小企业可以参照上市公司,适当采用配股、送股和转增股本等股利分配形式。由于没有市场股价作为参考依据,中小企业可以采用平价方式执行配股,即按照实收资本的增加额作为配股的价格,这样既满足了投资者的期望,又筹集到部分现金。成长期的企业适宜采用配股,而成熟期的企业则更适宜采用送股,衰退期的企业由于积累了大量的资本公积,可以采用转增资本的股利形式。

[1]魏刚.中国上市公司股利分配问题研究[M].大连:东北财经大学出版社,2001年.

[2]凤进,韦小柯.西方企业生命周期模型比较[M].商业研究,2003(7).

[3]马曙光,黄志忠,薛云奎:股权分置、资金侵占与上市公司现金股利政策[J].会计研究,2005(9).