基于复合期权的R&D投资决策分析

2013-02-02泰山学院商学院泰山学院中小企业研究所程中华

泰山学院商学院 泰山学院中小企业研究所 程中华

基于复合期权的R&D投资决策分析

泰山学院商学院 泰山学院中小企业研究所 程中华

本文首先分析了R&D投资的特点及传统投资方法,然后利用倒向随机微分方程(BSDE)模型讨论复合期权的定价问题,得到一类多层的正倒向随机微分方程(FBSDE),由此可以得出复合期权的定价模型;之后利用复合期权的思想分析了R&D投资决策;最后用案例分析如何利用复合期权进行R&D投资决策。

复合期权 R&D投资 倒向随机微分方程 正倒向随机微分方程

1 R&D投资及传统投资决策方法简介

R&D投资是指以高新技术为基础,生产与经营技术密集型产品的投资。因此R&D投资一般是指在各行业的高科技领域,特别是在生物技术、制药技术、航空、软件开发、计算机、电子信息等领域尤其如此。从上述定义可以看出,R&D投资具有下述几个明显的特点:(1)高风险、高收益性;(2)高技术性;(3)不可逆性;(4)可延迟性。

而传统的净现值法是如何支持R&D投资决策的?

对于一个R&D投资,首先要做出它的预算现金流量表,选择正确的折现率(资本成本)对现金流进行折现计算,求得净现值NPV。如果NPV>0,项目可行;如果NPV<0,则项目不可行。这就是净现值法的基本原理。但是在实际的R&D投资中,净现值法有很大的局限性。局限性主要表现在以下两个净现值法的蕴含假设中:

(1)投资决策是一次性完成的,投资机会一经出现,现在马上就做出决策,否则机会就消失了;(2)投资项目是完全可逆的,这意味放弃投资项目不花费任何成本。这样的局限性对于R&D投资决策来说是本质性的,因此在近期的公司财务管理理论发展中,净现值法受到很多批评。本文采用复合期权定价方法来实现R&D投资的估值。

2 复合期权的定价

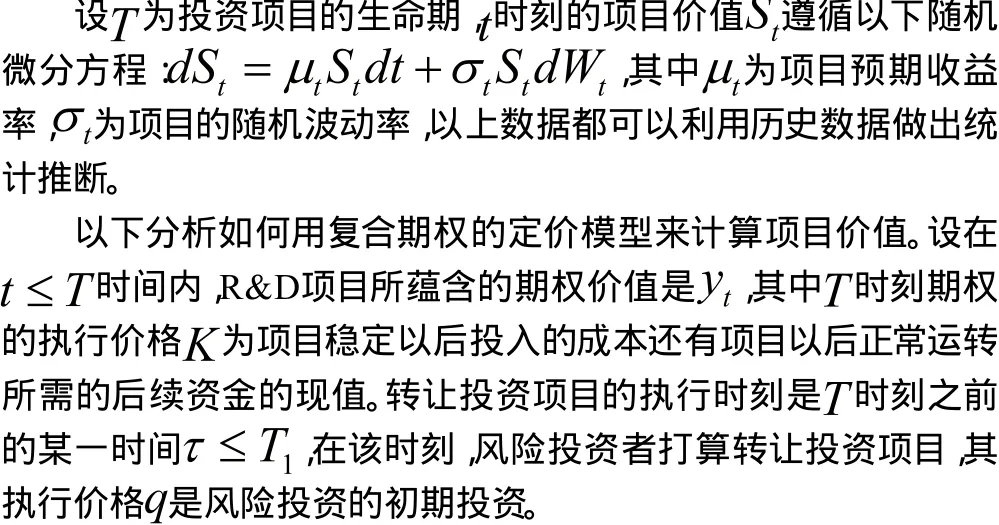

复合期权是指以金融期权合约本身作为金融期权的标的物的金融期权。这种期权通常以利率工具或外汇为基础,投资者通常在波幅较高的时期内购买复合期权,以减轻因标准期权价格上升而带来的损失。本文利用FBSDE方法研究了复合期权的定价,利用自融资和无套利均衡分析得出复合期权的定价模型。

方程(1)为线性的FBSDE,可以利用风险中性定价解出其显示解,如下:

3 R&D投资的复合期权思想

表1 R&D投资与复合期权的比较

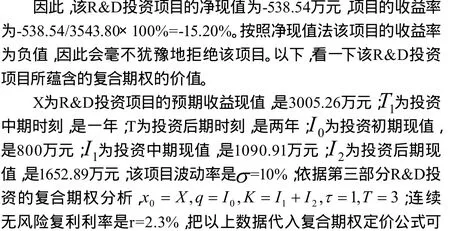

4 案例分析

假设2012年R&D投资项目开始,总共投资计划4000万元。2012投资计划800万元,2013年投资计划1200万元,2014年投资计划2000万元。投资项目预计能在2015年完成,项目完成以后公司的收益将会大幅度提高。假设2012年该项目公司实现收入2亿元,根据统计推断估计出2015年预期收益率可以达到20%,那么在2015年,公司能够实现20000*20%=4000万元的利润。根据历史数据可得该公司的资本成本为10%。预测2012~2015年该项目的现金流以及净现值,可见表2。

表2 现金流及净现值表 单位:万元

由此可见,考虑投资项目所蕴含的复合期权之后,投资项目的真实价值得到大幅提升,即使是一个收益率为负的项目也变得具有投资价值。

[1] Jin Ma,Protter P,Jiongmin Yong.Solving Forward-Backward Stochastic Differential Equations Explicitly-A Four Step Scheme[J].Probability Theory and Related Fields,1994,98(3).

[2] 宋逢明.金融工程原理[M].北京:清华大学出版社,1999.

[3] 李启才.R&D项目的多阶段实物期权分析[D].2004.

[4] 杨春鹏.实物期权及其应用[M].上海:复旦大学出版社,2003.

[5] 程中华.复合期权的定价及其在风险投资决策中的应用[J].泰山学院学报,2009(12).

F715

A

1005-5800(2013)08(b)-096-02

程中华(1983-),男,山东潍坊人,硕士研究生,讲师,主要从事金融数学方面的研究。