美国个人消费信贷的过度发展及对中国的启示

2012-12-13王晓东苏州市职业大学

■ 王晓东 苏州市职业大学

美国个人消费信贷在一定程度上刺激了美国经济快速向前发展,同时所带来的危机也日渐凸显,2008年的金融危机给美国发达的个人消费信贷体系敲响了警钟。研究美国个人消费信贷的发展历史,特别是二十世纪90年代以来,美国个人消费信贷过度发展时期的特征及影响具有重大的现实意义,对我国个人消费信贷的健康发展,有相当重要的借鉴指导作用。

一、美国个人消费信贷①的发展历史及特点

(一)美国个人消费信贷的发展历史

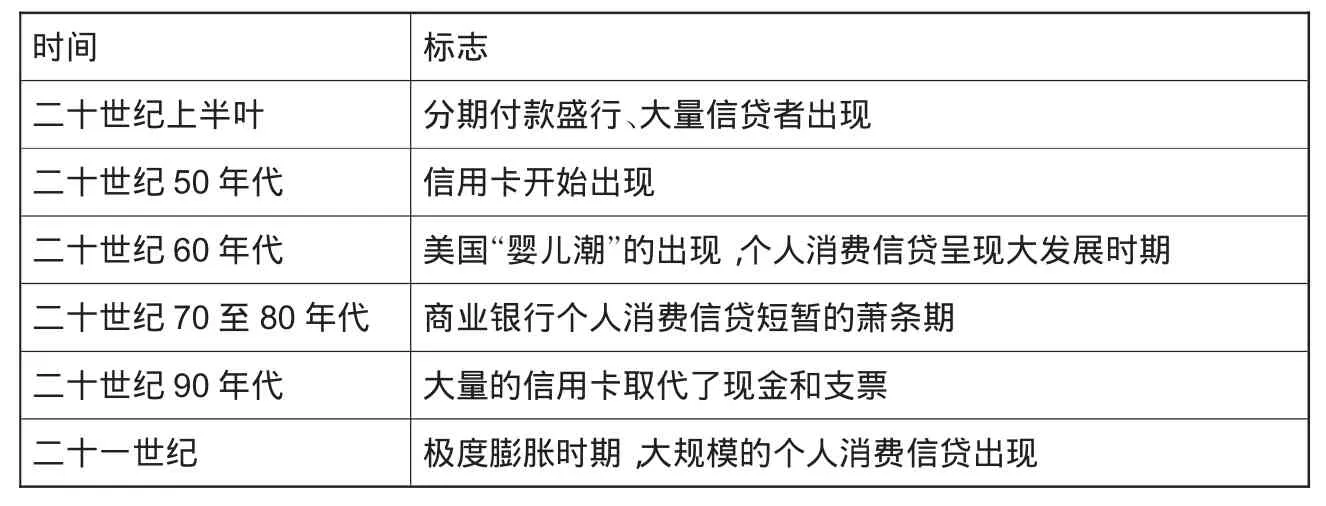

早在19世纪,美国人的消费观是以“勤俭、节约”而著称的,拥有存款和不动产成为美国的优良传统,而随着美国生产力的大发展,这种勤俭的消费观也开始从20世纪的二十年代开始改变,历经100多年,美国的个人消费信贷逐渐发展壮大,成为今天美国居民惯用的消费模式(详见表1)。

(二)美国个人消费信贷的特点

1.个人消费信贷市场成熟、规模巨大。目前美国是世界上个人消费信贷发展得最为成熟的市场,尤其是在过去的10年间,美国个人消费信贷市场发展迅速,据统计,除了房屋贷款、汽车贷款、信用卡和个人服务消费等方面,个人消费信贷市场还出现了一些衍生业务,例如信贷保险、交费式零售商品会员服务以及特殊服务等。美国个人消费信贷的规模也相当巨大,据统计,2006年,美国个人消费信贷的总额为9310亿美元,占美国GDP总量的19.39%,到了2009年,总额上升到34050亿美元,占美国GDP总量的31.1%,成为支撑美国国民经济的重要力量。

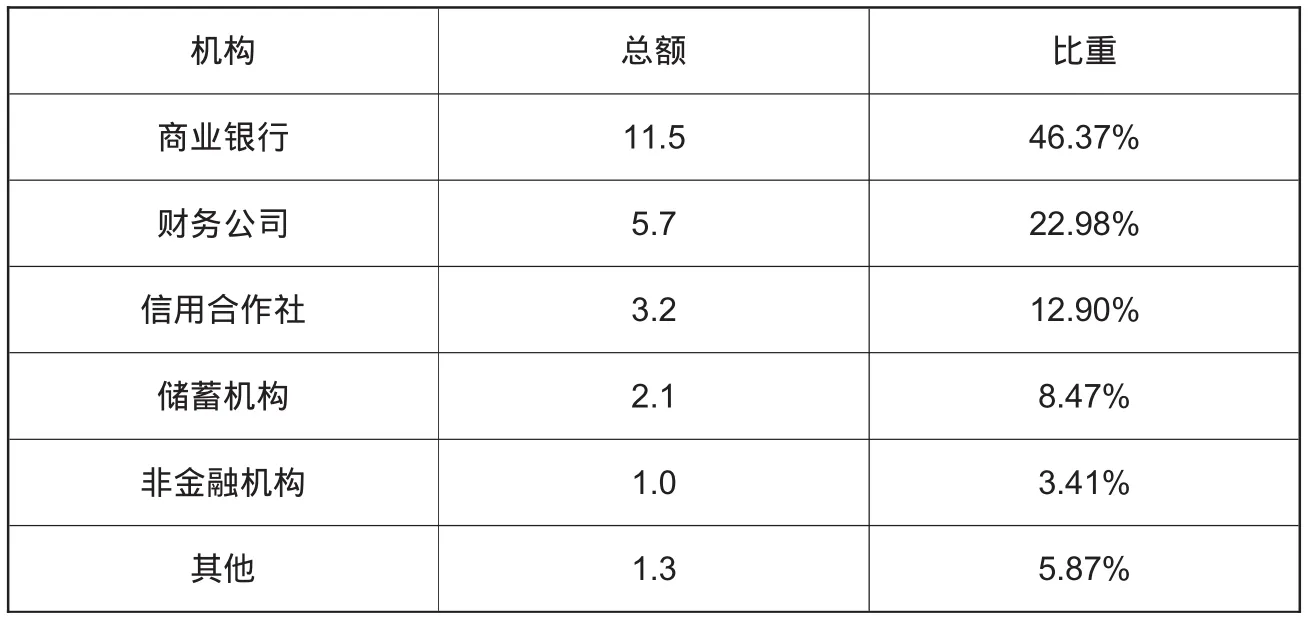

2.有众多的个人消费信贷提供者。在美国,有众多的个人消费信贷提供者,这些提供者除了伴随着美国经济的迅速成长起来的商业银行以外,还有数量众多的财务公司、信用合作社等金融性的公司,这些公司大都采用现金的方式直接贷款给消费者,刺激国内的消费需求。根据美联储统计,从1946年开始,全美国35%的汽车贷款、40%的循环信用贷款、63%的房产信贷和47%的其他个人消费信贷都来自于美国的商业银行。以2010年为例,商业银行提供的个人消费信贷占据了美国消费信贷市场的半壁江山(详见表2)。

3.产品种类丰富多样。在二十世纪50年代以前,美国的个人消费信贷主要集中在零售消费信贷,消费者如果需要购买商品,通过银行就可以采用“赊销”的方式进行消费。例如,美国商业银行为了鼓励消费者购买商品,扩大内需,提供了奢侈品、日常生活用品、房屋、汽车、度假、住宅装修等方面的个人消费信贷,产品种类丰富且服务周到。50年代之后,美国又出现了以提供现金的个人消费信贷方式,这种方式的出现,是对美国社会消费方式的又一次突破性革命,大大刺激了美国经济的发展,最明显的标志就是信用卡的出现。进入新世纪以后,在信用卡的基础上,美国商业银行又相继推出了个人债务重组、个人资金周转贷款等服务项目,美国社会各阶层都能享有个人消费信贷的服务功能。据统计,从2000年至2007年间,美国住房抵押贷款占全美国银行业贷款总量42%以上,有一部分中小商业银行的比例更是超过了55%,汽车信贷更是高得惊人,美国有90%左右的居民在购买时,都是通过分期付款或其他形式的个人消费信贷进行消费的。每年通过购买房屋和汽车所产生的利息就高达500亿美元。

表1 美国个人消费信贷发展历史

表2 2010年各类机构在个人消费信贷中比重 单位:万亿美元

二、个人消费信贷过度发展的危害

(一)加大了经济的波动性

经济的发展必然会受到客观规律的制约,不可能出现单边上涨的趋势。美国近代以来发生的几次经济危机都表明,个人消费信贷的过度发展会加重生产的负担,不利于经济长期健康、持续、稳定的发展。自从二十世纪70年代以来,美国共发生了6次经济危机(1960年至 1970年、1974年至 1975年、1980年至1982年、1990年至1991年、2000年至2001年、2007年至2008年),都是伴随着个人消费信贷的极具膨胀产生的。以2008年美国金融危机为例,在此次危机发生前的几年,美国由于实行宽松的信贷政策,使得许多居民包括没有稳定收入来源的低收入者都能轻易地获得非抵押贷款,让美国房地产业迎来了短暂的春天。从2000年至2006年间,美国的房产销售连续七年上涨,2006年,美国居民自主购买房产的比例高达68.8%,这是自美国有房产销售记录以来的最高数据,美国三大股指中的核心指标道琼斯指数在2007年10月更是一举突破了14000点关口,失业率降至5.3%。但随着购房可享最高退税8000美元政策的中止,美国房产销量降至自1963年有记录以来的最低点,失业率更是高达9.5%。2007年3月31日,美国房地产市场的信任危机第一次引发了股市的恐慌,经营次级房贷的新世纪金融公司于当日被纽约证券交易所停止交易。更为夸张的一幕发生在2008年的9月15日,道琼斯指数重挫逾500点,标准普尔下跌近 5%,这是自“9·11”恐怖袭击以来的最大单日跌幅。这些由于个人消费信贷过度发展造成的负面影响至今还对美国经济的复苏有着很深的阴影,经济衰退已不可避免。

(二)加剧了商业银行的系统性风险

美国消费信贷的过度发展,势必增加了商业银行金融坏账的数量,使美国本来引以为自豪的金融体系显得十分脆弱,加大了商业银行的系统性风险。银行的纷纷倒闭使人们怀疑银行的经营能力和贪婪的本质,人们开始不愿意把闲置资金存入银行。2008年的金融危机中,美国倒闭的银行就达到64家,其中2008年9月16日雷曼兄弟银行的申请倒闭被誉为是美国历史上最大一宗企业破产案,美国五大投行只剩下了美林和摩根士丹利,从此,美国金融业版图开始重画,人们为其贪婪付出了沉重的代价。2008年,标准普尔500成分股中的金融股领跌,其中,多样化经营银行下跌了67.5%,金融服务公司下跌了73.5%,就连美国银行也受到收购美林公司的影响,美国银行利润仅仅只有可怜的40亿美元,较2007年的150亿美元出现了大幅下降,花旗银行共亏损180亿美元,不得不向美国政府寻求帮助,结果整个金融体系开始连锁般的崩溃。

(三)给国家带来巨大的危害和损失

个人消费信贷过度发展以后出现的违约现象给当时的美国政府带来了巨大的危害和损失。财政支出大量增加,美国对外直接投资急骤减少。2009年,美国政府宣布向美国银行注资200亿美元,并为其1180亿美元的资产进行担保,大大加重了政府财政的负担。从2000年到2006年期间,美国对外直接投资每年均以10%的幅度往上递增,2007年更是达到了5万亿美元,最大的投资地区是欧洲,但到了2007年以后,美国对外直接投资金额大量下降,到2008年底,美国对外直接投资金额只剩下3万亿美元。另外,在美国经济快速上升时期,人们往往会出现过度举债的情况,特别是对于美国中低收入家庭来说,由于收入较低,于是利用美国社会要求极低的个人消费信贷门槛,在出现失业、健康问题等一系列突发事件之前,尽可能地进行购买汽车、房产等行为,一旦出现无力偿还的情况,他们就将这种压力抛向社会,在上世纪的90年代初和2008年的金融危机中就曾大量出现这种现象。

三、对中国的启示

目前,我国个人消费信贷正快速发展,虽然还未出现像美国2008年爆发金融危机前的过度泛滥情况,但也应该以美国的发展历史为鉴,一旦出现危机,再想补救,恐怕为时已晚。因此,我国在大力发展个人消费信贷,刺激经济增长的过程中,应注意以下几个方面:

(一)建立多层次的个人消费信贷体系

我国在大力发展个人消费信贷的过程中,应注意建立多层次的信贷体系,大力发展民间个人消费信贷体系以满足不同阶层人群的需求。可以借鉴美国个人消费信贷体系的经验,在我国城乡积极扶植各类消费信用合作社,弥补银行和金融公司提供个人消费信贷覆盖面狭窄的市场缺陷。此外,还可以大力发展民间担保机构,分散我国个人消费信贷体系过于集中的现象,有助于培育我国多层次、多类型的个人消费信贷体系。

(二)鼓励个人消费信贷的产品创新,实现个人消费信贷的结构转型

当下我国正处于产业结构调整的关键时期,配合产业结构的转型,个人消费信贷也应该从原有的商品信贷向服务信贷转变。可以借鉴美国消费信贷发展过程中的做法,当第三产业成为我国未来支柱产业、人口结构发生改变的时候,个人消费信贷的品种也相应偏向于服务信贷品种,可以增加旅游、医疗、家政、餐饮等服务个人信贷种类。同时,随着我国人均收入的日益提高,我国城乡居民的消费结构也在悄然发生着变化,当住房、汽车等大型耐用消费品日趋饱合的时候,必然也要求个人消费信贷向服务型方向转变。因此,配合我国未来经济发展方式转型和产业结构升级的大浪潮,个人消费信贷品种应全面、丰富、灵活。目前,中国银行发展个人消费信贷的过程中,已开发出了家居装修贷款、度假旅游贷款、商业性助学贷款、个人信用循环贷款、个人投资经营贷款、“汇聚宝”质押贷款等全新的个人消费信贷品种。

(三)完善个人消费信贷的信用系统

在发展个人消费信贷过程中,消费者理应都拥有公平获取消费信贷的权利。消费者以个人信用记录作为是否可以获得信贷。收入的高低决定着个人消费信贷金额的多少,而绝不应该成为个人消费信贷的门槛。可以借鉴美国的做法,尽快建立包括个人的身份证明、银行账号、收入来源、财产状况和社会保险等多方面内容的信息网络,并逐步制定信用征信标准,成立个人消费信贷中介服务机构、资信调查咨询机构,负责收集、调查个人消费信贷申请人的收支、信用、人品等方面的信息,出具具有法律效力的资信调查结果,在此基础上,针对不同收入水平的人群进行细分,对于高收入阶层,授信额度可以设置在较高水平,期限相对较长,对于中低收入者,授信额度应设置在较低水平,期限也相对较短。

(四)建立并完善个人消费信贷的法律体系

大力发展我国的个人消费信贷体系,离不开完善的法律体系的监管,法律体系作为个人消费信贷的内部要素,是对个人消费信贷过程中的法律性保障,在我国个人消费信贷业务中起着不可忽视的作用。目前,我国个人消费信贷的相关法律只有《商业银行法》、《合同法》、《担保法》和某一银行针对个人消费信贷的管理办法,还未制定专门的个人消费信贷法律体系,所以,应针对我国目前的实际情况,由央行制定一套个人消费信贷的法律,主要包括杜绝信贷提供者的诱惑性条款;杜绝信贷提供者的霸王条款;保障消费者的信息不被泄露;确保消费者的申诉权利;确保消费者获得公平个人消费信贷机会的权利;明确个人破产的方式等等。▲

注释:

①个人消费信贷是指商业银行、金融公司和信用社等金融机构以及零售商等非金融机构向消费者发放的用于购买最终商品和服务的贷款,是消费者在资金不足的情况下用贷款来购买消费品的一种特殊的消费模式。根据美国联邦储蓄委员会的统计和分类,个人消费信贷在美国被定义为通过正常的商业渠道发放的用于购买供个人消费的商品和劳务或者用来偿还因此原因而产生的债务的中短期贷款。