融资融券交易对中国股市流动性和波动性的影响*

——以沪市为例

2012-11-21于孝建

于孝建

(1.华南理工大学 金融工程研究中心,广东 广州 510006; 2. 华南理工大学 经济与贸易学院,广东 广州 510006)

融资融券交易即买空卖空交易,也称证券信用交易,是指证券交易者买入证券时,只向证券公司交付一定的保证金,而由证券公司提供融资进行交易,或卖出证券时,只向证券公司交付一定的证券,而由证券公司提供融券进行交易。融资融券交易是证券市场基础交易制度的重要组成部分,是套利和风险对冲的重要工具,且具有稳定市场、 价格发现和提供流动性的功能[1]。目前已有许多发达市场和一些新兴市场中的国家和地区允许融资融券交易*Charoenrook和Daouk(2009)以及朱海鹏(2009)详细统计了存在卖空机制的国家和地区。。我国也于2010年3月31日启动了融资融券交易。经过一年多的发展,我国的融资融券交易发展状况如何,是否对股市的流动性和波动性产生了影响呢?这是本文研究的重点。

一、 文献综述

从已有文献研究来看,大多数认为卖空(融券)交易减小了股市波动性。Kim(1996)[2]研究发现新加坡在1985年底卖空交易增加约束后市场波动率明显加大。Chase Manhattan Bank和ASTEC(2000)[3]研究显示1990年~1999年纽约证券交易所卖空交易起到了平缓股价指数剧烈波动、 稳定市场运行的功效。廖士光和杨朝军(2005)[4、 5]廖士光和张宗新(2005)[6]对中国台湾和香港市场的经验分析表明,卖空机制的存在并不会加剧证券市场的波动性。陈淼鑫和郑振龙(2008)[7]对香港市场的研究也发现,推出卖空机制降低了股市的波动率。Bris等(2007)[8]、 陈淼鑫和郑振龙(2008)[9]以及Charoenrook和Daouk(2009)[10]对全球多个市场的研究发现允许卖空交易的国家和地区股市的波动性较小。但也有研究发现卖空交易增大了股市波动性,如Henry和 McKenzie(2006)[11]和Chang等(2007)[12]对香港股市研究,发现卖空交易引入后股票波动性增加。

对股市流动性的研究也多数认为卖空交易增加了流动性。如Biais等(1999)[13]、 Gao等 (2006)[14]、 Charoenrook和Daouk(2009)[10]的研究认为卖空约束的放松减少了交易成本,提供了市场的流动性。廖士光和杨朝军(2005)[5]对香港股市1999年1月~2004年12月的月数据研究发现,卖空机制推出后股市流动性先减弱后增强。而Chuang和Lee(2010)[15]的研究表明台湾市场50指数成份股放松卖空约束后个股流动性减弱。

由于我国融资融券交易仅一年多时间,针对我国融资融券交易对股市影响的研究不多,尤其是对于股市的波动性和流动性研究不多。崔媛媛等(2010)[16]通过分析中国融资融券推出近2个月的交易情况,发现市场存在融资融券规模相对较小、 融资业务和融券业务发展不平衡等问题。谷文林和孔祥忠(2010)[17]以换手率衡量流动性,对46只股票30个交易日的数据进行单因素方差分析,发现融资融券业务短期并未对股市流动性产生显著影响。

本文主要利用我国融资融券交易一年多的数据,以上海证券市场(沪市)为例,从整个市场的层面,同时研究融资和融券交易对我国股市流动性和波动性的影响。

二、 我国融资融券交易概况

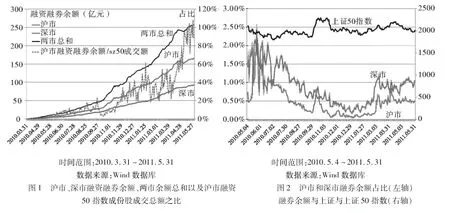

我国的融资融券交易于2010年3月31日正式启动。目前上海证券市场(沪市)融资融券标的证券为上证50指数中的50只成份股,深圳证券市场(深市)融资融券标的证券为深证成指中的40只成份股[注]2010年7月1日,上证50指数与深证成指样本股进行调整,融资融券标的证券也进行相应调整,上证50指数调出上港集团、南方航空、振华重工和北大荒4只股票,调入中国中冶、潞安环能、光大证券和中信银行4只股票,深证成指调出华菱钢铁,调入国元证券。。两市融资融券余额的规模不断扩大(见图1)。截止到2011年5月31日,沪市和深市的融资融券余额分别达到165.2亿元和92.4亿元。由于深市的标的证券数目小于沪市,且标的证券的市值小于沪市,导致深市的融资融券交易小于沪市。但深市的发展速度与沪市基本一致,其余额规模占两市总和比值一直稳定在35%左右。图1也显示了融资融券交易余额与市场成交总额的比值变化。以沪市为例,每日融资融券交易余额与对应的上证50指数成份股成交总额的比值不断增大,在2011年5月甚至出现了大于100%的交易情况。这与台湾1993年~1999年的融资融券交易快速发展时期占市场交易额的比值相近。仅从上证50指数成份股交易来看,融资融券已经达到相对较高的水平。

从融资余额和融券余额来看,两市均表现出不平衡的特征。融资交易占融资融券业务的绝大部分,而每日融券交易余额占比大多数不到2%[注]由于融资融券推出后的1个月融券交易波动大,故在此考虑2010年5月4日之后的交易情况。(见图2)。该占比远小于日本和中国台湾地区20%的占比[注]数据来源于中国证券业协会2006年的报告《关于台湾地区融资融券业务的考察报告》和《关于日本、韩国融资融券业务的考察报告》。。这与我国严格的风险防范制度、 融资融券标的范围小以及投资者对信用交易的认知和接受程度偏低有关系[18]。对比沪深两市发现,两市的变化趋势基本一致,但深市的融券交易占深市融资融券余额的比值要略大于沪市,说明深市的卖空交易相对更活跃。此外,将上证50指数与融券余额走势进行对比发现,当指数呈下降趋势,即市场行情趋坏时,看空的投资者减少,而看多的投资者开始增多,此时表现出融券占比下降,融资占比上升; 当指数呈上升趋势,即市场行情趋好时,看空的投资者增多,而看多的投资者开始减少,此时表现出融券占比上升,融资占比下降。这种市场指数与融资融券比例变化的关系与实际投资行为是一致的。

为更进一步深入研究我国融资融券交易一年多以来对股市的影响,本文采用统计分析和VAR模型分析方法,主要从市场的流动性和波动性两个方面进行分析。

三、 实证研究

(一)指标选取和统计分析

由于上证50指数全部成份股均为沪市融资融券标的证券,而且沪市的融资融券交易余额占比大,因此,本文选取上证50指数作为市场指数的代表,研究沪市融资融券交易的推出对我国股市的影响。为对比融资融券前后我国股市流动性和波动性的变化,本文选取2009年1月5日至2011年5月31日共584个交易日作为研究区间,并以我国推出融资融券业务的时间2010年3月31日为分界点,将数据分为前后两个子样本。融资融券前共有301个交易日,融资融券后共有283个交易日,前后相差18天。采用的数据包括上证50指数收盘价、 最高价、 最低价,以及上证50指数成份股总成交金额,数据均来自Wind数据库。

1. 上证50指数收益率R

上证50指数收益率采用连续复利表示,计算公式为:

Rt=[ln(Pt)-ln(Pt-1)]×100

(1)

其中,Pt是上证50指数t日的收盘指数。表1给出了融资融券业务推出前后上证50指数收益率的两个子样本区间和全部样本的基本统计信息。表1显示融资融券推出后,指数收益率的标准差有所减小。采用Levene(1960)[19]方法对融资融券推出前后上证50指数收益率的方差进行相等性检验,结果显示融资融券前后方差在1%的置信性水平是显著不同的。极差在融资融券前后缩小了,说明融资融券的推出可能缓解了市场的剧烈波动。

表1 融资融券推出前后上证50指数收益率统计结果

2. 非流动性指标ILLIQ

在研究股市流动性的文献中采用的指标包括: 利用成交量和价格计算的流动性比率,利用收益率与成交量之比计算的非流动性指标,以及用市场总成交金额与市场总流通市值之比(即换手率)衡量市场的流动性指标等。本文采用Amihud(2002)[20]非流动性指标间接反映流动性水平,计算公式如下:

(2)

其中,Rt是t日上证50指数收益率,AMOt是t日上证50指数成份股总的成交金额(单位为百亿元)。

利用上证50指数收益率和成交金额数据计算出自2009年1月5日至2011年5月31日的非流动性指标数据。表2结果表明,融资融券前后主要的统计指标几乎没有变化。Levene等方差检验显示非流动性指标的变化在融资融券前后无显著差异,说明市场的流动性无显著变化。图3也显示该指标融资融券前后走势无明显区别。

表2 融资融券推出前后非流动性和波动性指标统计结果

3. 波动性指标VOL

已有文献在研究融资融券时采用日数据计算出月标准差作为股市波动性的指标(如廖士光和杨朝军(2005)[4、 5]、 廖士光和张宗新(2005)[6],陈淼鑫和郑振龙(2008)[9],也有的是通过建立GARCH模型的对波动率进行研究(如Kim(1996)[2]、 陈淼鑫和郑振龙(2008)[7])。由于我国融资融券推出时间较短,数据样本有限,采用月标准差的方法减小了样本数,故不采用该方法。同时由于上证50指数的收益率数据的ARCH检验发现不存在ARCH效应,因此,GARCH模型方法也不适用于现有样本数据。本文采用王旻等(2008)[21]的方法,利用市场指数的价格波幅来反映股市波动性水平,计算公式如下:

(3)

利用上证50指数每日最高价和最低价数据,计算出自2009年1月5日至2011年5月31日的波动性指标数据。表2结果表明,融资融券后主要的统计指标都减小了。说明融资融券推出后,股市的波动性减小了。图3中明显地可以看出波动性指标在融资融券前变化幅度较大,而在推出后变化幅度有所减小。Levene方差相等检验结果显示,融资融券前后波动率的变化在统计上也存在显著性差异。

时间范围:2010.5.4~2011.5.31 时间范围:2010.4.1~2011.5.31 图3 上证50指数波动性和流动性对比 图4 融资交易余额变化率RMP和融券交易余额变化率RSS

根据上述指标的统计分析可知,融资融券前后上证指数收益率的波动范围明显缩小,方差减小,股市的波动性发生了显著变化,但股市的流动性并没有发生显著变化。

4. 融资和融券交易余额变化率RMP和RSS

为研究融资和融券交易对股市的影响,本文采用每日融资交易余额变化率RMP和每日融券交易余额变化率RSS作为代表变量。计算公式如下:

Xt=[ln(Xt)-ln(Xt-1)]×100%

(4)

其中,X是RMP或RSS。

图4反映出融券交易余额的变化率的波动特征显著大于融资交易余额。前者的标准差为0.256,后者为0.024。排除融资融券刚推出的一个月内(2010.4.1~2010.4.30)交易波动较大的情况,其他时间段内,融券交易余额的变化率与上证50指数的走势有一定的关系。股市由牛转熊时,在下跌过程的前段时间,融券交易余额变化比较剧烈,反映市场做空增强。如2010年11月和12月。股市下跌尾期,通常融券交易余额变化率波动很小,反映市场做空减弱。如2010年7月和2011年5月底。

根据上述统计分析可以认为,融资融券的交易与股市的表现有一定的关系。股市波动性的减小是否是由融资融券引起的呢?融资融券交易对股市流动性没有影响吗?为此,本文在VAR模型的基础上,采用Granger因果检验、 脉冲响应分析和方差分解分析方法进一步研究融资交易和融券交易对股市非流动性和波动性的影响。

(二)研究结果与分析

1. 平稳性检验

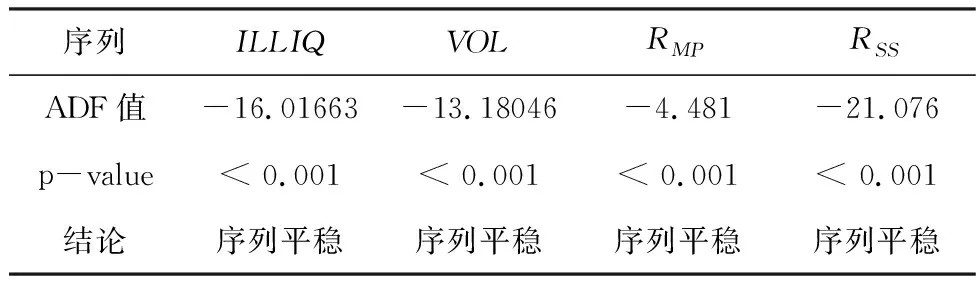

在进行Granger因果检验前,本文首先对融资融券交易额日非流动性指标ILLIQ、 波动性指标VOL、 每日融资交易余额变化率RMP和每日融券交易余额变化率RSS进行平稳性检验。本文采用ADF方法进行检验。滞后阶数的选取采用AIC准则,即选择最小的AIC值所对应的滞后阶数。数据区间为2011.5.4~2011.5.31,共261个样本。

表3 融资融券交易、 波动性和非流动性指标单位根ADF检验结果

序列ILLIQVOLRMPRSSADF值-16.01663-13.18046-4.481-21.076p-value< 0.001< 0.001< 0.001< 0.001结论序列平稳序列平稳序列平稳序列平稳

表3中ADF检验结果表明,各变量均在1%的置信水平下不存在单位根,说明各变量序列是平稳的I(0)过程。因此,可以采用Granger因果检验方法检验融资融券与股市波动性、 流动性之间的因果关系。

2. Granger因果检验

本文通过建立VAR模型,根据AIC准则来确定Granger因果检验中的最优滞后阶数,选择使得AIC最小的滞后阶数。表4基于VAR的Granger因果检验结果表明,在5%的置信水平下,融资和融券交易均是股市非流动性Granger原因,同时也均是股市波动性的Granger原因。反过来,股市非流动性和波动性均不是融资和融券交易的Granger原因。

根据该结果得到结论1: 融资和融券交易均分别引起了我国股市流动性和波动性的变化。

表4 基于VAR的Granger因果检验结果

注: 括号内为p值。

3. 脉冲响应分析

为更好地分析融资和融券交易如何引起股市流动性和波动性的动态过程,本文利用VAR模型的脉冲响应函数进行分析(见图5和图6)。

由图5可以看出,当在本期给予融资交易一个正冲击后,股市非流动性在前13期响应的波动比较大,然后逐渐减弱。非流动性变量在第2期响应最大(0.061)。除在第3、 4、 5期的响应为负以外,其他各期反映均为正。由于非流动性是流动性指标的倒数,脉冲响应结果说明融资交易并未增加股市流动性,反而减小了股市流动性。另外一条响应函数曲线显示,当在本期给予融券交易一个正冲击后,股市非流动性在前7期波动比较大,此后逐渐减弱,且趋于0。最大的正响应出现在第6期(0.050),最大的负响应出现在第4期(-0.045)。脉冲响应的数值多数为负,说明融券交易增加了市场的流动性。从图5中两条响应函数大小来看,在前6期中,融资交易和融券交易对股市流动性的影响差不多,此后,融资交易对股市流动性的影响要明显大于融券交易。这与我国股市当前融资交易规模远大于融券交易有关。

由图6可以看出,当在本期给予融资交易一个正冲击后,股市波动性变量在前12期响应的波动比较大,然后逐渐减弱。波动性变量在第5期响应最大(1.45×10-3)。除在第3期的响应为负以外,其他各期反映均为正。脉冲响应结果说明融资交易增大了股市流动性。另外一条响应函数曲线显示,当在本期给予融券交易一个正冲击后,股市波动性除在第1期有很大的正响应(1.55×10-3)外,其余各期响应均为负,最大负响应出现在第4期(-1.08×10-3),此后逐渐减弱,且趋于0。该结果表明融券交易减小了市场的流动性,与多数文献的研究结论一致。图6中两条响应函数大小关系显示,在前6期中,融资交易和融券交易对股市波动性的影响差不多,此后,融资交易对股市流动性的影响要明显大于融券交易。

根据上述分析得到结论2: 融资交易的增大减小了我国股市流动性,增加了股市的波动性; 融券交易的增大同时减小了股市流动性和波动性。

4. 方差分解分析

脉冲响应分析显示出融资交易对市场的影响要大于融券交易。为准确度量融资和融券交易对股市流动性和波动性变异的贡献度,本文在VAR模型的基础上进行方差分解分析。

图5 融资和融券交易冲击引起股市非流动性的响应函数 图6 融资和融券交易冲击引起股市波动性的响应函数

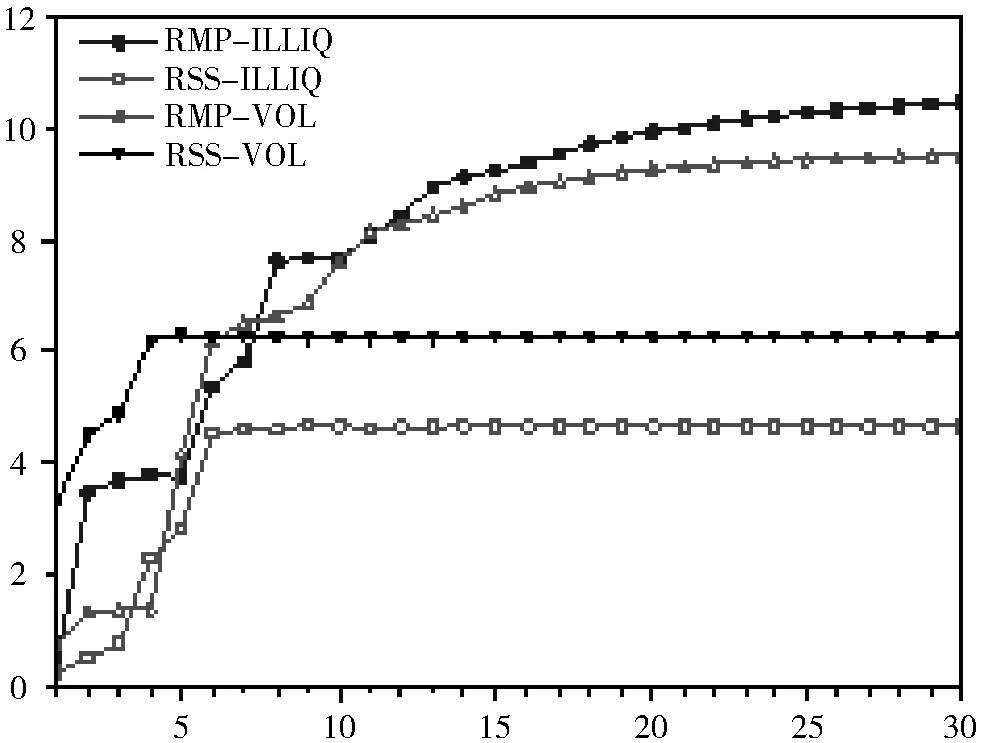

图7显示出融资交易对股市非流动性各期方差的贡献率均大于融券交易。前者的贡献率在长期收敛于10.45%; 后者的贡献率在6期以后稳定,收敛于4.66%。而对于股市波动性,在前6期,融资交易的贡献率要小于融券交易,此后融资交易的贡献率要大于融券交易。前者的贡献率长期收敛于9.50%,后者的贡献率在4期以后稳定,收敛于6.27%。

图7 融资和融券交易对股市非流动性和波动性变化的贡献率(%)

根据上述分析得到结论3: 对于股市流动性,无论是短期还是长期,融资交易的影响要大于融券交易; 对于股市波动性,短期(6日)内,融券交易的影响要大于融资交易,但长期来看,融资交易的影响要大于融券交易。

四、 结论

本文以沪市融资融券交易为例,选择上证50指数作为市场变量,研究了融资融券交易对股市流动性和波动性的影响。通过基本统计分析和VAR模型的一系列分析,得出以下结论:

(1)VAR模型分析结果表明,融资和融券交易均减小了股市流动性。该结论与多数研究所得出的增大股市流动性的结论相反,但与廖士光和杨朝军(2005)[5]研究所得出的香港市场卖空机制推出后股市流动性先减弱后增强的结论相近。说明我国融资融券的时间过短,可能使得融资融券交易并未起到增大股市流动性的作用。另外,流动性指标的基本统计分析表明,融资融券推出前后我国股市流动性并无显著变化,说明流动性指标的变化同时还受到了其他变量的影响,这有待将来进一步验证。

(2)虽然融资融券推出后我国股市波动性指标的方差显著减小,但VAR模型分析结果表明,融资交易增大了股市的波动性,而融券交易减小了股市的波动性。后者与已有文献研究得出的卖空交易减小了股市波动性的结论一致。说明我国股市推出融券交易在一定程度上还是抑制了股市的波动性。由于融券交易的规模很小,股市波动性指标方差的减小,是否一定是融券交易所致,需深入分析。

(3)我国股市目前融资交易规模远大于融券交易规模,使得融券交易对市场的影响小于融资交易。基于VAR模型的分析结果也表明,除短期(6日)内融券交易对波动性的影响要大于融资交易外,融资交易对股市流动性和波动性的影响要大于融券交易。

综合上述分析结论来看,虽然我国股市融资融券交易仅推出了一年多的时间,但对局部的市场(上证50指数)的影响还是比较明显的。我国目前还处于融资融券试行阶段,实施的融资融券制度较严,融资融券标的范围小,可开展该业务的机构不多,投资者对融资融券的认识也有待加强,这些原因都会导致融资融券交易对市场的影响有限。随着我国融资融券交易的进一步发展和成熟,融资融券交易能否起到增大股市流动性和抑制波动性的作用,有待时间的检验和进一步研究。

参考文献:

[1] 廖士光、 杨朝军,证券市场中卖空交易机制基本功能研究[J],证券市场导报,2005(3): 72-77.

[2] Kim Wai Ho, 1996, Short-sales restrictions and volatility the case of the Stock Exchange of Singapore[J],Pacific-BasinFinanceJournal, Vol. 4, No. 4: 377-391.

[3] The Chase Manhattan Bank and the ASTEC Consulting Group, Inc., 2000, Short Selling,USEquityMarketSignalsinShortSellingActivities[R],August, 1-8.

[4] 廖士光、 杨朝, 卖空交易机制对股价的影响——来自台湾股市的经验证据[J],金融研究,2005(10): 131-140.

[5] 廖士光、 杨朝军, 卖空机制、 波动性和流动性——一个基于香港股市的经验研究[J],管理世界, 2005(12): 6-13.

[6] 廖士光、 张宗新, 新兴市场引入卖空机制对股市的冲击效应——来自香港证券市场的经验证据[J], 财经研究, 2005(10): 42-51.

[7] 陈淼鑫、 郑振龙,推出卖空机制对证券市场波动率的影响[J],证券市场导报, 2008(2): 61-65.

[8] Bris, A., Goetzmann, W.N., Zhu, N., 2007, Efficiency and the bear: Short sales and markets around the world[J] ,JournalofFinance, Vol. 62, No. 3: 1029-1079.

[9] 陈淼鑫、 郑振龙,卖空机制对证券市场的影响: 基于全球市场的经验研究[J],世界经济, 2008(12): 73-81.

[10] Charoenrook, A., Daouk, H., 2009, A Study of Market-Wide Short-Selling Restrictions[R],Working Papers 51180, Cornell University.

[11] Henry, ó.T. McKenzie, M., 2006, The impact of short selling on the price-volume relationship: Evidence from Hong Kong[J],TheJournalofBusiness, Vol. 79, No. 2: 671-691.

[12] Chang, E., Cheng, J., Yu, Y., 2007. Short-sales constraints and price discovery: evidence from the Hong Kong market[J],JournalofFinance, Vol. 62, No. 5: 2097-2121.

[13] Biais,B., Bisière,C., Décamps,J., 1999, Short sales constraints, liquidity and price discovery: an empirical analysis on the Paris Bourse [J],EuropeanFinancialManagement, Vol. 5, No. 3: 395-409.

[14] Gao, P., Kalcheva, I., Ma, T., 2006, Short Sales and the Weekend Effect—Evidence from Hong Kong[R], Working Paper, University of Arizona.

[15] Chuang, W.I., Lee, H.C., 2010, The Impact of Short-Sales Constraints on Liquidity and the Liquidity-Return Relations[J],Pacific-BasinFinanceJournal, Vol. 18, No.5: 521-535.

[16] 崔媛媛、 王建琼、 卢涛、 汤弦, 融资融券运行现状分析及问题剖析[J], 证券市场导报, 2010(10): 19-23.

[17] 谷文林、 孔祥忠, 融资融券业务对市场资本流动性的短期影响[J], 证券市场导报, 2010(7): 50-52.

[18] 朱海鹏,危机中的反思: 卖空机制对市场波动性的影响[J],证券市场导报,2009(5): 42-47.

[19] Levene, H., 1960,ContributionstoProbabilityandStatistics[M], Stanford University Press, CA. 278-292.

[20] Amihud, Y., 2002, Illiquidity and stock returns: Cross-section and time-series effects[J],JournalofFinancialMarkets,Vol.5, No.1: 31-56.

[21] 王旻、 廖士光、 吴淑琨,融资融券交易的市场冲击效应研究——基于中国台湾证券市场的经验与启示[J], 财经研究, 2008(10): 99-109.