建筑业上市公司资本结构对资产结构影响的研究

2012-11-18潘立生陆维红

潘立生,陆维红,盛 夏

(1.合肥工业大学 管理学院,合肥 230009;2.河海大学 文天学院,安徽 马鞍山 243031)

资本结构与资产结构是一个报表的两个方面,资本结构表示的是资金的来源情况,即负债与所有者权益以及各自在总资本中的比例;资产结构则表示的是资金的使用情况,即各种资产在总资产中的比重及各种资产内部之间的相关关系,它是投资的结果。目前,国内外学者比较侧重于资本结构的研究,对资产结构的研究相对较少,资产结构的研究成果大部分都是在资本结构、公司控制理论这些经典财务理论问题的研究过程中产生的。资本结构与资产结构具有特殊的对应性,单独分析其中的一个因素不能对企业财务状况做出恰当的评价,因此,只有将两者结合起来才能反映企业综合的财务状况。文章主要利用实证的方法,选取了建筑业上市公司作为样本,检验资本结构对资产结构的影响。

一、资产结构相关理论分析

(1)资产结构的分类 资产按照不同的分类标准会形成不同的资产结构,可以从七个方面对其进行分类:第一,按资产的占用形态结构可分为有形资产与无形资产,以及有形资产中实物资产和金融资产。第二,按资产的占用期限结构可以分为长期资产和流动资产。第三,按资产与收益实现的关系可分为收益性资产、保值性资产和支出性资产。第四,按照资产的资本形态结构可分为货币资本、生产资本和商品资本。第五,按资产的数量习性结构可分为永久固定的资产和临时波动的资产。第六,按企业资产对归属于不同门类(下次类、大类或中类)及行业产品的对应支撑关系可将资产划分为对A 产业支撑的资产、对B 产业支撑的资产。第七,按资产的投资方向结构可分为主营业务资产、投资资产和其他资产。由于研究资产结构并优化资产结构的最终目标是提高企业收益,所以文章选取第三种划分方式,以便了解企业直接形成收益性的资产的情况。

(2)资产结构的影响因素 影响资产结构的因素很多,可以分为内部和外部两个方面。外部方面包括:第一,经济周期的变动,在经济繁荣期,市场前景广阔,企业会扩大生产,加大设备投资。第二,行业。企业所在的行业不同,其运营模式会不同,资源配置也会有不同的侧重点,如制造业一般通过扩大规模来降低成本从而获利。而且有的行业对季节比较敏感,在销售旺季,货币资产的比重较大,而存货资产的比重较小。第三,投资收益率也对资产结构有所影响,若投资收益率曲线随着投资时间的增加而呈上升趋势时,这时企业就会倾向于长期投资,长期资产将增加。内部方面包括:企业规模及盈利状况、企业管理水平、资本结构等。一般而言,企业的规模越大,盈利能力越好,管理者承受风险能力强,企业将持有较多的长期资产;资本结构在一定程度上可以反映出企业整体融资环境情况,由于股权资金在企业持续经营期内不需偿还,从而对资产结构不会产生实质性影响,而债券融资则会对企业形成约束,当企业采用银行借款为主的融资方式时,企业的资产结构中流动性较低但盈利能力较高的资产居多。在以上的影响因素中,资本结构对资产结构影响的实证分析还很少。

二、文献综述及问题提出

(1)文献综述 企业投融资方面的课题一直是国内外学者研究的一个重要内容,但长期以来投资与融资的研究处于某种割裂状态,从已有的文献中可以看出,资本结构的研究占据了大量篇幅,对资产结构的研究相对较少,而研究二者之间关系的文献就更少了。1958年MM 理论的创始人Modigliani和Miller教授指出:在无摩擦的世界里,资本将会按项目的性质自主进行优化配置,企业的投融资应该是分开的。但是在现实的社会中,由于信息不对称、代理问题等因素的影响,其假设条件不成立,进而投融资之间也产生的一定的联系。威廉·L·麦金森[1](2002)在《公司财务理论》中提出公司的价值不是由资本结构决定的,而是取决于资产结构。Jensen、Meckling[2](1976)和Williamson[3](1988)指出不同的资本结构会使企业产生不同的公司治理模式,管理人员将会产生不同的行为。Myers[4](1977),Lang、Ofek和Stulz[5](1996),Qiu[6](2005)认为负债可能会对管理层和股东产生不同的影响。当两权分离的时候,管理层为了降低风险,有可能将负债资金投放在那些流动性和安全性较好的资产上,放弃净现值为正的项目,从而产生投资不足现象。而作为公司的股东则希望将负债资金用于那些收益高但风险也高的项目,项目一旦成功,股东将享受项目带来的收益,若项目失败,则由债权人承担其大部分损失。Bernanke及Gertler[7](1990)认为在重复博弈的情况下,公司还是会将债务资金投在流动性较高的资产上。

在国内,对于资本结构与资产结构之间关系的研究在理论和实证方面都有一定的发展。李秉祥[8](1997)、朱辛华[9](1998)提出资本结构与资产结构存在时间上和风险上的对应关系,并认为理想的投融资结构应该是:短期负债应该对应流动资产,长期负债及股权融资应和长期投资相一致。指出没有一种资产结构及资本结构适用于所有的公司,企业要对风险与报酬进行综合的估量并结合自身情况进行选择。毛彦龙[10](2006)在文献中主要分析了资产、资本结构及其对称性的本质属性、内在联系和相互依存关系,以及对企业经营与理财的影响,以期对企业资产与资本的经营管理起到一定的启示作用。在实证方面,李盛林[11](2007)通过分析2003-2005年的中国上市公司,得出上市公司中流动负债占总负债的比例平均为84.06%,认为财务风险过大,债权结构失衡。都云霞和刘亚勇[12](2008)实证分析了2002~2004年四川上市公司资本结构的影响因素,其中2004年资产负债率平均值为48.14%,流动负债率平均值为89.17%,认为样本公司偏好股权融资,流动负债比率过高。张军华[13](2011)以创业板上市的前四批高新技术中小企业为研究对象,实证分析了资本结构、资产结构及其与企业绩效的关系,得出:我国高新技术中小企业偏好内源融资和以商业信用、短期借款为主的外源融资;由于长期资金的缺乏,流动负债比例偏高、固定资产比重偏小、研发投入不足、无形资产效率不高的结论。顾水彬、刘贤仕[14](2011)以我国沪深两市制造业上市公司四年数据检验了资本结构、负债结构、股权结构对资产结构的影响。研究发现:资本结构与公司资产结构成负显著性,负债结构与公司资产结构成正的显著性,股权结构与资产结构负相关但统计不显著。

(2)问题的提出 研究资本结构与资产结构之间关系的文献不是很多,其中大部分是理论上的,实证方面的较少,并且大多研究没有考虑资本结构中负债的因素。对于建筑业上市公司,其资本结构是怎样的,对资产结构又有何影响?负债来源及负债期限的不同又会形成怎样的资产结构?

三、研究设计

(1)样本的选取和数据来源 本文选取2009年-2010年深沪两市建筑业上市公司作为研究样本,为保证样本的有效性,剔除ST 股及发行B股的公司,最终选取了2009年的36家及2010年的42家上市公司。本文所有数据均来自国泰安数据库,并利用EXCEL及SPSS17.0完成数据的计算与分析。

(2)指标的选取与定义 因变量:资产的分类方式有多种,本文按照资产与收益实现的关系,将资产分为收益性资产,主要包括结算资产(预付账款,其他应收款除外)、产品、投资资产等;保值性资产,主要指货币资产,其在正常情况下既不会增值也不会减值,其价值也不会转移;支出性资产,主要有非产品资产、固定资产、支出性无形资产,其在一定时期内有助于企业收益的实现。解释变量:本文主要研究资本结构对资产结构的影响,选取资产负债率作为解释变量,同时考虑到负债期限及负债来源的影响,将资产负债率进一步划分为流动负债比率与非流动负债比率、商业信用比率和银行信用比率。控制变量:由于企业规模和绩效可能会对解释变量产生一定的影响,本文将其作为控制变量。

(3)模型设计 本文对资产结构变量与解释变量建立以下回归模型:

yi=β+β1x1+β2x2+β3x3+β4x4+β5x5+β6x6+ξ

表1 变量描述

四、实证分析

(1)描述性统计

表2 描述性统计

续表

从上表中可看出,2009年,三种资产中收益性资产的平均比重最高,达到了52.35%,且最大值达到94.75%;最小的是支出性资产,平均为15.22%;保值性资产平均值居中,达到了32.43%。由此可看出,建筑业上市公司的资产收益性较好。在解释变量中,资产负债率的比重较高,平均达到了70.75%,最高达到86.97%,表明建筑行业的负债水平高,财务风险较大,财务杠杆的效应大;在负债结构方面,非流动负债的比重相对较低,最高值才达到44.61%,平均值只有14.59%。由于建筑行业的固定资产投资较多,而这些投资大部分由流动负债支持,由此可看出,建筑企业大多采取的是风险型的资产结构模式;在负债来源方面,商业信用的比重明显高于银行信用的比重,商业信用平均达到了56.65%,最大值达到96.83%,而银行信用的平均值只有25.15%,最大值为79.64%,最小时为0。由此可知在建筑行业中,商业信用有着非常重要的作用,是负债的主要来源。在控制变量中,建筑业上市公司的营业利润率较低,平均达到5.33%,最小只有0.61%;资产规模平均为85.23亿,规模最大的达到3 119.16亿。总之,建筑业上市公司的负债水平高,其中流动负债居多,而且商业信用是负债的主要来源方式。2010年,收益性资产有所提高,其他两种资产略微下降,三种资产的变动都不大,基本和2009年持平。资产负债率有所下降,下降幅度为4.65%,财务风险有所降低;在负债期限方面,非流动负债有所提高,平均提高的幅度不大,但最大值和2009年相比提高了29.82%,融资结构向理想的方式发展;在负债来源方面,商业信用的重要性提高,在两种来源方式中的平均比重上升,而银行信用的平均比重下降了2.58%。对于控制变量而言,营业利润率有所上升,资产规模没有太大变化。

(2)回归分析

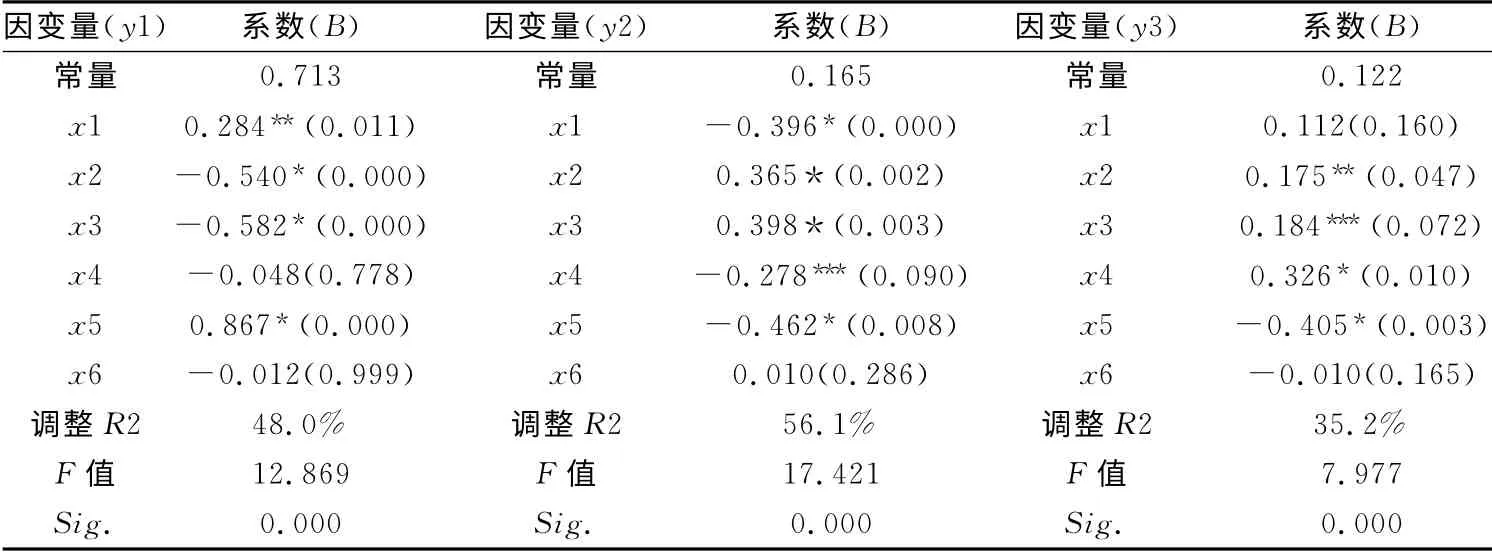

表3 回归结果

由上表可以看出,收益性资产、保值性资产及支出性资产回归方程的拟合度较好,方程总体上显著。当因变量为收益性资产时,非流动负债及商业信用与其有显著的负相关性,表明非流动负债越多,商业信用的比率越大,收益性资产越少。而资产负债率与收益性资产有显著的正相关关系,控制变量中,营业利润率也与收益性资产有着显著的正相关关系,表明资产负债率越高,企业绩效越好,越有利于提高收益性资产的比重。对于银行信用和资产规模两个变量,它们与收益性资产的相关性不大。当因变量为保值性资产时,在解释变量中,非流动负债与商业信用都与其有着显著的正相关关系,而资产负债率及控制变量中的营业利润率则与保值性资产之间呈现出显著的负相关性,银行信用在10%的显著性水平上也与保值性资产是负相关的。由此可知,要提高保值性资产比重,降低企业的资产负债率就是一个有效的方法。当因变量为支出性资产时,资产负债率与其关联性不强,非流动负债及银行信用比率则与其有着显著的正相关关系,商业信用也在10%的显著性上与支出性资产有着较强的正相关性,因此,提高银行信用的比率则有助于提高支出性资产的比重,在控制变量中,营业利润率对支出性资产是显著负相关的。在三种资产中,保值性资产通常是企业收入的结果,不会产生收益。支出性资产是帮助实现实现收益的,从实际的收益计算看,这些资产的转移或摊销价值是其他资产取得收益的抵扣项目,所以总资产一定的条件下,这些资产的占用越多,要抵扣的收益就越多,企业的利润就越少。所以,在总资产中尽可能增加直接形成企业收益的资产的比重,减少其他两项资产的比重。

六、结论与建议

通过实证研究可以发现,在建筑业上市公司中收益性资产的比重高,保值性资产及支出性资产都是为了辅助收益实现的。上市企业的资产负债率较高,充分利用了外源融资,发挥了财务杠杆效应,有助于提高收益性资产的比重,但不能太高,否则会增大财务风险,容易资不抵债。在负债内部结构中,非流动负债比重小,大部分资产都是由流动负债支持的,这种情况下,企业的融资成本相对较低,但建筑业以非流动资产居多,故上市公司会承担较大的偿债压力,若不能及时偿还,会使企业陷入财务困境,因此,应适当地提高非流动负债的比率,这虽会降低收益性资产的比重,但会相应地降低企业的财务风险。在负债来源中,企业间的商业信用占了很高的比重,而银行信用的作用不是很大,表明建筑业企业虽然某种程度上获得了社会的认可,但银企之间存在着很大的信息不对称,没有能够充分利用银行资源,并且过高的商业信用会降低收益性资产的比重,故应适当提高银行信用的比重。

中国正处于从低收入国家向中等收入国家发展的过渡阶段,建筑业的增长速度很快,对国民经济增长的贡献也很大。2011年,全国建筑业总产值突破十万亿,达到117 734亿元,比上年增长22.6%,房屋建筑施工面积84.62亿平方米,比上年增长19.5%,随着经济全球化的发展趋势,我国国民经济坚持稳中有进,将为建筑业带来了更多的机遇。因此,建筑业上市公司应找出不足之处以便得到更好的发展。投融资作为企业活动的重要一部分,是相互联系的,二者之间的关系不容忽视。

[1](美)威廉·L·麦金森.公司财务理论[M].大连:东北财经大学出版社,2002:15-17.

[2]Michael C Jensen,William H Meckling.Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J].Journal of Financial Economics,1976,3(4):305-360.

[3]Oliver E Williamson.Corporate Finance,Corporate Governance[J].The Journal of Finance.1988(3):567-591.

[4]Stewart C Myers.Determinants of Corporate Borrowing[J].Journal of Financial Economics,19-,5(2):147-175.

[5]Lang,Larry Ofek,Eli Stulz.Leverage,Investment,and Firm Growth[J].Journal of Financial Economics,1996,40(1):3-29.

[6]Varouj A Aivaziana,Ying Geb,Jiaping Qiu.The Impact of Leverage on Firm Investment:Canadian Evidence[J].Journal of Corporate Finance,2005,11(1-2):277-291.

[7]Ben Bernanke,Mark Certler.Financial Fragility and Economic Performance[J].Quarterly Journal of Economics,1990,105(2):87-114.

[8]李秉祥.企业资本结构与资产结构的对称性分析[J].财务与会计,1997,(1):32-34.

[9]朱辛华.析资本结构与资产结构的辩证关系[J].广西会计,1998,(10):19-20.

[10]毛彦龙.运营企业的资产、资本结构及其对称性问题分析[J].交通财会,2006,(1):39-45.

[11]李盛林.上市公司资本结构特征分析[J].财会通讯,2009,(5):33-34.

[12]都云霞,刘亚勇.资本结构影响因素的实证分析[J].财会通讯,2008,(2):79-81.

[13]张军华.资本结构、资产结构与企业绩效[J].财会通讯,2011,(4):78-80.

[14]顾水彬,刘贤仕.资本结构、负债结构、股权结构与资产结构关系的研究[J].常州工学院学报,2011,(2):46-51.