基于动态套期保值比率的套期保值策略:以豆粕合约的套期保值交易为例

2012-09-15董向阳

■董向阳

套期保值交易及套期保值比率的确定

作为期货市场存在和发展的基础,套期保值通过提前锁定未来交易价格以控制价格波动带来的风险,为现货企业提供了一种连通 “现期”和 “远期”的对冲交易机制。套期保值交易的原理是在期货市场买进或卖出与现货市场交易品种和交易数量相同但交易方向相反的期货合同,以期在未来某一时间通过卖出或买进此期货合同来补偿因现货市场价格变动带来的实际价格风险。

传统的经典套期保值策略又被称为套期保值 “幼稚的方法”,原因是这一方面简单的将套期保值比率设定为1,即用一单位期货合约来对一单位现货合约进行套期保值。但现实的套期保值交易过程中基差风险是一直存在的,所以套期保值比率恒定为1的套期保值策略并不能达到最佳的套期保值效果。若在现货交割期现货价格和期货价格之间的差距意外地扩大 (即存在未预期到的基差扩大),那么经典套期保值策略的有效性将大打折扣。在最极端的情况下,甚至有可能出现套期保值交易者在现货市场和期货市场同时亏损的现象。因此,确定一个最优套期保值比率对套期保值交易来说是至关重要的。

由于基差水平处于动态变化之中,所以在理性的套期保值策略中最优套期保值比率也应是不断调整的。故最佳的套期保值策略是根据动态套期保值比率来调整头寸规模,以提高套期保值操作的有效性。在动态套期保值比率的确定过程中可运用OLS方法实时测算最优套期保值比率(h)。在这里,这一最优比率应满足以下条件:h=Cov(ΔSt,ΔFt)/Var(ΔFt)=β。 其中,ΔSt表示第t期现货价格的一阶差分,ΔFt表示第t期期货价格的一阶差分。通过运用OLS方法,我们可以构造出回归方程: ΔSt=α+βΔFt+et。 显然,现货市场和期货市场上的价格水平是非常容易观测到的。也就是说,我们可以利用这些数据计算出的回归值,进而估算出最优套期保值比率(h)。基于动态套期保值比率的套期保值策略,实质上就是利用实时变化的市场价格信息及时计算出当前最优套期保值比率,然后以动态变化的最优套期保值比率为标准适时适度地调整头寸规模,最大限度的规避市场价格波动的风险。

套期保值策略有效性的定性分析

为对比经典套期保值策略和基于动态套期保值比率的套期保值策略在套期保值有效性方面的差异,本文以大连商品期货交易所豆粕主力合约(m1209)为例,选取该合约交易对象在2012年2月1日至2012年5月10日之间的现货价格和期货价格作为样本数据,考察不同套期保值策略的有效性。根据理论分析可知,如果考虑基差风险,经典套期保值策略在套期保值有效性方面必定难以与基于动态套期保值比率的套期保值策略相比拟。但是两种策略有效性的差异到底有多大,则是本文着重探讨的问题。

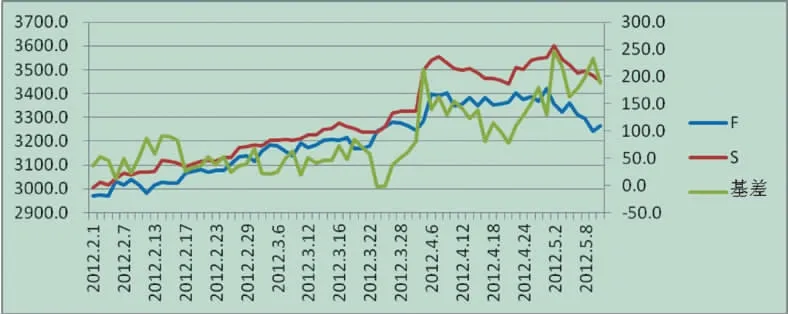

由图1可见,2012年2月至2012年5月10日期间,豆粕现货价格和期货价格的走势虽存在相似之处,但是豆粕现货价格的波动显然要比豆粕期货价格剧烈得多。特别是2012年4月以后豆粕期货交易的基差迅速扩大,到2012年5月初基差已突破150元/吨。虽然2月至5月并不是豆粕收获季节,但是这段时期内市场还是可以根据播种面积、天气状况和预期需求等多方面因素对收获期的豆粕产量作出合理的预期。若豆粕播种面积降低、自然灾害频发或预期市场需求上升,则期货市场独有的价格发现功能将使豆粕期货价格上升到高于现货价格的水平;反之,则豆粕期货价格低于现货价格。从图1来看,期货市场对豆粕供求状况的预期较为乐观,豆粕现货价格的高企则可以理解为是当期库存减少的结果。但是若套期保值投资者必须在5月上旬完成豆粕现货合约的交割,那么从4月开始突然放大的基差风险必定会对投资者套期保值有效性产生不利影响。这就意味着如果继续采用经典套期保值策略,投资者不根据基差风险的变化及时调整套期保值头寸规模,那么套期保值的有效性必将大打折扣。在考虑基差风险动态变化的条件下,采用基于动态套期保值比率的套期保值策略能显著的提高套期保值有效性。

为了更直观的反映两种套期保值策略在规避市场价格波动方面的作用,可以计算不同操作策略下投资者所面对的实际价格。假定投资者有3种可以选择的策略:一是投资者不进行套期保值操作,二是投资者采用经典套期保值策略进行操作,三是投资者采用基于动态套期保值比率的套期保值策略进行操作 (即动态最优套期保值策略)。显然,当投资者不进行套期保值操作时,则其在第t期所面对的实际价格就是豆粕现货价格(St)。若投资者采用经典套期保值策略进行操作,那么第t期所面对的豆粕实际价格为:St-ΔF。若投资者采用动态最优套期保值策略进行操作,那么对于投资者来说第t期豆粕实际价格为: St-ΔF·h。计算实际价格后可以发现 (见图2),相比不进行套期保值操作时的实际价格,无论是采用经典套期保值策略,还是采用动态最优套期保值策略,均有效减小豆粕实际价格的波动程度。这就意味着只要采用了套期保值策略,就能使投资者在很大程度上规避市场价格波动的风险。当然从图2也可以看出,相较于经典套期保值策略,采用动态最优套期保值策略的投资者将面对波动幅度更窄的豆粕实际价格变化趋势。这一结果表明动态最优套期保值策略具备更好的套期保值有效性。此外,由于动态最优套期保值策略有效性更好,所以存在微量套期交易费用的情况下,投资者仍将选择动态最优套期保值策略。这表明,动态最优套期保值策略在降低投资者面临的市场价格波动风险同时,由于需要频繁地通过期货合约买卖来改变头寸规模,也可以使期货公司获得更多的期货交易服务收益。

图1 豆粕现货价格与期货价格走势图 (单位:元/吨)

图2 三种策略下豆粕的实际价格 (单位:元/吨)

套期保值策略有效性的定量分析

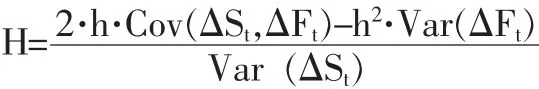

显然,仅对套期保值策略有效性进行定性分析是远远不够的。很多时候我们需要更准确的了解:基于动态套期保值比率的套期保值策略可以在多大程度上对比风险。为此,假定投资者在2012年2月初卖出1手套期保值合约。在忽略套期保值费用的简化假设下,可以计算出采用两种不同套期保值策略 (经典套期保值策略和基于动态套期保值比率的套期保值策略)时套期保值有效性的动态变化。我们引入套期保值有效性指标来衡量不同套期保值策略的绩效,其中套期有效性指标(H)的计算公式为:

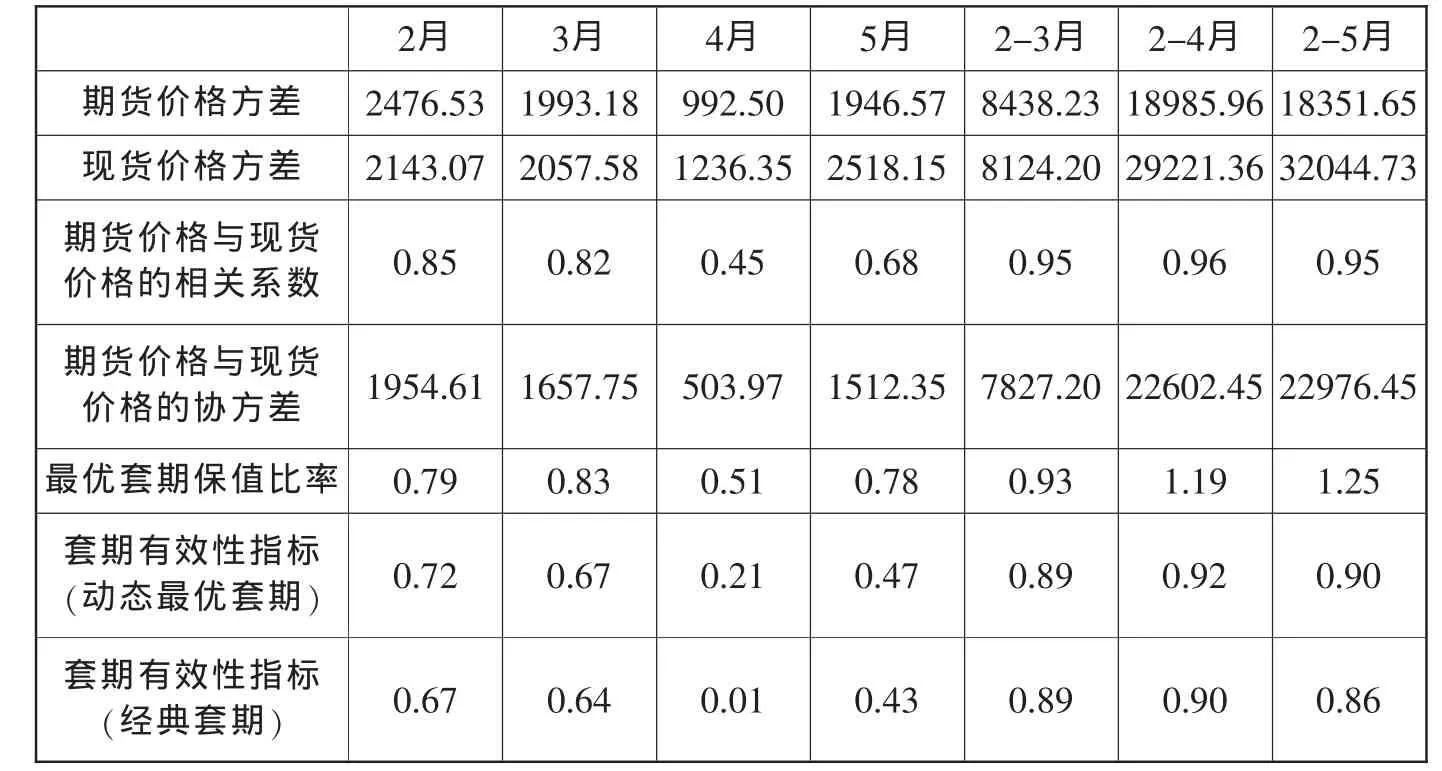

为了更好的反映不同套期保值策略有效性的动态变化,本文在样本数据空间中截取了7个子样本数据空间,并分别计算了7个子样本数据空间中的套期保值有效性指标的数值 (见表1)。

由表1显示的计算结果,我们可以得出以下两方面结论:

一方面,相对于经典套期保值策略,基于动态套期保值比率的套期保值策略确实具有更好的有效性,可以更大程度的规避市场风险。通过考察7个选中的时间跨度,发现动态最优套期保值策略几乎在任何时候都能获得比经典套期保值策略更高的有效性。从表1可见,在2-5月份期间,若采用经典套期保值策略,套期保值有效性指标(H)为0.8613,即采用经典套期策略可以规避86.13%的市场价格波动风险;若采用动态最优套期保值策略,则套期保值有效性指标(H)为0.8977,即采用动态最优套期保值策略可以规避89.77%的市场价格波动风险。对于交易金额常以亿元为单位的大宗商品交易来说,多规避接近3%的价格波动风险则意味着可以避免高额的经济损失。从这个角度来看,采用基于动态套期保值比率的套期保值策略对于降低企业经营风险、提高企业预期利润是很有必要的。

另一方面,基差风险若突然上升,套期保值有效性必然受到影响。但是相对于经典套期保值策略,动态最优套期保值策略有效性受基差风险波动的影响较小。从表1可见,当4月份期货价格与现货价格的相关系数突然下降时,即基差风险突然上升时,无论采用哪种套期保值策略均不能完全避免套期保值有效性的下降。但是当经典套期保值策略下套期保值有效性指标(H)下降到几乎可以忽略不计的0.01时,动态最优套期保值策略下套期保值有效性指标(H)仍可达0.21。这主要是因为动态最优套期保值策略可以通过随时调整套期保值比率有效的应对基差风险的波动。事实上,未预期到的基差风险波动是造成投资者套期保值交易目的无法达成的最主要因素。任何一个期望实现风险最小化的套期保值投资者都有很将会有很强烈的动机去选用基于动态套期保值比率的套期保值策略。

表1 不同套期保值策略有效性的比较 (数据精确到小数点后两位)

结论

通过尝试寻找最优套期保值比率,我们发现将套期保值比率固定为1的经典套期保值策略比不能最大程度的达到套期保值规避市场价格波动风险的目的,而采用基于动态套期保值比率的套期保值策略可以更好的帮助投资者达到这一目的。通过以豆粕期货的套期保值为案例进行实证分析,很好的验证了本文的观点。在未来的市场交易过程中,应当鼓励投资者更多的采用基于动态套期保值比率的套期保值策略,从而更好的规避市场价格波动的风险。

参考资料

1.齐明亮:套期保值比率与套期保值的绩效[J].华中科技大学学报(社会科学版):2004,(2).

2.马巨福,曹奇,任达,汤杰:最优套期比率理论及估计方法的比较[J].天津理工大学学报:2005,(5).

3.吴晓:最优动态汇率风险套期保值模型研究[J].财经理论与实践:2006,(6).

4.徐诚玮,王军:动态套保策略优于静态套保策略吗[J].西南金融:2010,(5).

猜你喜欢

杂志排行

环渤海经济瞭望的其它文章

- 严格管理团队 真情服务患者——记荣获“天津市卫生行业第二届人民满意的好护士”称号的天津市河西区东海社区卫生服务中心护士长 郭霞

- 创先争优抓党建工作 以德立园促园所发展——记荣获“天津市教育系统优秀思想政治工作者”称号的天津市河北区第一幼儿园书记兼园长 张稳艳

- 热爱幼儿教育事业 坚持以人为本管理——记荣获“天津市教育系统优秀思想政治工作者”称号的天津市河西区第二十二幼儿园书记兼园长 谢晖

- 保障民生 破解难题

- 以思想政治工作促进学校快速发展:记荣获“天津市教育系统优秀思想政治工作者”称号的天津市东丽区新中村小学书记兼校长 白宝娜

- 爱岗敬业 无私奉献:记荣获“天津市卫生行业第八届‘十佳’医务工作者”称号的天津医科大学眼科医院护士 史学军