中国上市公司财务信息与股票价格相关性研究

---对国际金融危机前后数据的检验

2012-09-12武锐

武锐

(山东大学经济学院,山东济南250100)

中国上市公司财务信息与股票价格相关性研究

---对国际金融危机前后数据的检验

武锐

(山东大学经济学院,山东济南250100)

通过对2006-2009年我国上市公司财务信息与股票价格相关性的检验发现,尽管2007年、2008年爆发的全球性金融危机导致了我国股票市场的剧烈波动,我国上市公司的财务信息与股票价格在整个样本考察期间均呈现出比较显著的相关性.研究表明,我国证券市场中的财务信息已经具有相当程度的价值相关性,并且这种相关性经受住了像金融危机爆发这样极端情况的考验.这从一个侧面反映出我国上市公司信息披露制度日益完善的程度,以及投资者投资理性的增强.同时,我国股票市场价格发现功能在财务信息价值相关性方面也得到了体现.

财务信息;股票价格;价值投资

一、引言

我国证券市场自20世纪90年代初开放以来,经历了二十多年的飞速发展,取得了巨大成就.但是,与发达国家成熟的证券市场相比,我国证券市场的建设时间较短,证券市场在价格发现、资本配置等功能不断加强的同时,股票价格的波动性问题也日益凸显.一方面股票价格剧烈波动反映了股票市场与宏观经济走势相脱节,上市公司股票价格与企业价值的严重背离;另一方面,也与我国股票市场比较重视融资功能,忽视价格发现等其他功能有较大的关系.

在企业财务会计信息规范方面,我国上市公司财务信息披露的相关制度日趋完善.会计制度由原来简单的"两则"、"两制"偏重于会计计量和报告标准,逐步发展到现在的基本会计准则和具体会计准则,以及企业会计制度并存的多种规范交织的体系.对于上市公司,中国证监会颁布了具体的与财务信息披露相关的信息披露内容与格式准则,财务信息的制度建设,对于保障企业财务信息及时、准确、完整地传递给信息需求者提供了重要保证.

理论上讲,反应企业经营成果、盈利状况、财务管理水平以及发展前景的财务信息是影响股票价格的极为重要的决定因素.现实中,股价可能会和财务信息产生偏离.在我国股票市场建设时间短、许多方面发展还不成熟的情况下尤其如此.对于波动性比较大的我国证券市场,特别是2007年、2008年国际金融危机爆发时以及爆发前后,我国上市公司股票价格与财务信息之间是否存在比较明显的相关性,一直是一个令投资者怀疑的问题,值得我们对此做出检验.

二、文献回顾与研究假设

(一)财务信息与股票定价的基本模型

20世纪60年代之前,有关财务会计方面的研究范式多是规范研究.20世纪60年代,有关财务信息与股票价格相关性的实证研究在美国首先出现.随着会计研究的发展,这方面的研究已经成为一个重要方向.

在相关的研究模型中,股利贴现模型及其延伸模型如利润资本化模型等应用较广,还有资产负债表模型、留存收益模型等.目前的财务信息与股价相关性研究中,Ohlson模型、Feltham和Ohlson留存收益估价模型被普遍采用.留存收益估价模型以股利贴现模型为基础,将股票价格表示为现行账面价值和预期超常利润的现值和.这里的预期超常利润是预测利润减去预测账面价值乘以贴现率所得资本费用后的余额.

Ohlosn(1995)对超常利润与股价的相关性做了时间序列的回归分析,发现超常利润存在自回归的时间序列衰减,其原因是正的超常利润迟早会在市场竞争中被消除,而存在负的超常利润的公司最后会在激烈的市场竞争中退出,其股价蕴含着较多的财务信息.Feltham和Ohlson(1995)提出的Feltham-Ohlson留存收益估价模型认为,企业价值可以用当前的和预测的会计信息的一个函数来表示.这个模型与股利贴现模型的一些表示方法很相像,预期的超常利润可以遵循任何的行动过程并反映其他相关信息对其的影响,就像逾期股利或净现金流量在股利贴现模型中所设定的一样.留存收益模型易于估价,是因为可直接使用超常利润预期值来对企业估价,而不是根据预期的净现金流量.超常利润的预期值是分析师对利润的预期值和资本费用的差额.尽管股价可表示为预期账面价值和超常利润的函数,但这些预期值有与隐含在分析师利润预期值中的股利预期值含有类似的信息.所以,留存收益估价模型是股利贴现模型的转换形式.

(二)净利润价值因素与净资产价值因素研究

在对股票价格的财务信息含量检验方面,主要考虑的因素包括净利润与净资产两个方面.陆宇峰(2000)选取A股1994-1998年5年间的股票价格与相应年度的会计数据作为样本,运用Ohlson模型进行分析,结果发现会计盈余与股价的相关性有逐年增强的趋势.同时,每股净资产、每股收益等相关信息对股票价格变化的影响也逐年增强.Chen et al.(2001)选取了自1991-1998年间深沪上市公司的样本共2976家,通过对企业价值和股价数据的分析发现,我国证券市场中企业会计信息与股票价格具有一定的相关性.

以会计盈余作为评价公司业绩和公司价值的标准存在一定的缺陷,不能很好地解释股价和股票收益率变动的原因.因此,需要选择其它会计指标作为研究对象,其中公司的净资产是十分重要的一项指标.Penman和Sougiannis(1999)的研究表明每股净资产对股票价格的影响作用呈逐年上升的趋势.赵春光(2002)的研究发现,在亚洲金融危机(1997年)发生之前,每股净资产与股票价值的相关性已经开始下降,并且在金融危机期间两者的拟合度还在不断下降.陈信元等(2002)指出,每股净资产的解释力在1996年最强,而1997年最低,并将其归因为两个方面,即中国证券市场的阶段性特征和1997年发生的亚洲金融危机.李丽娟等(2011)以Ohlson的价值相关性模型为基础,检验了2008-2009年沪深A股上市公司递延所得税会计信息在股票定价中的作用.他们发现,递延所得税会计信息具有显著的价值相关性,能够提供额外的增量信息;递延所得税会计信息改善了投资者对公司资产价值质量和未来盈利能力的合理估计,提高了会计信息在股票定价中的作用.①参考文献略,有兴趣的读者请与作者联系.

(三)研究假设

根据上述研究文献,我们可以认为,财务信息具有价值相关性.而且,随着我国会计制度的改进,我国企业会计信息质量的提高,投资者的投资决策依据将更加准确,投资者也会更加注重利用财务信息做出投资判断,从而会计信息的价值相关性也会有所提高.肇始于2007年的国际金融危机,增加了股票市场走势以及企业经营状况的不确定性.在这样比较极端的情况下,企业的财务信息是否仍然具有价值相关性,值得我们作进一步的检验.有鉴于此,我们采纳比较有代表性的上市公司资产和收益指标,提出如下两个假设:

假设一:每股收益和每股净资产对上市公司股价的解释力分别逐年增强.

假设二:上市公司每股净资产、每股收益两者联合对上市公司股价的解释力度逐年增强.

因为会计盈余的可持续性,当期的利润不仅反映了企业当期的经营成果而且也能够在一定程度上反应未来企业的盈利能力.所以,可以认为在股票定价上,利润同净资产所反映出来的信息中,有一部分是不同的.由此,我们提出第三个假设:

假设三:净利润与净资产互有增加解释力的效果.

三、研究设计

(一)样本选取

我们选择样本的时间区间为2006-2009年4年的时间.选择原因:(1)国际金融危机爆发于2007年、2008年,选取之前与之后1年作为时间段,有利于比较危机前后以及危机爆发时有关财务信息与股票价格的相关性情况;(2)此间正是我国股票市场波动最为剧烈的阶段之一.这一时期,上证指数从2006年的第一个交易日(1月4日)收盘的1180.96点一路攀升到2007年10月16日的历史最高点6124.04点,之后股市开始不断下跌,2008年10月28日,上证指数跌至当年最低点1664.93点.进入2009年中国股市出现较大幅度的反弹,到2009年8月4日,上证指数上涨至当年最高点3478.01点.之后,股票进入相对窄幅震荡的走势.这一时期为本文提供了很好的研究对象.我们将检验在股市如此震荡的情况下,财务信息是否仍然能够具有价值相关性;(3)近年来我国会计制度日趋完善,2007年开始经过修订的新会计制度更加向国际会计准则靠拢;(4)经过多年的改革、完善,我国证券监管工作日益规范,上市公司的信息披露也更为严谨; (5)经过多年的投资实践,投资者对相关信息的判断更加理性.

研究样本的选择对象包括2006-2009年间在沪、深证券交易所交易的所有A股股票的上市公司.财务信息与股价的相关性建立在财务信息披露真实可信的基础上,如果财务信息不具有可信性,那么其与股价的相关性就更加的不可信,因而本文只选择出具无保留意见财务报告的企业.同时,剔除由于停止交易等原因而导致股价数据不完整的公司.

(二)检验模型及相关变量说明

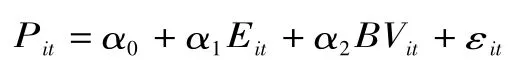

净利润和净资产在股票价格形成上不同的价值相关性,这里使用股价模型进行相关性研究.本文采用修正的Ohlson(1995)股价模型.如果以Pit代表每股股票价格,以Eit代表每股收益,以BVit代表每股净资产,则有公司价值公式:

为分别检验每股收益的解释力度、每股净资产的解释力度以及二者的联合解释力度,可以从以下三个方面的回归模型分别考察拟合优度:

本文旨在研究股票价格与会计信息之间的相关性,因此选定的股票价格必须是已经充分消化和吸收了新的会计信息的价格.由于我国年报披露在每个会计年度的1-4月份完成,因此我们选取每个上市公司在会计年度结束后5个月的最后交易日的收盘价格作为本文研究的股票价格变量.

因在每个年度前4个月里有的上市公司有可能进行分红、配股、送股等活动.这些上市公司的股本规模会随之发生变化,这时股票价格与会计信息可能以不同的股本规模为基础,使得股票价格与会计信息之间不具备可比性.因此,我们对存在分红、配股、送股等情况的股票价格进行了复权.

四、实证研究结果

(一)每股收益、每股净资产的描述性统计结果

样本公司每股收益(EPS)的中位数(median)、标准差(Std.Deviation)、最大值(Maximum)和最小值(Minimum)在各年份的情况如表1所示.

表1数据表明:(1)在样本区间的4年中,2007年上市公司业绩上升幅度很大,2008年有大幅下降,但是1年之后上市公司整体业绩又有了明显的好转.其中原因可能是因为2008年的全球金融危机波及我国,影响了企业的业绩,而在国家经济刺激计划的推动下经济状况在2009年有了明显的回升.即使在2008年我国经济收到金融危机的冲击,但上市公司整体业绩依然好于2006年,说明我国经济仍然在一个快速发展的轨道上.(2)自2007年以后,上市公司每股收益的标准差变大,远大于2006年的水平.这说明在2007年以后,上市公司业绩开始出现分化,一些好的公司和差的公司形成了明显的两个群体.这一方面体现了我国经济发展中的一些特点,一些经济成长性好的公司可以凭借其良好的成长表现得到进一步的发展支持,而一些财务状况差的企业则难以得到包括银行等机构的支持.另外,在2007年之后我国实行了新的会计准则,这种努力与国际会计标准接轨的会计制度,使得一些上市公司的财务信息也发生了相应的变化,这可能也是导致以上现象出现的原因之一.

表1 每股收益描述性统计结果

样本公司每股净资产的平均值(mean)、中位数(median)、标准差(Std.Deviation)、最大值(Maximum)和最小值(Minimum)在各年份的情况如表2所示.

表2 每股净资产描述性统计结果

表2数据表明:(1)各年净资产均值均大于中位数,说明有些上市公司的每股净资产明显大于其他上市公司.从2007年开始,标准差都要大于2006年,说明上市公司之间的分化情况如在每股收益中的分析一样.(2)上市公司每股净资产与每股收益类似,在2007年上升,但是较每股收益上升幅度较小.在2008年金融危机的冲击之下又有所下降,但仍然大于2006年.2009年每股净资产再次上升.

直观地观察描述性统计结果,可以看出前文提出的假设三是成立的,即净利润与净资产互有增加解释力的效果.假设一和假设二在2006-2007年间和2008-2009年间可以得到验证,但在2007-2008年间,却出现了反向的情况.

(二)每股收益、每股净资产的回归检验结果

1.每股收益模型的回归检验结果.

根据回归模型(1),我们得到2006-2009年间每股收益逐年检验结果.每股收益与股票价格相关性的检验结果显示:(1)虽然在2008年拟合度有所下降,但仍高于2006的水平,说明从整体来看模型的拟合优度基本呈逐步提高的趋势.虽然在样本区间中每股收益的解释力提高不是很多,但与2006年之前的情况相比,已有了大幅的提高.这说明,这些年财务信息能够更加准确和真实地反映公司的潜在价值.而与此同时,股票市场上的投资者也变得更加理性,更加依靠财务信息来推断一个股票的成长性.(2)除2008年以外,其他年份的每股收益与股价相关性系数都在13以上.2008年出现例外的原因,应该与当时的股市大盘走势有关.2006年与2007年是我国股市的大牛市期,沪市股指一度冲破6000点大关.在2008年以后,牛市结束,股市中的泡沫消失,大部分股票价格都遭受了大幅下跌.(3)综合4年上市公司的数据,模型(1)的解释力R2为0.385,表明近年来我国财务信息的价值相关性得到了很大的改善.(4)从历年较高的β系数可以看出,投资者把每股收益看作一个十分重要的投资指标,投资者更加理性地运用上市公司财务信息来进行投资.

2.每股净资产模型的回归检验结果.

根据回归模型(2),我们得到2006-2009年间的每股净资产逐年检验结果.每股净资产与股票价格相关性的检验结果显示:(1)每股净资产解释力从2006年到2008年呈逐步上升的趋势,但是2009年较之于2008年有所下降,不过仍然高于2006年和2007年.这说明,净资产指标在投资者的投资过程中越来越受到关注.(2)2006-2009年的每股净资产解释力为0.309,说明了我国投资者在投资理念上的转变,也说明我国证券市场监管部门对于上市公司业绩披露和会计制度改革上取得了比较明显的成效.

3.每股收益、每股净资产二者联合模型的回归检验结果.

根据回归模型(3),我们得到2006-2009年逐年的每股收益和每股净资产联合检验结果.

每股收益和每股净资产联合与股票价格相关性的检验结果显示:(1)每股收益和每股净资产与每股股价的相关性在2006-2009年均在1%水平下显著,并且回归系数均为正,说明它们存在正向关系,这与前文的假设相一致.(2)模型的解释力从2006年的0.336提高到2007年的0.455,然后在2008年和2009年只有微小幅度的下降,但是基本稳定.拟合度的这种变化说明,我国股票市场的各方参与者都在不断地走向成熟.中国资本市场已经从一个快速发展的阶段到了一个发展与监管并重的新时期.上市公司的信息披露情况愈加完善,投资者更加理性和更加关注上市企业的基本情况.虽然经历了金融危机前后的牛市价格泡沫和熊市大跌,但每个股票的相对价格仍充分反映了每个上市公司的真实价值比较.(3)每股收益的相关系数经历了先升后降再升的一个过程.追溯其中的原因,现实中牛市熊市的走势情况可能起了很大的作用. 2006-2007年,我国股市经历了一次大的牛市,深沪两市股指均节节攀升,大部分股票价格都有了大幅度的提升,也由此产生了股市泡沫.但是,随着金融危机的到来,股市受挫,泡沫被挤出,结果股票市值严重下跌. 2008年每股收益的相关系数相对其他年份的下降可以说明,即使在上市企业每股收益相同的情况下,股价也会较其他年份低很多.不过随着金融危机的缓解和我国政府经济刺激计划的实施,经济回暖,作为经济晴雨表的股市也出现了复苏迹象,于是相关系数得到回升.每股净资产的相关系数在2007年到达谷底,而其相对年份的每股收益相关系数却到达了高峰.这说明,2007-2008年初牛市中的投资者忽略了稳健投资的理念,盲目追高,致使个股价格持续上升,最后导致股市泡沫.对比张义伟(2006)和李寿喜(2004)的相关研究结果,我们得到的2006-2009年的相关系数都比以前时期的数据有了明显的提高.这表明,我国投资者对于上市公司财务信息的信赖度在不断提高,这再次印证了我国近年来证券市场监管和会计制度改革取得的成效.

4.每股收益、每股净资产的增量解释力度.

根据上述检验结果中的拟合优度,我们可以计算得出每股收益对股价的解释力度增加能力,每股净资产对股价的解释力度增加能力,以及每股收益和每股净资产二者联合对股价的解释力度增加能力.计算结果显示:(1)每股收益对股价的解释力增加能力经历了先升后降又升高的一个过程.这样一个走势同每股收益对股价的解释力的走势一样,说明随着每股收益对股价解释力的上升或下降,其解释力增加能力也会随之同方向变化.(2)每股净资产对股价解释力的增加能力在2007年降低到样本区间中的最低值0.02,到2008年上升到最高值0.083,这与当时国际金融危机爆发,股票市场产生剧烈震荡,许多企业的盈利能力发生极大变化,资产状况也发生巨大变化应该是相关的.(3)联合解释度增量在国际金融危机爆发时的2007年、2008年的数值比在此之前的2006年和之后2009年的数值要高一点.这仍然是与金融危机期间大盘剧烈波动走势和投资者对股票市场的投资判断变化相关.

五、主要结论

通过对2006-2009年我国上市公司财务信息与股票价格相关性的检验,可以发现,尽管2007年、2008年爆发的全球性金融危机导致了我国股票市场的剧烈波动,我国上市公司的财务信息与股票价格在整个样本考察期间仍呈现出比较显著的相关性.研究结果还表明,我国证券市场中的财务信息已经具有相当程度的价值相关性,并且这种相关性经受住了像金融危机爆发这样极端情况的考验.这从一个侧面反映出我国上市公司信息披露制度日益完善的程度,以及投资者投资理性的增强.同时,我国股票市场价格发现功能在财务信息价值相关性方面也得到了体现.这意味着我国证券市场正在不断地走向成熟.

(责任编辑:栾晓平E-mail:luanxiaoping@163.com)

F830

A

1003-4145[2012]08-0167-05

2012-02-26

武锐,男,山东大学经济学院博士研究生.

本文系国家社科基金一般项目"新股发行风险信息披露的多维分析研究"(批准号:11BJY139)、山东省软科学研究计划项目"企业公开上市过程中的利益冲突、利益制衡与制度约束研究"(批准号:2010RKGA1037)的阶段性成果并获山东省"泰山学者建设工程"项目资助.