跨国银行进入新兴市场的动机释放与综合效应分析

2012-07-27赵征,黄宪

赵 征,黄 宪

(武汉大学 经济与管理学院,武汉 430072)

关于跨国银行进入发展中国家新兴市场的动机和影响,学术界对不同时期和地区的实证结果是混杂的,甚至彼此矛盾。为了探究跨国银行的FDI行为和东道国金融开放的改革进程之间的复杂关系,本文提出融合OLI范式和FL理论的研究视角,对跨国银行FDI的动机释放和综合效应提供统一的分析框架,为银行业开放的政策规划提供参考。

1 跨国银行FDI动机的理论假说

关于跨国银行在新兴市场开设分支机构(FDI)的动机,学术界提出了两种假说:

一是“追随客户”的防御型战略假说。该假说对跨国银行进入海外市场的解释是:(1)跨国银行对来自母国的跨国企业拥有信息优势,通过在国外设立分支对其提供专业服务,可将该优势内部化;(2)为了维持与跨国企业的业务关系,银行尾随客户前往海外。

二是“市场寻求”的进取型战略假说。客户追随理论忽视了跨国银行FDI的其它驱动因素:一是跨国银行的优势并不仅限于母国客户信息,还有相对于新兴市场当地银行的效率优势;二是东道国的区域优势,即东道国本身对跨国银行的吸引力。市场寻求假说认为跨国银行旨在追逐东道国经济成长的市场机会,会采取积极进取的战略和当地银行竞争。

根据追随客户假说,跨国银行的扩张和母国企业对东道国的参与度是正相关;根据市场寻求假说,跨国银行的扩张和东道国银行业市场机会是正相关。实证模型的一般形式是:

PMNB=α+β1PMNC+β2MO+μ

PMNB表示跨国银行对东道国的参与度(比如在东道国的贷款或总资产规模)。PMNC是来自母国的跨国公司对东道国的参与度(母国企业的FDI或国际贸易规模)。MO是东道国银行业市场机会,可用东道国GDP、人均GNP、人口、当地银行贷款量等衡量。随着时间推移,相关实证结果表现出以下变化:

(1)早期实证支持追随客户假说。Fieleke(1977)[1]发现美国企业的FDI对美国银行的国外业务规模有显著影响,而东道国GNP和当地银行业利润率等不是决定因素,Nigh et al.(1986)[2]、Grosse和Goldberg(1991)[3]也得出类似结论。仅Sabi(1988)[4]等少数人发现跨国银行参与度和东道国市场规模是正相关。

(2)近期实证倾向于支持市场寻求假说。追随客户假说是1980-90年代前期的主流观点,1990年代后半叶以来,跨国银行的市场寻求倾向日趋鲜明。Focarelli和Pozzolo(2003)[5]发现,东道国预期经济增长率是跨国银行选择FDI地点的主要因素。Haas 和Naaborg(2005)[6]、Uiboupin 和Sõrg(2006)[7]的调查显示,跨国银行进入新兴市场意在开拓更多的盈利机会,并不满足于对大客户“摘樱桃”。

2 跨国银行FDI的动机释放与综合效应

根据追随客户假说,跨国银行对东道国的影响是有限的,但事实表明跨国银行进入新兴市场的目标是分享东道国经济增长的收益,其进取性扩张可能对东道国银行业和经济运行产生直接和广泛的影响。在东道国推行金融改革的背景下,跨国银行FDI根本动机的释放和对东道国的长期影响是动态演化的复杂过程,需要一个综合分析框架。

2.1 融合OLI范式与FL理论的分析框架

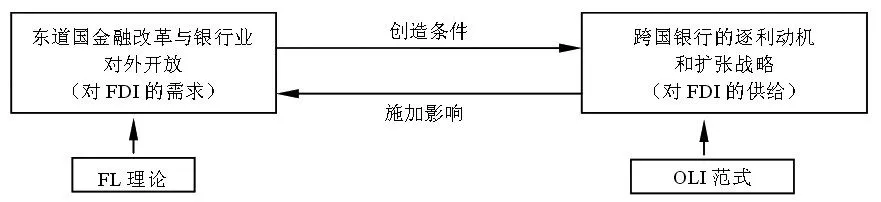

跨国银行FDI的区域分布由供求两方面决定,跨国银行的海外扩张是对FDI的“供给”,东道国开放银行市场是对跨国银行FDI的“需求”。金融自由化理论(FL理论)阐述了开放银行业对东道国的预期影响,但未探究跨国银行进入新兴市场的动机,折衷理论(OLI范式)解释了跨国银行FDI的动机,但未分析FDI的时机选择和对东道国的影响。若将OLI范式和FL理论融合,可以将跨国银行FDI的“供给面”和“需求面”纳入统一分析框架,基于跨国银行和东道国双重视角,考察东道国金融改革对跨国银行FDI时机选择和战略扩张的影响,以及跨国银行对东道国金融改革效果和国家战略利益的影响,形成双向互动的分析框架:

图1 跨国银行FDI动机与效应的OLI——FL分析框架

2.2 东道国金融自由化对跨国银行FDI的影响

2.2.1 金融改革对跨国银行进入时机的影响

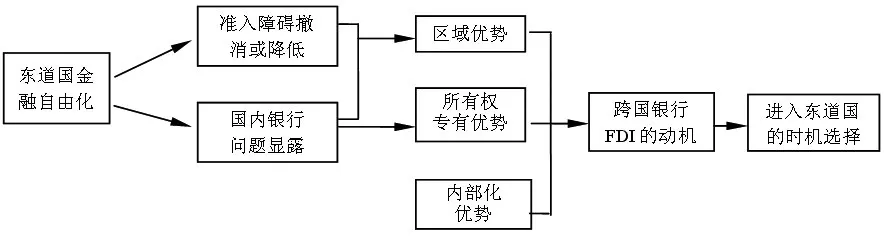

根据OLI分析范式,跨国银行的FDI决策取决于三个条件:(1)跨国银行拥有“所有权专有优势”,具体包括“资产优势”(产品创新与风险管理技术、技能娴熟的员工、雄厚的资本)和“交易优势”(统辖海外分支网络的组织管理能力和经营经验);(2)内部化优势,即跨国银行内部资金转移的低成本、广泛的业务和信息网络、风险分散化的能力;(3)东道国的区域专有优势,即东道国的市场机会和监管环境。综上所述,跨国银行的自身优势和东道国的吸引力共同决定着跨国银行进入新兴市场的决策。不过,OLI范式未具体分析东道国金融制度环境变化对跨国银行FDI动机的强化和时机选择的影响,如果结合FL理论,可以深入揭示金融改革对跨国银行FDI的驱动机理:政府对国内银行的保护被削弱,跨国银行的“专有比较优势”更加突出;如果采用激进改革模式,可能使各种问题骤然暴露,甚至引发银行危机,导致当地银行资产价值低估,进一步为跨国银行创造“额外的区域优势”。因而,在现实中跨国银行通常以东道国启动金融改革作为其开展FDI的有利时机。

图2 跨国银行FDI动机与时机的OLI——FL分析

2.2.2 改革深化对跨国银行扩张路径的影响

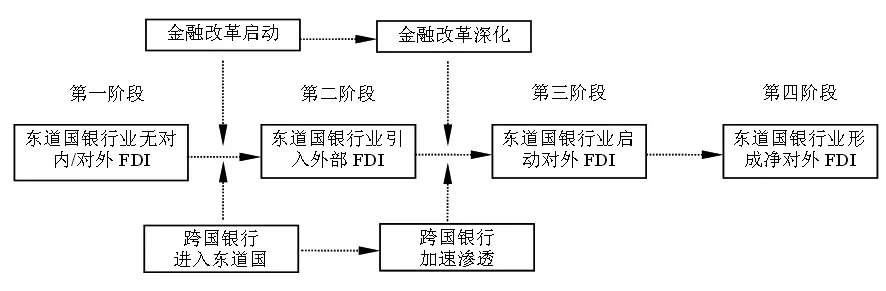

东道国金融改革不仅强化了跨国银行的进入动机,改革深化对跨国银行后续扩张也有显著影响。Dunning基于OLI范式提出了“跨国投资发展阶段理论”,将该理论与东道国金融改革深化的进程结合,可以预想跨国银行进入后的扩张路径。新兴市场银行业FDI格局的变化可分为四阶段:(1)第一阶段:无对内和对外FDI,东道国缺乏区域优势,难以吸引跨国银行,本国银行也缺乏对外FDI的专有优势;(2)第二阶段:对外开放,引入跨国银行FDI;(3)第三阶段:国内银行启动对外FDI,先是追随本国客户进驻其它国家,继而作为市场寻求者在国外开拓业务;(4)第四阶段:东道国银行成为净对外投资者,对外FDI增速快于吸收外国FDI。在上述演进过程中,改革深化使经营环境趋于宽松,为跨国银行扩张进一步创造条件;同时,金融改革也将提升当地银行效率,缩小与跨国银行的竞争力差距。由于预见到双方差距在未来趋于收敛,跨国银行会加速扩张,并向当地银行忽略的潜在市场超前渗透,在竞争对手崛起前抢得先机。图3描述了金融改革推进和跨国银行扩张的关系。

图3 跨国银行FDI扩张路径的OLI——FL分析

2.3 跨国银行FDI对东道国金融改革和国家利益的影响

折衷理论侧重于分析跨国企业FDI的动机和条件,而未涉及对东道国经济目标的影响。根据FL理论,新兴市场国家引进跨国银行FDI的初衷是提升市场竞争度,引进先进技术,改造低效率银行体系,加速金融深化。将折衷理论与FL理论结合,可以综合分析东道国开放银行市场的改革动机和实际效果。

2.3.1 跨国银行对东道国的多重影响

(1)对跨国银行带来正面效应的预期。Levine(1996)[8]等人认为跨国银行可形成“效率溢出”,强化市场约束,输入业务专长和技术决窍。同时,跨国银行有助于维护金融稳定,向陷入困境的国内银行提供资本,充当国内资金的避风港,增加信贷供给稳定性,促使国内银行改进风险管理。

(2)对跨国银行可能导致成本与风险的疑虑。Agenor(2001)[9]等学者担心引入外国竞争者可能带来损失和风险:首先,跨国银行进入可能增加金融不稳定性。他们会抢夺有利可图的业务,将高风险客户留给国内银行,并为资本外逃提供便利,一旦经济动荡迅速撤资。其次,跨国银行可能对国内银行成长和经济运行产生不利影响。国内银行发展受阻,信贷供给量减少,中小企业缺乏资金支持。更关键的是,跨国银行可能侵蚀东道国金融主权,其全球战略利益取向可能和东道国经济发展规划发生冲突。如果资金配置主导权被跨国银行掌控,政府将丧失对资源配置和收入分配的调控力。

(3)跨国银行“有益论”和“威胁论”实证结果的矛盾。学术界对银行业开放的后果进行了大量实证,对不同国家或不同时期得出的结论存在差异。关于外资银行对金融稳定性的影响,实证结果表现出矛盾性。拉美1990年代中期暴发金融危机后,跨国银行业务出现扩张势头,然而阿根廷2002年再次暴发危机,外资银行普遍收缩业务。关于外资银行对金融效率影响的实证结果也是众说纷纭。Claessens et al.(1998)[10]发现外资银行进入拉美和中东欧地区降低了银行利差和经营成本,而Denizer(2000)[11]、Montinola 和Moreno(2001)[12]对土耳其、菲律宾等国的研究显示,对外开放并不一定促使国内银行效率显著改进。关于跨国银行是否对东道国金融主权构成威胁,特定国家的案例研究得出迥然不同的结论。印度、巴西等国的国内银行基本保持主导地位,而在多数中东欧国家、部分拉美和东南亚国家,银行业几乎完全被外资掌控。

2.3.2 跨国银行FDI的背景条件与综合效应

学术争论的混杂和矛盾反映了银行业开放的复杂性。本文旨在为跨国银行FDI的效应分析提供一个统一框架,在金融自由化背景下,结合东道国初始背景条件,分析跨国银行战略扩张对东道国银行体系和经济运行的综合影响。

(1)银行业开放的背景条件

前期研究大多是分析跨国银行参与度和东道国金融稳定性或效率指标的统计相关性,忽略了东道国的背景条件。转轨国家的改革效果对初始条件是敏感依赖的,银行业对外开放的改革绩效也体现着制度变迁的一般规律。如果简单地将外资银行的影响进行跨国比较,忽略了各国的背景条件,其结论势必是混杂的。在评估跨国银行进入的效应时,应将初始条件作为控制变量。银行业开放的初始背景条件是多种要素构成的集合:

①东道国银行业状况。关键在于国内银行和跨国银行的效率和竞争力差距。只当东道国具备吸收能力时,FDI才能发挥技术溢出正效应。若差距过大,国内银行短期内难以消化先进技术,而市场份额在跨国银行挤压下萎缩,无力承担引进技术和改造机制的学习成本,在达到“发展门槛”之前就被挤出市场,过度竞争的市场替代效应将导致负溢出效应。

其次,东道国银行业市场特征也是重要的背景因素。如果市场容量较大,国内银行应对外来竞争有充分的缓冲空间,为其积聚力量追赶外资银行提供了可能,否则外资银行将迅速控制市场。此外,如果市场信息透明度较高,外资银行开拓当地市场的信息成本较小,将对国内银行产生较强的竞争激励效应;反之,若信息严重不对称,外资银行难以对信息不透明的当地企业开展业务,只能局限于服务母国客户,则难以对国内银行形成竞争激励。

②东道国经济状况。一是东道国宏观经济形势,在经济周期不同阶段,跨国银行对经济运行的影响可能是顺周期抑或逆周期;三是东道国经济成长潜力和投资气候,对跨国银行的战略规划和风险承担意愿具有重要影响。

③东道国金融改革的前期安排。金融自由化包括国内金融体系市场化、资本帐户开放、金融部门国际化等多项改革,改革的前期基础决定着国内银行和监管部门对现代金融制度的吸收意愿和吸收能力,否则外资银行将难以成为东道国借以突破“改革路径依赖”的力量。

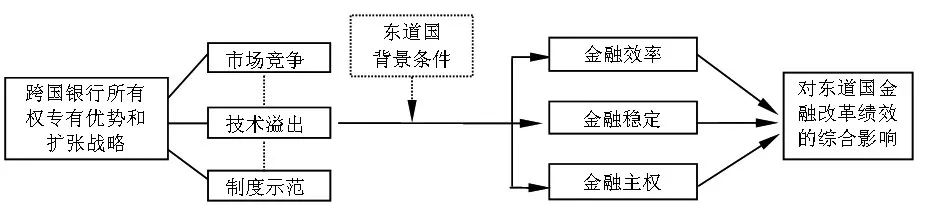

(2)跨国银行FDI的综合净效应

跨国银行对东道国的影响可归纳为金融效率、金融稳定性和金融主权三个维度,其影响渠道主要是:与国内银行展开市场竞争、对国内银行的技术溢出、激发和引导国内银行学习现代银行制度。利用OLI—FL框架,可以对上述影响机制在不同背景条件下对东道国金融稳定、效率和主权产生的效应进行综合分析:

首先,跨国银行对金融效率、稳定和主权各个维度的影响具有非单调性。跨国银行的竞争优势和市场扩张对金融效率和稳定性兼具正负效应,对金融主权的负面影响程度亦随背景条件的差异而有所不同。在东道国经济稳定、前景良好、银行市场容量大且市场规则建设有一定基础、本国银行具备一定竞争力的条件下,银行业开放对增进金融稳定、提升银行效率的积极贡献较大,金融主权也不会受到实质威胁。相反,如果国内银行与跨国银行竞争力差距过大,市场秩序混乱,经济形势不稳定,国家风险高企,对外开放的负效应可能大于正效应:国内银行缺乏对先进技术和现代制度的吸收能力,可能被挤出市场,跨国银行形成垄断;东道国丧失对金融资源配置主导权的控制力,国家战略利益受到损害;一旦东道国经济动荡,掌控经济命脉的跨国银行撤离,经济形势将加剧恶化。

其次,跨国银行对金融效率、稳定和主权的影响彼此之间可能存在冲突。比如,东道国有经济增长潜力,但本国银行实力较弱,跨国银行或许可以增进银行体系效率和稳定性,但同时也可能对国家金融主权和战略利益构成威胁。又如,跨国银行市场竞争的正面效率贡献可能被过度竞争冲击造成的金融不稳定抵消。

由于跨国银行对东道国的多重影响相当复杂,我们不仅要分别考察跨国银行对金融效率、稳定和主权的净影响,还要综合考察三方面的总体“净效应”(如图4所示)。

图4 跨国银行对东道国综合影响的OLI——FL分析

3 东道国对跨国银行FDI效应的权衡与开放策略

东道国对外开放的目标是实现引进跨国银行FDI的综合正效应最大化。跨国银行直接投资(FDIMNB)产生的总体效应(EMNB)的公式表述如下:

EMNB=Eefficiency(FDIMNB)+Estability(FDIMNB)-Esovereignty(FDIMNB)

其中,Eefficiency和Estability分别表示跨国银行对东道国金融效率和金融稳定性的净影响,Esovereignty表示对金融主权的负面影响。

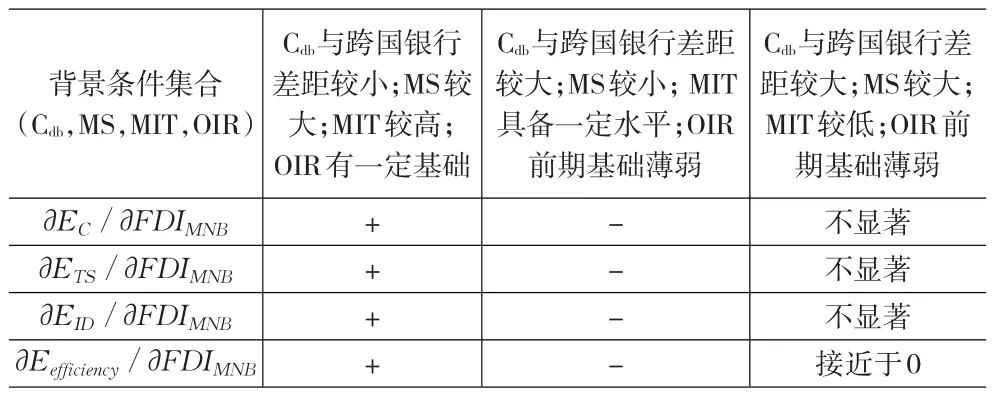

跨国银行FDI可能产生的金融效率贡献包括“竞争效应”(EC)、“技术溢出效应”(ETS)和“制度示范效应”(EID)。跨国银行FDI对东道国金融效率的实际影响受到国内银行的相对竞争力(Cdb)、银行市场容量(MS)、市场信息透明度(MIT)以及东道国改革的前期基础或初始制度改革状况(OIR)等背景因素的影响。在不同背景条件下,银行业开放对金融效率的边际净影响(∂Eefficiency/∂FDIMNB)有所不同:

表1 不同背景条件下跨国银行对东道国金融效率的边际影响

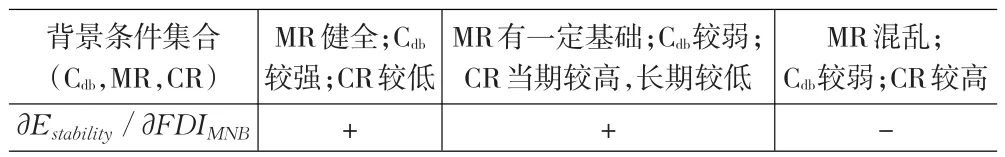

跨国银行FDI对金融稳定性的边际影响(∂Estability/∂FDIMNB)受到东道国金融市场规则健全度(MR)、国内银行相对竞争力(Cdb)、东道国国家风险(CR)等背景因素的影响:

表2 不同背景条件下跨国银行对东道国金融稳定性的边际影响

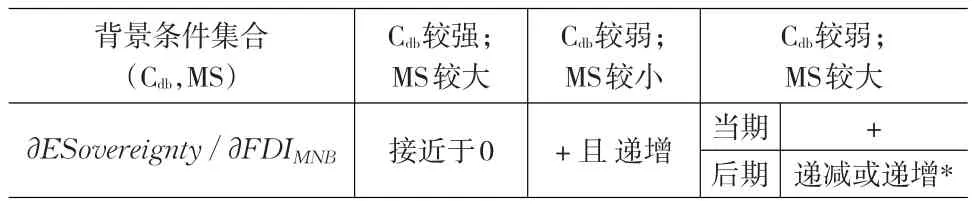

跨国银行对东道国金融主权可能产生的边际负效应(∂ESovereignty/∂FDIMNB)取决于跨国银行的投资强度(FDIMNB)、国内银行相对竞争力(Cdb)以及银行业市场的容量(MS):

表3 不同背景条件下跨国银行对东道国金融主权的边际影响

基于上述分析,可以推导出新兴市场经济国家银行业对外开放策略安排的基本准则:

(1)政策规划的前瞻性和主动性。作为在国际竞争中成熟历练的市场主体,跨国银行业务扩张的战略部署是逐步推进的动态过程,东道国开放政策的设计也应具有长期性和前瞻性,而不是被动地根据跨国银行的行为变化调整对外资银行的监管待遇。

(2)政策设计的多因素综合权衡。如何对外资银行形成一定吸引力,使其长期战略规划和东道国金融深化、经济发展的目标一致,促使其为国内银行体系的效率提升和稳定运行作出积极贡献,同时又维护国家经济主权和战略利益,是监管当局需要综合权衡的核心问题。

(3)基于背景条件的政策动态优化。脱离了背景条件,试图求解一个放之各国而皆准的“最优开放度”是没有现实意义的。监管部门应将背景条件作为控制变量,预估跨国银行对金融稳定性、效率和主权产生的综合影响,以此作为制订开放政策的基础,实现银行业对外开放进程的边际正效应最大化。

4 结论

关于跨国银行进入新兴市场的动机,学术界提出两种理论假说,“追随客户”假说认为跨国银行的目标客户仅限于来自母国的跨国公司,对东道国的影响是有限的;“市场寻求”假说则认为跨国银行旨在追逐东道国经济成长的市场机会,和当地银行展开积极竞争。本文对相关实证结果进行观察,发现早期实证支持追随客户假说,而近期实证倾向于支持市场寻求假说,由此归纳出隐含于实证结果中的规律:跨国银行的长期战略部署是基于寻求市场的根本动机,其扩张路径的演进反映了动机逐步释放的过程,对东道国银行业和经济运行将产生直接和广泛的影响。在此基础上,本文构建融合OLI范式和FL理论的综合分析框架,首先剖析了东道国金融改革对跨国银行FDI时机和扩张路径的影响,进而探究跨国银行FDI对东道国改革效果和国家利益的影响,并对东道国银行业开放的政策规划提出建议。鉴于跨国银行在不同背景条件下对东道国的金融效率、金融稳定和金融主权的正负面影响有所不同,东道国政府应基于对跨国银行扩张战略的前瞻性预估,结合本国的现实条件,分析和权衡跨国银行FDI的综合“净效应”,动态优化银行业开放的政策安排,从而实现引进跨国银行FDI的边际正效应最大化。

[1]Fieleke,N.The Growth of US Banking Abroad:an Analytical Survey[C].In Key Issues in International Banking,Federal Reserve Bank of Boston,1977.

[2]Nigh,D.et al.The Role of Location-related Factors in us Banking in⁃volvement Abroad:an Empirical Analysis[J].Journal of International Business Studies,1986,17(3).

[3]Grosse,R.,Goldberg,L.Foreign Bank Activity in the United States:an Analysis by Country of Origin[J].Journal of Banking and Finance,1991,15(6).

[4]Sabi,M.Motivational Factors for the Establishment of U.S.Banks in Developing Countries[J].Social and Economic Studies,1994,43(2).

[5]Focarelli,D.,Pozzolo,A.F.Where do Banks Expand Abroad?an Em⁃pirical Analysis[J].Journal of Business,2003,78(6).

[6]de Haas,R.,Naaborg,I.Does Foreign Bank Entry Reduce Small Firms’Access to Credit?Evidence from European Transition Econo⁃mies[C].Working Papers,2005.

[7]Uiboupin,J.,Sõrg,M.The Entry of Foreign Banks into Emerging Mar⁃ket:an Application of the Eclectic theory[C].Working Paper,2006.

[8]Levine,R.Foreign Banks,Financial Development,and Economic growth[C].in Claude E.Barfield(ed.),International Financial Markets:Harmonization Versus Competition,Washington:AEI Press,1996.

[9]Agenor,P.Benefits and Costs of International Financial Integration:theory and Facts[C].World Bank Working Paper,2001.

[10]Claessens,S.et al.How does Foreign Entry Affect Domestic Banking Markets?[J].Journal of Banking and Finance,2001,25.

[11]Denizer,C.A.et al,Measuring Banking Effficiency in the Pre-and post-liberalization Environment:Evidence from the Turkish Bank⁃ing System[C].Working Paper,2000.

[12]Montinola,G,Moreno,R.The Political Economy of Foreign Bank En⁃try and its Impact:Theory and a Case Study[C].Working Paper,2001.