印花税政策调整对市场反应影响研究

2012-07-16李鹏,殷枫

李 鹏,殷 枫

(1.浙江工商大学 财务与会计学院,浙江 杭州 310018;2.上海对外贸易学院 会计学院,上海 201620)

一、引 言

证券市场对交易税收政策调整的反应是敏感的。Amihud和Mendelson(1991)[1]指出交易税的征收加大了交易成本,能抑制投机行为,用美国的季度数据研究表发现印花税从2%降低到1%,市场波动性将提高70%,相似地,Barnanke和Kuttner(2005)[2]研究了瑞典证券市场对交易税调整的反应,结果表明从长期上交易税每提高1%,市场波动会降低50%,并从成本收益的视角分析了交易税对股票市场的影响,认为交易税能增加市场收益率,并降低股票价格;不仅如此,交易税在抑制投机行为的同时减少市场波动,从而提高交易市场的效率。但相反的研究结论也存在,如Kupiec(1996)、和Kan(1997)等[3-4]。

证券交易税,在我国被称为印花税。我国学者对印花税的研究重点也是股票市场反应的角度进行的,主要研究了印花税税率的调整对流动性(邵锡栋、黄性芳、殷炼乾,2009),收益率(戎晨芳、陈曦,2009[6];谢敏,2009),波动性(刘昱利、孙先健,2008;邵锡栋、黄性芳、殷炼乾,2009;范南、王礼平,2003[5-9])。同国外研究一样,国内学者的研究结论也不尽一致。那么我国印花税调整对证券市场的实际作用究竟怎样,印花税制度是否可以在未来成为调控我国证券市场的有效政策工具?这些问题还都有待实证研究证实。本文研究了印花税调整对我国证券市场的流动性、市场收益率波动和股票异常收益波动的影响,为今后是否将印花税作为一项有效的调控工具提供实证依据。

二、研究设计

以每次印花税税率的调整为一个事件,本部分讨论了检验每个事件前后股票市场的流动性,波动性和异常收益率变化的数学方法。

(一)市场流动性

流动性是指在不引起交易价格大幅变化的情况下进行快速大量交易的能力,或迅速执行一定交易量的成本。因此,流动性是一概念,不可直接观察。但测度流动性的代理变量较多,主要有交易量/金额,Amihud指标(Amihud,2002)和P-S指标等。但交易量并不是测度流动性的有效变量,它仅衡量了快速成交的能力,没有测度由于大量交易对价格的影响,如果及时性较高,但同时对价格造成了大的冲击,也不能认为市场是高流动的。所以用交易量测度流动性是有偏误的。而邵锡栋(2009)研究发现对于我国市场,Amihud测度要优于交易量和P-S测度。因此本文参照Amihud度量流动性的方法,得到如下形式:

其中Vt是第t日的交易额,Pt表示第t日的收盘价,为降低数字规模,我们将其除以1012。由此我们检验事件窗口内印花税税率调整前后市场流动性的变化是否显著。原假设可表述为:

考虑到时间序列数据通常具有高峰厚尾的偏态分布的特征,不满足传统T检验的正态分布假设。因此我们采用Boot⁃strap方法求得样本的经验分布,并计算P-Value进行统计推断,同时辅以Wilcoxon-Mann-Whitney秩和检验,后者不要求数据服从正态分布。

(二)市场收益的波动

我们采用市场收益率的方差来测量收益率的波动。股价指数能综合反映市场整体的波动,具有优良的代表性。因此,我们使用股指连续复合收益率的方差表示市场收益率的波动,因此有:

通过检验印花税税率调整前后市场收益率波动是否显著差异,可以确定印花税税率的调整对股票市场的影响。由此,我们可以得到第二个原假设:

H0:σ2before=σ2after

同样,方差均等的F检验的重要前提假设之一是各个总体服从正态分布,违背这一假设时,检验会丧失效力。因此,我们采用两步骤的检验方法。首先,检验两个总体是否服从正态分布;其次,如果服从正态分布,则使用传统的F检验进行统计推断,否则采用适用于非正态分布的Levene检验方法。

(三)股票异常收益的波动

印花税税率的调整可能会引起各家的异常波动,从而产生异常收益。我们采用事件研究法检验印花税税率的调整对股票异常收益的影响,以探究政策调整的市场反应。本部分是事件研究法作如下步骤安排:

1.确定事件、事件窗口窗口和估计窗口

以上文所述的三次印花税税率调整公布的当日为事件日。事件发生的当日用T=0表示。一般认为,我国的股票市场是半强势有效市场,事件一旦发生就会在股票市场上得以反映,因此本文把事件日作为事件窗口中一天。本文选取不同长度的事件窗口:[T-k,T+k],其中k=1,3,5。

估计窗口为事件日前的第130个交易日至前第10个交易日,即[T-130,T-10]。

2.正常收益率估计模型选择

常用的估计正常收益率的模型有:均值调整模型,市场模型,CMPA模型,APT模型和三因素模拟。相比而言,均值调整模型最简单,并且该模型产生的结果与那些比较复杂的模型所产生的结果相近,因此本文采用均值调整模型。形式如下:

对估计窗口的数据使用最小二乘法回归,可得到r~i,从而E(R~it)=r~i,即为事件窗口内的正常收益率估计。

3.异常收益率计算

4.平均异常收益率的计算

事件研究法的目的在于探讨某事件的发生对股票报酬率的影响,但是如果ARit是无法充分反映事件的影响的,因为每个样本在事件窗口内存在诸多不确定因素,这些因素同样也会导致异常报酬率。因此通常使用平均异常报酬率AARt(cumulativeAR,AAR),其反映事件窗口内某一日所有样本的平均异常报酬率,可表示为:

5.计算累计异常报酬率

为了测度事件在整个事件窗口内对某个样本的影响,我们需要计算累计异常报酬率CAR,定义为:

6.检验异常报酬率的显著性

如果异常收益率显著的异于0,则说明事件对股票市场有显著的影响;否则说明市场反应对该事件是不敏感的。本文采用标准T检验配合进行统计推断。

由此我们得到第三个原假设:

(四)样本和数据

本文针对2007.5.30,20084.24和2008.9.19三次印花税税率调整事件,检验政策调整对市场的影响。之所以选择这三次调整,首先2005年以前我国证券市场的规模较小,交易不活跃,交易带有明显的投机因素,主要以非理性的散户交易为主,股权分置改革后机构投资者的不断发展,使我国股票市场的交易逐渐趋于理性,成为主要的股票市场交易参与者和主导力量,因此近年来中国股票市场的结构发生了深刻的变化,其次,这三次税率的调整频繁,带有明显的调控市场的意图所以本文选取市场结构变化后的三次印花税调整作为研究对象,对今后的政策选择更有价值。

本文共使用两个样本,首先为研究市场流动性和市场收益率的波动,我们收集了围绕每个事件日前后各60个交易日的上证指数和深圳综指及其交易量的日数据,样本窗口即为:[T-60,T+60]。

其次,为研究股票异常收益率的波动,我们收集了沪市和深市A股股票的股价数据,估计样本的窗口为[T-130,T-10],事件样本的窗口为[T-5,T+5]。在保证统计推断有效的情况下,为降低工作量,我们(1)从中抽取2005例样本,(2)剔除在事件窗口内出现配股公告、股利宣告和派发、违规处理等重大事项的样本,(3)再补充足250例,然后重复(2)和(3),直至得到250例纯净的样本。

本文市场指数和股价数据来自大智慧软件终端和CA⁃MAR数据库;重大事项公告数据来自沪市和深市官方网站。数据处理由Stata10.0完成。

三、实证结果

本部分采用上述的研究设计和样本数据,检验了2007.5.30,20084.24和2008.9.19三次印花税调整对我国股票市场的流动性、市场收益的波动和股票异常收益的影响,并作了相应分析。

(一)市场流动性

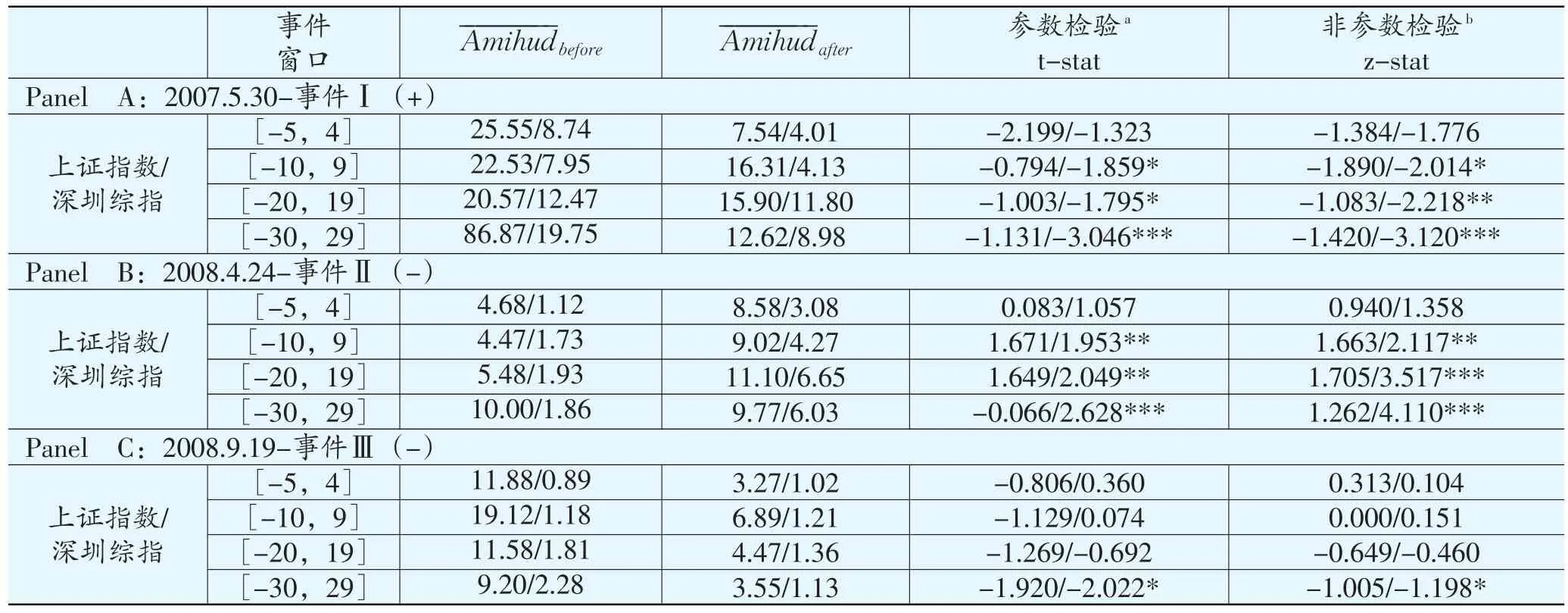

从表1可以看出,除最后一行非参数检验表现出轻微显著,而参数检验不显著外,两种检验方法的结果是一致的。

对于2007年5月30日的印花税调整,上海证劵交易所和深证证券交易所的流动性反应是不一样的。如表1的Panel A所示,在短期窗口[-5,4]内,两个证券交易所的流动性在印花税调整前后没有都没有显著的变化。但对这个统计结果的理解应谨慎,因为样本量过少,事件前后两个样本的规模都只有5,统计检验的效力低,可能并不能翻译市场的真实变化。从较长的窗口来看,上海证券交易所的流动性依旧没有显著变化,但深圳证券交易所的流动变化是显著的,且随着窗口的扩展,显著性增强。在60天的窗口内,深圳交易所的流动性表现出在0.01水平上的显著变化,随着印花税的调高,流动性降低(事件前后各30天的平均值分别为19.7和8.98)。同样,上海证券交易所的流动性对2008年4月24日的印花税调整依据是不敏感的,而深圳证券交易所的流动性则在他事件前后有显著变化,如Panel B所示。但对于2008年9月19日的调整(税率未变,由双边征收改为单边征收),事件前后两个市场的流动性都没有显著变化。

表1 市场流动性检验

另外,对深圳市场对前两次印花税调整的反应是敏感的,且符合政策预期。印花税调高(事件Ⅰ),市场的流动性下降(在四个时间窗口内,事件发生后流动性的测度值都低于事件发生前);印花税税率调低(事件Ⅱ),市场的流动性上升(在四个时间窗口内,事件发生后流动性的测度值都高于事件发生前)。上海证券交易所虽然在前两次事件窗口内也表现出大致相同的趋势,但统计上是不显著的。但对于事件Ⅲ,上海证券交易所的流动性反应与政策预期是相反的,印花税调低后流动性反而降低,尽管差别在统计上不显著。而深圳交易所没有表现出一致的趋势。

(二)市场收益率波动

首先我们分别检验了三个事件发生前后市场指数收益率的正态性,统计结果显示都是拒绝正态分布假设的。因此本文采用Levene检验收益率方差(收益波动的测度)的均等性,并用修正的Levene检验做稳健性测试。结果如表2所示,三个事件的发生都没有显著改变市场指数收益率的波动。

表2 市场收益率的波动

(三)股票异常收益率波动

从平均异常收益率的变化来看(如表3),尽管在印花税调整当日,平均异常收益率随着印花税的调增而降低(事件Ⅰ),随着印花税的调减而升高(事件Ⅱ、Ⅲ),但统计上并不显著。而在围绕事件发生的几个交易日,平均异常收益率没有表现出系统的规律。总的来说,印花税政策的变更对平均异常收益率的影响是模糊的。

但对累计异常收益率则稍有不同。可以看出对于事件Ⅰ,五个时间窗口内的累计异常收益率都为负值,且显著不同于零。而对于事件Ⅱ,尽管税率调低,累计异常收益率仅在三天的窗口[-1,+1]内为正,但不显著已于零;其他窗口内为负值。对事件三而言,印花税调减引起了异常收益率的上升,但也仅在短期窗口内表现显著。总的来说,累计异常收益率除对事件Ⅱ不敏感外,对事件Ⅰ和事件Ⅲ的反应都比较符合政策预期。

表3 股票异常收益率波动检验

四、结 论

本为使用2007到2008年间我国上海和深圳证券交易所的数据检验了印花税税率调整引起的股票市场反应,涵盖了我国资本市场近年来的历次重大印花税率调整。研究结果表明,在市场流动性方面,深圳市场对前两次印花税调整的反应是敏感的,且符合政策预期。上海证券交易所虽然在前两次事件窗口内也表现出大致相同的趋势,但统计上是不显著的。但对于事件Ⅲ,上海证券交易所的流动性反应与政策预期是相反的,印花税调低后流动性反而降低,尽管差别在统计上不显著。而深圳交易所没有表现出一致的趋势;在市场收益率波动,三个事件的发生都没有显著改变市场指数收益率的波动;在股票异常收益率波动方面,印花税政策的变更对平均异常收益率的影响是模糊的,累计异常收益率除对事件Ⅱ不敏感外,对事件Ⅰ和事件Ⅲ的反应都比较符合政策预期。

通过本研究说明对股票交易行为征收印花税不能提高市场的稳定性,减少投机行为。同时,印花税税率的调整对市场效率的影响是不明确,也不显著的,可以认为,至少在新兴市场上,印花税的作用并不符合人们的预期。

[1]Amihud Y,Mendelsohn H.Liquidity,maturity and the yields on US treasury securities[J].Journal of Finance,1991,(46):74-84.

[2]Ben S Bernanke,Kenneth N Kuttner.What Explains the Stock Market's Reaction to Federal Reserve Policy?[J].The Journal of Finance,2005,(3):32-37.

[3]Kupiec P,Noise Traders.Excess Volatility,and a Securities Transactions Tax[J].Journal of Financial Services Research,1996,10(2):123-127.

[4]Saporta V,Kan K.The Effects of Stamp Duty on Level and Volatility of UK Equity Price[R].Bank of England:Working paper,1997:39-52.

[5]邵锡栋,黄性芳,殷炼乾.印花税调整对中国股市流动性和波动性的影响[J].统计与决策,2009,(5):62-68.

[6]戎晨芳,陈曦.印花税历次调整对上证A股综合指数的波动性影响的实证性分析[J].现代经济信息,2009,(7):71-76.

[7]谢敏.谈印花税下调对沪市的影响──基于2008年4月24日调整事件研究法[J].知识经济,2009,(6):92-98.

[8]刘昱利,孙先健.印花税率调整对A股市场波动性影响的实证分析[J].金融经济,2008,(16):27-34.

[9]范南,王礼平.我国印花税变动对证券市场波动性影响实证分析[J].金融研究,2003,(6):43-49.