担保,连带责任与小额信贷合同

2012-11-23张颖慧

张颖慧,聂 强

(1.西安石油大学 经济管理学院,陕西 西安 710065;2.西北农林科技大学 经济管理学院,陕西 杨凌 712100)

一、引 言

发展中国家的农村信贷市场,一直是理论研究以及政策关注的焦点。由于缺乏有效抵押品以及完善的信用记录,正规金融机构在农村信贷市场的业务几近关闭,高利贷者与商业贷款人一度成为农村信贷市场主要的信贷主体[1]。采用连带责任贷款等贷款技术,以孟加拉乡村银行为代表的小额信贷机构有效地解决了农村金融市场的难题,重新成为向穷人贷款的主力军。

理论研究大多在信息不对称的背景下,解释了连带责任贷款技术如何有效地解决了抵押品不足的问题,实现了社会担保对抵押品的替代。这些理论研究表明,在有效的乡村社会背景下,成员之间彼此了解,采用连带责任,可以促使借款人相互选择、相互监督,导致还款率的普遍上升。然而,这些分析忽略了如下事实:①小额信贷机构并未完全放弃担保的做法。孟加拉乡村银行的小组基金,具有一定的担保作用。玻利维亚阳光银行的贷款中,一直有担保品的设定。②成员之间对项目状况并不一定完全了解。农业项目的复杂性,小组会议的组织不力等一系列因素,总是导致成员之间难以完全彼此了解[2]。小组成员的形成,可能是随机的。基于这些考虑,现有理论研究对担保贷款以及随机配对的连带责任贷款的研究,显然存在一定的欠缺。

本文试图对小额信贷担保贷款与连带责任贷款的合约安排进行研究。通过建立委托代理模型,本文对担保贷款以及随机配对连带责任贷款的贷款合同设计进行了分析,得出了相应的次优合同集以及双方剩余状况。结果表明,小额信贷担保贷款合同,可以达到最优合同安排的状态,而随机配对的连带责任贷款仅能达到次优的资源配置效果。

本文的结构安排如下:第一部分是导言,从小额信贷理论研究与实践的比较分析中,提出了研究的切入点。第二部分基于农村小额信贷市场环境,建立了存在逆向选择的委托代理模型,并集中讨论担保贷款与连带责任贷款合同。第三、四部分分别明确了逆向选择下的担保贷款与连带责任贷款合同,并与完全信息下最优合同的效率进行了比较。第五部分采用案例资料,对有关命题进行了经验证明。第六部分给出了结论与有关政策建议。

二、理论模型

本文采用简单的模型来分析存在逆向选择问题的农村信贷市场。假设潜在借款人只申请一次贷款,从而博弈是在一个时期之内进行的。潜在借款人是风险中性的,具有一个带风险的投资项目。项目需要1单位资本与1单位劳动,且不存在道德风险与执行问题①,潜在借款人无弹性地向项目投入劳动。但是,潜在借款人没有(货币化的)初始财富②,需要借入资金以开始项目。小额信贷机构融资的单位成本记为ρ。

(一)信息环境

潜在借款人的类型以项目成功的概率来区分。本文简单地考虑离散型的两类型情况,即潜在借款人的类型分布为其中, PS为优质潜在借款人项目成功的概率, PF 为普通潜在借款人项目成功的概率。不失一般性,我们设0 <PS,PF<1。由于优质借款人S 的项目是低风险的,项目成功的概率较高;而普通借款人F 的项目风险较高,项目成功的概率较小,从而又有0 <PF<PS<1。潜在借款人的类型是私人信息,但不同类型潜在借款人在市场上的分布可以先验地获得,并成为双方的共识。假定信贷市场上优质潜在借款人的比例为v,相应地,普通潜在借款人的比例为1-v , 0 <v <1 。项目结果是二元随机变量,O={S,}F ,且假定在同一类型以及不同类型之间服从独立分布。项目收益取值为:当项目成功(S)时,取值为R;当项目失败(F)时,标准化为0。不同类型的潜在借款人均有既定的保留效用u,解释为市场工资率。假定

从而,借款人的项目总是社会最优的。

假定潜在借款人的类型是私人信息,从而在大多数情况下,小额信贷机构不能区别不同类型的潜在借款人。然而,在一定的情况下,潜在借款人可以彼此了解其类型。项目的结果,即项目是成功还是失败,小额信贷机构可以无成本地观察到并证实。假定潜在借款人仅承担有限责任约束,并排除非货币惩罚的可能性。假定执行成本可以忽略——一旦小额信贷机构得到信号并证实潜在借款人的项目成功,潜在借款人不能赖债不还。

(二)合同类型

本文集中于农村信贷市场的两类合同:个人责任合同与连带责任合同。

个人责任合同是潜在借款人与小额信贷机构之间的一个标准的债务合同。当项目成功时,支付总利率ri,i=S,F③;潜在借款人项目失败时,最大化清偿债务——在无需抵押品的情况下(信用贷款),还款额为0;在有抵押品的情况下(抵押贷款),以抵押品gi(i=S,F)来清偿债务。

连带责任合同要求潜在借款人形成一定规模的贷款小组,承担个人责任部分ri,i=S,F ,以及连带责任部分ci,i=S,F 。正如标准的债务合同,如果潜在借款人的项目失败,不用向小额信贷机构还款。但是,在贷款小组中,如果甲潜在借款人的项目取得成功,而其他小组成员的项目失败,那么,除了向小额信贷机构支付自己的债务,甲潜在借款人还要向每个小组成员承担连带责任c。这样,不像标准的债务合同,偿还额没有被锁定在非破产状态,而是随贷款小组中其他潜在借款人项目的结果而定。

三、担保贷款

富裕农户、个体工商户以及农业企业具有一定的财产,他们可以提供部分财产作为抵押。这意味着,小额信贷机构可以发放附有抵押的合同。现实中,抵押贷款在小额信贷机构的贷款产品中占有一定的比重。小额信贷机构可以选择提供利率与抵押品比例的组合作为合同条件,提供一组合同。将潜在借款人在该合同设计下的期望收益记为i=S,F;将小额信贷机构在该合同设计下的净期望收益记为。一个追求商业化可持续的小额信贷机构,其目标函数表示为如下最大化:

(2)式表示,小额信贷机构的目标函数是最大化向两类潜在借款人放款的期望收益加权值。但是,该表达式中,权数并不一定是两类潜在借款人在信贷市场上的分布比例,而是随着小额信贷机构信贷政策的调整而变化④。

在小额信贷机构的合同设计中,要受到如下约束:

(1)零利润约束(Zero Profit Constraints)。在分离合同(rS,gS),(rF,gF)下,要求小额信贷机构向不同类型潜在借款人(优质借款人S以及普通借款人F)放款的期望收益分别不小于0,即

将(2) 式等于0 的条件称之为零利润等式,记为ZPCi,i=S,F。在混同合同(r,g)下,小额信贷机构向不同类型借款人放款的利率r 以及担保率g 是无差别的。此时要求小额信贷机构向不同类型潜在借款人放款的加权期望收益不小于0,表示为:

将(4)式等于0 的条件称之为混同零利润等式,记为ZPCSF。

(2)参与约束(Participant Constraints)。该约束要求不同类型潜在借款人借款的期望效用不小于保留效用,即

将(5) 式等于0 的条件称为参与约束等式,记为PCi,i=S,F。

(3) 激 励 相 容 约 束(Incentive Compatibility Constraints)。该约束要求在分离合同下,不同类型潜在借款人要偏好为自己设计的信贷合同,即

将(6) 式等于零的条件称为参与约束等式,记为ICCi,i=S,F。

(4)利率定价约束(Loan Pricing Constraints)。该约束要求,针对不同类型潜在借款人的利率定价要不大于项目收益,即

对于该贷款合同设计问题中混同合同的分析,可以有如下命题1。

命题1:若假设(1)式成立,小额信贷机构可以提供混同均衡合同(ρ,ρ),此时借款人的社会福利为p¯R-ρ-u ,P¯=λPS+(1-λ)PF。同样,也存在分离均衡包含的利率与担保组合,rS<rF, gS>gF,该组合导致了与混同均衡合同相同的社会福利效果。

命题1的证明如下:

再来考虑分离均衡下的合同(rS,gS),(rF,gF)。在此条件下,要求解如下规划:

在上述规划中,对于(3)式,写出两个零利润等式有rSPS+gS(1-PS)=ρ 以及rFPF+gF(1-PF)=ρ,分别对应图1中的DF与GE线段。而要满足激励相容约束,可以分别划出DB与BE线段,满足了有关要求。由于假设(1)式可以验证,参与约束式均可以成立,而利率定价约束式也成立。从而,图1中的DBE 线段成为分离均衡下的合同集。从图中可以看出,rS<rF,gS>gF。从而,命题得证。

命题1的知觉是,通过设置一个混同合同,即图1中的B点。让不同类型潜在借款人均接受与融资成本相同的利率条件,同时提供足额的担保,可以实现有效的贷款合同安排。与完全信息的最优状态相比较,可以看出,这种信贷合同,降低了潜在借款人的利率负担,增加了社会福利。还可以看出,足额担保是一个较为严格的条件,但是其社会福利效果是突出的。

现实之中,小额信贷机构同样可以实行差别化利率以及担保条件,这种状况由命题1 的后半部分给出。这种均衡表明,可以设计一组分离合同安排:一个低于融资成本的利率与一个高于融资成本的担保率组合(图1中的DB段),以及一个高于融资成本的利率与一个低于融资成本的担保率组合(图1中的BE段)。很显然,优质借款人会倾向于选择前一个信贷合同,普通借款人会选择后一个信贷合同。从而,实现了不同类型借款人的甄别效果。

图1 担保贷款的合同设计

疑惑在于,在完全信息情况下的信用贷款中,小额信贷机构提供的利率条件为ρ/Pi,i=F,S。这种定价,高于融资成本,体现出了一定的风险成本因素。然而,命题1 表明,在混同均衡下的贷款利率恰好等于融资成本ρ,甚至在分离均衡下,还存在低于融资成本的利率。这是否有悖于小额信贷机构经营的原则?注意:第一,要考虑担保率的情况,考虑到担保品的设置,无论优质借款人还是普通借款人,在项目失败的情况下,均会向小额信贷机构以担保品偿还,这在信用贷款中是不存在的,从而利率低于完全信息的信用贷款,或者说不存在风险成本。在分离均衡的情况下,对于优质借款人,甚至要求一个高于融资成本的担保率,这不但弥补了利率成本,而且还额外地抵补了风险成本,从而可以存在一个低于融资成本的利率。第二,本文的分析均假定没有经营成本,而现实之中,经营成本是比较高的。为此,贷款利率一般均要高于融资成本。对于这一问题,可以扩展本模型的分析,可以利用一个包含经营成本在内的融资成本ρ′。相应地,贷款利率条件均在此基础上上浮,从而高于真实的融资成本。但是,这并未与现有分析相矛盾。

四、连带责任贷款

尽管大多数连带责任合同理论研究中,都假定潜在借款人之间彼此了解其项目,从而实现同类型配对。然而,可以肯定的是,基于知识能力的有限,潜在借款人小组中彼此项目不能完全了解的情况是比较常见的。为此,本文对这种情况进行探讨。

将分析限定在两人小组的情况。小额信贷机构提供贷款合同一组贷款合同(rS,cS),(rF,cF),其中,ri为潜在借款人项目成功时向小额信贷机构的还款额,ci为搭档项目失败而潜在借款人项目成功时向小额信贷机构的连带责任还款额。潜在借款人彼此不了解其项目,他们知道与其他潜在借款人的配对是随机的。在随机配对的情况下,潜在借款人在贷款合同(ri,ci)下的总期望收益为:

同样,小额信贷机构在贷款合同(ri,ci) 下的总期望收益为:

小额信贷机构发放随机配对的连带责任贷款,需要最大化如下目标函数:

该贷款合同存在的委托代理问题,还需要满足如下约束

(1)零利润约束(Zero Profit Constraints)。在分离合同(rS,cS),(rF,cF)下,要求小额信贷机构向不同类型潜在借款人放款的期望收益分别不小于0,即

将(8) 式等于0 的条件称之为零利润等式,记为ZPCi,i=S,F。在混同合同(r,g)下,要求小额信贷机构向不同类型潜在借款人放款的加权期望收益不小于0,表示为:

将(9)式等于0 的条件称之为混同零利润等式,记为ZPCSF。

(2)参与约束(Participant Constraints)。该约束要求不同类型潜在借款人借款的期望效用不小于保留效用

将(10) 式等于0 的条件称为参与约束等式,记为PCi,i=S,F。

(3)激励相容约束(Incentive Compatibility Constraints)。该约束要求在分离合同下,不同类型潜在借款人要偏好为自己设计的信贷合同,即

将(11)式等于零的条件称为参与约束等式,记为ICCi,i=S,F。

(4)有限责任约束(Limited Liability Constraints)。该约束要求,不同类型潜在借款人的自负责任与连带责任之和仅以项目收益为限。

解上述规划问题,可以得到有关随机配对的连带责任合同,有命题2。

命题2:在随机配对连带责任合同中,若假设(1)式成立,存在针对不同借款人的混同合约集合,即

命题2的证明如下:

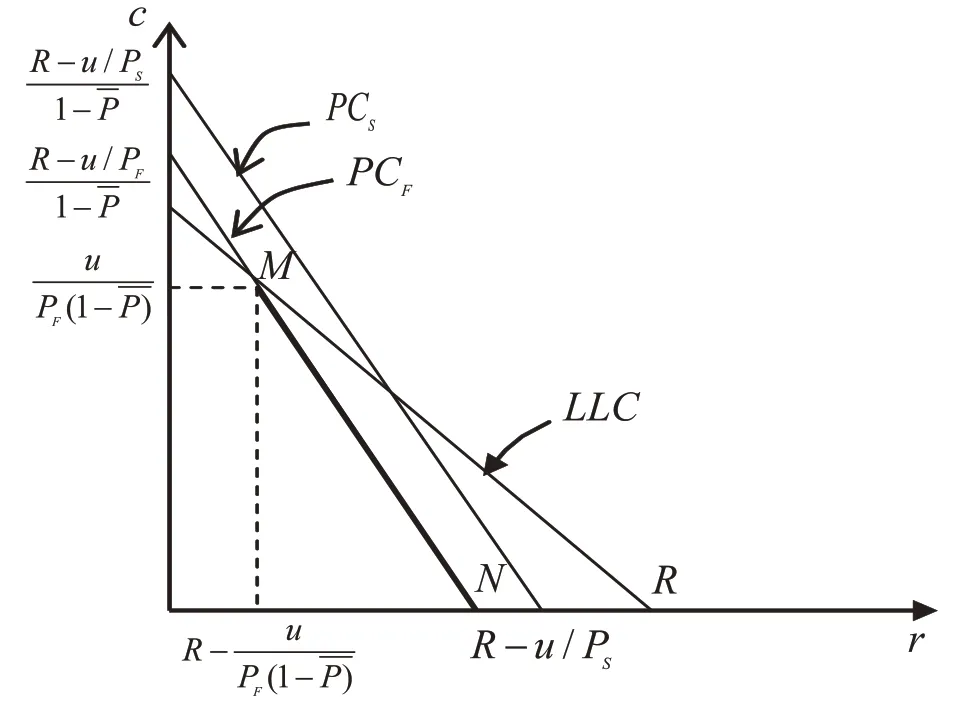

首 先 , 由 于 零 利 润 约 束 的 方 程 式 为,如果在图上做出相应的零利润约束等式,则可以发现其是两条平行线。同样,借款人的参与约束方程式为。若取等式,在图中同样表现为两条平行线。从而,激励相容约束难以成立。在图2中,这表现为,如果小额信贷机构按照零利润约束分别定价,则借款人总是偏好针对于优质借款人的贷款合同,因为这会为普通借款人带来更多的剩余。为此,只能放弃分离均衡,转而寻找混同均衡。

可以考虑,只要普通借款人的参与约束为紧,则优质借款人的参与约束自动成立。而这一条件,也确保了小额信贷机构针对普通借款人的零利润约束可以为紧,而针对优质借款人的约束是松的。然后,考虑有限责任约束,解如下方程组:

从而,找到了普通借款人参与约束线与有限责任约束线的交点M。在图2中可以看到,MN线段为要找的合同集。很显然,在假设(1)式成立的情况下,可以保证解存在,同时又保证了有关约束成立。从而,MN 线段表示的集合是该规划的合同集。由解的过程也可以看出,无论优质借款人还是小额信贷机构,均存在一定的剩余空间。但是,这显然不是完全信息下的最优状态。

图2 中的MN 段表示了在随机配对连带责任合同中的利率设定。该合同集合满足了普通贷款人的参与约束,并且在有限责任约束之内。

图2 连带责任贷款的合同设计

命题2 的直觉在于,由于配对的随机性,激励相容约束无法实现,不存在一个分离均衡所规定的贷款合同。如果小额信贷机构旨在向两种类型的借款人发放借款,则不存在有效的甄别机制。从而,只能考虑可能的混同合同。只要满足普通借款人的参与约束,则优质借款人的参与约束自动成立。而由于假设(1)式成立,这保证了小额信贷机构的对于普通借款人的零利润约束为紧,而对于优质借款人的约束为松的。于是,图2 中的MN 段给出了符合该规划问题的合同集合。该合同集合显然为优质借款人留下剩余空间,同样也为小额信贷机构留下利润空间。

五、经验证明:以农信社利率定价改革为例

上述理论研究为重新认识小额信贷的信贷合约提供了新的理论洞见,与以往研究不同的是,混同合同是存在的,而且在连带责任合同中仅仅存在混同合同,并使借款人的社会剩余得到改进。通过农信社利率定价改革的实践,可以较好地看到这一点。

随着我国利率市场化改革进程的推进,金融机构贷款利率浮动区间不断放宽。继2004年1月1日扩大贷款利率浮动区间之后,人民银行从2004年10月29日起上调金融机构存贷款基准利率,并放宽人民币贷款利率浮动区间。对金融机构(不含城乡信用社)的贷款利率原则上不再设定上限,贷款利率下浮幅度不变,贷款利率下限仍为基准利率的0.9倍。对金融竞争环境尚不完善的农村信用社,贷款利率仍实行上限管理,最高上浮系数为贷款基准利率的2.3 倍,贷款利率下浮幅度不变。

从利率定价改革的目标来看,就是要发挥利率杠杆的作用,要体现风险与收益对称原则,对不同风险程度的客户采用不同的贷款利率条件。而担保条件对于信用风险,确实起到了重要的防范作用,因此是审贷以及降低利率的重要条件。如河南模板规定,贷款担保方式分为质押、抵押、保证、信用四种方式,在确定贷款利率浮动幅度时所占权重为30%。浙江模板规定,自然人贷款(除按揭贷款外),根据贷款但保方式和存贷比确定利率浮动幅度。系统内存单质押贷款实行基准利率,系统外存单质押贷款利率最高上浮幅度为20%;抵押贷款利率最高上浮幅度为40%,保证贷款利率最高上浮幅度为60%。黑龙江模板规定,质押、抵押贷款按同档次期限基本利率执行。公务员作为保证担保的贷款利率按同档次利率执行,事业单位的正式工作人员作为保证担保的贷款利率按同档次利率基础上加点K,其他自然人作为保证担保的贷款利率按同档次利率基础上加点2K。

然而,从调研的情况来看,信用社大多采用固定利率定价的方式。如对陕西省延安市2007年的调研表明,农信社基本上采取了混同利率(如表1所示)。

表1 延安市农村信用社贷款利率表(%)

对陕西省渭南市的调研也表明,对农村信用社来说,放开的仅仅是贷款利率浮动区间,且上浮幅度较大,贷款浮动程度都超过1.5 倍。却并没有根据贷户的资金实力、资信状况、贷款需求等情况进行贷款利率定价,实行统一的利率浮动标准。

此外,陕西省榆林地区的调研也表明,农村信用社利率定价的一般方法是由一级法人社(行)根据利率风险定价的原则,按照贷款的风险程度和贷款的期限确定相应的利率标准,下发文件要求各基层社(行)执行。

六、结论与政策建议

本文对担保贷款合同与随机配对的连带责任贷款合同进行了设计。研究结果表明,在担保贷款合同中,既存在混同均衡的合同安排,又存在分离均衡的合同设计。在担保合同安排下,既保证了借款人的社会剩余,又使小额信贷机构的利润达到完全信息状态。而在随机配对的连带责任合同中,仅存在一个混同合同集。在该集合中,借款人的社会剩余为正。同时,小额信贷机构取得了正的利润。从而,较之于担保贷款合同,连带责任合同并未达到完全信息下的最优状态。

结合上述研究,本文提出如下政策建议:

第一,在推行连带责任贷款的同时,探索发展有效的担保形式,发展担保贷款,是小额信贷业务发展的有效途径。

第二,在利率定价能力不足的背景下,可以暂时实行单一利率。随着利率定价改革的推进,小额信贷机构要逐渐提高利率定价能力以及水平,对优质客户起到有效的激励作用。

第三,在发展联保贷款的过程中,要尽可能尊重农户的意愿,引导农户自愿结成联保小组,避免政策干预造成的不良影响。

[注 释]

①在农村信贷市场上,道德风险问题也是一个较为显著的问题。本文忽略道德风险问题,是基于两个方面的考虑:第一,由于项目选择机会较少,社区成员的监督以及来自信贷人员的监督等因素,道德风险问题在西部农村信贷市场并不严重。对于陕西省农信社的调查,也支持了我们的这一判断。第二,可以更加专注于逆向选择问题,使模型简化。对于执行问题,这两点同样可以成立。

②对于贫困农户而言,这一点比较可信。尽管具有土地、房屋等形式的财产,但由于要素市场发育不完善而难以货币化。对于富裕农户、工商户或者农业企业,我们可以放宽这一假设。一般而言,担保贷款分为抵押贷款、保证贷款以及质押贷款。因此,本文中的担保贷款更多指的是狭义的抵押贷款。但是,基本分析以及结论可以推广到担保贷款。同时,论文标题采用担保贷款的说法,也是基于与研究文献相统一的需要。

③总利率是借款人向农信社支付的本息和与本金之比,在本文中等于1加上纯利率。这种表述,既可以是表述简化,又不影响论文的结论。

④关于小额信贷机制设计问题的研究,对于小额信贷机构的目标函数,存在两种分歧。一类研究表现出小额信贷机构的福利主义特点,其目标函数表示为最大化社会目标。如Ghatak(2000)将在分析小额信贷机构的目标函数时,将其表述为两类借款人期望效用的加权值[3]。另一类研究则体现出了小额信贷的制度主义观点,其目标函数表现为最大化商业利润。如Laffont and N’Guessan(2000)在分析小额信贷机构的目标函数时,将其表述为小额信贷机构向两类借款人放款期望效用的加权值[4]。我们遵循了后一种思路,是因为商业化可持续已经成为新一代小额信贷运动的重要特征,同时吸收Ghatak(2000)的表述技术,认为不同借款人效用的权重是可以随着小额信贷机构信贷政策的调整而变化,并不一定体现为信贷市场上两类借款人的比重。关于小额信贷机制设计问题的研究,参见文献[5]。

[1]Stiglitz Joseph E,Andrew Weiss. Credit Rationing in Markets with Imperfect Information[J]. The American Economic Review,1981,71(3):393-410.

[2]Armendáriz de Aghion,Beatriz,Jonathan Morduch. The Economics of Microfinance[M]. Cambridge,Massachusetts;London,England:The MIT Press,2005.

[3]hatak,Maitreesh. Screening by the Company You Keep:Joint Liability Lending and the Peer Selection Effect[J]. The Economic Journal,2000,110(465):601-631.

[4]affont,Jean-Jacques,Tchétché N’Guessan. Group Lending with Adverse Selection[J]. European Economic Review,2000,44(2):773-784.

[5]聂强.小额信贷的偿还机制:一个理论述评[J].中国农村观察,2010,(1):61-75.