汇票承兑业务会计核算监管的可行性

2012-04-29黄志栋

黄志栋

引言

表外业务作为金融业务中创新最快的领域,包含着多种新产品和新型金融工具,目前,业务表外化已成为国内商业银行快速发展的重要趋势。银行承兑汇票出票承兑业务,作为重要的表外项目,即《巴塞尔协议》所称的“贷款的替代形式”,对银行来说是或有负债,其信用风险转换系数定为100%,可见其风险之大。

随着国内商业银行陆续挂牌上市,规范汇票承兑业务的信息披露和财务风险监管,是全面掌握银行的经营状况、增强防范金融风险能力的基本举措。为此,本文结合笔者在商业银行调研的一些体会,拟就完善汇票承兑业务会计核算与管理方法进行探讨和分析,从而使得业务透明化,业务可控性得到提升,以期监管部门对商业银行表外业务管理有所裨益。

一、汇票承兑业务概论

(一)银行承兑汇票的含义。

银行承兑汇票是收款人或付款人签发的,由银行承兑,并于到期日向收款人或背书人支付款项的票据,作为一项传统的银行结算业务, 对于满足企业短期资金需求、降低融资成本、提高经营效益等具有一定的积极作用。目前,汇票承兑业务已成为商业银行表外业务中扩大信贷投入、支持经济发展的一个重要融资渠道。

(二)汇票承兑的风险点。

汇票承兑的实质风险在于:汇票到期承兑付款时, 无论承兑申请人当日是否足额交存票款,根据承兑协议,银行必需无条件支付票据款项,如承兑申请人财务状况恶化、现金流量不足, 则银行面临该款项难以全额收回的信用风险。

商业银行对汇票承兑业务的日常管理,也存在一定的弊端,主要表现在:(1)不严格遵守银行承兑汇票签发和授信的有关规定,造成总量失控;(2)对承兑申请人提供的商品贸易合同真实性审查不严,造成不实交易;(3)存在滚动汇票承兑现象,造成企业利用票据融资, 部分银行发生承兑汇票签发当日即办理贴现;(4)以银行贷款作为保证金办理汇票承兑,造成企业骗取银行信用;(5)保证金敞口金额部分未有效落实,造成担保流于形式。

二、当前汇票承兑监管存在的主要问题

(一)发展规模控制较为缺乏。

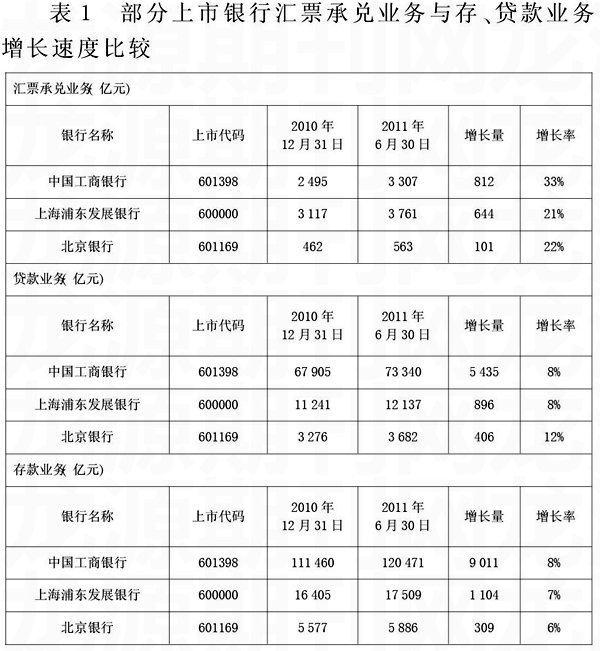

汇票承兑作为银行表外业务的主要项目,去年以来其规模呈超速膨胀态势,如今年上半年,中国工商银行、上海浦东发展银行、北京银行三家上市银行,汇票承兑项目分别为3 307亿元、3 761亿元、563亿元,与去年同比,分别增长33%、21%、22%,其发展速度超出这三家银行在贷款和存款项目三倍以上,存在汇票承兑业务发展规模过热的现象(见表1)。

表1 部分上市银行汇票承兑业务与存、贷款业务增长速度比较

数据来源:中国工商银行、上海浦东发展银行、北京银行各自公布的《2011年上半年年报》

汇票承兑业务发展过快,形成信用风险过大,如中国工商银行温州分行,去年末汇票承兑项目余额为90亿元,今年一季度,该行却高达130亿元,猛增40亿元,增长率为44%。然而,一季度该行贷款项目余额为380亿元,这意味着,该行通过汇票承兑表外业务为企业解决融资难问题的金额,超过了发放贷款金额的三分之一,汇票将于九月份到期承兑,加之目前温州正处于信贷危机等因素,已造成该行信用风险难以估计。

在现行会计核算制度下,未将汇票承兑业务纳入存贷比考核,导致管理部门监管难度大。

(二)承兑风险分析难度大。

作为“或有负债”,汇票承兑业务能够直接转化为表内贷款,导致信用风险。但未发生违约前,这些信用风险无法体现在资产负债表上,容易形成风险低的错觉。同时,汇票承兑的保证金比例浮动较大,一般需要30~50%左右的保证金,部分银行对一些资信较好的大企业,其保证金比例甚至为“0”,缺失合理的风险抵补机制。

从汇票承兑业务本身蕴含的风险及可能导致的损失来看,也应该计提相应的损失准备金,如何提、提多少还需要研究,在现行会计核算制度下,无法直接体现承兑风险数值,导致分析难度大。

(三)风险计量难度高。

汇票承兑业务在一定程度上,缺乏合理的金融风险计量工具,银行承兑时承担了风险敞口,而敞口核算在会计准则上仍处“空白”,造成缺乏多种风险形态整合计量能力,尤其是对其中风险之间的转化和迁移情况认识不够,在如何综合评估承兑业务风险,进行风险收益的平衡管理方面还有大量工作需要改进,如目前该业务的信用风险转换系数一律定为100%,即不分保证金比例大小,全部按照汇票承兑业务项目余额100%转入计量,导致该模式在风险计量上过于简单,不利于上市银行资产风险的价值评估。

三、汇票承兑业务会计核算监管的对策

(一)将承兑风险敞口纳入表内核算,使表外业务透明化。

防范风险,首先就要完善汇票承兑业务会计核算标准,以利于计量和分析。增设“汇票承兑贷款”科目,属于资产类科目,纳入表内贷款范畴,用于核算、计量承兑风险敞口金额,当汇票承兑为全额保证金时,该科目无余额。其计算公式为:

汇票承兑贷款金额=汇票承兑金额-保证金金额

通过将承兑风险敞口纳入表内核算,有利于信用风险的合理计量,即“汇票承兑贷款”科目余额就是汇票承兑表外业务的信用风险金额,无需参考转换系数100%进行风险计量,同时也统筹考虑了保证金的实际比例,便于上市银行对汇票承兑业务信息披露和分析。

(二)将承兑风险敞口纳入存贷比计算,利于规模控制。

承兑风险敞口纳入存贷比计算,有利于汇票承兑业务规模合理控制,有效降低信用风险。以温州银行为例,上年度该行存贷比为68.95%,符合监管指标(存贷比≤75%)。假设该行汇票承兑业务缴存保证金为50%,承兑风险敞口金额为46.5亿元,在汇票承兑敞口纳入存贷比计算模式下,存贷比为79.57%,对比现行计算口径,增加10.62%,超过存贷比75%的监管指标(见表2)。通过两种存贷比计算模式得到的结果不同,数据说明温州银行如将承兑风险敞口纳入存贷比计算,更有利于监管部门对其汇票承兑表外业务的规模控制。

表2 温州银行2010年度两种存贷比计算模式比较

数据来源:温州银行公布的《2010年度年报》

(三)会计核算分录的调整方案。

比照现行汇票承兑业务处理的相关会计核算分录,试对其会计核算分录进行调整,以满足将“承兑风险敞口”纳入表内核算和存贷比计算的核算监管对策(见表3)。

表3 汇票承兑业务会计核算分录的调整建议

从上述案例看,汇票承兑业务会计核算调整并不复杂,但能够基本反映承兑敞口风险,做到“表外业务风险在表内体现”的核算计量,利于各方管理部门对商业银行汇票承兑业务的监管。

鉴于当前汇票承兑业务风险计量标准化程度低、透明度不高的缺陷,通过合理调整汇票承兑业务会计核算模式,将承兑敞口风险直接转化为表内风险,提前精确测算信用风险权重,从而弥补管理上的真空,以利于监管部门有效管控潜在风险。同时,希望监管部门以此汇票承兑业务核算监管为模式,逐渐向银行其他同质同类表外项目进行推广,强化商业银行表外业务的监管和规范银行表外业务信息的披露, 对于规范银行表外业务的经营和防范金融风险都有重要的作用。

(作者单位:杭州银行股份有限公司上海分行)