我国商业银行薪酬管理现状、问题与改革

2012-04-29王蓉

王蓉

摘 要: 完善的薪酬管理体系对商业银行公司治理和风险管控具有重要的导向作用,也是其推动业务发展、提升经营业绩的重要手段。我国商业银行薪酬管理包括薪酬管理体制、薪酬结构体系、绩效考核管理三个方面的基本内容。近年来,我国商业银行切实加强薪酬管理工作,有效发挥了薪酬管理机制的激励约束功能,但个别银行机构对薪酬制度改革还存在一定的认识误区,需要进一步完善激励约束机制,加强薪酬资源配置,推进岗位价值为基础的薪酬体系改革;进一步完善绩效考核标准和考核方法,科学设置绩效考核指标,实现银行可持续发展。

关键词: 商业银行; 薪酬管理; 绩效考核

中图分类号: F830.33文献标识码:A 文章编号: 1673-9973(2012)03-0120-03

The Pay Management Status, Problems and Reform of Chinas Commercial Banks

WANG Rong

(Peoples Bank of China, Xian Branch, Xian 710075, China)

Abstract: Sound pay management plays an important role in guiding corporate governance and risk management of commercial banks, which is also one of the most important means in promoting business development and improving operating performance of commercial banks. The pay management of Chinas commercial banks mainly contain three aspects, remuneration management system, remuneration structure system and performance appraisal management. In recent years, the commercial banks of china have earnestly strengthened the remuneration management and the function of incentive and restraint mechanisms have been exerted effectively. However, it still exists some misunderstanding on the reform of remuneration system in some banks. Therefore, some measures should be taken in order to achieve the sustainable development of commercial banks, such as further improving the incentive and restraint mechanisms, strengthening the compensation allocation, promoting the reform of post value-based compensation system, improving the performance appraisal standards and assessment methods, setting performance assessment indicators scientifically.

Key words: commercial banks; salary management; performance evaluation

一、引言

完善的薪酬管理体系对商业银行公司治理和风险管控具有重要的导向作用,也是其推动业务发展、提升经营业绩的重要手段。但薪酬管理执行不力,也可能导致激励扭曲,助长过度承担风险行为,对金融稳定带来不利影响。从2008年国际金融危机来看,薪酬机制存在严重缺陷是造成高管过度冒进,导致金融危机爆发的原因之一。因此,在金融危机发生后,国际性组织以及各国监管部门纷纷出台措施改革金融机构薪酬机制。2009年4月,金融稳定理事会发布了《稳健薪酬实践的原则》,并随后出台了《稳健薪酬原则的执行标准》,力求提升金融机构薪酬激励机制的合理性与科学性。2009年8月,英国金融服务管理局公布《薪酬准则》,要求金融机构薪酬制度必须与有效的风险管理制度相结合,监管当局对金融机构的薪酬政策进行评估,对违反规定的金融机构采取必要的惩罚措施。2010年7月,美国通过了《多德—弗兰克华尔街改革和消费者保护法案》(简称“《多德—弗兰克法案”),明确美联储对企业高管薪酬进行监督,并可强行中止金融机构不恰当、不谨慎的薪酬方案,以确保高管薪酬制度不会导致对风险的过度追求。

我国也不断加强金融机构薪酬管理制度改革,财政部于2009年4月下发了《关于国有金融机构2008年度高管人员薪酬分配有关问题的通知》,对国有金融机构高管的薪酬进行了初步规范。2009年9月,人力资源和社会保障部等六部委联合发布了《关于进一步规范中央企业负责人薪酬管理的指导意见》,明确国有金融企业负责人的薪酬结构和水平,并要求与业绩考核挂钩。2010年2月,财政部颁布了《中央金融企业负责人薪酬审核管理办法》。作为银行机构的监管部门,银监会也于2010年2月发布《商业银行稳健薪酬监管指引》,要求各商业银行自上而下建立薪酬水平与经营业绩、风险水平相匹配的薪酬制度。从目前现实情况来看,我国商业银行薪酬管理制度改革取得了一定的成效,但也存在着薪酬结构不合理、薪酬激励与风险挂钩不足、偏重短期激励等一些突出问题,会给银行长期可持续发展留下风险隐患。

二、我国商业银行薪酬管理的基本情况

(一)薪酬管理体制

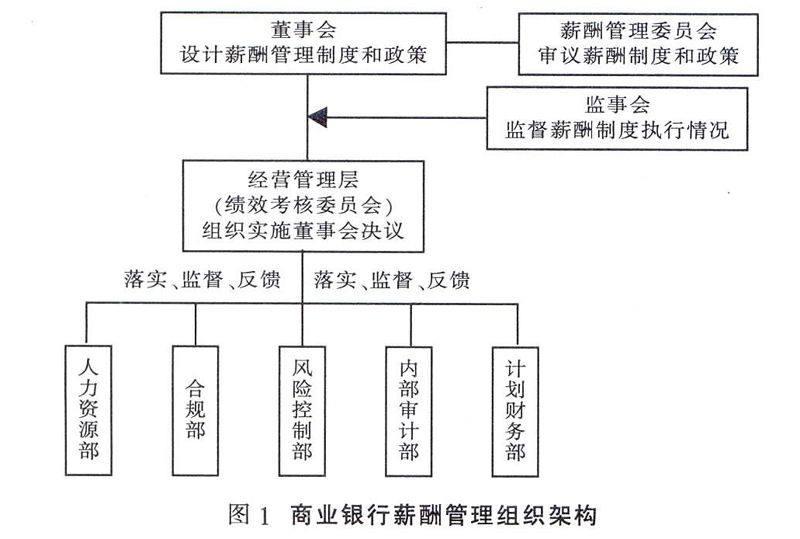

在总行层面,目前各商业银行初步建立了以董事会作为责任主体的薪酬管理组织架构。董事会下设薪酬管理委员会,负责全行薪酬制度和政策的审议。监事会负责对薪酬制度执行情况进行监督。经营管理层作为薪酬制度执行机构,下设绩效考核委员会,负责指导全行人力资源管理的组织实施,该委员会一般由人力资源部、计划财务部、内部审计部、风险控制部、合规部等部门组成。

在分支行层面,各商业银行薪酬管理一般采取总行统一领导、分行具体实施的管理模式,总行按期划拨工资总额,年终汇算,分行负责员工薪酬的具体核算和支付。在薪酬管理制度体系方面,各商业银行普遍制定了银行岗位职级管理实施办法、薪酬管理实施办法、绩效考核管理办法等。

(二)薪酬结构体系

目前,各商业银行薪酬基本上由基本薪酬、绩效薪酬、福利性收入等构成,而诸如股票期权、虚拟股票及员工持股计划等形式的中长期激励相对欠缺。

基本薪酬包括基本工资、岗位津贴和各种生活补贴,主要根据职位级别、工作岗位、工作年限等因素确定,并按月支付。银行一般将岗位分为营销类、管理类、支持保障类等前中后台多个序列,每个序列分为多个职位等级,每个职位等级分为几个档位,每个档位对应具体岗位的薪酬标准。

绩效薪酬主要与岗位履职和业务开展情况相挂钩,一部分根据季度经营业绩考核情况,按月或按季发放,剩余部分根据年度考核结果以年终奖等形式支付。近年来,绩效薪酬在整个商业银行薪酬结构中的占比逐步提高,一些银行绩效薪酬占薪酬总额的比例接近甚至超过50%,且区别不同类别人员占比有所不同。如某银行规定,总行职能部门管理人员绩效薪酬占总薪酬的40%,营销人员绩效薪酬占总薪酬的60%,柜台人员绩效薪酬占总薪酬50%。一些银行为有效防控风险,对高管以及对风险有重要影响岗位上的员工的绩效薪酬还采取了递延支付方式,其中高管绩效薪酬延期支付的比例一般超过40%,延期期限一般为3年。同时,一些商业银行还制定了绩效薪酬延期追索、扣回规定。

福利性收入包括保险费、住房公积金等。保险费主要包括基本养老保险、统筹医疗保险、工伤保险、失业保险、生育保险等。一些股份制商业银行还为职工购买了补充医疗保险和企业年金。

(三)绩效考核管理

随着市场竞争的加剧,各商业银行普遍强化了绩效考核在薪酬管理中的作用。

从绩效考核的实施方式来看,绩效考核主要包括对机构的考核和对人员的考核两方面,考核频度主要有月度考核、季度考核、年度考核。绩效考核方式为定量考核与定性考核相结合,一般由绩效考核小组对重要经营管理指标完成情况进行考核评分,评分结果和绩效薪酬挂钩。一些大型银行和一些股份制商业银行采用了关键绩效指标(KPI)、平衡积分卡等国际通行的绩效管理方法,在二级分行绩效考核办法中比较注重以经济资本指标(EVA和RAROC)导向,兼顾质量与风险、规模与效益的相互平衡。为了避免利益冲突,审计、财务和风险控制部门员工的薪酬相对独立,对其考核主要与银行的风险控制能力相关。

从绩效考核指标的设计来看,尽管各商业银行存在一定差异,但基本上均由经济效益指标、风险控制指标和社会责任指标等三类指标组成。经济效益指标包括资产指标、负债指标、中间业务指标、利润指标等。风险控制指标包括资本充足率、流动性比例、贷款集中度、不良贷款率、拨备覆盖率、案件事故发生情况等。社会责任指标包括依法合规经营情况、风险管理及信贷政策的执行情况、服务质量等。一些银行还将对小微企业的信贷投放指标作为绩效考核重要指标之一,鼓励加大对小微企业的信贷支持力度。

从绩效考核结果的应用来看,绩效考核结果已成为各商业银行薪酬发放的主要依据,除了物质报酬之外,很多商业银行也将绩效考核结果同时作为员工个人培训、奖惩、晋升的重要参考,或作为对被考核单位或部门授权调整、资源分配的依据。例如,一些银行对客户经理的等级划分按照综合业务量情况进行挂档评定,对于考核得分低、排名靠后的部门或支行负责人,采取降级或免职的处理方式。

三、我国商业银行薪酬管理中存在的不足

(一)个别银行机构对薪酬制度改革还存在一定的认识误区

一些商业银行机构特别是农村信用社对薪酬改革的认识和理解仍存在偏差,认为薪酬改革就是全体涨工资,未能体现“突出效益、兼顾公平、严格考核、按绩取酬”的原则。薪酬与岗位的匹配程度较低,向重点区域、重点业务、关键岗位的倾斜力度不够,尚未按业绩考核拉开档次,不能对员工起到有效的激励作用。

(二)中长期激励约束机制缺失,薪酬结构有待进一步优化

总体上看,商业银行薪酬仍以短期为主,结构还较为单一。近年来,各商业银行绩效薪酬占总薪酬的比例有所上升,但诸如股票期权、虚拟股票及员工持股计划等形式的长期激励在各商业银行尤其是地方法人金融机构中基本上还不存在。递延支付机制也尚未在商业银行薪酬管理中得到普遍运用。一些已经建立了递延支付机制的商业银行,也存在递延期限与银行风险暴露不相一致的问题,一定程度上弱化了该机制在约束经营者冒险行为、防范道德风险方面的作用。

(三)过于强调存款等经济效益指标,对风险控制和社会效益指标重视不够

一些银行客观上存在“重发展、轻风险”的现象,如一些中小银行在绩效考核中存款指标的权重就占到经济效益指标的60%以上,而对风险控制等指标的权重较低。如某银行将经济效益指标的标准分设为100,信用风险、操作风险、业务合规等指标作为扣减项,扣分上限仅为30分。部分银行对于考核期间发生资金案件、火灾等事故,仅采取扣分的惩罚;而对主管领导,仅对涉案金额在一定金额以上的重大违法案件取消主管领导的当月绩效奖,无法起到应有的警示作用。

(四)部分银行考核指标的客观性与灵活性有所欠缺

银行中后台人员的考核是整个绩效考核中最难精确衡量的一个环节,因为中后台人员的工作性质难以通过较为准确的定量数据反映,即便有这样的数据,也存在繁琐和取得周期较长等问题,这都可能一定程度上形成绩效考核结果的主观性。此外,一些银行经济效益指标的设置缺乏灵活性,例如在年初下达各项指标计划时,未充分考虑到监管环境及市场因素变化,在监管环境或市场因素变化后,年初下达的指标任务往往不切实际,造成分支机构为完成任务而采取一些非常手段,容易导致风险控制的弱化并催生不正当市场竞争。

(五)一些银行对全面绩效管理的理解较为狭隘

科学的绩效管理应该是包括绩效计划、绩效辅导、绩效评估及绩效结果应用等环节及关键管理活动在内的循环体系。而实际工作中一些银行把绩效考核简单等同于绩效管理,而忽略了绩效辅导等重要环节,在一定程度上导致绩效管理缺乏有效的宽度,也容易导致在绩效管理中轻过程、重结果,使绩效考核制度缺乏持续的计划、指导、评定和激励作用,不利于发挥绩效考核持续提升绩效水平和绩效贡献的重要作用。

(六)个别银行人力资源系统电子化水平不高,影响薪酬管理效率

一些中小银行人力资源系统比较滞后,薪酬管理还停留在半手工阶段,员工薪酬需要由人力资源部的员工手工计算,再手工录入到人力资源系统,既影响了薪酬管理效率,也存在操作风险。

四、相关政策建议

(一)以完善激励约束机制为核心,加强薪酬资源配置,推进以岗位价值为基础的薪酬体系改革

商业银行应继续完善以综合绩效考核为基础的薪酬资源配置机制,加强以价值和效益为导向的工资总额分配办法,紧扣商业银行经营战略,加大对重点区域、重点战略、重点业务的薪酬资源投入力度,激励价值创造。

(二)立足现实,构建多元化薪酬激励结构,实现短期激励与长期激励相协调

商业银行应逐步建立包括限制性股票、股票期权在内的中长期激励机制,使高管和员工重视企业长远发展,避免短期性冒险行为。严格绩效薪酬递延支付,使延期支付比例和期限直接与相关人员的岗位、责任和所承担的风险挂钩,进而使工作人员的行为更加长期化,使短期激励和长期风险控制更加平衡和一致。

(三)加强绩效辅导与反馈工作,逐步形成考核循环系统,进一步提升绩效效果

商业银行应改变过去传统意义上绩效考核替代绩效管理的认识和做法,完善绩效管理环节,特别是要加强各层面绩效管理过程中原来比较缺乏的绩效辅导与信息反馈环节的工作,逐步将绩效辅导贯穿于日常管理工作。

(四)完善绩效考核标准和考核方法,科学设置绩效考核指标,实现银行可持续发展

商业银行应按照监管部门要求,结合企业实际情况,制定合理的薪酬政策、制度和方案。进一步完善绩效考核标准和考核方法,绩效考核指标设置应以企业中长期发展战略为导向,具体考核指标设置应充分体现经济增加值这一核心目标,同时考虑长期性指标与短期性指标平衡、财务指标与非财务指标平衡、先导性指标与滞后性指标平衡,逐步引导商业银行转变经营模式和增长方式,增加可持续发展能力。

(五)加大薪酬信息披露力度,强化银行机构薪酬监管,构建对银行机构薪酬的多重监督机制

商业银行董事会应加强对本行薪酬政策制度执行情况的监督,审计部门应定期开展薪酬制度设计和执行情况的专项审计,并及时将审计结果报告给董事会和相关监管部门。与此同时,商业银行要建立健全薪酬信息披露机制,加大薪酬信息披露,加强股东和公众对银行的监督。监管部门应定期审查银行机构尤其是缺乏外部监督的中小法人银行业机构的薪酬制度,对存在突出问题的金融机构采取一定的监管措施。

参考文献:

[1]刘明彦,徐静.稳健薪酬实践的基本原则与评价[J].银行家, 2009,(12).

[2]王宏玮,王飞.金融机构薪酬机制监管改革的国际进展及其启 示[J].银行家,2012,(2).

[3]赵俊民.商业银行绩效考核体系的完善[J].金融管理与实践, 2010,(5).

[4]中国银行业监督管理委员会.商业银行稳健薪酬监管指引[EB/ OL].(2010-02-15)[2012-05-06].www.cbrc.gov.cn.

[责任编辑、校对:杨栓保]