一盘规模的棋

2012-04-29

新财经 2012年3期

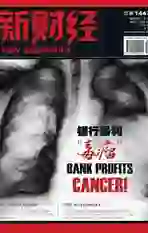

某银行业人士称“有时候利润太高了,自己都不好意思公布”的风波持续不散,究其原因,可能有石油、烟草等行业的推波助澜,每到财报公布的时间,它们就会成为非议的焦点。这一次,幸有银行。

然而,银行暴利,究其原因,一言以蔽之:利率管制。银行业规模庞大,亦可一言以蔽之,垄断。这两个关键词构成了银行业务一个简单的循环:靠什么赚钱?规模!如何赚到更多的钱?扩大规模。

但所谓“暴利”却另当别论。截至2011年底,我国银行业的总资产为113.28万亿元,相当于2011年GDP的2.4倍,当年产生了1.04万亿元的净利润,对应的全行业总资产利润率约为0.92%,可谓效率低下。惊人的利润规模不过是因为更惊人的资产规模而已。

所以,被称为“暴利”的银行业本身没有任何值得称道的本事,而所谓的暴利背后,则是更大的隐忧:同样截止2011年12月31日,资金信托余额已高达4.6万亿元,基金资产净值总规模2.1万亿元,券商资产总额不过两三万亿,与银行相比,这些金融机构的规模太小,以至于它们中的大多数要“仰仗”银行生存。

“唯大”的银行业生存模式简单粗暴:维持信贷利差,增加收入,不断增长对应的存贷业务规模——或者努力吸储、增加放贷,或者再融资——这种恶性赢利模式之下,净利润大幅增长不仅难以填补信贷扩张留下的资金缺口,反而会更加扩大。更严重的是,它把自己牢牢地和基础建设、支柱型企业、地产经济绑在一起,营造了更大规模的影响力。

如此看来,中国银行业并非暴利,而是低效,以庞大资产规模支撑起来的利润假象掩盖的,是金融业改革的缓慢,是国内商业银行资产管理水平、竞争机制和市场意识尚不到位,是另一种博弈。