私有化正当时

2012-04-29王韶辉

王韶辉

股市低迷,中国概念股频频被做空,似乎给了某些公司一次机会,从公开市场离开。

早年间上市的企业,通过在公开市场发行股票获得了发展先机,成为行业龙头;如今,又作为最早完成私有化的企业,为下一步战略布局拉起大幕。

它们,会一直是市场中的赢家吗?

小肥羊的非典型性样本

2月2日,小肥羊在港交所摘牌退市,百胜集团完成对小肥羊的收购计划,共耗资45亿港元,同时小肥羊总裁卢文兵宣布离任。

从去年5月,百胜餐饮集团与小肥羊集团联合宣布,百胜以现金收购价每股6.50港元,较其最后收市价每股5港元溢价约30%收购小肥羊,历时9个月,终于完成私有化进程。小肥羊从餐饮上市第一股,又成为餐饮退市第一股,其间过程备受公众瞩目。在此,本刊记者专访了小肥羊前任总裁卢文兵,详解小肥羊的退市历程。

卢文兵2004年进入小肥羊,全程参与并主导了小肥羊从上市到退市的整个工作。

卢文兵对《新财经》坦陈,小肥羊2008年成功上市,确实得到了预想的好处。快速发展的资金、品牌宣传以及优秀的管理团队。包括小肥羊现在能够以这样的价格溢价出售,与它是上市企业也密切相关。

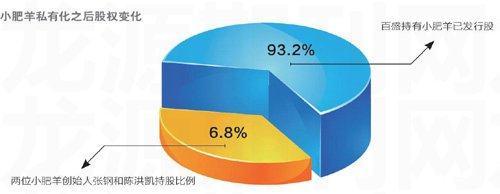

此次私有化之后,百胜持有小肥羊已发行股本约93.2%,两位小肥羊创始人张钢和陈洪凯持有余下的6.8%。

对于百胜为何采取私有化方式收购小肥羊,而不保持小肥羊上市公司的地位。卢文兵的解读是:“就我个人理解,百胜本身就是一家在美国上市的企业,它没有必要保留一个子公司的壳在香港市场,这样做的意义并不大,而上市本身也会产生成本。”

去年宣布收购之后,百胜集团负责公共事务及政府关系的副总裁王群曾向媒体表示:“中国餐饮业竞争的态势与日俱增,百胜相信通过这次收购能帮助它(小肥羊)实现更加经济、可持续发展的商业模式。”

有PE人士说:“企业退市之后,公司不再有信息披露的责任,其中一个好处就是企业的所有动作不会暴露于竞争对手之下,有利于战略的调整和布局。”

小肥羊上市之后,三年多的时间里并未再进行过融资。卢文兵说:“餐饮企业本身现金流很好,资金确实不是其目前发展的主要问题。我认为小肥羊目前的主要问题是管理体系的构建。”

“小肥羊是中式正餐与百胜旗下的快餐品牌在经营上虽有很大差别,但是百盛在餐饮方面的管理经验一定有值得小肥羊学习和借鉴的内容。企业本身也是阶段性前进,小肥羊选择百胜有助于它在新的平台上更好地发展。”卢文兵进一步解读。

在小肥羊私有化的过程中,卢文兵认为有三个环节至关重要。首先就是收购方与被收购方谈判进而达成一致,其次是政府的审批环节,最后则是小股东同意收购。

去年10月,商务部表示延长百胜私有化小肥羊项目反垄断审查期限60日,在媒体引起种种猜测,此后不久,11月7日商务部批准了该计划。

业内人士认为,小肥羊与百胜旗下品牌一个属于中式正餐,一个属于西式快餐,在各自细分领域不会形成垄断。虽然根据中国餐饮协会数据,百胜与小肥羊分列2010年餐饮连锁企业第一和第二名,但是我国餐饮行业本身高度分散,此次收购也不会改变餐饮行业大的竞争格局。

对于最近中概股的私有化潮流,卢文兵认为股价偏低不是重要的因素,在香港市场有很多一块多,甚至几毛钱的股票,公司也不选择退市。退市更多的应该是取决于企业战略的考虑。上市公司股权结构复杂,有很多小股东,企业决策过程比较复杂,而私有化之后则不存在这些问题。

“另外,海外资本市场与国内看问题的角度差别非常大,沟通中很容易出现理解偏差,从而让对方认为企业存在问题,对公司股票失去信心。国内企业要解决好上述问题,在海外上市就不会出现这么集中的问题了。”卢文兵说。

闪电战之盛大模式

2月14日,盛大互动娱乐有限公司宣布完成了由盛大Premium Lead Company Limited(“母公司”)以及母公司的全资子公司New Era Investment Holding Ltd.签订的合并协议及计划。盛大成为母公司的全资子公司。

同时,盛大已要求从2012年2月15日起暂停其ADSs在纳斯达克的交易,并注销登记的证券。

从去年10月17日盛大宣布收到陈天桥发出的私有化建议,到达成私有化协议,历时仅37天,市场原最快纪录是53天,平均需时80?90天,而有的已进行了200多天仍未完成。

如今,盛大用了不到四个月的时间完成了全部私有化进程,成为在美国上市中国互联网公司的首例私有化交易案例。

盛大网络2004年5月在美国纳斯达克上市,成为中国网游概念在美上市的第一股,其股价2009年巅峰时曾达到63美元,此后振荡走低,去年10月初一度跌破30美元。

私有化完成前,陈天桥家族拥有公司已发行股份的约69.7%(不包括未行使期权),此次交易资金来自摩根大通1.8亿美元贷款、公司现金及家族资本。

董事会的决议须三分之二以上普通股股东投票赞成才可通过。不过,陈天桥家族拥有足够股票数,因此此次盛大的私有化进程几乎没有障碍。

去年,华尔街做空中国概念股,盛大也受到波及。此前盛大文学筹备上市时,陈天桥的估值接近10亿美元,但投资机构却只给出2亿美元,随后外部环境变化,盛大文学上市受阻。

陈天桥曾数度抱怨,华尔街不懂盛大模式。

近两年来盛大的业务铺陈,使其已经远远超出了网游概念。2009年收购华友世纪,又相继与湖南广电合资成立华影盛世,随后收购日后的失血大户酷6。

但陈天桥的宏大构想远不止这些:目前盛大已对外收购、投资上百家公司;盛大在线开始成为基础设施企业,盛大游戏成了集团的造血者;盛大文学提供阅读服务和版权内容输出;酷6是音视频内容发行商,边锋占据桌游、电竞市场;盛世骄阳卡位版权分销,华影盛世制作影视内容。它们还派生出许多增值服务。

但盛大财报越来越难看。

酷6巨额亏损拖累了盛大的业绩,新业务仍处于培育期。艾瑞报告认为,私有化盛大可以甩开资本市场对盈利的预期拷问。

从去年开始,盛大不断精简旗下项目和团队,酷6裁员风波便是其中之一。此外,业内也一直盛传盛大在线、盛大旅游等多个板块的裁员举动。

盛大业务线铺陈得太长,各个业务线分散了精力,使得集团内商业模式、企业文化、产品业务之间的整合具有难度。盛大私有化之后可以放开手脚做事,理顺了内部业务结构之后,这些子公司是分拆出来上市,还是整体上市;是回到美国股票市场,还是转版港股或国内股市,恐怕都是盛大未来才考虑的问题。

阿里巴巴的举动似乎说明,此次私有化浪潮远未结束。仍有重量级公司瞄准此次股市低迷的状况,企图利用退市作为战略调整的时机。然而,退市能否成为企业长期发展中有利的一环,关键还要看企业自身的成长性和资本市场环境的变化与改善。盲目地上市与退市最终赚的只是中介机构。