上市公司R&D支出会计政策选择影响因素分析

2011-11-29徐全华

徐全华

(暨南大学管理学院 广东 广州 510632)

上市公司R&D支出会计政策选择影响因素分析

徐全华

(暨南大学管理学院 广东 广州 510632)

本文通过对年报对研发支出的会计处理方式进行分类分项发现,允许资本化处理会计政策有信息含量,研发投入大的行业,是否对研发支出资本化处理与公司的规模、财务杠杆、资产结构、行业竞争、盈利能力、现金流量能力、管理层持股显著相关,对股票回报率也有作用,与非研发行业有着较明显的区别。

R&D会计政策 资本化处理 影响因素

一、引言

R&D投资是企业的一项重要的投资,不仅可以产生新的知识和信息,而且可以增强企业吸收现有知识和信息的能力,有研究发现外国公司比中国公司表现出更为活跃的研发行为,把销售收入中的更大部分投入研发,更多地设立独立研发部门来从事持续性的研发活动,R&D经费主要运用于应用研究。这部分地解释了为什么外国公司比国内的公司更加具有技术优势(安同良等,2006)。在2006年颁布的《无形资产》会计准则中,也允许企业将符合条件的研发支出资本化,这有利于提升公司业绩的,但从财务报告的披露来看,选择资本化处理的公司并不多,是什么因素影响着公司对研发支出的会计政策呢?新会计准则的实施为检验研发支出会计政策选择提供了良好的考察环境。本文关注的是影响我国上市公司研发支出会计政策选择的因素。(表1)列示了新会计准则实施后,2007年至2009年全部A股上市公司在年度财务报告的资产负债表中披露了“开发支出”的分布情况。数据显示,披露研发比例最高的是医药、生物制品行业,比例达到32.28%,比例最低的是社会服务业为1.32%。以医药生物制品行业为例,在年度财务报告中,几乎所有的企业都传递了公司进行研发的信息,但信息的透明度不同,一些公司仅有文字性的表述,或通过报表附注的方式披露,或在表中予以确认披露。虽然信息不太充分,但仍可以看出研发支出在不同行业的差异,根据有“开发支出”公司所占行业的比例以及数量、年报的相关信息,本文将C4、C5、C7、C8、G五个行业视为研发型行业,其他的视为非研发型行业,以比较分析影响公司研发会计政策选择的主要因素。

表1 A股研发支出情况

二、文献回顾

(一)国外文献 国外R&D的会计问题充满了争议,不管是费用化还是资本化,处理方式的利弊都是那么明显,结果如何难以描述和量化。费用化R&D支出是会扭曲会计信息的,因为忽略了这些支出带来的未来经济利益,但这样做的理由也是充分的,因为这些支出所带来的价值实在是太难以证实了,资本化R&D支出会降低盈余质量,增加代理成本(LaFond and Watts,2008)。系统地低估资产的价值会增加技术密集型公司的成本,费用化R&D会让管理者产生放弃净现值为正的项目,避免因R&D投资而在当期出现亏损,Saito(2004)发现当预期当期利润下降时,管理层很可能降低R&D支出,而如果当期出现亏损是不可避免时,“洗大澡”的行为则更有可能。在美国,1970年以后报告亏损的公司比例在不断增加,McCallig(2003)认为,这其中有些是真正的亏损,但有些却是由于稳健的会计处理方式导致的,特别是对R&D的费用化处理,是导致一些公司出现亏损的重要原因。发现研发型公司在无形资产、R&D方面有更多的投入,其资产的专用性更高,资产价值不容易从其他资产剥离,从贷款人角度,资产的专用性会影响其对抵押资产的价值评估,贷款的风险会更大,借款人获取贷款的可能性会下降或贷款成本会增加。资产特征影响了公司承担财务风险的能力,经营风险越大的公司其财务风险相对较低,因为其债务水平较低。费用化的处理方式是稳健性的,减少了管理者的自由裁量空间,但是管理者可以控制研究开发支出的时间。随着研究开发支出的规模越来越大,改变对研究开发的处理方式或许有利于提高财务报告质量,即允许研究开发资本化并进行系统摊销,这样做有助于比较研究开发密集和非密集型企业的利润、净资产等数据的比较,从而让会计信息对投资者更有用。在盈余管理的相关研究中,研究开发支出被视为是一种真实的盈余管理活动,即为了实现利润目标,管理者会减少研究开发投资。如Mande等(2000)发现了管理者会根据当期利润调整研究开发预算的证据。费用化处理研究开发支出就是将成本全部由当期利润承担而将任何可能的收益完全递延,而不管这种支出是好消息还是坏消息。这潜在地让管理者投资与正的净现值研究开发项目意愿下降,特别是当管理者与股东的利益不太一致时,会关心短期的利润影响。因此研发支出会计处理的政策选择与代理问题相关,不同的政策选择可以反映管理者的动机和对稳健性的态度。

(二)国内文献 国内近年来关于R&D的研究主要集中于分析影响R&D投入及R&D投入与公司业绩之间的相关性研究。关于影响R&D投入因素的研究,如股权性质和制度环境的影响(李蒙丹、夏立军,2008;文芳,2008);股权结构的影响(任海云,2010);企业规模的影响(张长征等,2006;任海云,2010);公司财务特征的影响,如资本结构、现金流量、盈利能力等(罗绍德等2009;吕民乐等2010);公司高管的影响(刘运国等2007)。但对影响R&D投入的会计处理方法选择的问题研究相对较少。

三、研究设计

(一)研究假设 Beaver等(2005)将会计稳健性分为有条件和无条件的稳健性。R&D的费用化处理被认为是无条件稳健性的典型案例。但跟加速折旧这类无条件的稳健性相比,R&D与稳健性的关系相对有弹性得多。根据会计准则的规定,R&D在满足严格的条件下,也是能够资本化的,即便是费用化的部分,也是一种酌量性的费用,其发生的时间和大小都会受到管理者的影响,而且是比较隐蔽的,不像折旧方法改变那么明显。因此给予管理层研发投资处理的选择权,是给了管理层进行盈余管理创造的空间。当公司处于亏损的边缘时,可能会利用资本化处理的条件进行盈余管理,满足利润目标。意大利的会计准则也允许将研究开发资本化,Markarian等(2008)以意大利上市公司为样本,检验了对研究开发进行资本化处理是否是受到了盈余管理动机的影响,作者发现公司会为了收益平滑的目的进行资本化处理。而我国的上市公司受到退市规定的影响,处于亏损边缘的公司会有强烈的动机进行盈余管理以避免亏损的出现,因此资本化的处理方式为管理者提供了盈余管理的动机和空间,因此提出假设:

假设1:资本化处理受到盈余管理的影响,即公司处于亏损边缘时更可能选择资本化处理的方式

参考Bhattacharya(2003)、黎文靖(2008)等做法,将净资产收益率处于0%~1%的视为有盈余管理的动机,em哑变量取值为1,否则为0,检验资本化处理与增加当期利润以回避亏损是否存在显著的相关性,预期em的系数为正。根据Lafond(2008)的发现,管理者持股可以让管理者与股东的利益更加一致,研发支出往往需要较长的投资期,资本化的处理方式能减少放弃净现值为正项目的可能性,从而改善管理层投资短视的问题,因此提出假设:

假设2:管理层是否持股与研发资本化处理正相关,研发型行业比非研发型的相关性更为显著

对于处于发展中或竞争激烈,靠技术领先生存的行业或企业是至关重要的,是企业发展壮大的基础。但技术开发的过程是连续而漫长的,结果充满了不确定性,这类企业的经营风险要大大超过成熟的行业或企业。研发行业的竞争程度更加激烈,属于这些行业的公司研发投入比例更大,选择资本化处理的可能性也越大,因此提出假设:

假设3:相对于非研发行业的公司,研发行业公司的竞争程度与资本化处理更相关

竞争程度以营业毛利率为代理变量,因为竞争强度越激烈的行业,其营业毛利率越低,资本化处理可以释放一种信号,代表公司的研发能力和结果,有利于公司在市场中的竞争,预期与资本化处理正相关。银行等债权人在评估企业的财务风险、偿债能力时往往以有形资产为基础进行衡量,而以技术见长的企业对无形资产有更大的投资,研发投入相对固定资产的投资风险更高,在贷款时便会受到更大的约束,公司的研发资金主要来自于自身的盈利能力和现金流量,有研究表明,在R&D投资持续增长的情况下,费用化的处理会降低资产报酬率(ROA),公司盈利能力越强,费用化对利润率的影响越低,会降低选择资本化的可能性,而公司产生现金流量的能力越强,费用化处理的压力也会越小,也会降低资本化处理的需求。而无形资产比例高、研发支出占投资比例大的企业更有动机选择资本化的处理方式。因此提出假设:

假设4:研发投资受到资金的约束,资本化处理与资金约束负相关

假设5:无形资产对研发行业的重要性更大,无形资产比例越大,研发可能性也越大,会对资本化处理产生积极的影响,即资本化处理与无形资产比例正相关

假设6:研发资本化处理与公司盈利能力负相关,与现金流量负相关

公司长期资金供应能力对研发活动的成败直接相关,能否获得财务支持也是研发支出资本化的必要条件,因此资金约束用长期借款与总资产的比例衡量,公司盈利能力用总资产收益率衡量,产生现金流量能力用经营活动产生的现金净流量进行衡量。

(二)变量定义 因变量和自变量的具体含义及分类见(表2)所示。

(三)样本和数据选取 本文选择全部A股非ST的上市公司,剔除金融类行业,要求2006年至2009年度有完整的数据,即2007年前上市的,有1225公司,剔除无营业毛利润、总资产、营业收入、股票回报数据缺失、资产负债率大于1,营业收入增长率超过500%的数据,最终样本为2007年至2009年的3339个。数据来自CSMAR数据库,数据整理软件使用EXCEL2007,统计回归分析使用SPSS18.0。

表2 变量定义和计算方法

表3 相关变量的描述性统计

四、实证结果分析

(一)描述性统计 从(表3)相关变量的描述性统计中可以看出,研发行业的营业毛利率、总资产收益率、现金流量比率、无形资产比率和管理层是否持股的比率均值都低于非研发行业。将研发行业和非研发行业的样本进行独立样本的均值T检验,其结果显示资本化处理(Chioce)、财务杠杆(Lev)、营业毛利率、无形资产比率存在显著差异,毛利率低说明研发行业的竞争程度更高,这为进一步探求影响资本化处理会计政策选择的因素提供了分析的可能性。

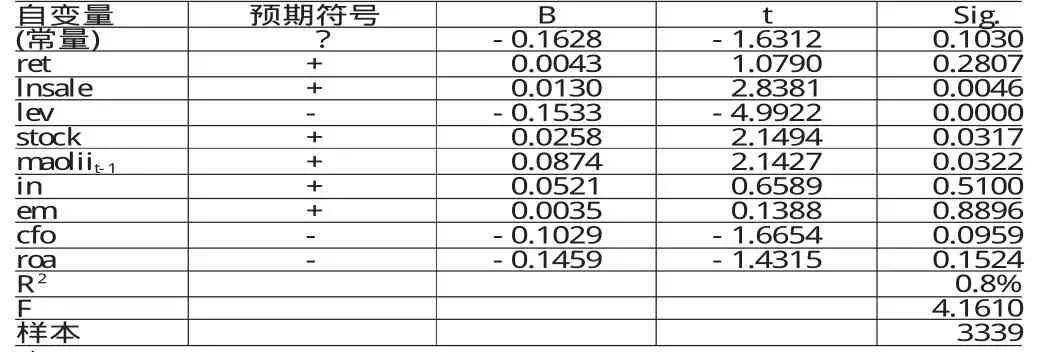

(二)不分类回归结果分析 不分类的回归结果见(表4),以上回归结果显示,营业收入规模对资本化研发支出的会计政策选择有着积极的影响,其回归系数为0.013,在1%水平上显著为正。说明营业收入越大会有利于公司的研发投入,为公司的研发活动提供足够的财力支持,有利于形成符合资本化条件的研究开发成果。长期负债水平系数显著为负,表明研发投入受到外部长期资金供应的约束,不利于形成符合资本化条件的研究开发成果。管理层持股对研发投入也会产生积极的影响,并在5%的水平显著为正,说明持股让管理层与公司股东的利益趋同,注重长期投资,有利于形成符合资本化条件的研究开发成果。前期营业毛利率的形式在5%的水平上显著为正,意味着毛利率的会对研发投入产生积极的影响。现金流量比率和总资产收益率与资本化选择负相关,且前者在10%的水平上显著,说明公司经营活动产生的现金净流量越大、盈利能力越高,研发支出对当期损益的影响越小,管理者会倾向与费用化处理方式,这样做也有利于后期的财务表现。回归结果显示选择资本化处理与避免亏损的动机没有相关性,但不能排除其他盈余管理的可能性,如平滑利润。另外一方面,从披露的资本化金额来看,开发支出占营业收入比例很低,对盈亏不会产生重要的影响,而费用化的部分信息缺乏透明度,这阻碍了整体评估研发支出对盈余的影响。其他的结果显示,无形资产比例和股票回报率与资本化处理之间没有显著的相关性。(表4)的结果不支持假设1,部分支持了其他假设,为了更好地检验影响资本化处理的因素,需进一步对样本进行分类回归。

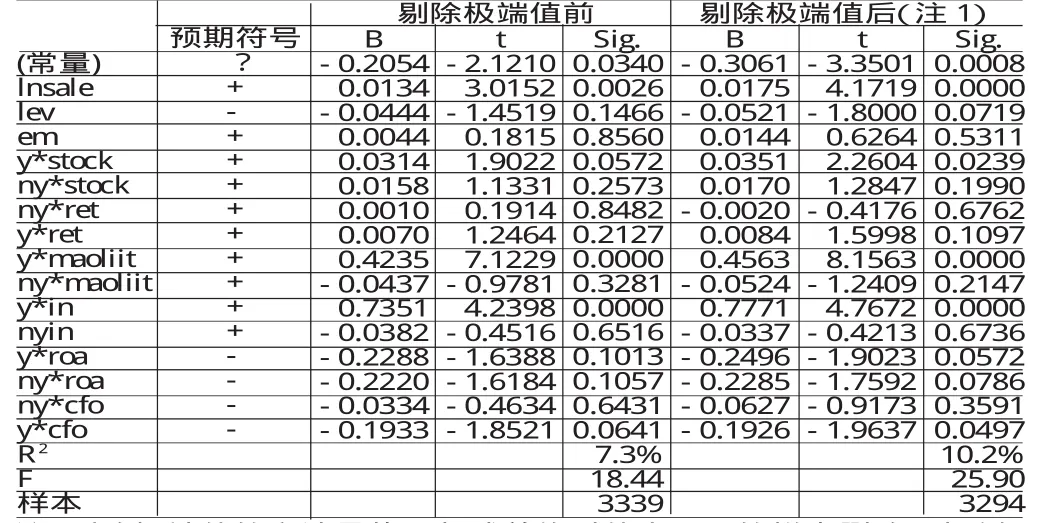

(三)分类回归结果分析 从是否删除极端值的结果来看,极端值对部分变量的显著性产生了影响:财务杠杆、股票回报率、总资产收益率,下面的分析是针对剔除极端值后的。(表5)的结果显示,分类能更加清楚了解研发行业和非研发行业在研发支出资本化处理的差异,分类后规模和杠杆仍然产生显著性影响,影响方向与预期一致。非研发行业的管理层是否持股、前期营业毛利率、现金流量比率对资本化处理的影响显著性消失,而研发行业则显著相关,并且显著得到了增强,管理层是否持股的系数变大、毛利率的显著性由5%提高到1%,现金流量比率的显著性由10%提高到5%,且系数都变大,这可以推测,在研发行业,毛利率与研发投入正相关,而非研发行业的毛利率与资本化处理的相关性发生了变化,由正转负,尽管不显著,说明非研发行业的毛利率增加可能会减少公司在研发方面的投入。而无形资产比率、总资产收益率的相关性在分组后得到了证实,可以发现研发行业的公司无形资产比例与资本化处理正相关,且在1%的水平上显著。资产收益率越高,公司越倾向及时消化研发支出,即与资本化处理的相关性为负,且在10%的水平上显著,显著性超过非研发公司。研发行业的现金流量比率与资本化处理的负相关性增加,在5%的水平上显著,而非研发公司的则不再显著,说明现金流量对研发行业的研发支出会产生影响。股票回报率与研发支出资本化处理的相关性没有改变,但研发行业的回归系数为0.0084,t值为1.5998,比分类前大大提高,也趋近在10%的水平显著,而非研发行业的系数为负但不显著,说明披露研发行业的公司开发支出信息对公司会产生有利影响,投资者对此做出了积极的反应。总之,(表5)支持了假设2至假设6。

表4

表5

五、结论

本文发现,研发投入大的行业,是否对研发支出资本化处理与公司的规模、财务杠杆、资产结构、行业竞争、盈利能力、现金流量能力、管理层持股显著相关,对股票回报率也有积极的作用,与非研发行业有着较明显的区别,这跟已有文献中关于影响研发投入强度的结论基本一致,说明这样的分类方式还是科学合理的。这同时也验证了会计政策的选择是个综合而复杂的过程,需要权衡利弊。由于会计准则中对研发信息的披露还是比较原则性的,给本文的研究结论带来一定的影响。因此建议在准则的修订时,可以考虑要求企业单独披露研究开发的信息,类似于资产减值准备信息一样,将研发支出的具体内容和金额详细列示,让投资者能更好地评估企业的投资行为,提高信息的透明度和可比性,减少公司对研发支出处理的操控行为等负面都大有好处,也有利于研发型公司获得更多的资金支持。

[1]安同良、施浩,Alcorta:《中国制造企业R&D行为模式的观测与实证》,《经济研究》2006年第2期。

[2]黎文靖:《基于契约过程的会计稳健性研究——信息权力视角的另一种解释》,《经济科学出版社》2008年版。

[3]LaFond,R.and R.L.Watts.The Information RoleofConservatism.The AccountingReview,2008.

[4]Garen Markarian,Lorenzo Pozza,Annalisa Prencipe Capitalization of R&Dcosts and Earnings Management:Evidence from Italian listed companies The International JournalofAccounting,2008.

徐全华(1976-),女,广西桂林人,暨南大学管理学院博士研究生

(编辑 梁 恒)