商业银行操作金融衍生工具的动因及价值创造

——基于我国上市银行财务数据的实证分析

2011-11-02郑鸣,徐璐

郑 鸣,徐 璐

(厦门大学 经济学院,福建 厦门 361005)

●财经透视

商业银行操作金融衍生工具的动因及价值创造

——基于我国上市银行财务数据的实证分析

郑 鸣,徐 璐

(厦门大学 经济学院,福建 厦门 361005)

文章特别针对国内上市银行,探讨其操作衍生性商品的影响因素和价值创造,研究发现:国内上市银行在操作衍生性金融商品主要动因是为客户提供避险的工具,获取费用收入,而非自身的避险需求,表现出显著的规模效应;操作衍生性金融商品在满足客户套期保值的内在需求的同时,提升了银行价值。

上市银行;金融衍生工具;财务分析;价值创造

美国次贷危机爆发的直接原因就是金融衍生创新的失控。金融应该不应该创新以及如何创新,已成为学术界和实务界共同关心的问题。那么,商业银行操作金融衍生工具的动因是什么?金融衍生工具的操作是否创造价值?本文采用上市银行披露的财务报表,对我国上市银行操作衍生产品的动因及价值创造进行实证分析。

一、文献综述与理论分析

在衍生品市场上,操作衍生品的银行都在一定程度上充当最终使用者,只有少数大银行能够给非金融公司和其他的银行提供OTC衍生产品,充当交易商。作为交易商,银行根据客户需要,进行产品设计,为客户提供套期保值服务,并收取一定费用。作为最终使用者,银行利用衍生品来对冲利率、汇率、商品价格的波动风险以及对这些经济变量的未来波动进行投机。

(一)银行作为交易商操作金融衍生工具

随着传统业务利润的下降,获取费用收入和新的利润增长点成为银行作为交易商为公司客户提供风险管理服务的主要动因 (King&Lipin,1994)[1]。Smith(1993)[2]认为银行还可以通过“交叉销售”和加强客户关系来创造价值;同时客户通过衍生品进行风险管理降低了财务困境的概率,就相应减少了银行对客户的风险暴露。但是作为客户交易对手销售衍生产品需要在财力、人力和声誉方面进行大量投资。Hunter和 Timme(1986)[3]认为规模和技术效率使得大银行能更有效地进行金融创新,小银行几乎没有什么机会给客户提供风险管理服务。

(二)银行作为最终使用者使用金融衍生工具

因为只有少数大银行可以是衍生产品的交易商,剩下的银行在衍生品市场上主要是作为最终使用者来对经济变量的变动进行对冲 (套期保值)或者投机。Smith和 Stulz(1985)[4]认为对冲通过降低现金流的波动来降低破产的概率,因此,银行面临的财务困境概率越高,对冲所获得的收益就越高,银行价值也会因此增加。财务杠杆和对冲倾向正相关符合这种观点。Froot和 Stein(1998)[5]认为对冲可以避免“投资不足”的问题,外部资本融资成本昂贵,如果收入不稳定,内部留存收益波动将使银行放弃净现值为正的项目,导致投资不足,通过对冲降低现金流量的波动程度,银行价值将能得到提高。因此,可以推论,成长性越好和投资机会越多的银行,越倾向于使用金融衍生产品。Joseph&Carter(2000)[6]认为监管环境也是决定银行怎样使用衍生品的一个重要因素,资本充足和存款保险可以提供其使用或不使用衍生金融工具的动机,现在全面风险资本标准要求银行有足够的资本来支持其衍生金融工具的交易。Merton和 Bodie(1992)[7]认为,要求的权益资本是损失的缓冲器,也是日常监管的替代方式,他发现权益资本与衍生金融工具之间有正的相关性。沈群 (2007)[8]认为当控股股东的持股比例越高时,其所得及财富与公司的相关性便增加,此时控股股东更愿意通过套期保值来降低收入的波动,提高公司价值。

替代假说认为银行也可能选择不使用衍生金融工具对其资产负债进行风险管理 (Nance,Smith&Smithson,1993)[9]。作为对冲来管理风险的替代,银行可以投资于较安全 (流动性高)的资产,保持较高的短期流动性,,使银行有较大的财务缓冲余地,从而降低发生财务困境的概率,最终降低对金融衍生产品的需求。

(三)银行操作衍生金融工具与银行价值

以上理论认为,银行操作衍生产品能够增加收入,使用衍生产品进行风险管理可以通过通过减少各种市场摩擦成本,通过财务困境成本和破产成本的降低以及减少投资不足带来的损失,使银行价值得到提升。沈群 (2007)[8]认为管理层有可能运用衍生金融工具来最大化自身的利益,因此产生代理问题负面影响公司价值,也就是说,当存在代理问题时,衍生产品的使用反而可能降低公司价值。Hussan(1993)[10]把资产负债表外活动看成期权,即客户有权在一定的期间内,以一定价格将其标的资产卖给银行,也就是银行卖一个卖权给客户。他认为当客户在有利条件下行权时,衍生产品的使用将增加银行风险,负面影响银行价值。

尽管存在争议,现有的理论更加支持操作衍生产品能够提升银行价值的观点。

二、研究设计

(一)研究假说

第一,连通域算法在对物体实时跟踪和标记过程中有着重要的作用,可以标记出物体的形状和大小,对后续判断有着重要的作用,因此首先要研究并使用连通域算法选出图像中的颗粒状农产品目标,才能进行下一步分类。

基于上述理论分析,本文提出下面六个假设检验: (1)银行规模越大,操作金融衍生产品的规模也越大;(2)财务困境成本越高的银行,越倾向于使用金融衍生产品;(3)成长性越好投资机会越多的银行,越倾向于使用金融衍生产品;(4)银行资产流动性越高,越不倾向于使用金融衍生产品;(5)控股股东持股比例越高,越倾向于使用金融衍生产品;(6)银行操作衍生产品能够提高银行价值。

(二)样本选取与数据来源

本文研究样本为我国 14家上市商业银行,包括三家国有银行和交通、中信、浦发、深发等 11家股份制商业银行。衍生品交易数据源自巨潮网各银行上市后截止到 2009年的年度报表,有关财务数据源自W ind数据库。

(三)变量设计和模型设定

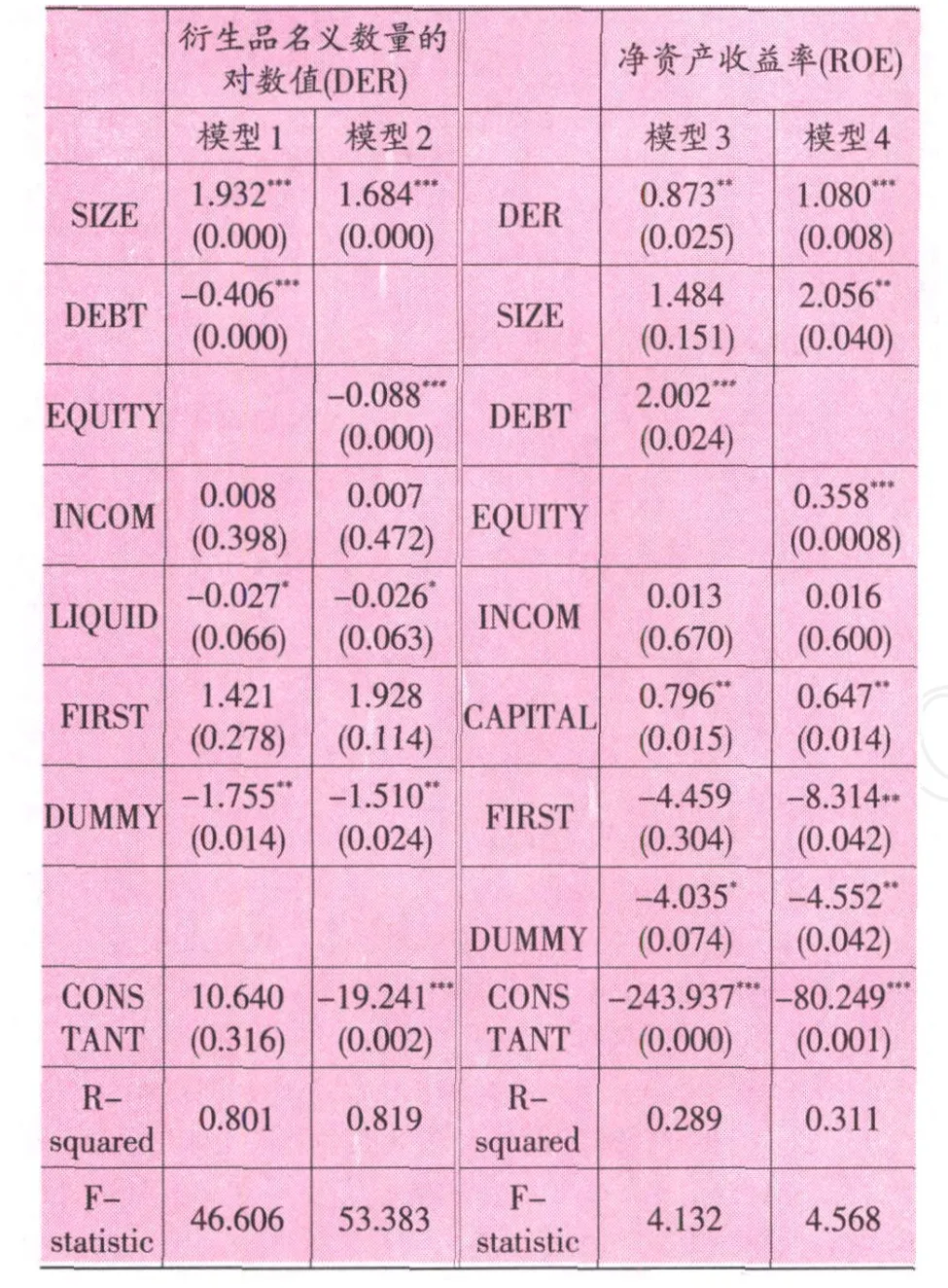

第一,因变量。借鉴 Joseph&Carter(2000)的研究成果,本文选取衍生品名义数量的对数值 (DER)反映衍生产品的使用,选取年度 ROE计量银行价值。第二,自变量。模型 1和 2对银行规模、财务困境成本、成长投资机会、资产流动和控股股东持股比例加以描述,具体变量包括:总资产规模的对数值 (SIZE)、权益乘数 (EQU ITY)和资产负债率 (DEBT)、营业收入增长率 ( INCOM)、短期资产流动性比例 (L IQU ID)和第一大股东持股比例 (FI RST)。第三,控制变量。模型 3和 4加入若干影响银行价值的代理变量作为控制变量,包括:总资产规模的对数值、权益乘数、营业收入增长率、第一大股东持股比例和资本充足率 (CAPITAL)。第四,虚拟变量 (DUMMY)。对是否为国有商业银行使用虚拟变量:是国有银行为 1,否则为 0。

本文具体的回归模型如下:

以上有关变量的详细定义见表 1。

表1 变量定义

三、实证与结果分析

换言之,现阶段,我国银行使用衍生品规模因银行规模的增加而显著增加,而其他因素对银行使用衍生品的影响较小。对此可以解释为:(1)规模效应。操作金融衍生品需随时处理大量相关信息,大银行较有财力雇用专业人士来操作,其具有信息方面的规模经济;当金融衍生产品的合约金额越大,大银行的平均交易成本较低,其具有成本方面的规模经济。(2)银行与一般企业不同,其不仅为本身避险需求而操作衍生性商品,更多的是为应客户需求,提升竞争力,增加净利润而扩大衍生性商品的操作。且样本中的上市银行都是较大的银行,他们在衍生品市场更多的是充当交易商的角色,为企业提供避险的工具。 (3)国内衍生市场欠发达,国内银行由于尚未掌握金融衍生产品的核心技术,既没有能力也没有经验和手段在风险可控的前提下来进行衍生商品的操作,进行金融创新。主要是在模仿和借鉴外资银行的金融衍生产品基础上推出的,同时采取“背对背”的方式在国际市场上寻找较好报价的交易对手来达成交易,导致产品具有高度的同质性,表现为数量上随资产的扩张而扩张,实际上也把大部分利润空间让给了国外商业银行。

表2中模型 3和 4的结果显示,衍生品名义数量的对数值在在 10%水平显著为正,这说明衍生品操作对银行价值存在正面影响,即操作衍生品提升了银行价值。这表明虽然我国衍生品市场的发展时间较短,操作衍生品的确能够拓宽银行利润空间,规避自身利率、汇率等风险,提高银行核心竞争力,进而提升银行价值。

表2 模型的实证结果

四、结论与启示

基于我国上市银行的财务数据,本文就银行操作衍生产品的动因及价值创造进行了研究。实证结果表明,我国上市银行操作衍生品规模因银行规模增加而增加,而其他因素对银行使用衍生品的影响较小。国内上市银行在操作衍生性金融商品主要考虑到为客户提供避险的工具,获取费用收入,而非自身的避险需求;操作衍生性金融商品在满足客户套期保值的内在需求的同时,提升了银行价值。

根据以上实证分析结果,结合金融危机爆发的新形势和我国使用衍生金融工具的现状,这里就我国银行使用衍生金融工具和国内发展衍生品市场的应对方略提出几点建议。

(一)次贷危机的启示

次贷危机使我们认识到需要理性地发展衍生品市场,需要理性地进行金融创新,但绝不是因噎废食,抑制金融创新。本文实证分析,操作衍生品有利于提升银行价值,而我国衍生市场很不发达,银行操作衍生品交易存在产品种类单一、产品同质性高,为客户量身定做的产品有限等问题,根本无法满足企业、投资者基本的套期保值需求,谈不上过度,也没有达到像在美国能够兴风作浪的地步。银行不同于一般企业,其操作不当影响社会更甚,因此我国银行应该吸取次贷危机的教训,立足于自身、企业和投资者套期保值的需求,绝不能为了短期利润创造大量严重脱离实体经济实际需要的复杂衍生产品。

(二)银行层面

银行不同于一般企业,它既是衍生品的使用者,更是衍生品的提供者。从某种意义上说,它担负着支持企业规避价格风险的合理内在需要的任务,担负着促进金融创新、促进金融市场发展和支持经济发展的任务。在控制风险的基础上进行金融创新,是银行的生命力和核心竞争力。但现阶段,国内银行创新能力有限,没有掌握衍生品交易的核心技术,业务规模有限,利润贡献率低。我国银行应该加强人才培养促进金融创新,积极支持企业套期保值的内在需求,提高企业竞争力,同时在承担可控风险的基础上获得收益,增强我国银行的国际竞争力,从而形成良好的双赢局面。

(三)国家层面

银行是金融创新的推动力,国家政策要积极支持银行不断学习,提高自身的金融创新能力和核心竞争力。要加强市场基础建设,加强人才培养,加强投资者教育,加大对市场参与者的衍生产品专业知识普及与培训,促进境内衍生产品及市场的发展。同时监管部门之间应加强协调监管,统一决策,出台相应的法律法规,不断加强对银行合规销售及自身风险管理和计量的监管,使监管跟上金融创新的脚步,促进虚拟经济和实体经济的和谐发展。

[1]King R T Jr.,SLipin.New ProfitCenter:CorporateBanking,Given up for Dead,is Reinvesting Itself[N].The Wall Street,1994-01-31.

[2]Smith C W Jr.Risk Management in Banking[M]//R J Schwartz,C W Smith Jr.Advanced Strategies in Financial RiskManagement.Englewood Cliffs,NJ:New York Institute of Finance,1993:147-162.

[3]HunterW,S Timme.Technical Change,Organization Form and the Structure ofBank Production[J].Journal ofMoney,Credit and Banking,1986,18:152-166.

[4]Smith CW,RM Stulz.TheDeter minants of Fir ms’Hedging Policies[J].Journal of Financial and Quantitative Analysis,1985,20:391-405.

[5]Froot K A,J C Stein.Risk Management,Capital Budgeting,and Capital Structure Policy for Financial Institutions:An Integrated Approach[J].Journal of Financial Economics,1998,47:55-82.

[6]Sinkey J F Jr,A C David.Evidence on the Financial Characteristics of Banks that Do and Do not Use Derivatives[J].The Quarterly Review of Economics and Finance,2000,40:431-449.

[7]Merton R,Bodie Z.On theManagement of Financial Guarantees[J].FinancialManagement,1992,21:87-109.

[8]沈群.金融衍生品对企业财务与经营业绩的影响 [D].厦门:厦门大学,2007.

[9]Nance D R,CW Smith Jr.,CW Smithson.The Determinants of Corporate Hedging[J].Journalof Finance,1993,48:267-284.

[10]刘凤元.金融衍生品表外业务对银行风险影响的国际经验与借鉴 [J].金融与经济,2008,(2):68-70.

[责任编辑:张 青]

The Driving Forces and Value Creation of Commercial BanksDerivativesOperation——The Empirical Analysis based on FinancialData of China'sL isted Banks

ZHENGMing,XU Lu

(School of Econom ics,Xiamen University,Xiam en361005,China)

In thispaper,for domestic listed banks in particular,we explore the influencing factors and the impacton value creation of derivatives operations.It is found that domestic listed banks in the derivatives operations,take more into account receiving fee income by providing tools for customers,rather than hedging their own risk.It shows significant economiesof scale;at the same time,domestic listed banks in the derivatives operations enhance the value of the bank.

listed banks;financial derivatives;financial analysis;value creation

F830.33

A

1007—5097(2011)03—0076—03

10.3969/j.issn.1007-5097.2011.03.018

2010—01—23

郑 鸣 (1957—),男,福建福州人,教授,博士生导师,经济学博士,研究方向:投资学,金融机构与风险管理;

徐 璐 (1983—),女,河南信阳人,博士研究生,研究方向:金融机构与风险管理。