基于Copula-CvaR的寿险资金投资风险研究

2011-10-26邵梦倩杜子平

□文/邵梦倩 杜子平

基于Copula-CvaR的寿险资金投资风险研究

□文/邵梦倩 杜子平

本文首先对寿险资金的来源和寿险资金投资的原则进行分析,再根据上述特征对寿险资金投资的风险进行分析,然后利用copula-CVaR模型对寿险投资组合的风险进行度量,得到最优投资比例,进一步对寿险资金的投资风险进行管理。选用839个交易日的上证指数、上证国债指数、上证基金指数和SHIBOR为样本数据,利用copula-CVaR模型计算寿险投资组合的VaR值、CvaR值和最优投资比例。实证结果显示:寿险投资应主要集中在风险较小的银行存款和国债上,也可适当放宽投资到收益较好的股票和基金。因此,必须进一步优化寿险资金的投资结构,从而实现寿险资金投资风险和收益的有效匹配。

copula函数;VaR值;CvaR值;寿险;投资组合

一、引言

现代寿险行业将巨额的资金进行投资,实现寿险资金的保值增值,以保证寿险公司的偿付能力。故寿险公司可通过将其资金进行投资组合,以提高资金收益率。但投资组合仍存在其自身的风险,如何有效地度量和管理这些风险是其核心问题。对于寿险公司的投资组合常用均值方差模型来研究,而本文选用CvaR风险度量方法作为优化目标来建立投资组合模型。利用copula模型来估计寿险投资的资产间的相依结构,建立copula-CVaR模型计算寿险投资组合的VaR值、CvaR值和最优投资比例。

二、寿险理论

(一)寿险资金的来源特征。寿险资金主要来源于由资本金、总准备金、保留盈余等构成的自有资金和由责任准备金、保户投资金、储金构成的外来资金(保费收入),而其中外来资金的比重随着寿险公司业务的开展逐步增大,外来资金的负债性决定了寿险资金是一种有偿使用的资金。目前,大多数寿险合同的期限多为10~30年,寿险资金具有长期性。同时,寿险的突发性巨额给付较少,寿险资金有一部分处于长期沉淀的备用状态,这使得寿险资金具有稳定的特点。这说明寿险资金是一种具有良好投资功能的资金。

(二)寿险资金投资的原则。寿险增值是通过投资才能获得,寿险资金投资都要遵循金融投资的一般原则:安全性:寿险公司所有资产的可实现价值不得少于其总负债的价值;收益性:寿险资金的投资在满足安全性的前提下,要最大限度地来获取投资利润;流动性:在任何时期和合理价格条件下,能够迅速获得现金以保证各种保险支付的需要;匹配性:针对不同负债性质的寿险资金,采取与之相适应的投资形式与渠道,实现寿险资金与投资项目的匹配,故也称资产负债匹配原则。因此,寿险资金的投资应在保证安全性和流动性的前提下,满足资产和负债的匹配性要求,追求最大限度的收益。

(三)寿险资金投资风险分析。寿险公司可将其寿险资金进行投资组合,以提高资金收益率,但投资组合仍存在其自身的风险,本文只列出寿险资金投资比例相对较大的几类投资方式进行风险分析,主要包含:

1、银行存款风险。随着投资方式的多元化,银行存款的比重大大降低,一般作为短期投资以满足投资的流动性要求。银行存款的风险有两大类:信用风险和利率风险。由于国有商业银行在我国银行业中占绝对的主导作用和寿险公司与银行达成大额存款协议来确定存款利率,故信用风险利率风险较小,但也存在实际利率低于通货膨胀率的风险。

2、国债投资风险。国债没有违约性风险,安全性较高,但由于收益率不高,所以要与其他投资方式组合。

3、股票投资风险。股票是寿险资金投资的重要工具之一,股票的收益和风险均高于债券。我国的股票市场是一个波动剧烈、风险很大的市场。作为对我国股票市场投资尚缺乏经验的寿险资金要进一步做好风险防范与风险管理工作。

4、证券投资基金投资风险。在股票市场价格发生剧烈波动时,证券投资基金面临很大的系统性风险和非系统性风险。按照证券投资组合理论,所承担的风险主要是系统风险。我国市场规模不大,证券投资品种匮乏,导致我国证券投资基金持股集中度较高,交叉持股现象严重,增大了基金的投资风险。

面对巨大的资金增值压力,为了实现寿险资金的保值增值,在一个既定的资本市场中,如何选择一个合适的投资组合,以便在既定条件下实现一个最有效率的风险收益搭配,成为寿险资金投资运营的关键问题。

三、基于copulaCVaR模型的投资模型

由于资产的收益率不符合正态分布,且具有尖峰厚尾的特征,故采用GARCH模型对单个资产进行描述。再利用Copula函数估计寿险投资组合的联合分布。通过Monte Carlo方法得到投资组合未来收益的多个可能情景,建立以CvaR为最小值的copula-CVaR模型,计算寿险投资组合的VaR值、CvaR值和最优投资比例。xi为四种资产的权重,yj为四种资产的收益率。copula-CVaR模型如下:

前四个约束条件是最优投资组合的条件,α为VaR值,β为给定的置信水平,f(x,y)为损失函数。后三个是描述各资产的GARCH模型,其中bi为GARCH项系数,ai为ARCH项系数,hij为i.i.d且服从F(.)分布。最后是用copula函数表述的资产间的相依结构。

四、实证研究

(一)数据选取。本文采用2006年10月9日至2010年3月17日共839个交易日的一年期的SHIBOR、上证国债指数、上证基金指数和上证180指数来分别反映银行存款、债券、基金和股票的市场表现。上证国债指数、上证基金指数和上证180指数数据来自新浪财经网,SHIBOR数据来自SHIBOR网站。本文所有数据采用matlab软件进行处理。将价格pt定义为市场每日指数收盘价,按公式xt=

分别计算得到收益率序列。

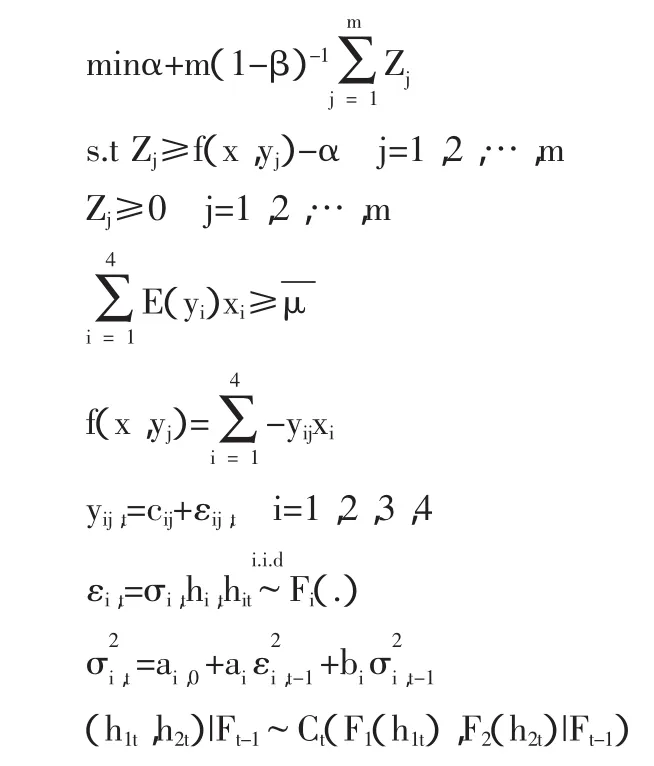

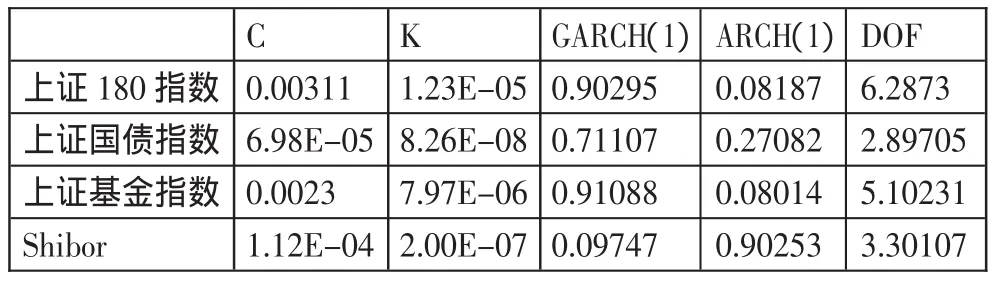

(二)GARCH模型处理。根据GARCH(1,1)-t模型进行参数估计,结果如表1所示。(表1)

根据估计得到的 GARCH-T(1,1)模型,即可以求出各收益率序列的残差序列。

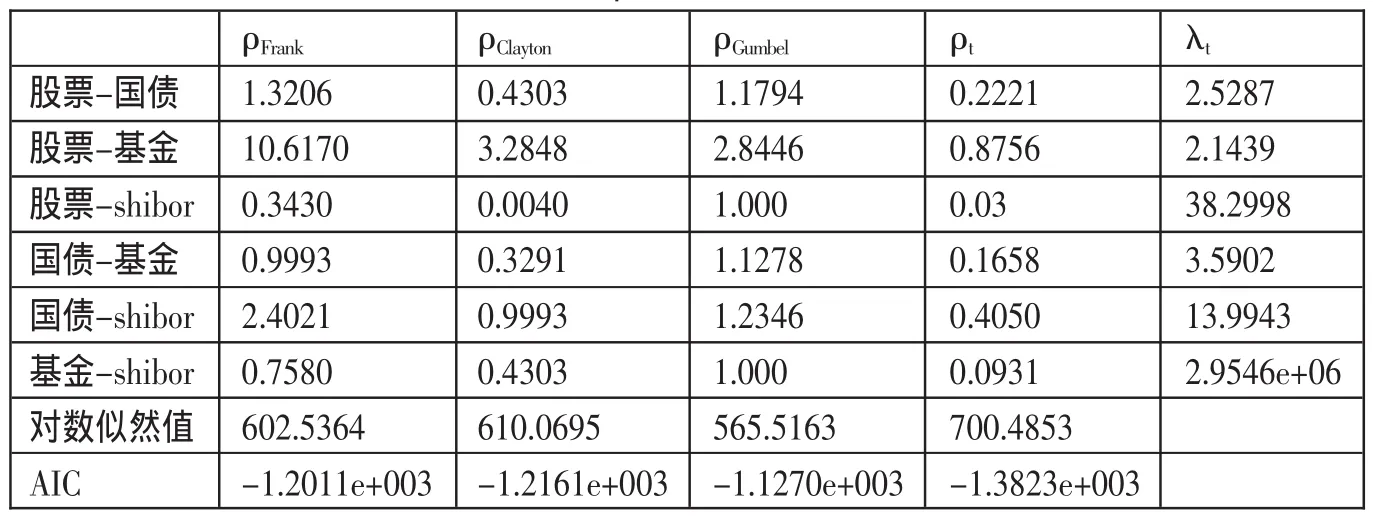

(三)Copula模型选择和参数估计。根据表1的结果,对copula函数进行参数估计,本文选取 t-Copula、Clayton Copula、Gumbel Copula、Frank Copula 分别对四个对数收益率序列的残差序列两两进行拟合,以构建其两两间的相关结构模型,参数结果如表2所示。(表2)

根据AIC准则可以看出,Tcopula拟合效果较好。

(四)根据蒙特卡洛模拟方法对未来收益情景的模拟,采用上述投资组合优化模型,求得不同置信度下的 VaR、CvaR和最优投资组合的权重。(表3)可以看出,寿险投资应主要集中在风险较小的银行存款和国债上,也可适当放宽投资到收益较好的股票和基金。通过上述模型可以结合实际情况动态调整保险投资的结构,将投资比例较小、风险值较大的股票投资进行更换品种。

表1 GARCH(1,1)-t模型参数估计结果

表2 copula参数估计结果

表3 不同置信度下的VaR、CvaR和最优投资组合的权重

五、寿险资金投资风险管理的建议

目前,资本市场比较成熟的西方国家,各类金融工具和金融衍生产品的种类相当丰富。而相比较而言,我国资本市场金融工具僵乏。在资本市场基础性制度逐步完善和利率逐步市场化的背景下,我国应着力推动资本市场的金融工具创新。只有金融工具的不断创新,才能使寿险资金在资本市场有更多的投资工具可选,才能够运用更多、更复杂的投资策略,最终实现提高收益、控制风险的目的。收益和风险是任何投资面临的两个基本问题。寿险资金多元化投资的同时,必将面临更大的投资风险。寿险资金除了面临通货膨胀风险、利率风险等系统性风险外,还将面临委托代理风险、多元化投资资产风险等。有效的风险管理是寿险资金实现稳定收益的必要保证。我国寿险资金投资风险管理体系的构建应贯穿于运营的全过程。风险分散机制可通过投资证券的多元化、投资国别的分散化、投资期限的分散化来实现。政府监管部门必须明确认识到,不能把控制投资风险片面地理解为以控制投资风险为根本目的或唯一目的,应该明确控制风险只是手段,而在控制风险、保障资产安全性的基础上实现最优投资回报率才是真正目的。

(作者单位:天津科技大学经济与管理学院)

[1]姚久荣,王宝生.寿险企业管理学[M].北京:中国经济出版社,1998.1.

[2]刘妍芳.寿险投资及其监管[M].北京:中国轻工业出版社,2001.11.

[3]孙红,张宏,樊兴华.寿险投资结构实证研究[J].北京航空航天大学学报(社会科学版),2004.3.68.

[4]傅莉莉.保险资金运用中的风险度量——VaR模型分析[J].市场论坛,2007.11.

国家自然科学基金项目(71071111)

F83

A