基于Z-Score模型的我国房地产业上市公司财务风险的实证分析

2011-10-24严碧红马广奇

严碧红 马广奇

我国今年内连续多次上调存款准备金率并开始提高利率,使得房地产业融资环境日益趋紧,房地产企业在银行的融资受阻,而通过信托融资的成本过高、房地产基金融资的周期过长。特别是随着国家房价管制力度的不断加强,使得房地产市场成交量明显下降,导致销售回款随之下滑,房地产企业的现金流压力逐日增大。那么,当前我国的房地产企业的财务状况到底怎样呢?本文运用Z—Score财务风险预警模型,以深市A股上市的61家房地产上市公司为样本,对其2010年第二季度到2011年第一季度的财务风险进行实证分析,并据此判断我国房地产企业存在财务危机和陷入破产的可能性。

一、Z—Score财务风险预警模型及含义解析

“Z-Score财务风险预警模型”(Z-Score Formula,以下简称“Z计分模型”)是一个多变量财务公式,由金融经济学家爱德华·阿特曼(Edward Altman)在1968年创立,用以衡量一个公司的财务健康状况,并对公司在2年内破产的可能性进行诊断与预测。实际应用表明该模型的预测准确率高达72%-80%。

Z-Score模型判别函数为:Z=0.012X1+0.014X2+0.033X3+0.006X4+0.999X5

模型中各变量含义及其计算公式如表1所示。

表1 Z-Score模型变量含义及其计算公式

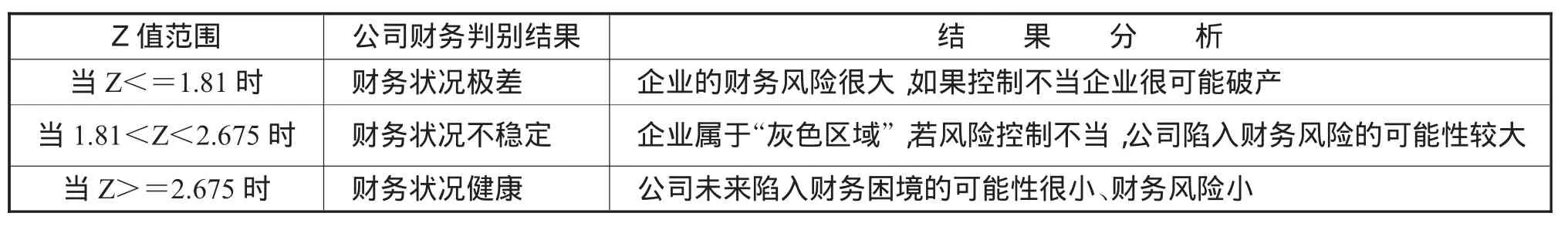

基于Z-Score模型的公司财务状况判别标准如表2所示。(1)Z值越低,企业越有可能发生财务危机;(2)判断企业危机的临界值:若Z≥2.675,则表明企业的财务状况良好,发生危机的可能性较小;若Z≤1.81,则企业存在很大的财务危机;(3)但由于每个国家的经济环境不同,每个国家值的判断标准也各不相同,因而各国家公司值的临界值也各不相同。

表2 Z-Score模型的公司财务状况判别标准

二、我国房地产上市公司的Z-Score模型分析

本文的研究对象是在我国深圳交易所A股市场上市的房地产企业。我国深市A股市场共有64家上市的房地产企业,本文剔除了经营不正常的ST零七、ST东源、ST珠江3家ST上市企业,以其余61家房地产企业作为代表性样本进行研究。

本文所有的房地产企业财务数据均来源于东方财富网(http://www.eastmoney.com)公开披露的上市公司财务报表。为了体现近期宏观经济政策和房价调控措施对我国房地产行业的影响,在计算上市房地产企业的财务风险时,选取了从2010年第二季度到2011年第一季度这一时间段的数据进行分析。

应用Z-Score模型对本文选取的61家房地产企业上市公司的Z值进行计算,结果如表3所示。

表3 房地产上市公司2010年第2季度-2011年第1季度Z值计算表

000961 中南建设 1.0281 1.1297 1.1809 0.8149 000668 荣丰控股 2.7776 3.3215 4.1229 3.7500 000836 鑫茂科技 1.2384 1.2700 0.9882 0.7034 000024 招商地产 1.3778 1.4443 1.4259 1.1109 000711 天伦置业 1.1636 1.1681 1.1446 0.8949 000608 阳光股份 1.7322 1.9768 1.7833 1.0541 000838 国兴地产 1.6029 1.3721 1.4462 1.1109 000014 沙河股份 1.4339 1.3393 1.7597 1.1832 000797 中国武夷 0.7266 0.8230 1.0548 0.6288 000036 华联控股 1.2267 1.2242 1.9413 1.4820 000421 南京中北 0.9638 0.9878 1.2894 0.7129 000573 粤宏远A 1.3963 1.4835 1.5119 1.3357 000031 中粮地产 0.9694 0.9540 1.0973 0.8530 000511 银基发展 1.5961 1.7192 1.6715 1.5999 000548 湖南投资 1.9655 2.3173 2.3068 2.0857 000918 嘉凯城 1.2891 1.4497 1.6830 0.9721 000897 津滨发展 0.7501 0.8259 1.3122 0.9029 000567 海德股份 3.4730 4.5721 2.6815 4.5732 000002 万科A 1.0534 1.1181 1.1994 0.7669 000046 泛海建设 1.3647 1.4875 1.3699 1.2720 000009 中国宝安 1.0709 1.2248 1.4314 1.1283 000979 中弘地产 1.0933 1.0933 2.3790 1.3106 000517 荣安地产 1.1894 1.1712 1.3332 1.0140 000631 顺发恒业 0.7225 0.7472 1.0736 0.7378 000546 光华控股 1.3803 1.2972 1.3192 1.6052 000667 名流置业 1.9034 1.6324 1.9020 1.7195 000628 高新发展 0.5885 0.7003 0.7944 0.4721 000005 世纪星源 1.5217 1.5368 1.5644 1.4778 000502 绿景地产 1.4457 1.1669 0.9255 0.6168 000558 莱茵置业 1.0022 0.9869 1.4452 0.8283 000931 中关村 0.7195 0.9094 1.2868 0.6953 002208 合肥城建 1.5028 1.6858 1.4968 1.1662 002244 滨江集团 0.7690 0.7984 1.0954 0.6729 002146 荣盛发展 1.0116 1.1543 1.3081 0.8539 002077 大港股份 0.7889 0.9310 1.0183 0.4716 002133 广宇集团 0.9359 0.9577 1.3035 0.9452 002305 南国置业 2.0601 1.7507 1.8198 1.5353 002285 世联地产 4.5146 4.6771 4.3589 4.1437总体Z值 1.4054 1.4990 1.7145 1.3527

从总体Z值来看,我国房地产行业的总体Z值从2010年第二季度到2011年第一季度均小于1.81,说明我国房地产行业整体的财务风险已近进入高风险阶段;其中,我国房地产行业的总体Z值从2010年第二季度到2010年第四季度处于上升阶段,说明我国房地产上市公司的总体财务风险有所改善,财务风险趋于减小;然而2010年第四季度到2011年第一季度的Z值却掉头向下,说明在这个时间段内,我国房地产上市公司的总体财务风险趋于增加,房地产行业破产的危险性很大。因此,房地产行业应该高度警惕目前的财务风险态势,认真剖析下降的成因,采取针对性的防范措施,积极防范财务危机的发生。

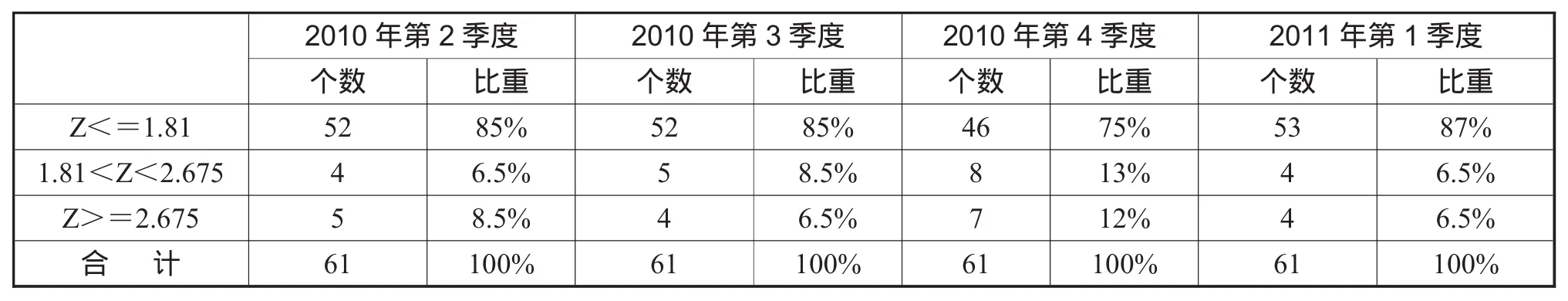

为了更加清楚地分析单个企业所面对的财务风险,本文依照Z值各区间的范围取值,对61家样本房地产企业的Z值进行了具体统计,包括Z值各区间的企业分布及其所占比重,如表4所示。

表4 Z值各区间的企业分布及比重

从表4可以看出,当Z<=1.81时,除2010年第4季度有46家房地产企业,占总体统计样本的75%外,其他时期都有高达52家以上企业,占整个行业的85%以上,表明面临严重财务风险的房地产企业在整个行业中所占的比重很高,这些房地产企业存在潜在破产风险;在1.81<Z<2.675的区间内,统计数据显示,财务状况不稳定的房地产企业,从2010年第2季度的4个,占6.5%上升到2010年第4季度的8个,占13%,然而,2011年第1季度又下降到4个,占6.5%,总体而言,处于这一取值范围的房地产企业数偏少;当Z<=2.675时,除2010年第4季度有7家,占12%外,其他时期的都没有超过10%,说明财务风险小的房地产企业占整个房地产行业的比重很小。

三、房地产企业财务风险增大的宏观调控原因分析

1、银行信贷紧缩,房地产业筹资风险加大

房地产开发企业的主要融资渠道是银行贷款,但是由于央行为了控制市场上流通的货币量,减小通货膨胀的压力,今年内连续多次上调存款准备金率,并开始提高利率,使得开发商融资环境日益趋紧,导致房地产企业的融资难度加大。特别是最近银监会已要求银行采取减少对房地产开发商的贷款等四项措施来防范房地产贷款风险,据悉这也是监管部门首次公开表示要减少房地产贷款。随着政府一系列信贷紧缩政策的实施,大大增加了房地产业筹资难度,进而增加了我国房地产企业的财务风险。

2、在政府宏观调控下,房地产市场供求关系的变化导致资金回笼慢

随着楼市调控政策的加码,特别是新国八条的公布,各地纷纷出台了具体的商品房限购措施,严厉打击投机炒房的投机行为。同时,由于存款准备金率的不断上调,银行收紧房贷,对购买2套房和3套房的首付和利息提高,增加了购房者的贷款压力,在一定程度上影响了购房者的购房行为,引起房屋销售成交量下降,这就使得房地产企业将要面对房地产商品积压,收不回资金,无力偿还贷款等困境,进一步加剧了房地产企业的财务风险。

3、政府加强了对房地产开发用地的监管,导致房地产企业的开发成本上升

我国对城市建设用地进行严格的行政审批制度,对建设用地实行行政审批和计划控制造成土地供应紧张。多年来,城市住房建设用地供给与城市化进程中城镇人口增长的需要不相适应,助推了住房市场供求失衡。我国土地资源的稀缺性,使得地价一直呈现大幅上升的趋势,因而,对于房地产开发企业而言,其利润空间大幅降低,地价与房价的不平衡加大了企业的财务风险。

4、土地增值税和企业所得税预征率的提高,进一步加大了房地产企业的财务负担

在政府的宏观调控下,国税总局对房地产企业土地增值税及企业所得税的预征率也大幅提升,与此同时,各税务管理部门还设置了建安成本预警线,加大了房地产开发企业的财务管理成本。房地产企业土地增值税和企业所得税预征率的提高,增加了房地产企业的财务支出,在一定程度上加剧了房地产企业的财务风险。

四、加强房地产企业财务风险管理和防范的建议

1、加强财务管理意识,建立全面预算管理和财务风险预警体系

房地产企业只注重工程项目的进度和质量,忽视企业财务管理意识和预算管理的情况,认为成本核算和管理只是财务部门的职责,并没有重视内部各个职能部门的全过程成本预算。很多房地产开发商在资金运作上存在盲目性现象,没有真正从财务管理的战略高度去分析成本,只有简单的对项目进行财务核算,没有进行专门的成本控制管理,所以企业成本投入较大,而真正实现的经济效益较少,造成投入和产出不平衡。为了解决这一现状,我国房地产企业首先应该加强财务管理意识,提升对财务风险管理重要性的认识;其次要建立全面财务预算管理体系,有效防止财务风险的发生;再次,项目开发过程中需要建立短期财务预警措施,资金运转过程中需要建立现金流量预算体系。建立财务管理预警体系,可以把财务风险控制到最合理的状态。

2、合理调整企业融资结构,拓宽企业融资渠道

根据央行最新数据显示,2010年新增的7.95万亿贷款中近25%流入了房地产领域。为了对房地产行业降温,政府已采取了上调首付比例和抵押贷款利率、限购等行政措施以及对开发商拿地制定更严格的规定。近几年银监会也对房地产贷款进行了多轮压力测试,以评估房价大跌下对银行资产质量的影响。虽然开发贷款并没有全面喊停,但实际上从2010年下半年开始,银行已经在大规模压缩开发贷款。针对我国目前的宏观经济调控措施,我国房地产企业应该合理调整企业融资结构,拓宽企业融资渠道。比如从银行融资转变为信托融资、积极吸引民间资本、加强企业内部融资、私募股权融资、金融租赁融资等,增强企业应对财务风险的能力。

3、缩短房地产开发周期,加速资金回笼

房地产项目的特点是开发周期长、筹资金额大、资金回收期长,这无形中就增加了房地产企业的财务风险,为了应对这一风险,房地产企业应该尽量缩短房地产项目开发周期,加速资金回笼,避免资金链的断裂给企业带来的风险。

4、进行合理的税收筹划,降低税收成本,减少财务风险

合理的税收筹划不但有利于降低征税和纳税成本,而且有利于优化企业产业和产品结构,使企业的人、财、物、信息等资源得到合理配置。房地产企业涉及的税种有很多,通过合理的税收筹划可以减轻企业负担,通过合理筹划税收,可以降低纳税成本,减少房地产企业的财务风险。

[1]汪平.财务理论[M].经济管理出版社,2008.

[2]王新华.宏观调控下房地产开发企业财务风险管理研究[J]. 中国总会计师,2010,(12)

[3]刘华辉.我国钢铁上市公司财务风险实证研究[J].会计之友,2010,(12)中

[4]李 静.Z值模型在上市公司财务预警分析中的应用[J].中国乡镇企业会计,2010,(7)

[5]杨雪峰.关于房地产企业财务管理现状的探析[J].中国总会计师,2008,(2)

[6]史富莲,石亚玲.Z值模型在房地产业上市公司财务预警分析中的应用[J].会计之友,2007,(1)