私募股权投资对企业上市后经营绩效的影响——基于江浙两省中小企业板制造业上市公司的实证分析

2011-09-07徐新阳

徐新阳

(江苏信息职业技术学院工商管理系,江苏 无锡 214153)

私募股权资本 (Private Equity)(简称 “PE”),从投资方式角度看,是指通过私募形式对私有企业,即非上市企业进行的权益性投资,在交易实施过程中附带考虑了将来的退出机制,即通过上市、并购或管理层回购等方式,出售持股获利。广义的PE包括并购基金 (Buyout)和风险资本(Venture Capital,VC)(亦称为创业投资资本)两大类,狭义的PE仅指并购基金。由于在我国的实际业务中PE与VC的界限越来越模糊,二者已经很难区分,因此,在国内有关文献中,往往将风险资本 (创业投资资本)等同于私募股权资本。本文采取这一观点。

从理论上来说,私募股权资本的介入会对所投资企业上市后的经营业绩产生显著的积极影响。但是,在我国私募股权投资发展还不够成熟的现实情况下,私募股权资本是否存在着这种积极作用?在当前各级政府将私募股权投资视为推动经济发展的重要工具千方百计扶持它发展的背景下对此进行有关的实证检验尤为必要。

一、文献回顾及研究方法

(一)文献回顾

私募股权投资对支持企业上市后经营业绩的影响,是国外学术界的研究热点之一。

Sahlman(1990)首先研究了私募股权投资者参与被投资公司日常管理,并介入董事会的现象。他认为,从公司治理的角度上,风险投资者并不是沉默的合作伙伴,他们会对被投资公司进行积极有效的监管。[1]

Jain和Kini(1995)研究了风险投资对支持企业上市之后业绩的影响。他们以北美地区证券市场为研究对象,根据行业相同、资产规模相近、上市时期相同 (1976—1988)的原则,采用节选配对的方式,以136家有风险投资参与和136家无风险投资参与的公司为样本进行研究。结果显示:有风险投资背景的公司在IPO后的业绩表现显著优于没有风险投资背景的公司。进而,作者分析认为上市前公司拥有的风险投资者的数量最能够代表风险投资的监管质量,并且会影响到公司的业绩,风险投资对公司的经营管理起着积极的作用,风险投资参与持股能够改善公司的经营业绩。[2]

Wang等 (2003)对1987年至2001年11月期间在新加坡股票交易所82家有风险投资支持的与82家无风险投资支持的上市公司进行了研究。他们发现,与无风险投资支持的企业相比,那些有风险投资支持的企业IPO后的经营绩效更差,而且风险资本短期支持的企业业绩略优于风险资本长期支持的企业。

由于我国中小企业板与创业板开启的历史不长,国内学术界关于私募股权资本对支持企业上市后经营业绩影响的研究才刚刚起步。谈毅、陆海天和高大胜 (2009)选取了深圳证券交易所中小企业板48家上市公司在五大方面进行配对样本对比检验,发现在长期经营业绩、股价超额收益等方面,风险投资支持的企业反而显著差于无风险投资支持的企业。[3]赵炎、卢颖 (2009)选取中小企业板的89家上市公司为研究样本,分析了风险投资对上市公司经营业绩的影响。研究结果显示,风险企业与非风险企业在经营业绩上并无显著差别。[4]

虽然国内关于私募股权资本对支持企业上市后经营业绩影响的研究文献相对匮乏,但我国上市公司股权结构与公司业绩关系的研究在上世纪90年代中期以后一直是研究的热点。许小年 (1997)对沪深两市上市公司的实证研究结果表明,国有股比例越高的公司,绩效越差;法人股比例越高的公司,绩效越好;个人股比例与企业绩效基本无关。孙永祥、黄祖辉 (1999)发现,股权集中度和公司业绩是U形的关系,随着上市公司的第一大股东所占公司股份比例的增加,作为衡量公司绩效的指标Tobin'Q值先是上升,当第一大股东持股比例达到50%左右时,Tobin'Q值开始下降。[5]周业安 (1999)对股权结构与净资产收益率的关系进行了检验,得出了A股、国家股和法人股的比例与净资产收益率有显著的正相关关系,B股、H股的比例与净资产收益率呈负相关关系的结论。

上述研究文献给了我们许多启发。有关风险投资对支持公司上市后业绩影响的研究引发了我们思考 “私募股权资本对我国企业上市后的经营业绩究竟有什么影响”的问题。而关于我国上市公司股权结构与公司业绩关系的研究则在研究方法上为我们提供了借鉴。

(二)研究方法

股权结构是公司治理的基础,它决定着公司控制权的配置和治理机制的运作方式,对公司的经营绩效具有重大影响。本文拟从公司股权结构出发,通过建立2004~2007年间江浙两省在中小企业板上市有私募股权资本投资的制造业公司的面板数据模型和使用EViews 6.1统计软件进行数据分析,对私募股权资本支持企业上市后的经营业绩的影响进行实证检验。此外,还运用比较分析方法,将有私募股权机构投资的公司与同一时期江浙两省在中小企业板上市的无私募股权机构投资的制造业公司的有关数据进行比较,考察私募股权资本的介入是否创造出了更好的经营业绩。

二、研究设计

(一)样本选取与数据来源

本文以2004~2007年间在深圳中小企业板公开上市的江苏与浙江两省具有私募股权投资机构投资的制造业企业为样本。

根据私募股权资本投资对象为非上市公司,在一般情况下占公司股份不超过30%,投资期限通常为3—7年,不参与企业的日常经营管理,但作为股东参与重大事项决策等特点,我们将经营范围内有投资业务,在公司IPO前就已通过股权投资介入,在前十大股东之列但不是第一大股东且与实际控制人没有任何关联关系,在董事会或监事会派有代表参与公司治理 (不担任董事长与总经理)的机构认定为私募股权投资机构。

在2004~2007年间在深圳中小企业板公开上市的江苏与浙江两省的制造业企业共有57家。在剔除1家ST企业后,共计56家。而在这56家公司中,私募股权投资机构持股的企业有27家,其中江苏11家,浙江16家,它们分别是江苏琼花、精功科技、天奇股份、传化股份、京新药业、宜科科技、三花股份、江山化工、景兴纸业、江苏宏宝、东源电器、苏州固锝、中材科技、新海宜、海翔药业、广博股份、三变科技、三维通信、康强电子、利欧股份、宏达高科、常铝股份、东力传动、红宝丽、云海金属、新嘉联和方正电机。

根据私募股权投资机构在公司股票上市后的股权减持情况,我们设定上市后观察时间为4年(包括上市那年)。同时,为了更好地考察私募股权投资对所投资公司上市后经营绩效的影响,我们还选取江浙两省在中小企业板上市时期相同、股本规模及主要财务指标相近的另外29家没有私募股权机构支持的制造业企业有关数据作对比分析。

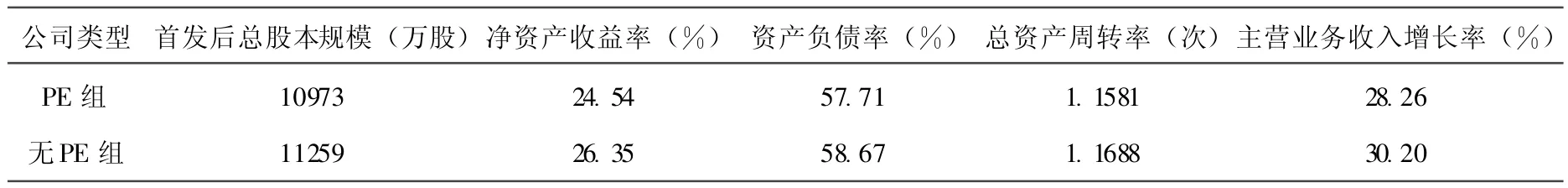

表1 56家公司首发后总股本规模与上市前一年主要财务指标均值

本文所有数据来源于新浪网刊登的相关公司招股说明书、历年年度报告和财务指标,经我们手工整理。

(二)研究变量设定

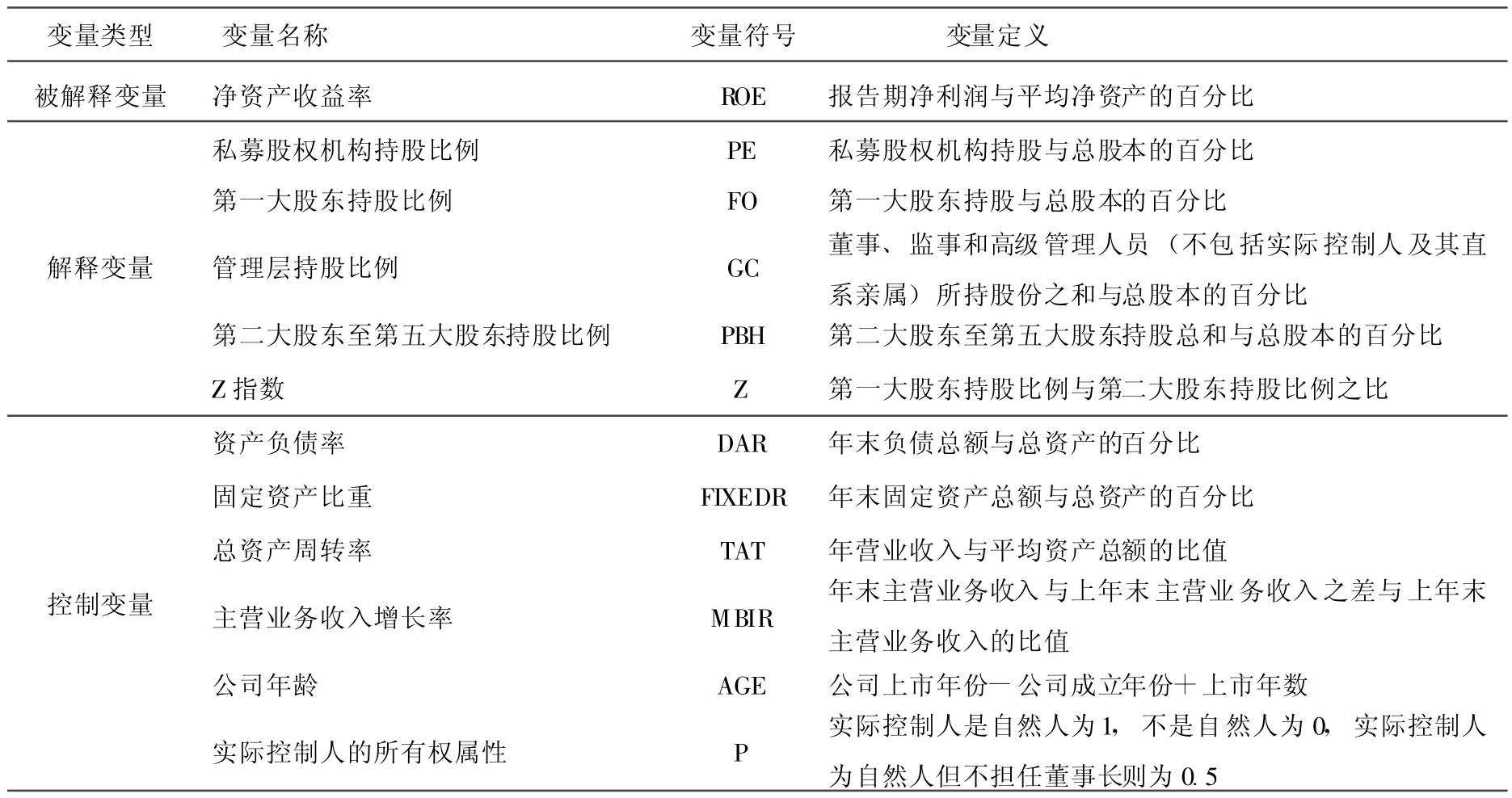

股权结构指公司中不同类型的股东所持股份的比例关系。由于上市公司股东类型较多,研究股东所有类型的持股比例及相互关系既缺乏可能也无必要,本文选取私募股权机构持股比例、第一大股东持股比例、第二大股东至第五大股东持股比例、Z指数与管理层持股比例这五个指标来反映股权结构,作为解释变量。并选择净资产收益率这一综合性财务指标来衡量公司的经营业绩,作为被解释变量。另外,还选取资产负债率、固定资产比重、总资产周转率、公司年龄、主营业务收入增长率与实际控制人的所有权属性为控制变量,以控制其他一些因素对公司上市后的经营绩效可能产生的影响。以上变量的符号与定义详细见表2。

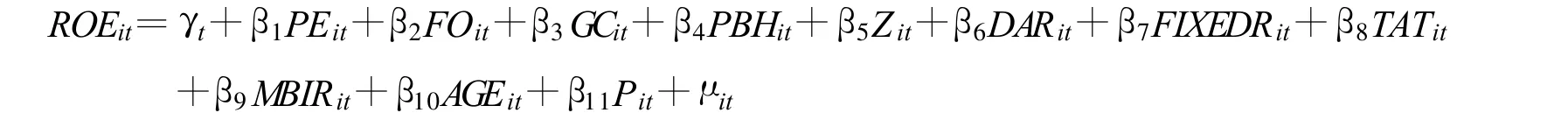

(三)研究模型设定

根据上述设定的各变量,我们构建以下时点固定效应回归模型:

表2 各变量名称、符号与定义

三、实证结果与分析

(一)实证结果

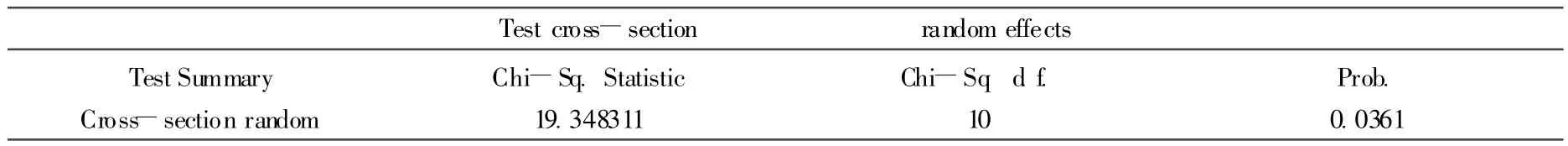

进行Hausman检验,结果如表3,Hausman统计量的值是19.34,相对应的概率是0.0361,说明检验结果拒绝了随机效应模型原假设,模型设定为时点固定效应回归模型是可行的。

表3 Hausman检验

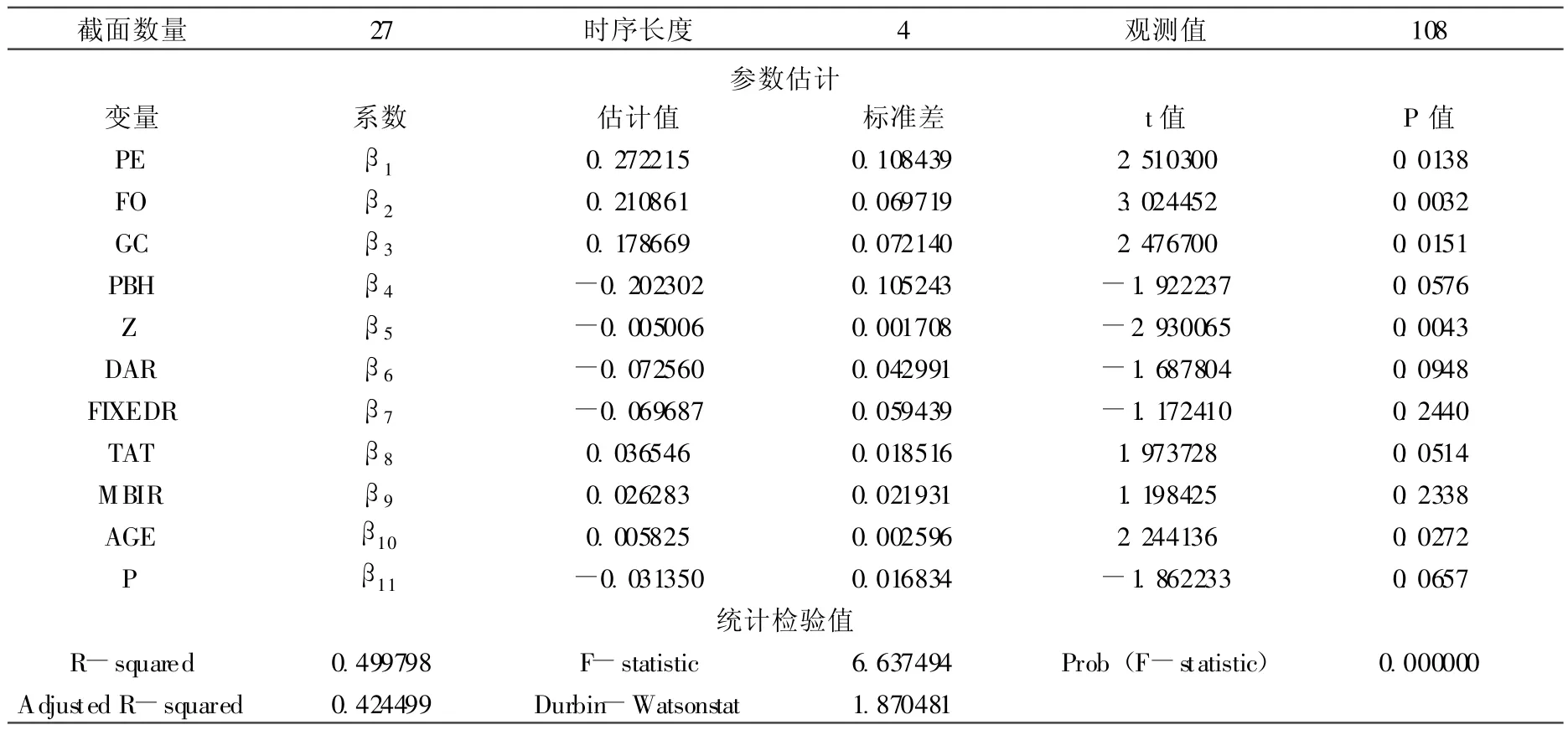

表4列示了采用时点固定效应回归模型进行估计的结果。可以看出,在5%的显著性检验水平下,私募股权机构持股比例、管理层持股比例与净资产收益率呈正相关关系,私募股权机构持股比例与管理层持股比例增加1%则可分别提高净资产收益率0.27%和0.18%左右。在1%的显著性检验水平下,第一大股东持股比例与净资产收益率呈正相关关系,第一大股东持股比例每增加1%可提高净资产收益率0.21%,Z指数和净资产收益率则呈负相关关系,但系数估计值很小。在10%的显著性检验水平下,第二大股东至第五大股东持股比例则和净资产收益率呈负相关关系,第二大股东至第五大股东持股比例每增加1%会降低净资产收益率0.20%。

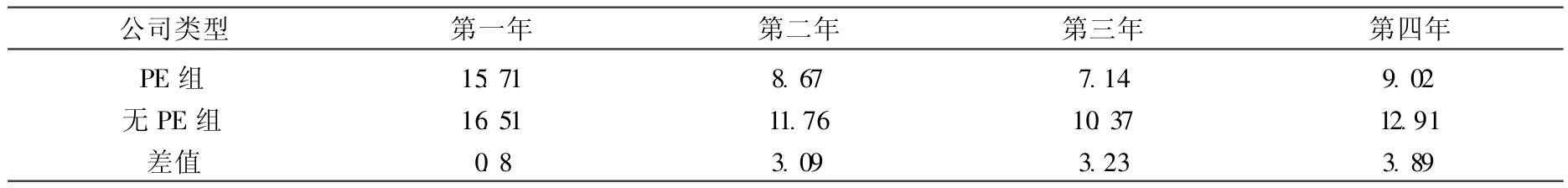

另外,如果将私募股权投资机构持股公司上市后四年的净资产收益率与其他29家没有私募股权投资机构持股的公司作比较,除第一年比较接近外,私募股权投资机构持股公司的净资产收益率明显不如没有私募股权投资机构持股的公司,而且差距在逐渐拉大。

表4 时点固定效应回归模型估计结果

表5 净资产收益率 (%)均值比较

(二)原因分析

产生上述结果的原因主要有:

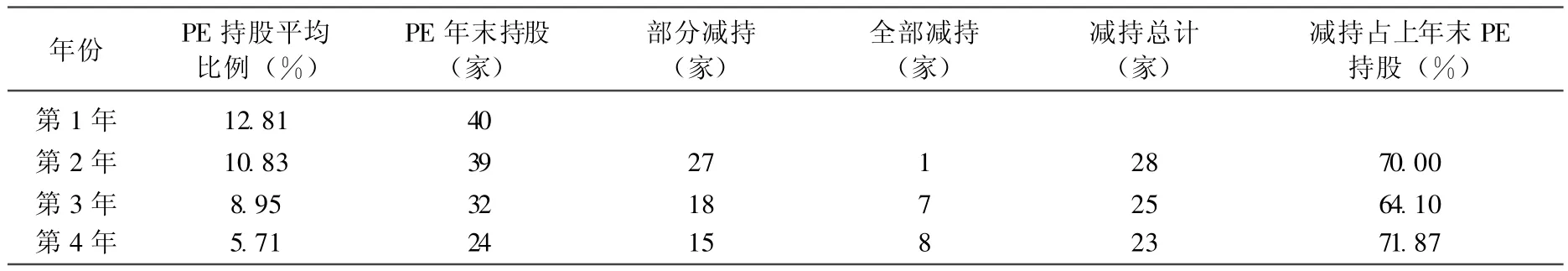

1.私募股权投资机构减持套现动机强烈。从表6可以看出,从公司上市后第二年起,私募股权投资机构就开始减持所持有的股份,具有减持行为 (包括全部减持)的PE在第二、三、四年分别达到28家、25家和23家,占上年末持股机构的70%、64.1%和71.87%;到第四年末,实行全部减持即实现完全资本退出的PE有16家,占第一年末40家持股PE的40%,PE持股平均比例已由第一年的12.81%下降到5.71%。这表明大多数私募股权投资机构视野较短,采取锁定期满后就减持套现的退出策略。私募股权投资机构的急功近利,往往会对所投资企业形成追求短期高增长率的压力,致使急于求成,将原来稳健的发展战略变成快速甚至超速的发展战略,造成过度透支,给公司的长期经营产生负面影响。

表6 公司上市后PE减持情况

2.专业水准低下。在上市第一年持股的40家私募股权投资机构中,有19家是实业投资公司或投资控股公司。这些公司虽然大都与被投资企业处于同一市县,具有进行现场监督的优势,但与专业的私募股权投资公司和上市公司相比,它们不仅缺乏从业经验、专业能力、资源和声誉,甚至还缺乏资金实力,很难扮演积极投资人的角色,为所投资的公司提供改善企业经营管理、帮助公司制定战略规划和进行产业链的资源整合等各种增值服务,让企业的潜在优势与企业家才能充分发挥出来,因而也就难以提升被投资公司的治理水平,实现经营绩效的提高。从表7可见,除第三年外,本地实业投资公司或控股公司所投资企业的净资产收益率要明显低于表5所列的PE组平均水平。

表7 本地实业投资公司或控股公司支持的11家企业的净资产收益率(%)均值

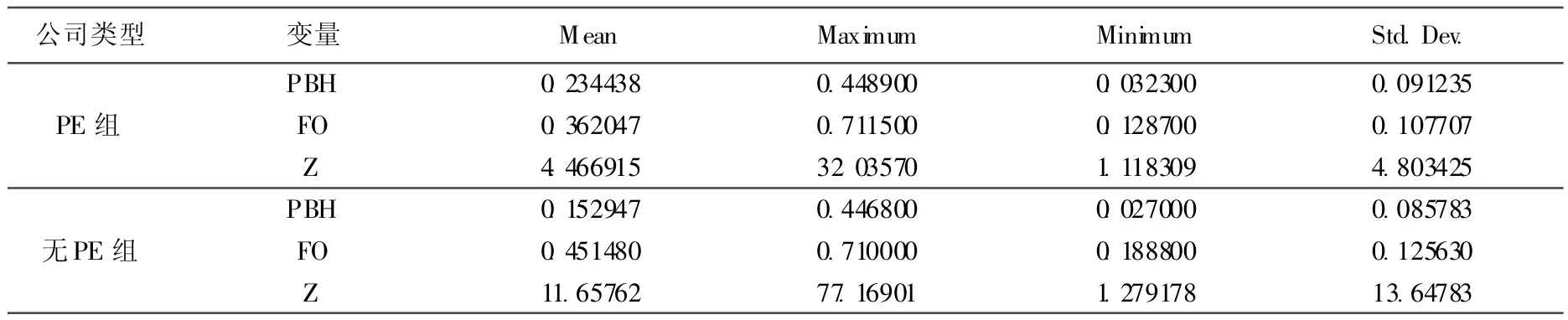

3.私募股权投资存在挤出效应,即私募股权投资机构持股会引起第一大股东持股比例的相对降低。从表8可见,私募股权投资机构的介入,使第二大股东至第五大股东持股平均比例比一般公司提高了8.15个百分点,提升了第一大股东以外的四大股东对公司的影响力,反映股权制衡度的另一指标Z指数也大幅下降,说明股权制衡作用明显增强,但第一大股东持股平均比例只有36.2%,比一般公司要低8.94个百分点,表明股权集中度明显下降。在中小企业板上市的江苏与浙江两省的公司中,作为公司实际控制人的第一大股东往往由自然人担任,其自身利益是与企业的经营绩效紧密捆绑在一起的,他们直接参与公司的生产经营和管理,大部分人还亲自担任公司董事长,具有监督和激励管理者提高企业经营绩效的动力、能力和权力,在他们持股适度集中的合理区间内,其持股比例与公司经营绩效呈正相关,私募股权投资机构对持股公司经营业绩的积极作用会由于第一大股东持股比例的相对减少所带来的消极影响所抵消。

表8 相关变量的描述性统计分析表

四、结论和建议

通过以上实证检验和分析,我们可以发现私募股权投资对所投资企业上市后的经营业绩具有积极作用,但是这种积极作用随着私募股权投资机构的减持而不断减弱;私募股权资本所投资的企业上市后的经营业绩还不如无私募股权资本支持的企业;上述现象产生的根本原因在于私募股权投资机构尚不够成熟,资本退出策略过于急功近利,专业水准较低。由此,我们认为,发展私募股权投资更应注重质的提升,提高私募股权投资机构的素质与专业水平是目前亟待解决的重要问题。

为提高江苏与浙江两省私募股权投资机构的素质与专业水平,本文提出以下建议:

1.培育与引进高素质的私募股权投资基金管理团队,形成一批有实力高水准的私募股权投资基金管理公司。要加快私募股权投资基金管理人才队伍的建设,加大人才培养与引进的力度,除了鼓励有抱负、有能力、有实力的民营企业家与具有先进的投资理念、丰富的实业知识、管理经验和金融专长的投资专家以及科技专家作为领军人物组建基金管理团队外,各级政府还应出台相关政策积极推动和支持私募股权投资机构引进国内外优秀基金的管理团队,或者与它们合作建立股权投资管理公司对基金进行管理,以迅速提高私募股权投资基金管理公司的素质与专业水准。

2.改善法律政策环境,支持有限合伙制私募股权投资基金的发展。有限合伙制是最适合民间资本运作的私募股权投资基金组织形式。发展有限合伙制有利于吸引那些缺乏专业人才与资金实力的民间资本作为有限合伙人参与私募股权投资活动,抑制其盲目举办投资公司直接进行股权投资的冲动。应出台相应的地方法规与政策,明确规定有限合伙制私募股权投资基金的设立条件、所适用的税法和税率与所享受的税收优惠政策,并规范它的治理结构及普通合伙人与有限合伙人的行为,使它的发展得到法律和政策的有力支持。

3.逐步开放社保基金等长期资金进入私募股权投资市场。消除目前私募股权资本上市后套现动机强烈持股时间短等短期行为需要长期资金的支持。应突破机构投资者进入私募股权投资市场的体制障碍,积极推动社保基金、商业保险资金、企业年金、信托资金与捐赠基金等机构作为私募股权投资基金的有限合伙人,逐步提高这些机构对私募股权投资基金投资的比例,使长期资金成为私募股权投资基金的主要资金来源,为私募股权投资机构遵循 “长期投资、价值创造”的投资理念,通过努力提供各种增值服务使企业获得价值增值,最终实现长期共赢提供有力的资金支持。

[1]Sahlman W A.The structure and governance of venture capital of organizations[J].Journal of Financial Economics,1990,(27):473-521.

[2]Jain B.A.&Kini O.Venture capitalist's participation and the post—issue operating performance of IPO firms[J].Managerial and Decision Economics,1995,(16):593-606.

[3]谈毅,陆海天,高大胜.风险投资参与对中小企业板上市公司的影响[J].证券市场导报,2009,(5):26-33.

[4]赵炎,卢颖.风险投资与上市公司经营业绩之间的关系[J].科技进步与对策,2009,(23):108-111.

[5]孙永祥,黄祖辉.上市公司股权结构与绩效[J].经济研究,1999,(12):23-30.