企业战略风险的识别、评估与应对

2011-06-30李寿喜

李寿喜

(上海大学管理学院,上海 200444)

一、引 言

2006年6月国务院国有资产监督管理委员会发布的《中央企业全面风险管理指引》指出,“企业风险一般可分为战略风险、财务风险、市场风险、运营风险、法律风险等”,战略风险被排在第一位,说明它是企业最重要的风险。那么战略风险有哪些驱动因素,战略风险如何识别,如何评估以及如何应对,该文并未进行具体的阐述。随着全球化竞争的加剧,中国企业面临的战略风险日益突出。本文拟对国内外学者关于企业战略风险识别、评估和应对方法的研究进行梳理分析,总结其规律和特点,为改进中国企业的战略风险管理提供理论依据。

二、企业战略风险及其驱动因素

战略风险概念在管理领域的提出最早始于决策理论,即战略性决策所带来的风险①。战略管理学者对风险的系统研究始于20世纪70年代末期,在90年代初期达到顶峰②③。虽然战略风险基本上是战略管理中风险研究的核心问题,但概念的定义以及主要的研究方法并没有得到统一,战略风险的系统管理问题也一直没有得到切实的解决。

目前,战略风险定义的分歧集中在战略风险是战略性的风险(strategic risk)还是战略的风险(risk of the strategy)②。其实,如果把战略实施看做是企业的一种行为,那么战略的风险就转化为企业行为风险而统一于战略性风险之下。风险的基本定义是损失的不确定性,战略风险就可理解为企业整体损失的不确定性④。这里损失可以理解为经济利益损失,也可理解为非经济利益损失(如竞争优势减弱)。

Baird&Thomas(1985)在分析了金融、市场、心理学、危险管理理论及先前战略管理领域对风险的定义之后指出:既然对战略风险的定义如此之多,就说明战略风险是多侧面、多特性的,那么完整的战略风险概念应该将全部合理的风险定义纳入其中,只是在不同的环境下各风险特性表现出的重要性不同。也就是说,战略风险的具体定义是由风险产生的环境决定的。他们从7个方面归纳了学术界关于企业战略风险特征的研究,分别是:风险暴露的自发性、预期结果的可控性、时间上的折扣、空间上的折扣、对风险情况的熟悉程度、风险影响程度、群体或个人因素⑤。

2006年6月,我国国资委颁布的《中央企业全面风险管理指引》要求企业在战略风险管理方面,应广泛收集国内外企业战略风险失控导致企业蒙受损失的案例,并至少收集与本企业相关的以下重要信息:(1)国内外宏观经济政策以及经济运行情况、本行业状况、国家产业政策;(2)科技进步、技术创新的有关内容;(3)市场对本企业产品或服务的需求;(4)与企业战略合作伙伴的关系,未来寻求战略合作伙伴的可能性;(5)本企业主要客户、供应商及竞争对手的有关情况;(6)与主要竞争对手相比,本企业实力与差距;(7)本企业发展战略和规划、投融资计划、年度经营目标、经营战略,以及编制这些战略、规划、计划、目标的有关依据;(8)本企业对外投融资流程中曾发生或易发生错误的业务流程或环节。以上八个方面都是可能影响中国企业战略目标实现的风险因素。

2010年4月,中国财政部、证监会等五部门联合对外发布了关于企业内部控制的18项应用指引,在其中的《企业内部控制应用指引第2号——发展战略》中,强调企业制定与实施发展战略至少应当关注下列风险:(1)缺乏明确的发展战略或发展战略实施不到位,可能导致企业盲目发展,难以形成竞争优势,丧失发展机遇和动力;(2)发展战略过于激进,脱离企业实际能力或偏离主业,可能导致企业过度扩张,甚至经营失败;(3)发展战略因主观原因频繁变动,可能导致资源浪费,甚至危及企业的生存和持续发展。以上三个方面都是中国企业在战略制订与实施中可能存在的风险。

三、关于企业战略风险的识别

Colins&Ruefli(1992)认为,某一企业的战略风险是相对于其他参照公司失去等级地位的概率⑥。Baird(1994)根据企业内外部系统的层级特征将战略风险划分为两个层次:产业风险和企业风险。其中,产业风险是产业内的所有企业都要面对的风险,是指由于环境变化、自然灾害、决策失误以及国外产业冲击使产业的增长发展受到阻碍,并由此给该产业带来损失的可能性(包括宏观环境风险)。企业风险是由企业自身因素所决定的风险。如:破产风险、收益的变化、损失、信息缺乏等。只有通过对上述两类风险具体影响因素的综合分析,才能决定一个特定企业的战略风险⑦。

Budd(1994)提出战略管理必须解决好三方面的问题:创新问题、工程技术问题和管理问题,这些问题解决不好,企业就会面临风险。以上三个基本问题分别产生于企业同创新环境之间的关系,企业同其资源环境之间的关系,企业同其产品市场环境之间的关系当中。相对应的,战略风险也来自于以上三种关系,对应可称作创新风险、运营风险、竞争风险。Budd(1994)还指出了定量表示上述三种风险的变量⑧。Chatterjee&Lubatkin&Schu1ze(1999)认为,战略风险是企业收益受宏观产业经济波动影响而发生损失的可能性,战略风险主要分为系统风险和非系统风险⑨。

Robert L Simons(1999)将战略风险的来源和构成分成四个部分:运营风险、资产损伤风险、竞争风险、商誉风险⑩。他认为,运营风险是企业在核心运作、制造或流程能力方面衰弱的结果。所有通过制造或服务活动创造价值的公司都在不同程度上暴露在运营风险之下。当出现严重的产品或流程失误时,运营风险就转变成战略风险。资产损伤风险是指由于战略决策的失误,使对实施战略有重要影响的财务价值、知识产权或资产的自然条件退化,使企业现有资源创造未来现金流的可能性减少,从而导致了资产现值的重大损失。财务价值的退化是指可用于再出售和作为从属抵押品的资产发生贬值所致;知识产权的损伤则可能由于如下情况造成:竞争对手非法使用知识产权,泄露商业机密(如制造工艺或配方)。如果是对实施战略有重要影响的财务价值、知识产权或者是资产的自然条件发生退化,资产损伤就变成一种战略风险。竞争风险来源于会使企业成功创造价值和使自己产品或服务与众不同的能力受损伤的竞争环境的变化。主要是指来自迈克尔·波特的“五力模型”的五个风险,即现有竞争对手的攻击、下游客户的砍价能力、供应商的要挟或流失、替代品的出现、新竞争对手出现的可能等。商誉风险的发生是前述三种风险发生后的结果。当这三种风险发生并影响到生态系统中的重要利益关系人的信心时,商誉风险实际上就发生了。

Robert L Simons(1999)还开发了如下风险指标。(1)运营风险:系统停工期、错误数、无法解释的变动、账不平、缺陷率/质量标准、顾客的抱怨。(2)资产损伤风险:资产负债表上没有套期保值的衍生工具、持有的不能兑现的收益/损失、信贷的集中程度(如所有的债务都是几家专门的金融机构)、违约的历史、产品销售的下降。(3)竞争风险:竞争对手最新的产品推介、新近管制的变化、商业杂志上报道的消费者购买习惯的变化、分配系统的变化。(4)商誉风险:顾客/购买者流向竞争对手、不利的新闻报道、系统停工期、竞争对手的商业失败。

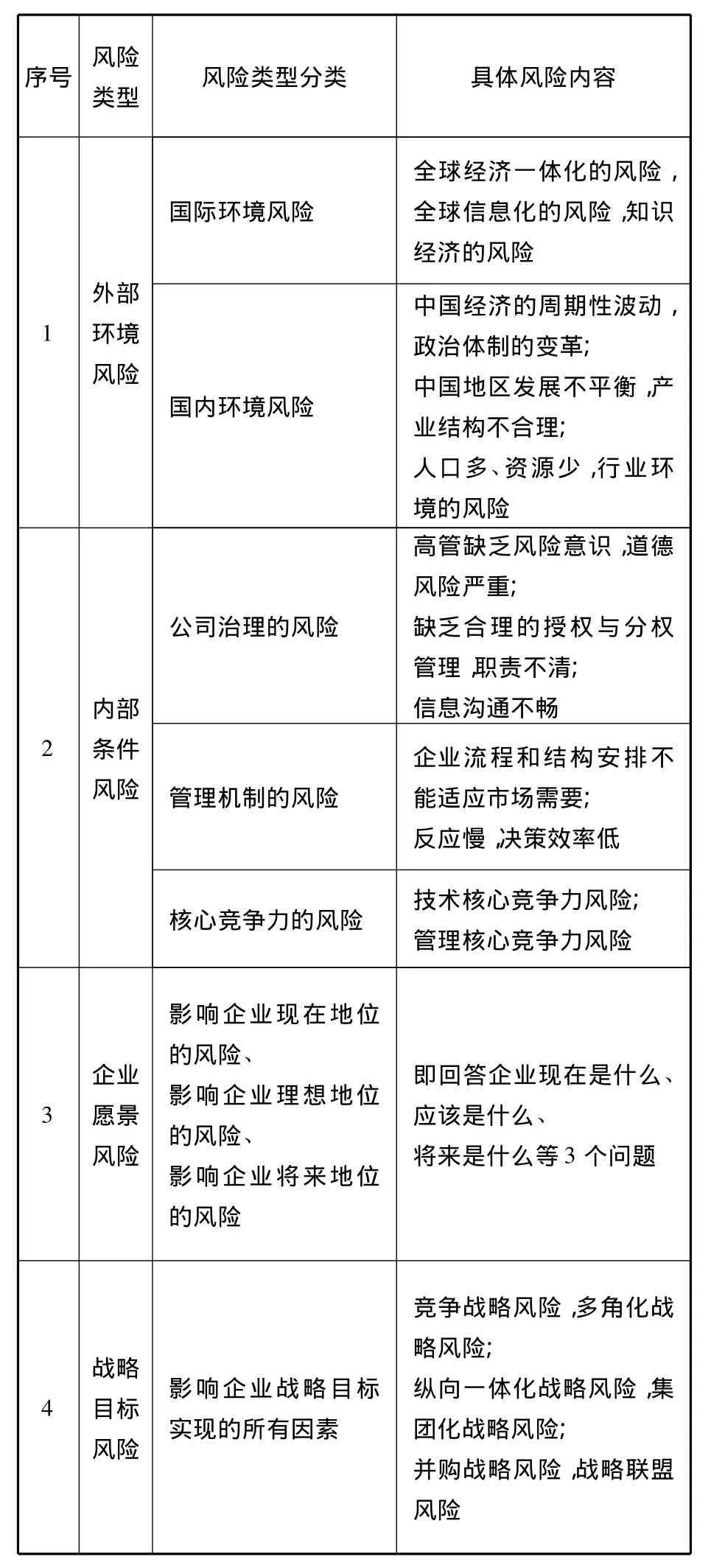

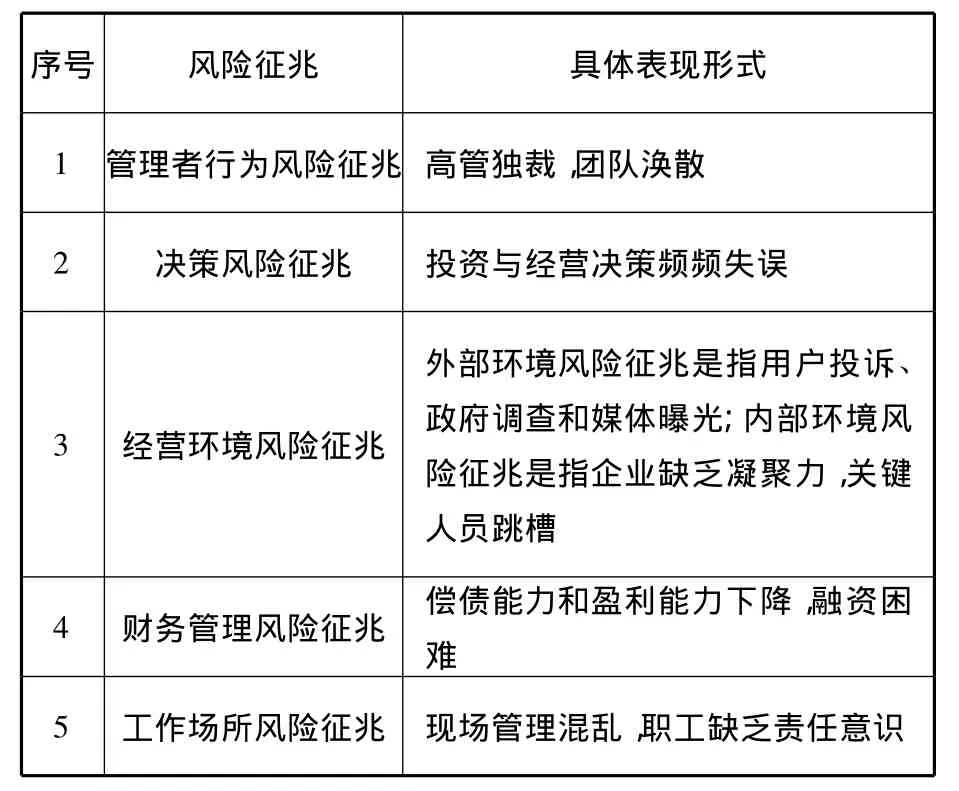

表1 企业战略风险识别分类

Slywotzky&Drzik(2005)认为,战略风险是指能瓦解或摧毁企业业务的风险。他们将战略风险分为7大类,分别是:(1)行业风险,如毛利率下降、研发费用升高或开支加剧、生产能力过剩、商品廉价化、政府解除管制、供应商日益强势、商业周期急剧变动;(2)技术风险,如技术更新换代、专利过期、流程过时等;(3)品牌风险,如侵蚀、崩溃等;(4)竞争者风险,如出现具有全球竞争性的对手、市场份额日趋萎缩、独一无二的竞争对手;(5)顾客风险,如顾客偏好转移、顾客日益强势、过分依赖于少数顾客;(6)项目风险,如研发失败、IT失败、业务开发失败、并购失败;(7)发展停滞风险,如销量停滞或下降;销量上升,价格下跌;渠道脆弱。一些财务风险、运营风险以及危险事故可能亦会成为潜在的战略风险。⑪

刘冀生(2005)将企业战略风险识别划分为外部环境风险、内部条件风险、企业愿景风险和战略目标风险四个方面(见表1)⑫。

四、企业战略风险的评估

在战略风险的评估中,指导和解释概率评估的技术存在一些问题⑬,例如危害性极大的小概率事件对于决策者会产生特别的困难,因为缺乏发生频率信息导致传统的预测方法失效⑭。用来预测小概率事件的工具有“错误树”和外部校正,如比较相应的小概率事件与不相关的参考事件的关系⑤。

主观预期效用模型也被用来进行风险估计⑮。主观预期效用模型假定人们按主观概率估计和追求效用最大化目标,而不是按客观的、实际的产出和概率来行动。尽管该模型可以解释简单的博弈行为,但不能充分解释复杂环境下的风险决策,也无法解决在进行战略决策时,谁的效用最重要这一问题⑤。

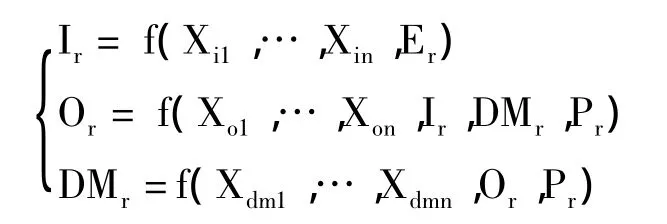

公司在战略风险评估阶段,必须决定能承受多大的风险,并按照风险政策提出风险应对的评估方法,由此而来的战略风险承受模型要确定首要问题,并追踪环境因素对公司风险承受的影响。Bettis(1982)根据 Rumelt(1974)和 Montgomery(1979)的研究,尝试将风险因素引入公司战略的建模中。他使用联立方程法,将风险作为内生变量。该模型包括如下两个方程⑯:

企业风险通过资产报酬率的标准差来表示,企业固定资产投资作为计量行业特征的变量,企业战略按照Rumelt(1974)提出的多元化战略分类来计量⑰。

Miller和Bromiley(1990)对考察战略风险和公司业绩的诸多研究进行了评价,他们将风险划分为三种类型:收益流量、股票回报和战略风险。他们通过负债权益比、资本强度、R&D强度指标来表示战略风险,发现尽管在一个行业中负债权益比、资本强度、R&D强度可能存在最优水平,但各行业存在同一个最优水平是难以接受的,因此,影响狭义战略风险的因素取决于行业和业绩水平⑱。

Collins和Ruefli(1992)认为,战略风险概念的复杂性表明在战略情形下没有一种计量是满意的,与其他大多数基数计量法不同,他们设计了一套独特的对战略风险的序数计量法,这是因为现行风险管理存在一定的问题,即可以精确量化的风险得到过度关注,而不容易量化的“软风险”没有得到合理的应对,除非它已高度重要⑥。

有不少文献用CAPM模型测量了各种战略的风险程度。在多元化战略与风险的关系方面,Montgomery&Singh(1984)发现,与相关多元化相比,非相关多样化具有更高的系统风险⑲。在检验合并战略与市场风险的关系时,Lubatkin&O’Neill(1988)发现所有类型的合并都导致非系统风险水平的增加,而反映相关多元化战略的收购能显著降低企业的整体风险⑳。

事实上,对非系统风险的管理是战略管理的核心。Lubatkin&Chatterjee(1991)用CAPM估计了系统和非系统风险,发现风险和多元化之间存在 U 型关系㉑。D’Aveni& Ilinitch(1992)发现,在动荡的环境中,纵向一体化与高系统风险和高破产风险相联系㉒。

在战略管理的文献中,方差也被广泛用于测量风险。战略管理文献中对方差的运用在1988~1991年达到高峰,然后开始下降。利用方差测量风险的文献主要是估计风险—收益的关系,研究结果并不一致。许多研究对结果不一致的原因进行了探索,发现企业绩效、多元化方式、产业成员、企业结构等因素会导致风险与收益的负相关。

Baird&Thomas(1985)认为,尽管上述在战略规划和管理中所使用的模型都考虑了风险因素,为企业决策者和学者提供了一定的思想,但其相对于通用的战略风险承受模型来说,是不完整的、零星的,需要建立一个合理评估企业承受战略风险的“理论结构”。这种理论结构应根据经济学、组织行为学、管理科学、认知心理学等多种学科关于风险的概念和框架体系来设计⑤。

假定企业组织的内部和外部环境的主要变量对战略决策者产生不断的冲击,他们最终的风险估计可看作企业为了确定是否接受战略风险而与战略问题的性质进行互动。这些重要的变量可分为以下五类,企业接受的风险水平也就是该五类因素构成的风险总水平⑤。

RS=Er+Ir+Or+Pr+DMr

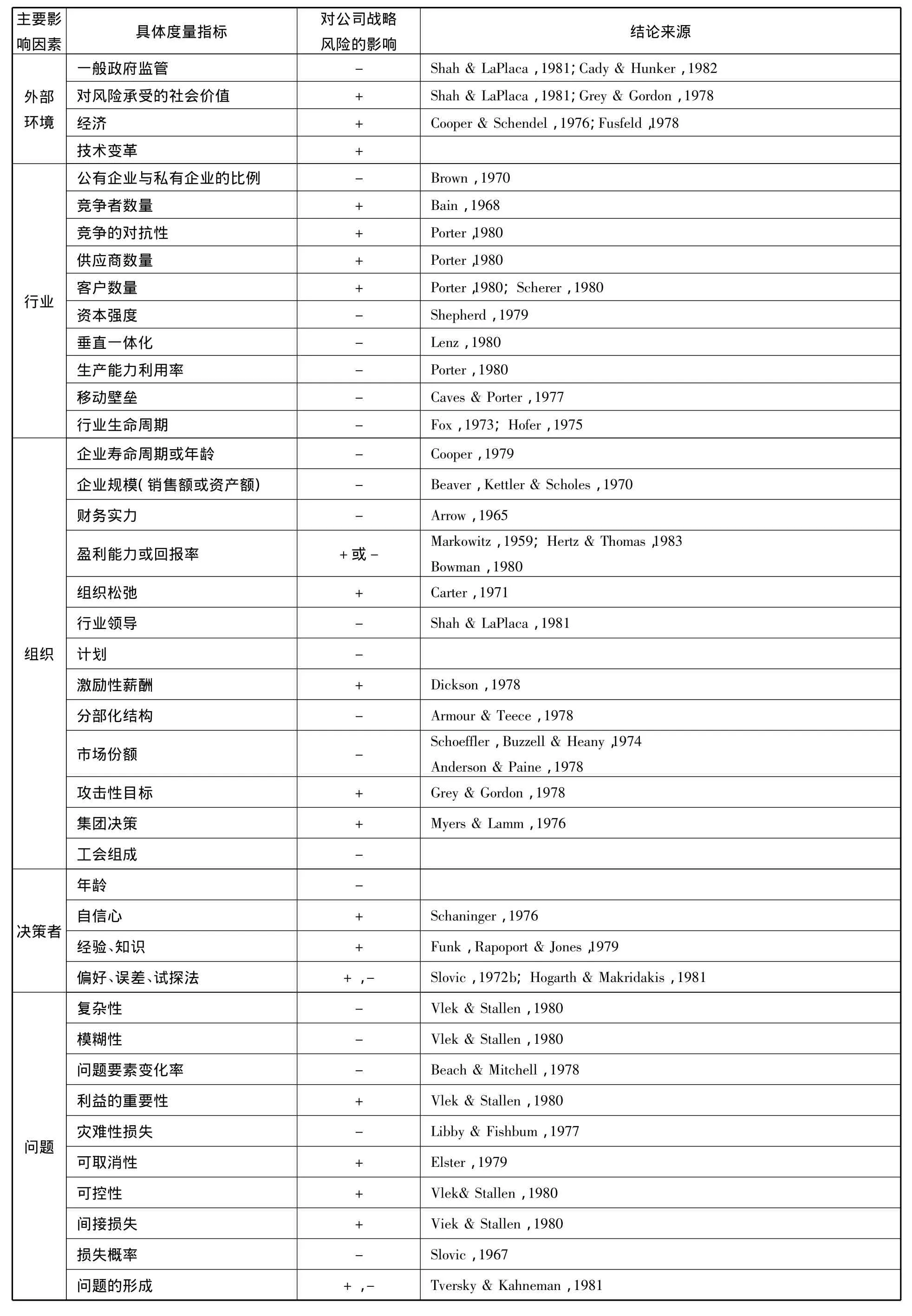

其中,RS表示企业承受的战略风险,Er表示一般环境风险指标,Ir表示行业风险指标,Or表示组织风险指标,Pr表示问题风险指标,DMr表示决策者风险指标(见表2)。

在表3所示的五类影响因素中,每类因素内部的各变量之间具有高度的依赖性,在模型的分析中,将每一类因素分解为可具体计量和单独确认的变量,比进行粗略的因素分析和对诸多明细变量的交互作用和合并效应进行集中分析更重要。实证研究发现,有些变量对企业风险的影响比其他变量都大,但在理论模型中,其权重都假定为独立的等权重。交互影响不仅存在于同一大类的变量之间,而且存在于不同的大类之间。如企业的行业风险、组织风险和决策者风险相互之间的影响就非常突出⑤。

上述Er表示环境风险,Ir表示行业风险,Or表示组织风险,DMr表示决策者风险,Pr表示问题风险。其中Xij,j=1,…,n,表示行业具体的风险变量。Xoj,j=1,…,n,表示组织具体的风险变量。Xdm,j=1,…,n,表示决策者具体的风险变量。

表3 不同因素对公司战略风险的影响

刘冀生(2005)认为,战略风险评估包括两个方面,分别是风险损失的程度和风险损失的概率。风险损失的程度包括直接损失和间接损失,评估损失时要注意:(1)评价战略损失时,不仅要评价风险的直接损失,还要评价风险间接损失;(2)对战略风险损失严重性的评估,要根据企业的愿景、战略的目标和高层管理者的价值观念来判断损失造成的影响;(3)评价损失时,要看到损失持续的时间和损失规模的大小;(4)尽管战略风险发生频率较低,但发生一次,即对企业带来毁灭性的打击。因此,要评估在最坏情况下企业发生的最大损失和企业最可能发生的最大损失。刘冀生(2005)还提出了实施战略风险监控的方法⑫(见表4)。

表4 战略风险监控

Gates(2006)对北美和欧洲的企业调查后发现,伴随ERM(Enterprise Risk Management)实施阶段的不同,用于衡量战略风险影响的工具和技术也有所不同。对于处于ERM高级阶段的企业来说,用得最频繁的技术和工具是关键风险指标、单体自我评估和情景分析。由表5可知,对于处于ERM高级阶段的企业来说,有61%的企业选择关键风险指标分析法,有56%的企业选择单体自我评估法,有52%的企业选择情景分析法。对于其他企业来说,用得较多的三种方法分别是:情景分析法、利用影响和频率绘制风险地图法、关键风险指标法,如有42%的公司选择了情景分析法,有34%的企业选择了利用影响和频率绘制风险地图法,有31%的企业选择了关键风险指标。计量战略和运营风险的工具和技术因行业而异,而且实行高级ERM的公司对战略风险的计量方法也在演变㉓。

表5 计量战略风险影响的工具

五、企业战略风险的应对

Slywotzky and Drzik(2005)提出尽管公司越来越灵活地管理财务、运营和自然风险,很少经理能系统应对严重摧毁企业价值的战略风险。如美国股票指数——标准普尔3000中所含的公司,自1985年到2003年,其中的劣质股票数量从35%上升到73%。他们将企业战略风险分为产业风险、技术风险、品牌风险、竞争风险、顾客风险、项目风险和停滞风险7种类型,并针对性地提出了7种应对策略(见表6):⑪

表6 企业战略风险类型及其应对措施

产业风险主要来自于对产业边际的挤出效应,其最有效的规避方法是改变竞争/合作的比率。

技术风险主要来自于技术转移。当新技术侵袭原有市场,使特定的产品和服务在短期内变得陈旧时,风险出现了。由于人们常常不知道哪种技术将被市场接受,或者哪种版本的新技术最终将盛行,规避技术风险的有效方法是下双重赌注,即同时投资于两个以上的新型技术。这样,不管出现哪种技术,企业都可以使自己成为赢家。

品牌风险来自于品牌的侵蚀与瓦解。那些可预见或不可预见的风险可急剧降低品牌价值,在某些情况下,风险在一夜之间出现并瓦解品牌。规避品牌风险的最有效方法之一是重新定义品牌的范围。另一个有效的方法是对品牌投资重新分配。

竞争风险主要来自于同类竞争者。一旦辨别出这类竞争者,公司的最佳反应是迅速改变业务设计,使公司与这个唯一竞争者的战略重叠达到最小,并且在接近的经济空间内建立一个有利可图的地位。

顾客风险主要来自于客户的流失,即公司对小部分顾客过分依赖使自己的讨价还价力量变弱而顾客力量变强,或者顾客偏好发生转移。这种转移风险可以发生在任何时候,其程度与速度、广度和深度有关。控制这种风险的方法有两种,一是连续对专卖信息进行创造和分析,以发现下一步的顾客偏好;二是进行快速而廉价的试验,以帮助管理者快速将正确的产品提供给不同细分市场上的顾客。

项目风险主要来自于新项目的失败。三种方法可以帮助公司系统增加项目成功的可能性。其一是合理配置资源,即优先保证更好理解、更可控制的项目;其二是在计划一个项目时,为了增加最后选择最优项目的几率,而开发过剩的选择;其三是开发一系列的项目以减少不确定性,增加成功的概率。

停滞风险主要是指市场不景气。很多大公司发现它们的市场价值处于衰退状态却无法发现新的增长源。在有些情况下,它们面对的是成熟市场上容量增长变慢;另外一些情况下,尽管容量增加很快,但价格下跌、产生的收益减少。规避此类风险最有效的方法是需求创新,如通过重新认识顾客行为,扩大提供给顾客的价值,对市场重新进行定义。

Miller(1992)提出五种应对战略风险的方法。(1)风险规避:风险规避发生于当管理者认为与既定产品市场或区域市场经营相关联的风险是不可接受的。对于一个公司来说,如果已经运作于一个高度不确定性的市场环境,风险规避就是退出市场,即剥离一部分特殊的资产,以适应市场竞争。对于还未进入不确定性市场环境的公司来说,风险规避即推迟进入市场,直至风险降至可以接受的水平。(2)风险控制:公司可以通过控制重要环境变化来降低风险。经理们通常倾向于尽力控制不确定性,而不是被动地将不确定性作为一种经营的约束。企业通常采取的控制战略包括:①进行政治活动,如通过游说赞成或反对某一法律、规章、贸易限制等。②增加市场力量。③实施战略行动,使竞争对手的行为模式更易预测。(3)合作应对:合作应对不同于风险控制,它包含多边协议,而不是风险控制的单边协议,以达到降低风险的目标。通过协调进行风险管理导致增加行为的依赖性和协调组织自治的降低。降低风险的合作战略包括:①与供应商和用户签订长期合同。②自愿限制竞争。③建立联盟或合资企业。④特许权协议。⑤技术许可协议。⑥参加行业协会。(4)模仿应对:企业也可以采取模仿竞争对手的战略应对风险。这种行为导致行业竞争对手之间的协调。但协调的基础明显不同于控制或合作的战略。在这里,没有直接的控制或合作机制。而且,行业领导者可以预测竞争对手的反应,因为他们的反应仅仅是对自己战略行动的滞后模仿而已。模仿战略(即追随领导者行为)包含追随行业领导者的定价和产品战略。产品或流程技术的模仿在有些行业可能是一个有效的低成本的战略。但竞争企业基础技术的不确定性可能会排除一些战略。(5)弹性应对:与控制和合作的战略尝试增强对环境重大变化的可预测性不同,弹性应对是增加组织的内部适应性。对外部因素的预测仍然没有改变。在战略文献中,广为引用的弹性应对的例子是产品或地区市场的多元化。多元化通过参与不同产品线或地域市场来降低公司风险,其回报也将低于完全相关的市场。㉔

六、结论与启示

本文通过梳理国内外关于企业战略风险识别、评估和应对的文献,得到如下的结论与启示:

(1)关于企业战略风险目前学术界未形成统一的定义,它因学者研究的角度不同而不同,在企业实务中,较倾向将影响企业战略目标实现的因素都作为企业的战略风险。(2)关于企业战略风险的识别,也因学者研究的角度不同,存在不同的分类,但都较为关注战略风险的根源和征兆的识别。(3)关于企业战略风险的评估,除了对风险发生概率和可能造成的损失进行评估外,还要对不同风险因素之间的关联性进行评估,并建立可予以监控的模型。目前这一研究还不成熟。(4)关于企业战略风险的应对。主要是基于企业的战略目标和风险偏好,从风险规避、风险控制和风险接受等不同角度讨论对不同风险驱动因素可采取的相应风险对策。

由于全球市场的联动效应,目前我国企业,无论是在生产要素市场,还是在产品或服务的消费市场,都面临日益巨大的风险,尤其是风险之间的“耦合效应”,日益成为危及企业存亡的战略风险,因此,加强战略风险的管理成为我国企业的当务之急。当前我国企业加强战略风险管理的核心环节是建立有效的风险评估和预警机制,在进行风险评估时,不仅要关注单体风险发生的频率和可能的损失,还要关注风险之间的传导效应。

注 释:

①Andrews K.The Concept of Corporate Strategy[M].Homewood,IL:Dow Jones - Irwin,1971.

②Collins JM and TW Ruefli.Strategic Risk:A State-defined Approach[M].Kluwer Academic Publishers,1996.

③Bettis R A and Thomas,H.Risk,Strategy,and Management[M].Greenwich,Conn:JAT Press,1990.

④刘海潮,李 垣,孙爱英.战略风险管理的理论方法及其发展[J].西安交通大学学报(社会科学版),2002,22:33-38.

⑤Inga Skromme Baird,Howard Thomas.Toward a Contingency Model of Strategic Risk Taking[J].Academy of Management Review,1985,10(2):230 -243.

⑥James M Collins,Timothy W Ruefli.Strategic Risk:An Ordinal Approach [J].Management Science,1992,38(12):1707-1731.

⑦Inga Skromme Baird.Defining and Predicting Corporate Strategy Risk:An Application in the Telecommunications Industry[Z].1994.

⑧Budd James L.Characterizing risk from the strategicmanagement perspective[D].Kate state:Kate State University,1994.

⑨Sayan Chatterjee,Michael H Lubatkin,Wiliam S Schulze.Toward a Strategic Theory of Risk Premium:Moving beyond CAPM [J].The Academy of Management Review,1999,24(3):556 -567.

⑩Robert L Simons.How Risky Is Your Company[J].Harvard Business Review,1999.May - June:85-95.

⑪ Slywotzky A and JDrzik.Countering the Biggest Risk of All[J].Harvard Business Review,2005,(4):78 -88.

⑫刘冀生.新竞争形式下企业战略的风险管理[A].以科学发展观引领管理创新——2005年全国企业管理创新大会资料汇编[C].2005:58-68.

⑬ Wallsten T S & Budescu D V.Encoding Subjective Probabilities[J].Management Science,1983,29:151 -173.

⑭ Selvidge JE.Assigning probabilities to rare events[D].Unpublished DBS dissertation.Harvard Business School,1972.

⑮ Slovic P,Fischoff B & Lichtenstein S.Behavioral Decision Theory[J].Annual Review of Psychology,1977,28:1 -39.

⑯ Bettis R A.Risk Considerations in Modeling Corporate Strategy[J].Academy of Management Proceedings,1982,22-25.

⑰ Rumelt R P.Strategy,Structure and Economic Performance.Cambridge[M].MA:Harvard University Press,1974.

⑱ Miller K and Bromiley P.Strategic Risk and Corporate Performance:An Analysis of Alternative Risk Measures[J].Academy of Management Journal,1990,13(4):756-779.

⑲ Montgomery C A & H Singh.Diversification Strategy and Systematic Risk [J].Strategic Management Journal,1984,5(2):181-191.

⑳ Lubatkin M & H O’Neill.Merger Strategies,Economic Cycles,and Stockholder Value[J].Interfaces,1988,18:65-71.

㉑ Lubatkin M & S Chatterjee.The Strategy - Shareholder Value Relationship:Testing Temporal Stability Across Market Cycles[J].Strategic Management Journal,1991,12(4):47-68.

㉒ D’Aveni R A & A Y Ilinitch.Complex Patterns of Vertical Integration In The Forest Products Industry:Systematic and Bankruptcy Risks[J].Academy of Management Journal,1992,35(3):596 -625.

㉓ Stephen Gates.Incorporating Strategic Risk into Enterprise Risk Management[J].Journal of Applied Corporate Finance,2006,18(4):81 -90.

㉔ Miller,Kent D.A Framework For Integrated Risk Management In International Business[J].Journal of International Business Studies,1992,23(2):311 -331.