企业财务危机实证研究文献综述

2011-04-26西南财经大学会计学院郝二辉

西南财经大学会计学院 彭 博 郝二辉

[本文系西南财经大学“211”工程三期建设项目阶段性研究成果]

一、企业财务危机的界定及财务危机预警判定指标

(一)企业财务危机的界定 关于企业财务危机的定义,不同的学者有着不同的看法,但归结起来可以分为两大类:一类是从法制层面对企业财务危机进行的定义;另一类是研究学者自己给出的定义。

从法制层面对企业财务危机进行的定义。Beaver(1966)把财务危机定义为破产、拖欠优先股股息、银行透支和债券不能偿付。Ohlson(1971)把企业根据破产法提出破产申请的行为作为确定企业进入财务危机的标志。Altman(1968),Deakin(1972)则认为财务危机公司仅包括已经经历破产、无力偿债或为债权人利益而已经进行清算的公司。Rosset al(1999)则认为可从四个方面定义企业的财务危机:企业失败,即企业清算后仍无力支付债权人的债务;法定破产,即企业和债权人向法院申请企业破产;技术破产,即企业无法按期履行债务合约付息还本;会计破产,即企业的账面净资产出现负数,资不抵债。

学者给出的有关企业财务危机的定义。Karen and Wruck(1990)认为,财务危机是指一个企业处于经营性现金流量不足以抵偿现有到期债务(例如商业信用或利息),而被迫采取改正行动的境况。John and Kose(1993)将公司的财务危机定义为,在一个给定的时点上,公司的流动资产不能满足它的书面合同所需要的现金需要时就是财务危机。Sudmsanam and Lai(2001)使用由Taffer建立的Z值来定义财务危机,如果企业在两个年度连续的负Z值后有一个最低Z值年度,则企业处于危机之中。

(二)企业财务危机预警判定指标 Fitzpatrick(1932)发现净利润/股东权益、股东权益/负债两个指标判别能力最强。Beaver(1966)发现,现金流量与总负债比率、净收入与总资产比率、总负债与总资产比率、营运资本与总资产比率等的均值在危机与非危机企业间存在差异。Altman(1968)选择营运资本/总资产、留存收益/总资产、息税前收益/总资产、股票市场价值/债务账而价值、销售收入/总资产5个财务比率建立判别函数区分财务危机与财务健康公司。Koh and Tan(1999)以六个财务指标:破产公司状态、速动比率、股东市价对总资产比率、负债比率、税及息前利益资产报酬率及保留盈余对资产比率为研究变量构建财务危机预警模型。Deakin(1972)选用了14个指标:现金/总负债、总资产收益率、资产负债率、流动资产/总资产比率、速动资产/总资产比率、营运资本/总资产、现金/总资产、流动资产/总收入比率、速动资产/总收入比率、营运资本/收入比率、现金/收入比率,来对财务危机进行预警。Ohlson(1980)发现,用公司规模、资本结构、业绩与当前资产变现能力四类显著影响公司破产概率的变量,进行财务危机的预测准确率达96.12%。Shumway(2001)研究证实,市场相对规模、以及个别股价报酬异常波动对于财务危机预警模型正确率有显著影响,而过去所使用的财务变量在统计上而言是较不显著的。Atiya(2001)采取财务比率与总体经济变量建构财务危机预警模型,发现模型的正确率大致上较传统使用财务比率的模型要高。

二、企业财务危机预警模型

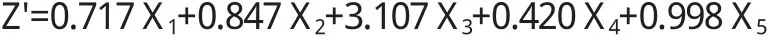

(一)多变量线性判定模型 Altman(1968)最早运用多变量分析方法探讨财务预警问题。他对1946~1965年间提出破产申请的33家公司和同样数量的非破产公司采取Beaver(1966)的方式进行配对,对22个财务指标进行逐步多元判别分析,通过统计技术筛选出那些在两组间差别尽可能大而在两组内部的离散度最小的变量来建立Z值模型,其形式为:

其中X1为营运资金∕总资产,X2为留存收益∕总资产,X3为息税前利润∕总资产,X4为股东权益市值∕总负债账面价值,X5为销售收入∕总资产。

按照这一模型,Z值越低,企业就越可能破产。当企业的Z值超过2.675,表明企业财务状况良好,发生破产的可能性较小;如果Z值处于1.81~2.675之间,称之为“灰色地带”,处在这个区间的企业财务状况是极不稳定的;若Z值低于1.81,则企业存在很大的破产风险,需要给予较多关注。

由于1968年的模型在选择变量时用了市场价值,对没有股票市价的非上市公司而言并不适用,Altman在1977年对Z值判定模型进行了修正,即Zeta模型,其形式如下:

其中,X4变为权益账面价值和债务总额账面价值的比值。

(二)Logit模型 Ohlson(1980)第一个采用Logit方法进行破产预测,他发现,至少有四类显著影响公司破产概率的变量:公司规模、资本结构、业绩和当前资产的变现能力。

Logit模型是一种二元响应模型,假设企业发生财务危机的概率为P(危机公司为1,正常公司为0)。首先对样本企业采用极大似然估计法计算出模型(1)的系数,然后依据模型(1)推导出模型(2)。根据模型(2)计算出的概率值,去预测其他企业未来发生财务危机的可能性,一般认为当P>0.5时,企业发生财务危机的概率比较大;当P<0.5时,则表明企业财务正常的概率比较大。模型的具体形式如下:

其中,X1、X2…Xn代表影响样本企业财务危机发生概率大小的变量指标,可以是财务指标,也可能是非财务指标。

(三)Probit模型 Ohlson(1980)首先采用Probit方法进行财务预警研究。他选择1970~1976年间破产的105家公司和2058家非破产公司组成配对样本,采用极大似然法,分析了样本公司在破产概率区间上分布以及两类错误和判别阀值点之间的关系。

Probit模型和Logit模型的思路很相似,同样假定企业破产的概率为P,采用的概率函数则是累积标准正态分布函数:

其计算方法和Logit模型类似,先是确定企业样本的极大似然函数,通过求似然函数的极大值得到参数β1、β2…βn,然后求出企业破产的概率。如果概率P值低于0.5就判别为财务正常型;如果P值大于0.5,为财务危机型。

(四)COX模型 Cox(1972)提出了一个半参数模型,该模型可研究多个变量对危险率的影响,且对生存时间分布无任何要求,这就是在生物统计学中得到广泛应用的COX比例危险模型。在比例危险模型中,假设在时点t个体出现观察结局的危险大小可以分解为两个部分,除了有一个基本危险量h0(t)外,第i个影响变量使得该危险量从h0(t)增加eβixi倍而成为h0(t)eβixi,因此,如果在k个因素同时作用影响生存过程的情况下,在时点t的危险率函数为:

其中,h0(t)只与时间t有关,类似于线性回归中的常数项。

(五)倒传递类神经网络模型 Odom and Sharda(1990)开拓了用类神经网络进行财务预警研究的新方法。倒传递类神经网络模型(简称BPN)是目前类神经网络学习模型中最具代表性一种。BPN为一种监督式的学习网络,进行网络运算要输入足够的学习范例与目标输出范例,以为训练网络之用。等到网络训练完毕后再输入新的测试范例来测试网络的预测与解释能力。其运作方式是个别人工神经元将自外界环境或其他人工神经元接收到信息,依据信息的相对重要性给予不同的权重,在加总后经由人工神经元中的数学函数转换,之后将结果输出到外界或其他人工神经元当中。

BPN网络基本结构包含三层:分别为输入层、隐藏层及输出层。输入层的个数即为研究变量的个数;输出层的个数为所求的结果,一般为判断企业为营运正常公司或危机公司的0与1二元变量;隐藏层的角色则在描绘输入变量与输出变量间复杂的非线性关系,使得类神经得以侦测数据的特征与型态。有关隐藏层所含的神经元个数方面,并无理论的基础,由于较少的过度配置问题,因此一般建议采用较少的神经元个数。

图1 类神经网络模型基本架构图

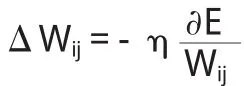

在训练方法上,BPN运算基本原理是运用最陡坡降法,输入层将数据传给隐藏层,经过计算之后,再将数据传至输出层,在计算网络输出值与目标实际值的差距后,再回传给隐藏层去修正连接键的权数,透过调整权数变动的幅度(ΔWij),不断重复进行此程序,直到误差收敛至默认值为止。调整ΔWij的方程式如下:

E为误差函数;Tj为目标输出值;Aj为网络实际输出值;ΔWij为权数变动的幅度,此调整幅度与误差函数对权值的偏微分成正比,亦即调整幅度与误差函数对权值的敏感度成正比;η为学习率,学习率值的大小会影响误差的收敛与否或收敛速度的快慢,通常较大的学习率会使网络的振幅过大,造成数值震荡难以收敛,而较小的学习率则会使得学习训练时间过长,一般将学习率值的范围定在0.05~0.25间。

三、当前研究不足及未来研究展望

(一)当前研究不足 一是危机预警指标的选取不太合理。在预警指标的选取上,现有文献多采用财务报表数据,把各种财务比率作为危机预警的判定指标,其中有些文献也选用了反映公司治理的一些指标,但却很少选用反映宏观经济特征和行业特征方面的指标,至于反映管理层特征的指标基本上还未曾被采纳。把宏观经济特征指标、行业特征指标、内部治理特征指标、管理层特征指标结合在一起的标准化、系统化的危机预警指标体系更未出现。二是模型的构建缺乏实用性和系统性。当前,危机预警模型在实用性方面还需要加以改进,原因是许多模型在构建时并没有把行业性因素考虑在内,但是财务指标却呈现出明显的行业性差异,因此若不考虑行业特征,所建立的危机预警模型在实用性上一定不会太高。另外,我国至今尚未构建一套系统的完全适合自己国情的分行业财务危机预警模型体系。

(二)未来研究展望 在指标选取上,今后应加强对财务指标选取的理论研究工作,将宏观经济特征、行业特征、企业内部治理特征、管理层特征结合在一起进行研究,构建全方位的分层、分级、分行业、标准化的指标体系。在预警模型的构建上,应依据企业的行业特征,建立适用于各行业的专门的财务危机预警模型,并最终形成一整套符合我国国情的,既有区别又相互联系的分行业的企业财务危机预警模型体系。

[1]吴世农、卢贤义:《我国上市公司财务困境的预测模型研究》,《经济研究》2001年第6期。

[2]姜付秀、张敏、陆正飞:《管理者过度自信、企业扩张与财务困境》,《经济研究》2009年第1期。

[3]吕长江、徐丽莉、周琳:《上市公司财务困境与财务破产的比较分析》,《经济研究》2004年第8期。

[4]周首华:《论财务危机的预警分析——F分数模式》,《会计研究》1996年第8期。

[5]陈静:《上市公司财务恶化预测的实证分析》,《会计研究》1999年第4期。

[6]Altman,E.Financial Ratios,Discrim inate Analysis and the Prediction ofCorporate Bankruptcy.Journalof Finance23,1968.

[7]Fitzpatrick,P.J.,A Comparis on of Ratios of Successful Industrial Enterprises w ith Those of Failed Firms,Certified Public Accountant,No.2,1932.