实物期权在项目投资决策中的应用

2011-02-20徐龙华

徐龙华

(安康学院数学系, 陕西 安康 725000)

0 引 言

1973年, Black和Scholes[1]开创性地提出了对期权进行定价的正确方法.1974年,Mreton[2]给出了风险中性下的期权定价模型.1977年,Myers[3]针对投资对象为高度不确定的项目, 首次提出了“实物期权”一词,认为一个项目的价值不仅来自于目前所拥有资产的使用,而且包括一个对未来投资机会的选择权,这为公司的投资决策研究提供了一个好的方法.在非合作博弈均衡中[4],先投资企业降低了第二投资企业的投资价值,显示出先入者优势,从而导致了先入行动.然而,先投资者的行动降低了其对手延迟投资的期权价值,从而导致了对其行动的竞争性反应.这样,先入行动犹如一把双刃剑:领先者一时获得特有的优势,但也加剧了竞争对手的行动.预料到对手的这种反应,企业将选择延迟投资.事实上,一个企业开始投资的时机[5]只有在合作投资点到达时才对双方有利.根据这种思想,作者对公司何时引进一种新的技术给出了一种决策模型分析.

1 竞争状态下的决策

1.1 基本模型

假设有两个规模相同的公司生产同一产品,不妨设产量流数量都单位化为一个单位,产品价格Pt服从几何布朗运动,成本流设为常数C,因此两个公司的利润流都为Pt-C.通过标准化方法,不妨设Pt在风险中性下的几何布朗运动为:

(1)

现在存在一种新的技术,引进该技术需投资I0,若只有一个公司可引进该技术,则该公司产品价格将由Pt上升到ξ1×Pt,其中ξ1>1,而另一个公司产品的价格将由Pt下降到η1×Pt,其中0<η1<1.当两个公司都引进了该新技术后,该产品的价格将变成ξ2×Pt,其中1<ξ2<ξ1.而当引进新技术后,公司的成本流将由C下降到η2×C,其中η2≤1.由上述价格变化结构可知,均衡时,一个公司可能作为先行者先引进新技术,而另一个作为跟随者先等待,再引进新技术,两个公司的最优对策将由静态投资触发策略构成.而一个均衡是由一对触发策略构成,即给定一个公司的策略,另一个公司将没有激励去改变它自己的策略.

1.2 求解两个公司的决策

(2)

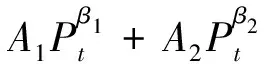

该方程的通解为:

(3)

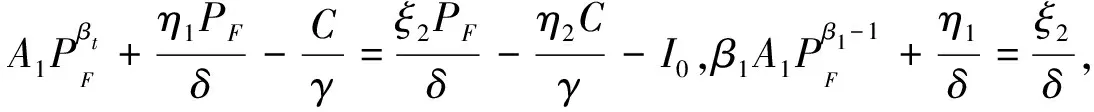

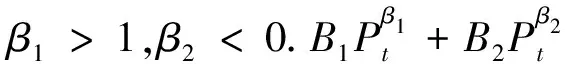

A1、A2为待定常数,β1、β2的值由下式确定:

(4)

(5)

(6)

(7)

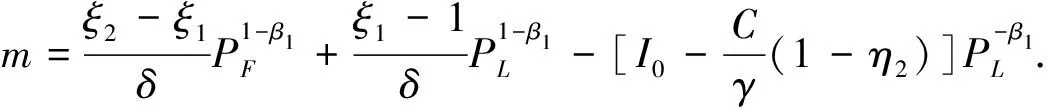

最后设L1表示在先行者引进新技术之前的权益值,则由同样的分析可知:

其中m为待定系数.在PL处应有L2(Pt)-I0=L1(Pt),由此又可以推出:

2 实证分析

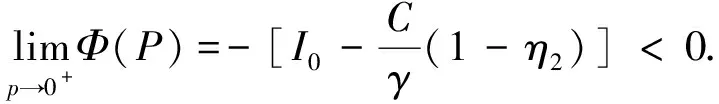

通过以上的分析过程,可以得出这样一个结论,即存在唯一的PL,使得:若(PL,PF)为均衡策略,则当P (1)P (2)P=PL时,L2(PL)-I=F(PL); (3)PL (4)P=PF时,L2(PF)-I0=F(PF). 最后来证明PL的唯一性:设 根据实物期权理论,企业有权利而不是有义务进行投资[6],而且投资者可以通过分析获得的新信息对其投资计划进行评价.如果情况向不利的方向发展,则投资者可以停止投资,这样评估风险投资项目只要考虑其增长的潜在价值. 对于一个不确定项目的投资,如对新技术的投资[7,8],如何找到一个较好的投资策略,作者通过前人期权定价的思想,建立起只有两个公司的竞争状态下何时引进新技术的投资决策模型,并且给出了其分析结果.尽管决策中项目本身的市场潜力、可选技术的成熟度等既需要定性分析还需要定量估计,同时某些定量分析所用的数据要准确估计也比较困难和复杂,其估计的准确性直接影响决策的正确与否,但是它能够为企业提供一种更加科学地评价公司竞争状态下的投资决策. 参考文献 [1] Black F, Scholes M. The pricing of options and corporate liabilities[J]. Journal of Political Economy,1973, 81(3):637-654. [2] Merton R C.On the pricing of corporate debt: the risk structure of interest rate[J]. Journal of Finance, 1974, 29(2):449-470. [3] Myers S C. Determinants of corporate borrowing[J]. Journal of Financial Economics, 1977,(5):147-175. [4] Trigeorgis L, Mason S P. Valuing managerial flexibility[J]. Midland Corporate Finance Journal, 1987,5(1):14-21. [5] 刘金山, 胡适耕, 李楚霖.企业的进入与研究开发策略[J].管理科学报,2003,6(5):128-131. [6] 李楚霖, 杨 明, 易 江.金融分析及应用[M]. 北京:首都经济贸易大学出版社,2001. [7] 袁 蕴. 期权在投资项目决策中的运用[J].西南民族大学学报(人文社科版),2005,26(2):146-148. [8] Klein P. Pricing Black-Scholes options with correlated cridit risk[J]. Journal of Banking and Finane,1996,20(7):1 211-1 229.

4 结束语