金融危机时期我国广义货币需求稳定性及影响研究

2011-01-17王海杰李延朋

王海杰,李延朋

(郑州大学 商学院,河南 郑州 450001)

一、货币需求及其稳定性

货币需求是个人、企业和各种机构愿以货币形式持有其拥有的部分或全部财产的需要。凯恩斯主义的货币理论认为,货币需求主要来自交易动机、投机动机和谨慎性动机,前两者分别取决于实际收入水平和利率水平,是主要的货币需求。货币学派的所谓“新货币数量说”构建的货币需求方程,实际上包括了凯恩斯货币需求函数Md=L(y,i)的内容,但比之更精细,并且利率的作用比较次要(王晓芳,1991)。目前,在对货币需求的研究中,大多数学者将y、i作为货币需求的主要决定因素,并在分析过程中去除价格变量的影响。

货币需求的稳定性,指与货币需求量相关的变量关系的稳定性。货币需求函数是中央银行预测货币需求量和决定货币投放量的依据,因此,关于货币需求函数的稳定性问题一直备受关注。易纲(1996)、王曦(2001)认为转型经济体制中,经济货币化、价格自由化程度不断提高,对货币需求的稳定性形成冲击。卢卡斯(1976)提出所谓“卢卡斯”批判命题,认为公众对政府稳定政策的效果预期也会影响货币需求的稳定性;或者说,公众对经济运行平稳性的预期会影响货币需求的稳定性(弗里德曼,1959)。本文对跨金融危机期间的货币需求稳定性进行分析,估计我国广义货币需求的长期静态均衡模型和短期动态调整模型,采用计量方法判断货币需求的稳定性,并针对各种可能的冲击因素进行分析。以期对跨金融危机期间的货币需求状况有较全面的认识。

二、广义货币需求的函数估计及其稳定性判断

1.数据处理

本文所用的数据来自中国统计局公布的季节性数据和中国人民银行公布的利率数据,始于2004年第一季度,终至2010年第一季度,共25期,包括各季度的GDP值、广义货币供给量M1以及活期存款利率R0、一年期存款利率R1。在变量定义中,实际GDP简写为g,其他变量分别定义为m1、r0、r1。

以2004年的价格为基期价格,根据各年份公布的名义GDP数据,可以推算以后各年份的GDP平减指数,并以之为依据,调整各个季度的名义GDP值为实际GDP值,调整各个季度的名义M1为实际M1。利率可能在某季度内有变动,依据加权平均法则对该季度内的利率数据进行测算,求出平均利率。针对具有明显季节特征的实际GDP、实际M1,采用Historical方法进行调整,消除季节因素的作用,提高时间序列数据的稳定性,调整后的变量分别标记为gsa、m1sa。因为在数据处理中已经消除了名义价格变动的因素,在模型构建的时候,可主要考虑实际GDP和利率对广义货币需求的影响,不考虑价格变动对货币需求的扰动。最后,为了消除变量的异方差性,对m1sa、gsa、r0和r1分别求取自然对数,运算之后变量表示为lnm1sa、lngsa、lnr0、lnr1。

2.数据分析与模型估计

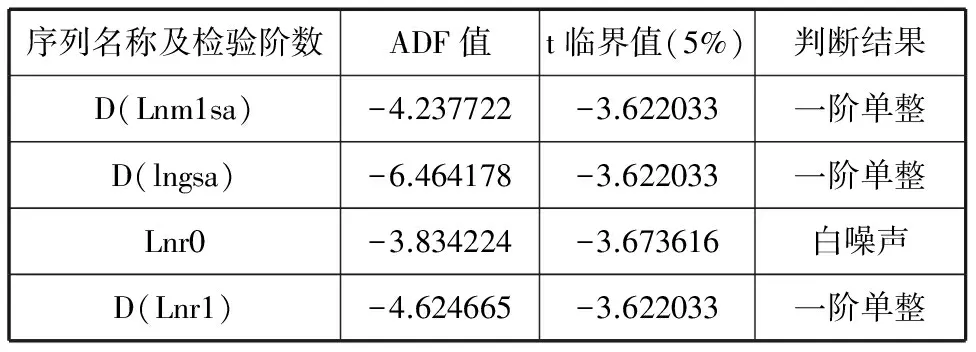

变量存在长期协整关系的前提是变量的时间序列数据具有平稳性,因此,应首先检验四个时间序列的平稳性,对其进行单位根检验,采用通行的ADF检验方法,相对于DF检验,这种方法可以保证随机干扰项的白噪声特性,检验结果如表1。

表1 lnm1、lng、lnr0、lnr1的单位根检验结果

根据SCI准则选择滞后期为5,检验结果说明lnr0与其他变量之间不存在长期协整关系,可以将其剔除,而lnm1sa、lngsa、lnr1之间很可能存在协整关系。可见,我国广义货币需求量受到来自长期利率的影响大于短期利率的影响。

对lnm1sa、lngsa、lnr1进行协整分析,为了保证协整分析的有效性,对其进行多次协整回归,然后对比选取解释效果最好的方程,作为长期协整关系的描述。首先分析不含滞后项的变量数据,得到以下结果:

CoefficientStd.Errort-StatisticProb.C-1.8515300.316528-5.8494920.0000LNGSA1.3584910.02995345.354180.0000LNR1-0.2244720.016098-13.943730.0000AdjustedR-squared0.988561Durbin-Watsonstat2.072970

模型具有较好的解释效果,D.W检验结果表明不存在序列自相关问题。对随机误差项e11进行单位根检验,得:

ADF值=-4.996800临界值(5%)=-3.612199

距SCI选择滞后期为2,检验结果为白噪声,协整关系成立。

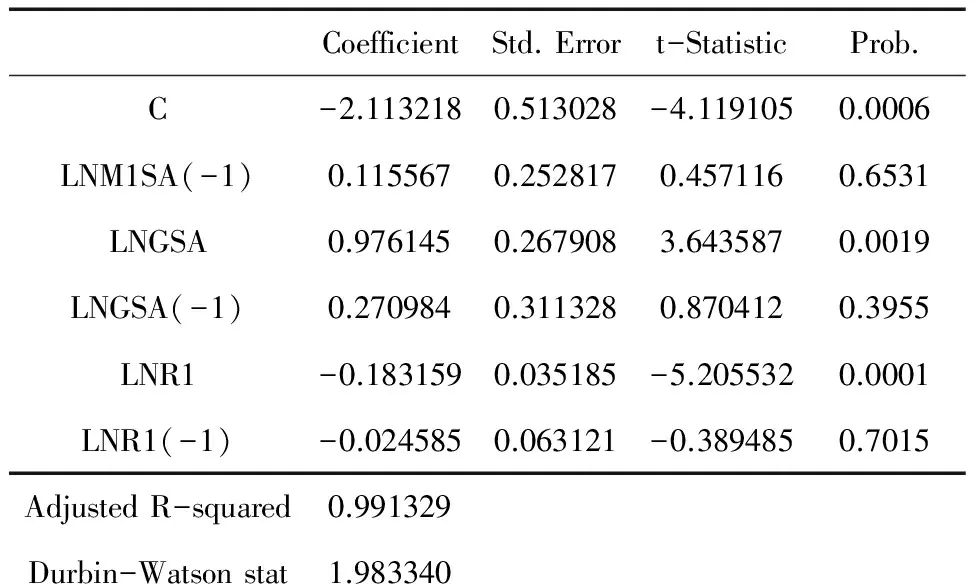

引入滞后期再对变量数据进行分析,得到以下结果:

CoefficientStd.Errort-StatisticProb.C-2.1132180.513028-4.1191050.0006LNM1SA(-1)0.1155670.2528170.4571160.6531LNGSA0.9761450.2679083.6435870.0019LNGSA(-1)0.2709840.3113280.8704120.3955LNR1-0.1831590.035185-5.2055320.0001LNR1(-1)-0.0245850.063121-0.3894850.7015AdjustedR-squared0.991329Durbin-Watsonstat1.983340

引入滞后期之后,模型的解释效果提高,仍然不存在序列自相关问题。对随机误差项e12进行单位根检验,得:

ADF值=-4.810749临界值(5%)=-3.632896

距SCI选择滞后期为2,检验结果为白噪声,协整关系成立。

由上可知,lnm1sa、lngsa、lnr1之间的协整关系可以表述为:

Lnm1sa=-2.113218+0.115567lnm1sat-1+0.976145lngsa+0.270984lngsat-1-0.183159lnr1-0.024585lnr1t-1

(1)

据此可知在未来,对我国广义货币需求量影响最大的因素依次是实际GDP、滞后一期的实际GDP和利率水平。广义货币需求关于实际GDP的长期弹性系数为1.10,关于名义利率的长期弹性系数是-0.21(见表2)。

为了得到协整模型中各变量的短期调整关系,继续构建上述变量的误差修正模型。得:

误差修正模型可以表述为:

Δlnm1sa=0.001950+0.437021Δlnm1sat-1+0.838655Δlngsa-0.134141Δlngsat-1-0.165012Δlnr1+0.009608Δlnr1t-1-1.271752e12

(2)

可知在短期调整状态下,对广义货币需求量的变动影响最大的因素依次是实际GDP的变动、广义货币需求量的前期调整和名义利率的变动。广义货币需求关于实际GDP的短期弹性系数为0.84,关于名义利率的短期弹性系数为-0.17,见表2。

表2 广义货币需求关于实际GDP和名义利率的弹性系数

3.广义货币需求的稳定性判断

根据计量分析结果,可以估计出一个统计指标优良的协整方程,可以判断广义货币需求和实际GDP、利率之间存在长期稳定关系,这是毋庸置疑的。

同时,仍然存在若干短期扰动的统计表征和事实依据:其一,误差修正模型中货币需求对实际GDP、利率的弹性系数与长期不同,短期弹性系数均小于长期弹性系数,说明短期除了这两个因素之外,其他因素的解释力度更强,容易引起货币需求的变动;其二,从经济体制改革方面看,2004年至2009年,“三农问题”的解决从理论走向现实,特别是社会保障制度改革的推行、农地产权制度改革的酝酿,改变着人们的储蓄习惯和消费能力,也在冲击长期货币需求的稳定性;其三,政策变更和公众预期的变化,如2008年上半年,为了抑制通货膨胀,施行稳健的财政政策和从紧的货币政策,而第三季度迅速逆转,调整为积极的财政政策和适度宽松的货币政策,政策变更对人们的预期产生极大影响,对于居民储蓄率和企业投资率的影响形成了对货币需求稳定性的冲击。

因此,我国广义货币需求存在长期稳定性,但也不排除短期政策的扰动因素。

三、广义货币需求的长期稳定、需求量的短期波动与通货膨胀

1.广义货币需求稳定趋势下需求量短期波动的主要原因

金融危机期间,在货币需求稳定性层面上表现尤为突出的是,在长期货币需求稳定的基础上需求量的剧烈波动,如图1。

图1 跨金融危机期间广义货币需求量的波动

从2008年第四季度开始,根据以2004年为价格基期调整过的季节数据,广义货币需求量m1的增长率超过2008年前两季度的0.86%、1.69%,达到2.91%,并在2009年第一季度被强力推高到5.54%。

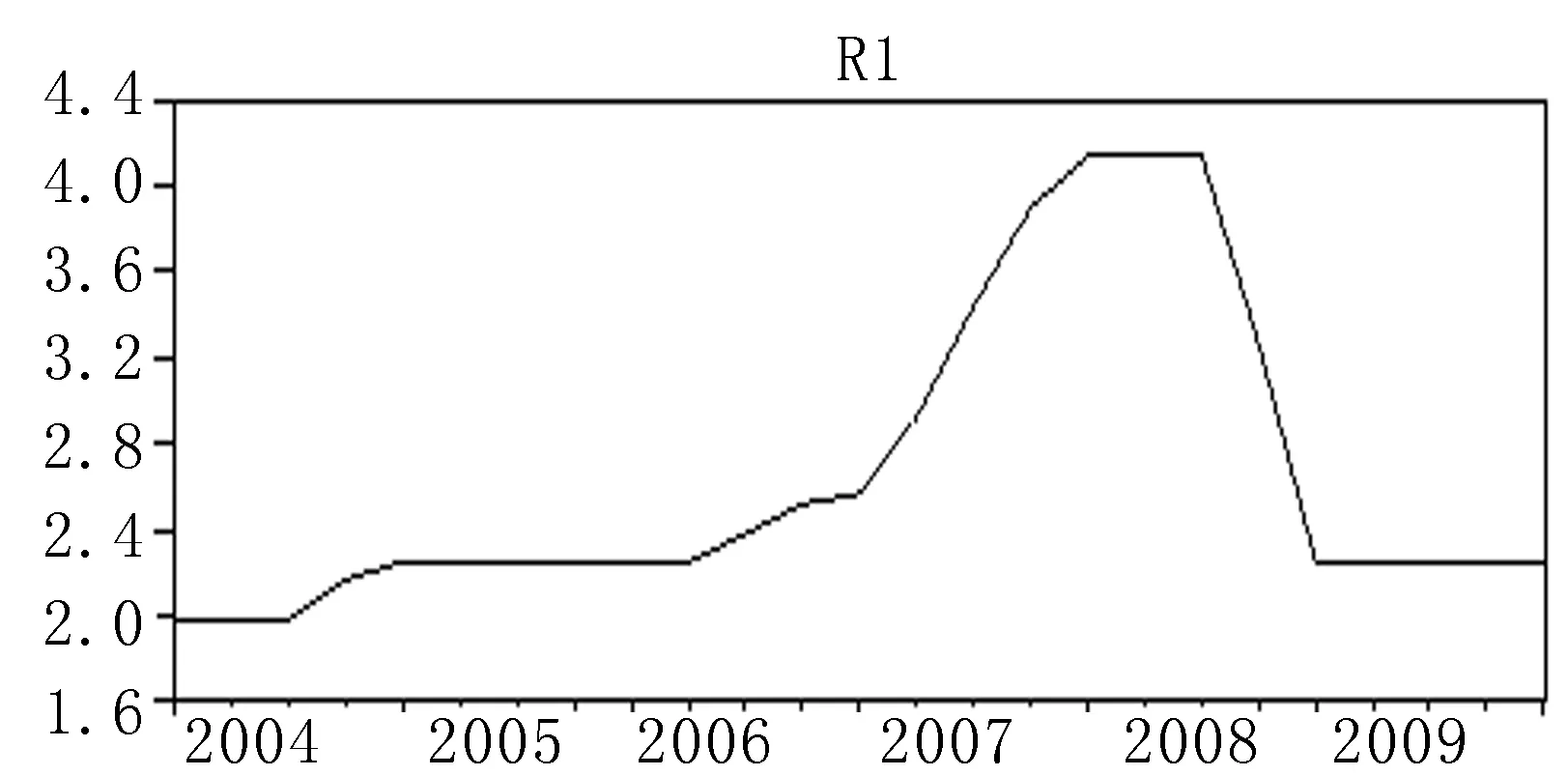

根据我国广义货币需求的稳定性函数,广义货币需求量最主要的影响因子是实际GDP、一年期名义存款利率。2008年第四季度,广义货币需求量被迅速推高,在同样的时间,实际GDP和一年期名义利率也经历了一个巨大的拐点,实际GDP扭转了下降趋势,开始上扬,第四季度的增长率达到26.74%(未消除季节因素的值),如图2。同样在2008年第四季度,此前保持稳定的利率水平也有大幅度调整,活期存款利率和一年期存款利率分别由0.72%和4.14%调整到0.48%和3.27%,2009年第一季度进一步调整到0.36%和2.25%,如图3。

图2 跨金融危机期间实际GDP的波动

图3 跨金融危机期间一年期名义利率的波动

而在短期框架下,货币流通速度V=PY/M保持不变,积极的财政政策(四万亿的投资计划)将主要作用于实际GDP,因为“在短期内消费倾向不变的情况下,(国民,引者注)收入量……必定只能随着投资的增加而增加”。而对利率降低起到关键作用的是所谓适度宽松的货币政策,根据流动性偏好理论,增加货币供给将促使名义利率降低。因此,积极的财政政策冲击是实际GDP突然走高的原因,适度宽松的货币政策是利率下调的背后支撑。

综上,在广义货币需求的稳定层面上,引起货币需求量短期突然上升的主要因素是政策冲击。

2.财政政策和货币政策的效应对比

如果承认跨金融危机时期我国广义货币需求是稳定的,货币需求量的变化只是在货币需求稳定的层面上进行,那么,财政政策和货币政策的冲击效应就只能在货币需求关于实际GDP、利率的反映曲线上显现出来。

2008年第四季度,实际GDP增长26.47%,其对广义货币需求的长期稳定弹性为1.10,一年期存款利率下降了21.01%,其对广义货币需求的长期稳定弹性为-0.21,经过测算,二者对促进货币需求上升的作用效果之比为6.6∶1,可见,财政政策的作用效果要明显得多。这也与凯恩斯主义总需求管理手段以财政政策为主、货币政策为辅的观点相互印证。

3.短期货币需求波动的回归与通货膨胀

由于存在投资的乘数效应,在宏观经济理论的“长期”效应下,财政政策的投资资金拉动货币需求的弹性系数更大,利率水平的降低也将引起投资增加,继而引发乘数效应。

然而在金融危机及后危机时代,情况却并不相同。作为推动广义货币需求上升的最主要动力,积极的财政政策多投资于公共领域,可界定为外生经济力量对投资的巨大助推,并未迅速增加生产性资本存量的规模,因此,总供给曲线基本未受影响。而当外生投资冲击的作用逐渐淡出,实际GDP回归总供给曲线决定的经济基本面,货币需求量的增长也将重新回归危机前的稳定增长路径,即意味着货币需求量的回调,这一回调过程仍然是沿着广义货币需求的稳定曲线(式1)进行的,金融危机期间可以支撑的货币供给此时显得太多了,多余的流动性将形成通货膨胀的巨大压力。因此,应注意采取适度紧缩的货币政策,或推动基础设施建设的完善对资本存量的增加作用,使经济体系逐渐吸收过剩的流动性。

货币需求量下降的另一个方面是实施货币政策的难度加大。金融危机期间,为了促成利率大幅下调,经济中已经注入了充分的流动性,面对通货膨胀压力,政府已经丧失了实施宽松货币政策的空间,但如果转而实施紧缩的货币政策,资本市场的规模又会受到限制,不利于增加资本存量,从而不利于改善总供给状况,无法缓解通货膨胀的压力。

既然跨金融危机期间的广义货币需求具有稳定性特点,那么在政策制定过程中,可以之为指导,适时收紧货币量,使之与实际GDP的变动大体相符,只有这样,才可以保持资本市场和消费市场的一般均衡。

四、结 论

跨金融危机时期,我国广义货币存在稳定的需求关系,虽然也存在若干对稳定性的冲击因素,但整体的稳定性是可以保证的。在这一稳定层面上,深入分析货币需求量的短期波动,可认定为其波动是沿着广义货币需求的稳定关系进行的。依据货币需求与实际GDP、利率的稳定性关系,分析得到推动货币需求量上升的最主要动力来自财政政策,而短期内财政政策的效力递减,又将向经济中释放多余流动性,形成通货膨胀的压力,此时应依据广义货币需求的稳定性特征,谨慎制定政策,以保障经济的一般均衡。

参考文献:

[1]胡代光,厉以宁,袁东明.凯恩斯主义的发展和演变[M].北京:清华大学出版社,2004.

[2]王少平,李子奈.我国货币需求的协整分析及其货币政策建议 [J].经济研究,2007,(7):9-17.

[3]刘金全,张文刚,于冬.中国短期和长期货币需求函数稳定性的实证分析 [J].管理科学,2006,(8):62-67.

[4]路凯旋,甄永红.西方货币需求理论的比较分析[J].审计与经济研究,2002,(5):62-65.

[5]金碚.国际金融危机下的中国工业[J].中国工业经济,2010,(7):5-13.

[6]张馨,雷根强,童锦治,王艺明,张铭洪.后金融危机时代的公共经济与管理政策变革[J].经济研究,2010,(2):152-156.

[7]刘金全,隋建利,闰超.金融危机下我国经济周期波动态势与经济政策取向[J].中国工业经济,2009,(8):37-46.

[8]张勇,范从来.货币需求函数结构稳定性的实证分析[J].管理世界,2002,(2):10-17.

[9]胡代光,厉以宁,袁东明.凯恩斯主义的发展和演变[M].北京:清华大学出版社,2004.