控股股东股利分配行为的监管博弈

2011-01-02李春玲蒋顺才

李春玲,蒋顺才

(1.燕山大学经济管理学院,河北秦皇岛 066004;2.深圳市汇川投资有限公司,深圳 518025)*

控股股东股利分配行为的监管博弈

李春玲1,蒋顺才2

(1.燕山大学经济管理学院,河北秦皇岛 066004;2.深圳市汇川投资有限公司,深圳 518025)*

对控股股东股利分配行为的监管,是监管部门和控股股东之间的博弈过程。均衡分析发现,监管部门的监管成本C越小、控股股东进行侵占造成的外部损失W(ζ)越大,控股股东进行规范分配的概率越大;控股股东持股比例L越高、对控股股东违规处罚的力度 K越大,监管部门监管的概率越小。

监管部门;控股股东;监管;股利分配;博弈

一、引 言

诸多理论研究和实践均表明,上市公司的控股股东侵占问题非常严重,操纵股利分配便是重要手段之一[1-3]。尽管有关部门已经出台一些政策对上市公司的股利分配行为进行约束①,但是控股股东的不规范分配现象仍然比较普遍[4],这使得监管成为必然。对控股股东的监管来自上市公司内部和外部两个方面,内部监管的主体是中小股东,外部监管的主体是相关的权力机构、债权人和媒体等。然而,监管是有成本的,监管者应该选择什么样的力度进行监管?作为被监管者的控股股东,又会对此作出什么反应?本文从外部监管角度出发,分析了监管部门对控股股东分配行为进行监管的博弈过程。

二、博弈模型的建立

(一)博弈参与人

股利分配监管过程中涉及到的主要利益主体包括:(1)监管部门:指对控股股东行为具有监督作用的公司外部机构,主要有证监会、债权人、中介机构以及舆论媒体等。(2)被监管者——控股股东,指掌握公司控制权达到一定比例,能够左右股东会和董事会的决议,从而可以控制公司主要财务决策的大股东。

(二)参与人策略

在监管过程中,监管部门和控股股东之间存在策略依存性。从控股股东的角度看,其策略包括规范分配,即将全部可分配利润进行分配;和不规范分配,即先侵占再分配或者全部侵占而不分配,假设其最优概率分别为p和1-p,控股股东的策略可以表示为{p(全部分配),1-p(先侵占后分配)};监管部门的策略为监管或者不监管,假设其最优概率分别为q和1-q,监管部门的策略可以表示为{q(监管),1-q(不监管)}。因此,该博弈关系可以描述为:控股股东以多大的概率 p进行全部分配、监管部门以多大的概率 q进行监管,使得各自的收益最大。

(三)支付函数

为了分析方便,提出以下假设:

假设1:上市公司税后可供股东分配的利润总量为D,控股股东的持股比例为L,如果控股股东采取规范的分配行为,会将D全部分配;否则,则先通过关联交易或非法占用等手段侵占一部分利润ζ(0≤ζ≤D),然后再将剩余的部分(D-ζ)以现金股利的形式进行分配。

假设4:只要监管部门进行监管,控股股东的侵占行为就会被发现并且受到相应的处罚。

假设5:控股股东和监管部门都是风险中性的。控股股东的行为目标是自身利益最大化,而监管部门代表全体资本市场参与者的利益,其行为目标是实现资本市场所有利益相关者的利益最大化,因此,其最高收益为D。

如果控股股东进行规范分配,无论监管部门是否监管其收益均为DL;而监管部门的收益分别为D-C(监管)和 D(不监管)。如果控股股东选择侵占,在监管部门提供监管的情况下,其将被处以侵占额度 K倍的罚款 Kζ,并责令其返还全部侵占资金并进行重新分配,所以其收益为DL-Kζ,监管部门的收益为D-C;在监管部门不进行监管的情况下,控股股东的收益为(D-ζ)·L+ζ,而监管部门则要承受外部损失W(ζ),其收益为D-W(ζ)。

按照以上分析,可以列出监管部门监管控股股东分配行为的支付矩阵,如图1所示。

图1 监管部门监管控股股东分配行为的支付矩阵

三、均衡状态分析

若分别用π1和π2表示控股股东和监管部门的期望收益,则有:

将π1对 p求一阶导数得到控股股东最优化的一阶条件:

将π2对q求一阶导数得到监管部门最优化的一阶条件:

根据式(3)、(4),控股股东和监管部门的反应函数为:

以及

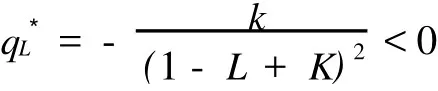

联立式(5)、(6)得到均衡状态下控股股东规范分配的最优概率 p*和监管部门监管的最优概率q*。

由均衡解可以看出,如果控股股东规范分配的概率 p大于 p*,监管部门最好选择不监管;反之,监管部门最好选择监管;如果控股股东规范分配的概率 p等于 p*,监管部门是否监管收益无差别。同理,如果监管部门的监管概率 q大于等于q*,控股股东最好选择规范分配;反之,控股股东将选择侵占。最后博弈的结果是监管部门以概率q*进行监管,而控股股东以概率 p*进行规范分配,此时两者的收益均最大。

四、博弈结果影响因素分析

(一)控股股东规范分配最优概率的影响因素

由式(7)可以看出,控股股东规范分配的概率受监管部门监管成本C以及侵占造成的外部损失W (ζ)的影响。

(1)监管成本 C越大,控股股东规范分配的概率越小。

将 p*对C求一阶导数,得到:

即 p*是 C的单调减函数。也就是说,当监管成本较高时,监管部门会提供更少的监管,所以控股股东侵占的概率加大而规范分配的概率减小。从(7)式中还可以看出,只要监管成本 C不为零,控股股东规范分配的概率就严格小于1,也就是说,预料到监管部门对监管成本的考虑而不会采取全天候的监管,控股股东就有侵占的动机和可能。

(2)侵占造成的外部损失W(ζ)越大,控股股东采取规范分配行为的概率越大。

即 p*是W(ζ)的单调增函数。由于监管部门的目标是全体资本市场参与者的利益最大化,当控股股东侵占造成的外部损失较大时,监管部门对其监管的力度也会加大,在这种情况下,控股股东规范分配的概率提高而侵占的概率降低。

(二)监管部门监管概率的影响因素

由式(8)可以看出,监管部门的监管概率受控股股东持股比例L和违规处罚力度 K的影响。

(1)控股股东持股比例L越高,监管部门监管概率越小。

将q*对L求一阶导数,得到:

即q*是L的减函数。当控股股东持股比例提高时,其进行规范分配按照持股比例获得的收益份额即所有权收益也会提高,其侵占的动机就会减小,所以监管部门可以进行较少的监管。另一方面,控股股东持股比例的提高会导致股权的集中和外部投资者数量的减少,这在一定程度上减弱了控股股东侵占带来的外部损失,所以监管部门监管的概率也会降低。极端的讲,当控股股东100%持股时,其如何分配所得利益都是一样的,不会产生外部损失,所以此时监管部门没有必要对其进行监管(q=0)。

(2)对控股股东违规处罚的力度 K越大,监管部门监管的概率越小。

将q*对 K求一阶导数,得到:

即q*是 K的减函数。当违规处罚力度加大时,控股股东会采取更多的规范分配和更少的侵占,所以监管部门可以放松监管。从式(8)还可以看出,只要处罚力度 K大于0,就有q<1,即只要发现违规就进行处罚,那么监管部门就不必要提供全天候的监管。

五、我国监管部门实施监管的现状及改进

1.监管概率较小,公司违规频率高。监管概率q可以直观地理解为:如果中国有1000家上市公司,监管部门随机选择1000*q家公司进行监管。然而,目前我国的现状是:政府的监管概率过小,使得上市公司的控股股东在非规范分配问题上普遍存在侥幸心里,侵占的概率加大。例如,据统计,从1992年建立上市公司制度至2008年底,我国的近2000家上市公司中,就有近400家发生过丑闻,出事的比例高达20%,而美国同期的比例仅为1%。这个数字从反面说明我国有关部门对上市公司违规行为的监管概率较小。

2.处罚力度过轻,不能达到有效惩戒的目的。目前对上市公司控股股东违规行为的处罚方式,仍然以罚款、通报、谴责为主,而真正具有威慑力的刑事处罚较少[5]。据上证所资料统计,自2001年10月~2008年底,沪市上市公司共有877人次董事、监事和高管人员受到了公开谴责。公开谴责这一道德处罚方式随着受到处罚对象数量的增长,效果会逐渐减弱,当数量增长到一定程度,被处罚的对象不再有“羞耻”感觉时,公开谴责也就失去了应有的效果。

3.监管的法律法规不健全,执行力度差。对于上市公司的外部监管,尽管历年来一直通过出台各种规章制度在逐步完善与健全,但是目前外部监管的制度缺陷[6]是人所皆知的事实。无论是事前监管,还是事中监管及事后监管,各个环节上都存在问题。比如,从事前监管来看,缺乏上市公司的危机预警机制;从事后监管来看,缺乏严厉的处罚机制等。另外,即使有明确的法律规定,司法部门在执行过程中也表现出法律软化现象,使得一些本应该提起诉讼的案件没有受到司法处理。造成这种状况的原因并不是法律条件不具备,而是法院担心受理此类案件后,将面临众多民事索赔进入法院所可能引发的社会风险和加重的法院审判负担。因此,法院宁可容忍实施欺诈行为的机构大户,也不愿意出面挽回受害公众投资者的损失。另外,法院顾及地方政府的态度及银行的利益,对控股股东的侵占行为视而不见。

4.监管成本较高,监管经验不足。由于我国上市公司的特殊历史背景,上市公司与控股股东之间的关系复杂,对于多层控制的上市公司而言更是如此[7]。这种股权结构带来的一个直接后果就是控股股东与上市公司之间的关联交易隐蔽化,不易观察,增加了监管部门的甄别成本。此外,控股股东与上市公司复杂的股权和代理关系也使得上市公司的治理结构严重不合理,董事会和监事会成员多数是控股股东派出的代表,上市公司内部无法形成对控股股东行为的监督与约束,再加上某些地方政府为局部利益而保护控股股东的某些行为,使得监管部门对控股股东行为进行调查取证十分困难。此外,我国主要证券监管部门成立时间较短,自身的监管水平和监管技术有限,监管经验不足,这些因素都导致了监管成本的增加。

综上所述,监管部门应该从提高自身监管水平出发,积累监管经验,降低监管成本。此外,健全相关法律法规,加强执法强度,并提高违规处罚力度,对控股股东操纵上市公司致使上市公司利益遭受重大损失的,除了追究民事责任外,还要追究刑事责任,如处以有期徒刑或拘役,并处或单处罚金等,这些措施都会有利于对控股股东分配行为进行有效监管。

注释:

①2001年3月,中国证监会发布《上市公司新股发行管理办法》,将上市公司的再融资资格与现金分红联系起来,

[1]La Porta R.,Lopez-de-Silanes F.,Shleifer,A.,Vishny,R. Investor protection and corporate valuation[J].Journal of Finance,2000,(58):3-27.

[2]孙茂竹.从博弈看上市公司股利政策的决定[J].会计研究, 2006,(8):60-66.

[3]陈收,杨金边,陶冶.上市公司现金股利变动信息内涵[J].财经理论与实践,2006,(6):34-39.

[4]王化成,李春玲,卢闯.控股股东对上市公司股利政策影响的实证研究[J].管理世界,2007,(1):22-27.

[5]朱国泓,赵佳俪,杜兴强.大股东资金占用的监管博弈:模型建构与应用[J].管理评论,2010,(9):44-51.

[6]雷光勇,刘慧龙.市场化进程、最终控制人性质与现金股利行为——来自中国A股公司的经验证据[J].管理世界,2007, (7):120-128.

[7]俞红海,徐龙炳,陈百助.终极控股股东控制权与自由现金流过度投资[J].经济研究,2010,(8):103-114.

The game between the Regulators and the Controlling Shareholders in Dividend Policies

LI Chun-ling1,J IANG Shun-cai2

(1.Economics and Management School,Yanshan University,Qinhuangdao,Hebei 066004,China; 2.Shenzhen Inovance Investment Co.Ltd,Shenzhen,Guangdong 518025,China)

It is a game between the regulators and the controlling shareholders to monitoring dividend distribution.The equilibrium analysis shows that smaller regulatory costCis,the bigger the external lossW(ζ)is,and the higher the probability of controlling shareholders making canonical dividend policy will be.However,the more shares the controlling shareholders are holding,the more punishments to irregularities are,and the less probability to supervise effectively.

Regulator;Controlling shareholders;Supervision;Dividend policy;Game

F930.91,F224.9 文献标识码: A 文章编号:1003-7217(2011)03-0040-04

2010-12-12

国家自然科学基金项目(71072144)

李春玲(1973—),女,河北承德人,会计学博士,燕山大学经济管理学院会计系副教授,研究方向:现代企业财务管理和资本运营。

(责任编辑:王铁军)