资本资产定价模型在我国上海A股市场的简单实证

2010-11-01穆瑞田

丁 凯,穆瑞田

(河北理工大学经济管理学院,河北唐山 063000)

资本资产定价模型在我国上海A股市场的简单实证

丁 凯,穆瑞田

(河北理工大学经济管理学院,河北唐山 063000)

资本资产定价模型 (CAPM);单指数模型回归;BJS检验方法;模截面模型回归

概述了资本资产定价模型的基本原理,运用上海 A股市场近期的数据对资本资产定价模型在上海A股市场的应用进行实证研究,首先采用单指数模型估计了个股的β系数,然后利用 BJS方法和对 CAPM进行横截面模型的回归分析。研究表明上海A股市场与 CAPM理论不相符合。

一资本资产定价模型 (CAPM)概述

在 20世纪 60年代三位财务学资家夏普 (W1Sharpe)、特雷诺 (J1Treynor)和林特诺 (J1Lintner)做了一件了不起的工作,在完美资本市场的条件下,他们把回报率和风险联系了起来,建立所谓资本资产定价模型 (Capital Asset PricingModel)。其中,夏普由于其出色的工作获得了 1990年诺贝尔经济奖。

资本资产定价模型是现代财务管理理论的三大基石之一,它揭示了市场基本的运行规律,对于市场实践和理论研究都具有重要意义。资本资产定价模型 (CAPM)是第一个关于金融资产定价的均衡模型,每种资产的收益由无风险收益和风险帖水两部分构成。可表示为:E(Ri) =Rf+βi[E (Rm)2Rf]其中:E (Ri)为股票期望收益率;Rf为无风险收益率;E(Rm)为资本市场期望收益率;βi=表示股票的系统性风险,βi系数 =σim/σ2m。

二在我国上海 A股市场,对CAPM模型的简单实证检验

1 CAPM统计检验方法

检验 CAPM时,首先利用单指数模型 Rit=ai+βiRmt+eit进行一次回归估计出βi,其中 Rit为单只股票在 T时刻的收益率,Rmt为市场组合在 T时刻的收益率,在方程中用上证综合指数表示,eit为残差项;ai与βi为待估计的参数。其次,确定个股的βi系数之后,把βi作为检验的输入量代单个股票的β系数与收益的方程再进行一次回归,分析风险与收益的关系。最后对 CAPM进行横截面模型的检验。

2 样本的选取

本文选取我国A股上海市场的权重前十名的股票,上证指数是以总股本做为权数的,所以所选取的十支股票都是重要的用于拟合指数的股票。样本观测值 (股票收益率)选取的时间为 2008年 7月 10至 7月 23日。数据表如下 (日收益率 Rit=今日收盘价 /前日收盘价—100%):

3 无风险利率的确定

中国利率还没有市场化,利率的形成还不能反映资金市场供求状况,同时,中国国债发展也处于初级阶段,尤其是在以中长期国债为主的国债结构中,短期国债的市场容量有限,短期国债不能作做为无风利率的代表物,所以本文选一年期居民定期存利率作为无风险利率。目前,我国年利率 4114%,折算成日利率为 010115%。

4 资本资产定价模型估计与检验

(1)用指数模型估计各股的βi系数

利用每支股票的日收益率与上证综合指数的日收益率做线性回归,构造单指数模型 Rit=ai+βiRmt+eit估计每支股票与市场的风险βi系数,残差项 ei的标准差表示其非系统风险的大小,用δei表示。

以下是以股票中国石油为例,对用 SPSS软件分析输出的结果进行说明

回归方程的显著性检验:由表 ANOVA知,方程的显著性 sig值 01001<005,可知回归方程是显著的。即可以以 95%上的概率断言自变量全体对因变量产生显著影响。

回归系数的显著性检验:由表 Coefficients知,回归系数的显著性 sig值

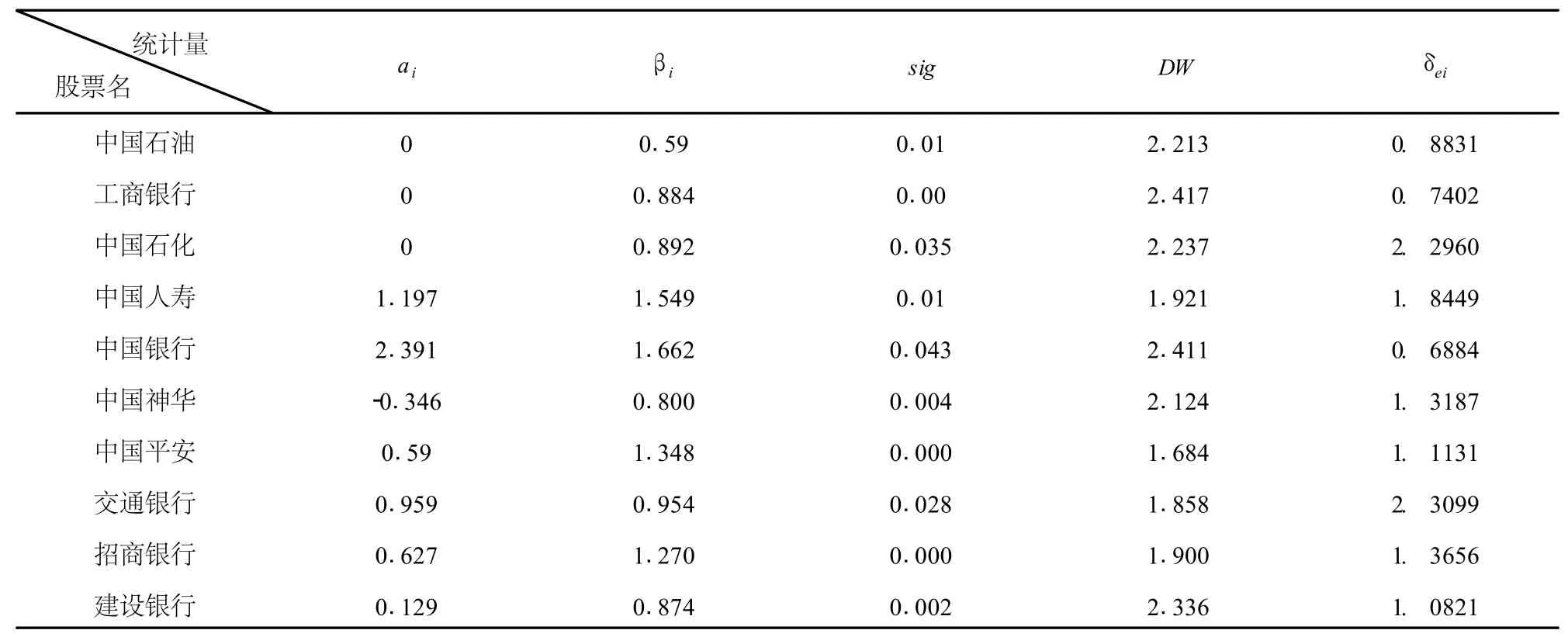

表1

ANOVA

小于 0105通过检验,常数项的显著性 sig值 =01986>01005没有通过检验。

相关检验:由表 Coefficients知,DW=21213,查 DW表知道,自变量各期不存在自相关性,即模型不存在自相关性。

由于回归方程是一元的 F检验和 T检验本质相同,共同证明在 a=0105的显著水平下,方程的线性关系显著成立,自变量对因变量显著影响。

得出对于股票中国石油的回归方程为:Rit=0159Rmt同样对其余九只股票进行回归分析得到 ai,βi的估计值,方程的显著性 F检验对应的 sig值,自相关的检验值 DW值和残差项 ei的标准差δei的值。如下表:

表2

由表 2知十只股票在 a=0105的显著性水平下线性关系显著成立,对估计值 ?i也都通过检验,DW值基本都在 2左右,说明不存在严重的自相关性,并且βi值都大于零这与理论相符。

(2)采用 BJS方法进行回归分析,检验风险与收益关系

BJS方法是将在指数方程中估计出来的βi作为自变量代回归方程 Ri=у0+у1βi+μi(资本市场线 CML)来估计у0、у1,方程中 Ri是股票 i采样期间平均日超额收益率,

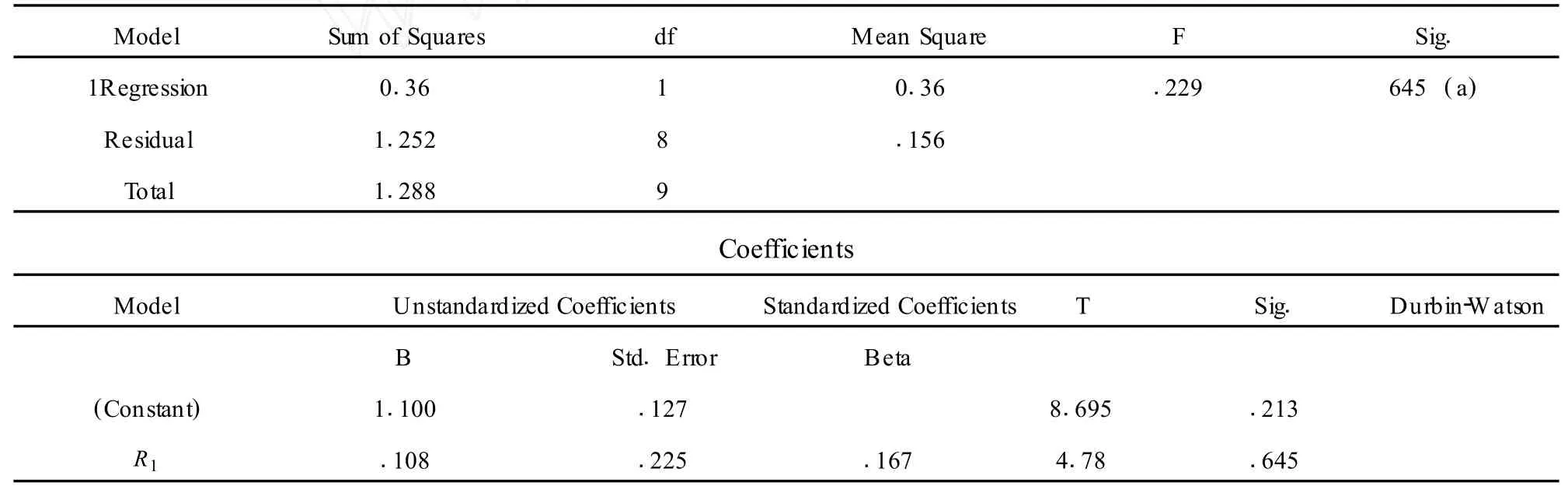

用 SPSS统计分析软件对方程进行回归分析结果如下表:

表4

ANOVA

由 ANOVA、Coefficients知:回归方程中自变量整体对因变量的影响不显著,模型整体没有通过检验,常数项和βi各自分别估计检验也都没有通过,即 у0、у1显著为 0,у0显著为 0表明不存在无风险收益率;у1显著为 0表明股票的系统风险βi与超额收益不存在着显著联系,也就是说高,系统风险并不会带来高期望回报率。

(3)对 CAPM进行横截面模型的检验

对横截面的 CAPM检验,采用下面的模型:R1=a0+a1βi+a2β2

对 CAPM模型的横截面的检验采用多元回归中的向后回归分析法,SPSS进行统计分析,输出结果如下:

Excluded Variables

从表中可以得出以下结论:

(2)δei项的系数的 T检验结果并不显著,表明非系统风险在资产定价中并不起作用。

(3)βi项的系数的 T检验结果并不显著,再次表明系统风险与收益的关系并不是显著的。

5 资本资产定价模型对我国A股市场简单实证研究结论

由以上检验可以看出在我国上海 A股市场系统风险与收益的线性关系并不是显著的,即高系统风险并不一定会带来高回报,这表明上海 A股市场仍为不成熟证券市场,市场的整体情况违背 CAMP理论假设。上证指数从六千多点狂泻至二千多点的实事也能证明 A股市场的不成熟。造成中国市场现状主要有以下原因:上市公司信息公开化程度低;信息披露不完善,上市场公司股权结构不合理,政府政策对股票的影响过大,投资机构高度控盘控制股价等原因,因此我国股票市场要成为一个有效的资本市场,还需一个长期的发展过程。

[1] 齐寅峰 1公司财务学 [M]1北京:经济科学出版社,20081

[2] 孙刚 1资本资产定价模型在中国股票市场的实证研究 [J]1统计计信息论坛,20031

[3] 穆瑞田 1中国流通A股市场基本数据衍生信息研究 [D]1天津:南开大学,20011

[4] 杨韩军 1中国证券市场风险与价格行为研究 [M]119972 1999国家自然科学基金,19992121

[5] 黄萍 1资本资产定价模型理论的研究 [D]1南宁:广西大学,20071

Empirical Research on The Relation Between The A2shareMarket of Shangha iand CAPM

D ING Kai,MU Rui2tian

(College of Economics andManagement,Hebei Polytechnic University,Tangshan Hebei 063000,China)

CPAM;regression analysisof single index model;the method of BJS;regression of cross section model

This article summarizes the basic principle of CAPM,using the latest sample of datas from the A2share market of Shanghai to research CAPM1Firstly, the paper estimatedβof each stock with single index model1Secondly,makeing regression analysis based on the method of BJS and cross section model1The result shows that CAPM model can not fitA2share market of Shanghai1

F 830191

A

167322804(2010)0320062204

2009206229