复活的布雷顿森林体系 :全球不平衡及中国的选择

2010-10-20唐嘉成

徐 涛 唐嘉成

复活的布雷顿森林体系 :全球不平衡及中国的选择

徐 涛 唐嘉成

全球不平衡在上世纪八十年代主要表现为美国与日本等国家之间的贸易经济不平衡,并最终引发日元对美元大幅度升值。当今“复活的布雷顿森林体系下”国际经济不平衡主要表现为美国与中国等新兴市场国家以及石油出口国之间的不平衡,这种状况不会导致类似的人民币对美元大幅度升值。2008年爆发的国际金融危机并不是全球并不平衡的结果,它更多的反映了美国等国家国内经济中的问题。目前的不平衡给我国内外经济关系调整带来压力,应该主要从国内经济结构调整、经济增长方式的转变以及建立更加完善有效的金融体系方面努力改革,逐步改善不平衡状况。

复活的布雷顿森林体系;全球不平衡;国际金融危机;国际货币秩序

一、国民收入账户与全球不平衡

全球不平衡问题近年来一直是国际经济领域讨论的热点问题。2008年爆发国际金融危机以来一些西方国家更是将矛头直接指向中国等一些长期持有大规模国际收支顺差以及大量外汇储备的国家,认为这些国家是国际不平衡的制造者,对这次国际金融危机负有责任,并进而要求这些国家改变对外经济政策,尤其是汇率政策。比如,众多美国政府官员、学者和实业界一直认为中国长期实施管制(钉住)性汇率政策导致中美之间经济交易失衡,要求人民币对美元汇率大幅度升值。

对于当今的全球不平衡 (global imbalances)问题,现任美联储主席伯南克 (Benanke,2005)①Bernanke,2005,“The Global Saving Glut and the US Current Account Deficit”,Updates speech given on 10March 2005 at the Sandridge Lecture,Virginia Association of Economists,Richmond,Viginia.将其表现归纳为三个方面:一是美国持续出现大规模的经常账户逆差;二是众多新兴市场国家相应的出现大规模经常账户顺差;三是全球范围内长期实际利率下降的趋势。这也是众多西方学者共同的认识。而这种不平衡的主要表现形式就是全球储蓄过剩(global saving glut)。伯南克认为依靠成功的出口导向型经济增长模式,中国等亚洲新兴市场国家积累了大量的国际收支盈余(外汇储备);日益膨胀的石油价格使俄罗斯以及中东石油生产国积累了大量的石油美元。这些国家和地区国内储蓄投资严重不平衡,使他们在国际金融市场上由早期的借款者变成了如今的贷款者,将大量的过剩储蓄投向了以美国为主的西方国家,造成了资本流入国的实际利率长期处于低水平。

理解国际收支与国内外储蓄投资之间的关系我们只需简单分析开放经济条件下的国民收入模型。开放经济条件下的国民收入恒等式为:

Y代表国民收入,C代表消费,I代表投资,G代表政府购买,EX代表出口,I M代表进口。

如果我们把经常项目记为 CA,那么它可以表示为 CA=EX-I M,即经常项目为进出口的差额。根据(1)式,经常项目也等于国民收入 Y与国内居民的花费 C+I+G的差额即:

这说明一个国家只有通过举借外债才能出现经常项目赤字,才能消费超出当前产出的产品。相反,如果一国的消费少于当前的产出,就可以借给外国,从而产生经常项目顺差。

如果我们用 S代表国民储蓄,S定义为:S=Y-C-G。在封闭经济中恒等式 Y=C+I+G也可以写为I=Y-C-G,那么,S=I,即封闭经济中国民储蓄一定等于投资。在开放经济中,根据 (1)(2)我们可以得出一个新的等式:S=I+CA这说明了开放经条件下,一个经济体既可以通过积累资本量,也可以通过获得外国财富来进行储蓄。这就是开放经济条件下的国际资本流动机制。

二、复活的布雷顿森林体系下的全球不平衡

二战后,布雷顿森林体系的创立确立了美元的霸权地位,形成了以美元为核心的国际货币秩序,也为全球经济发展提供了稳定的基础,二十世纪五、六十年代成为世界经济发展的黄金时期。虽然经历了布雷顿森林体系崩溃和两次石油危机的冲击,进入二十世纪八十年代世界经济又重新步入快速发展时期,并呈现出新的特征。日本、前联邦德国战后成功实施出口导向型经济发展战略,逐渐成为世界制造业基地,出口产品充斥美国市场,两个国家开始出现大量的贸易盈余。而美国的贸易赤字却在不断增加,到 1985年美国贸易赤字占 GDP比重将近 3%(见图 1),逐渐由世界最大的债权国变成了最大的债务国。与此同时,随着各国资本管制的放松,资本流动加快,日、德两国的资本输出也在不断扩张。在此背景下,1985年 9月,在美国的主持下,美、日、德、法、英五国财长和央行行长在纽约广场饭店举行会议,最终达成所谓“广场协议”,美元对其他主要货币汇率大幅度下调,以减少美国巨额的贸易赤字。随后日元、马克对美元大幅度升值(见图 2)。“广场协议”在一定程度上缓解了美国的经常项目逆差,缓和了全球经济不平衡的状况。但在 1987年召开的罗浮宫会议上,在检讨“广场协议”以来美元不正常贬值对国际经济以及降低美国贸易赤字的效应时,人们发现此间美国出口贸易并没有实现预期的增长,美国经济问题的症结应该不在于所谓巨大的贸易赤字。

图1

图2 资料来源:世界银行

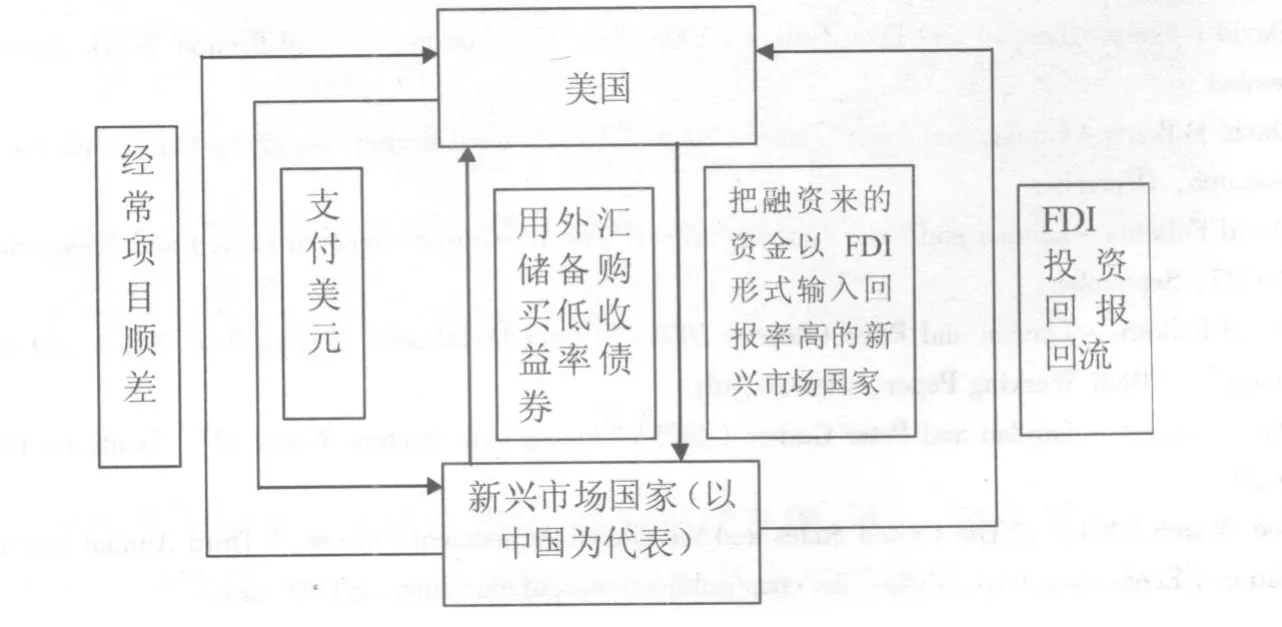

进入二十世纪九十年代后,全球经济不平衡表现出新的特征。美国经济以信息产业为主导进入了新一轮快速发展时期,GDP持续保持高增长率。在美国经济带动下,世界经济也进入了一个良好的发展时期。与此同时,美国的经常项目和资本项目间的不平衡不断扩大。这一过程也逐渐形成了美国消费拉动全球经济,而全球资本支持美国经济增长的独特循环模式 (见图 3)。一些新兴市场国家产品出口美国,获得的美元收入再以较低的收益率购买美国政府债券,美国则将从新兴市场国家融资来的资本以直接投资的形式输回新兴市场国家赚取较高的投资回报(Dooley,Folkerts-Landau and Garber,2005)。①Michael Dooley,David Folkerts-Landau and Peter Garber(2005)“Savings Gluts and Interes Rates:The Missing Link to Europe”,NBER Working Paper,w11520,August.这一模式持续运转的基础是新兴市场国家愿意将自己过剩的储蓄积累(外汇储备)不断地投向美国资产,美国发达完善的金融体系以及美元在国际货币秩序中的核心地位在这里起到了稳定信心的作用。这是一种“双循环”机制,即国际资本尤其是亚洲新兴市场经济国家的资本不断流入美国,从资本项目上平衡美国的国际收支,推动了美国长期利率走低和资产价格上涨,也支撑了美国政府和私人部门的消费需求,使之成为美国经济增长的主要动力来源;而这些国家的流出资本又大都来自于其对美国的巨额贸易顺差。

图3

近年来全球经济失衡状况不断加剧,不断引起高度关注。有学者认为,在当今国际货币秩序下,美元主导的国际货币体系本身就是导致这种不平衡的内在原因,全球不平衡本身就是国际经济发展一种自然状态,也是目前推动全球经济持续发展的一种最优稳定模式。他们将目前这种状态称之为“复活的布雷顿森林体系(或布雷顿森林 II体系)”(Dooley,Folkerts-Landau and Garber,2003,2004,2005)。①Michael Dooley,David Folkerts-Landau and Peter Garber(2003)“An Essay on the Revived Bretton Woods System”,NBER Working Paper,w9971,September.Michael Dooley,David Folkerts-Landau and Peter Garber(2004)“The Revived Bretton Woods System:Alive and Well”,Deutsche Bank Global Markets Research,December.Michael Dooley,David Folkerts-Landau and Peter Garber(2004)“The US Current Account Deficit and Economic Development”,NBER Working Paperw10727,September.Michael Dooley,David Folkerts-Landau and Peter Garber(2004)“Direct Investment,Rising Real Wages and the Absorption of Excess Labor in the Periphery”,NBER Working Paper,w10626,july.Michael Dooley,David Folkerts-Landau and Peter Garber(2005)“Living with Bretton Woods II”,Deutsche Bank Global Markets Research,September 20.但持续扩大的不平衡还是引起了更多人的担忧。虽然美国净外债与美国 GDP的比值似乎仍在可接收的范围内,新兴市场国家仍在不断向美国提供融资,但人们怀疑这一状况是否会长期持续下去。

不过,对比上世纪八十年代的状况,我们也很难想象类似的“广场协议”会再次出现,以抑制目前的全球不平衡。首先,“广场协议”只包括 5个国家,而现阶段的全球不平衡囊括了众多国家,要达成共识难度可想而知;第二,广场协议的经验表明,单纯的汇率变动不会从根本上改善国际收支状况;第三,美元作为国际货币的核心地位在不断减弱,而美国经常账户赤字和美元的流动性已经达到了空前的规模,若贸然采取强制性措施,必将导致国际货币体系紊乱,影响全球经济发展。这也许正是所谓的“金融恐怖平衡”(Summers,2004)在发挥着重要作用。②Summers,Lawrence(March 2004a),“The United States and the Global Adjustment Process,”Third Annual Stavros S.Niarchos Lecture,Institute for International Economics,http://www.iie.com/publications/papers/summers0304.htm.

三、全球不平衡与国际金融危机

2008年爆发于美国的国际金融危机是全球不平衡的结果吗?人们在全球不平衡和美国次贷危机的内在关系上还存有分歧。有人认为全球不平衡是世界经济发展的自然现象,是由多方面因素所决定的,美国巨额贸易赤字的存在有其合理性,次贷危机主要是由美国国内市场自身的不稳定性造成的 (Dooley,2009)。③Michael Dooley,David Folkerts-Landau and Peter Garber,Asia,Interest Rates,and the Dollar.Deutsche Bank,Second Edition March 12,2008.Introductory.近年来,美国金融市场流动性充足,利率长期维持在低水平 (见图 4),变得平坦甚至反转的收益率曲线使金融机构更倾向于风险性高的投资,随着资产价格的节节升高,投资者对未来有着非理性的上涨预期,加之金融监管不到位,一场金融危机就自然而然的在美国国内发生了(Dooley,Folkerts-Landau and Garber,2005;Caballero,Farhi and Gourinchas,2007;Mendoza Quadrini and Rios-Rull,2007)。④Caballero,Ricardo,Emmanuel Farhi,and Pierre-Olivier Gourinchas,(March 2007)“An Equilibrium Modelof”Global Imbalance“ and Low Interest Rate”,NBER Working Paper 12996.Michael Dooley,David Folkerts-Landau and Peter Garber(2005)“Living with Bretton Woods II”,Deutsche Bank Global Markets Research,September 20.此次金融危机固然会使美国经济经历痛苦的调整,这种调整包括巨额贸易赤字 (如图 5所示)、美元汇率、国内的储蓄率以及资产的价格等等。但全球不平衡在可预见的未来仍将持续存在,现行的国际货币体系仍将按照其自身的轨迹运行,不会崩溃。

也有不少学者(Maurice Obstfeld and Kenneth Rogoff,2009;Bernanke,2005;Bernanke,2007)⑤Obstfeld Maurice,Rogoff Kenneth,“Global Imbalances and the Financial Crisis:Products of Common Causes”,Paperprepared for the Federal Reserve Bank of San Francisco Asia Economic Policy Conference,Santa Barbara,CA,October 18-20,2009.Bernanke,2005,“The Global Saving Glut and the US Current Account Deficit”,Updates speech given on 10March 2005 at the Sandridge Lecture,Virginia Association of Economists,Richmond,Viginia.Ben S Bernanke:Global imbalances-recent developments and prospects,B IS Review 99/2007.认为全球不平衡与此次美国次贷危机有着内在的联系。Bernanke在 2005年提出“全球储蓄过剩”问题时认为新兴市场国家由于社会保障机制不完善,对再次发生类似 1997年货币危机的担忧等各种原因,近年来始终保持了较高的储蓄率(见图 6),再加上本国扭曲的金融体系无法完全完成储蓄到投资的转换,资本的形成需要借用发达国家尤其是美国成熟的金融体系,造成美国长期较低的利率,致使美国资产价格的膨胀和超前消费的升级,是美国巨额贸易赤字的主要原因。这些学者普遍认为此次美国次贷危机后的调整必须在全球不平衡的调整下进行,只有通过全世界的共同努力才能使全球经济回到正轨。

争论仍在,但与 1997年东南亚金融危机相比,我们可以发现:第一,就全球资本流动模式来说,第三代货币危机模型对东南亚金融危机进行了很好的解释,无论是由于道德风险,银行挤兑,还是货币贬值带来的资产负债表的变动,最终表现为国际资本突然大规模的撤离引起国内过高的资产价格迅速下跌、汇率制度崩溃。而此次美国次贷危机至少到目前为止并没有出现大量国际资本异常流动的迹象,相反国际资本仍在不断地流入美国,融资美国的巨额赤字。第二,就国际资本流入的动机来说,东南亚金融危机时众多资本进入都是为了追逐超额利润,而次贷危机中仍在流入美国的资本绝大多数集中在风险低、收益低的政府债券,是政府在投资美国。第三,从资本流动的方向看,亚洲金融危机之前资本是从发达国家流向新兴市场国家,而次贷危机前一直是资本从新兴市场国家流向美国等发达国家,由原来从富裕国家流向贫穷国家转而从贫穷国家流向富裕国家。这与传统国际宏观经济学理论中跨时交易理论的分析显然是背道而驰的 (Dooley,Folkerts-Landau and Garber,2008)。①Michael Dooley,David Folkerts-Landau and Peter Garber,“The US Current Account Deficit and Economic Development:Collateral for a Total Return Swap”,Asia,Interest Rates,and the Dollar.Deutsche Bank,Second Edition March 12,2008.P27-34.Michael Dooley,David Folkerts-Landau and Peter Garber,Asia,Interest Rates,and the Dollar.Deutsche Bank,Second Edition March 12,2008.P36-62.

从以上比较可以看出,此次美国次贷危机与外部冲击引起的货币危机有本质的不同,其更类似于二十世纪三十年代大危机,流动性过剩、金融监管松散、非理智的投资者行为充斥市场。值得注意的是,东南亚金融危机是由于东南亚国家外汇储备过低在受到外部投机者的恶意攻击而被迫放弃固定汇率制度,而次贷危机中新兴市场国家外汇储备过多又被诸多学者认为是引发危机的重要原因,外汇储备在其中扮演的角色值得我们深思。Dooley,Folkerts-Landau and Garber(2005)②Michael Dooley,David Folkerts-Landau and Peter Garber(2005)“Savings Gluts and Interes Rates:The Missing Link to Europe”,NBER Working Paper,w11520,August.Michael Dooley,David Folkerts-Landau and Peter Garber(2005)“Living with Bretton Woods II”,Deutsche Bank Global Markets Research,September 20.提出的新兴市场国家过剩储蓄 (外汇储备)流入美国是为美国 FDI总回报掉期提供抵押的理论,也许能较好的解释在当前国际货币秩序下全球不平衡的发展及美国经常账户巨额赤字、较低的实际利率和流动性过剩等问题。但众多国内学者批评认为新兴市场国家的外汇储备并不是造成美国巨额经常账户赤字的主要原因。余永定(2007)③余永定:《全球国际收支不平衡与中国的对策》,《国际金融研究》2007年第 1期。认为即使把中国的贸易盈余抹平,美国的巨额赤字也削减不到 10%,新兴市场国家外汇储备规模也是在近几年才积累起来的,国际资本流动的主动权仍掌控在私人部门手中。

图6 引自:MichaelDooley等著,徐涛译:《亚洲 利率 美元——复活的布雷顿森林体系与国际金融秩序》,中国金融出版社,2010年 8月 ,第 106页。

全球不平衡快速扩大确实加剧了此次金融危机对世界经济的影响。由金融体系不完善的国家到拥有发达金融体系的国家,金融危机的全球化特征越来越明显。金融危机的发生既包含了全球不平衡的因素,同时也是缓解不平衡的钥匙,当全球不平衡积累到一定程度而又缺乏合适的调整机制的时候,金融危机将不可避免。此次危机有可能缓解全球不平衡,美元可能会有某种程度的贬值,美国的国际收支可能会有一定程度改善。但不平衡的局面不会从根本上改变,若不能实现有协调的软着陆,必将不断遭受金融危机的冲击,直到新的国际货币体系秩序的出现。

四、中国的外汇储备增长、高储蓄率与全球不平衡

中国一直是全球不平衡问题讨论的焦点。甚至有人认为目前的全球不平衡问题其实主要就是美国和中国之间的不平衡(Summers,2004)。①Summers,Lawrence(March 2004a),“The United States and the Global Adjustment Process,”Third Annual Stavros S.Niarchos Lecture,Institute for International Economics,http://www.iie.com/publications/papers/summers0304.htm.确实,中国目前是世界上最大的发展中国家,美国是最大的发达国家;中国长期对美国存在大规模的贸易顺差,是目前外汇储备最多的国家,也是持有美国债务最多的国家;美国是最大的债务国,长期存在大规模的国际收支逆差和对中国的贸易逆差。目前中国持有美国政府债券超过 8000亿美元,中国的外汇储备余额超过 20000亿美元 (见图 7,图 8)。美国 2008年贸易赤字达 6959亿美元已经占到 GDP的 6%,财政赤字 2008年已达 4548.1亿美元,占 GDP的 3.18%,而一般政府债务总额也由二十世纪八十年代初占 GDP的 40%左右上升到 60%以上。中国的储蓄率从 1998年前后的 37.5%升至 2007年 49.9%,其中企业可支配收入占国民可支配收入的比例从 1997年的 13%升至 2007年的22.5%,企业储蓄占 GDP的比例已处于全球高水平。2008年发生的国际金融危机,使中美之间的经贸关系进一步凸现出来,美国借此大做文章,企图迫使人民币汇率大幅度升值。

作为回应,国内学者 (郭树清,2007;李扬、殷剑峰,2005,2007;余永定、覃东海,2007;卢峰,2006)①郭树清:《中国经济的内部平衡和外部平衡问题》,《经济研究》2007年第 12期。李扬、殷剑峰:《中国高储蓄率问题探究》,《经济研究》2007年第 6期。余永定、覃东海:《中国的双顺差:性质、根源和解决办法》,《世界经济》2006年第 3期。李扬、殷剑峰:《劳动力转移过程中的高储蓄、高投资和中国经济增长》,《经济研究》2005年第 2期。卢锋:《中国国际收支双顺差现象研究:对中国外汇储备突破万亿美元的理论思考》,《世界经济》2006年第 11期。从多角度分析当前国际经济环境下中国的外汇储备增加、国际收支持续顺差、居民储蓄率较高是多重因素推动的结果。既有中国本身的原因,也有外部包括美国国内经济因素在内的原因,是经济发展过程中的现象。但是这些分析似乎都没有触及到问题的实质,不免说服力不足。Michael,Dooley David Folkerts-Landau,and Peter Garber(2003)②Michael Dooley,David Folkerts-Landau and Peter Garber(2003);“An Essay on the Revived Bretton Woods System”,NBER Working Paper,w9971,September.在 2003年首次提出的所谓“复活的布雷顿森林体系”假说,认为改革开放以来中国为了保障就业和促进经济增长,必须大力推动劳动密集型外贸产业的发展,出口导向型经济成为推动经济增长的主要模式。为了达到这一目标,必须将人民币钉住美元,保持人民币汇率的稳定,以实现经济的稳定发展。中国政府在巨额贸易顺差的基础上要维持汇率稳定必须不断干预外汇市场,从而造成外汇储备的不断积累。这种解释在西方国家有很大市场,成为一些人指责中国政府操纵汇率的理论基础。

显然,作为当今国际经济关系中的重要角色,中国无法回避现实经济中已经存在的明显不平衡问题。我们当然不能屈从于少数国家的压力不计后果地大幅度升值人民币汇率。但是,听任这种不平衡状况发展下去对我们国内经济的持续健康发展显然也是不利的。2008年国际金融危机以来国内经济所面临的种种压力已经反映了这一点。除了更积极地参与国际经济货币秩序的重构,争取在国际货币秩序中的更大发言权和主导权之外,更重要的是从国内经济结构调整、经济增长方式的转变以及建立更加完善有效的金融体系方面努力改革。这也许是更合理的选择。

[责任编辑:邵世友 ]

Revival of the Bretton Wood System:Global Imbalance and China’s Choice

XU Tao TANG Jia-cheng

(School of Economics,Shandong University,Jinan 250100,P.R.China)

Global imbalance is an important feature of the post-Bretton-Wood-system ear.In 1980s global imbalance manifested itself mainly through the trade imbalance between the United States and Japan,which eventually caused the sharp appreciation of the Japanese Yen.Nowadays global imbalance is evidenced by the trade imbalance between the United States and the newly emerged economies(including China)and oil-exporting countries.However,such imbalances will unlikely to lead to the sharp appreciation of RMB.The international crisis burst out in 2008 is not the product of global imbalances,but the outcome of the US domestic economic problems.China now is faced with the heavy pressure from the global imbalance.It should make great efforts to restructure its economy,change the pattern of economic growth and build its more complete and efficient financial systems.

revival of the Brett on Wood System; global imbalance; international crisis; international monetary orders

2010-06-18

山东省社科规划课题“国际资本流动与国际金融关系研究——理论与实证及其对中国的影响”(08JDC039)、山东省自然科学基金课题“储蓄不平衡国际资本流动与金融危机——内在关系及影响机制研究”(2009ZRB019UL)的阶段性成果。

徐涛,山东大学经济学院副教授 (济南 250100);唐嘉成,山东大学经济学院硕士研究生 (济南 250100)。