中国金融发展与经济增长的VAR系统实证分析

2010-09-29谢佳

谢佳

中国金融发展与经济增长的VAR系统实证分析

谢佳

采用1994年至2009年的季度数据对我国股市发展、银行发展与经济增长之间的关系进行了VAR格兰杰因果检验和向量误差修正模型(VECM)分析。结果表明,银行发展与经济增长的指标之间具有显著的双向因果关系,且相关关系为正,说明银行发展已经成为中国经济增长的一个源泉。同时还显示股票市场的发展变化导致了经济增长,但它对经济增长的贡献率较低。结合所得到的结论和实际提出了一些建议。

金融发展;经济增长;格兰杰因果关系检验;向量自回归模型;向量误差修正模型

一、问题的提出

Goldsmith(1969)的研究表明:经济增长迅速的时期总是伴随着金融的快速发展,明确了金融体系规模与经济增长的紧密相关性[1]。在Romer(1986)和Lucas (1988)对内生增长理论做出开创性贡献之后,经济学家开始对索洛模型进行了反思并将金融活动纳入到经济内生增长的模型之中[2]。在之后的40多年发展历程中,金融发展与经济增长之间关系的研究成为了经济学的前沿课题。虽然这些文献的实证结果不尽相同,但是都已肯定金融发展是经济增长的一个重要决定因素。自20世纪90年代以来,随着中国改革开放的不断深化和发展,金融业的改革和发展也在不断地向前推进,取得了显著的成效。但是,面对国际上不断爆发的金融危机和国内错综复杂的金融问题,如何才能更好地引导我国金融健康发展以服务于国民经济已成为目前研究的重中之重。因此,在金融危机后,有必要对金融发展与经济增长的关系作一个全面、系统的研究。

二、指标选择和数据来源

考虑到数据的可获得性、研究结果的可比性以及小样本时间序列分析对数据的最低要求,本文选取了1994年第一季度到2009年第四季度的季度数据作为模型样本,跨度为16年。股市数据来自国泰安数据库;银行数据来自国际货币基金组织的《国际金融统计》(IFS);宏观经济数据来自中国统计出版社出版的《中国统计年鉴》(2002-2009)及《新中国五十年统计资料汇编》。由于样本采用的是季度数据,我们采用X12方法对除消费者价格指数(CPI)和股票指数之外的所有原始数据进行了季节调整。

本文采用国内生产总值(GDP)作为衡量经济增长的指标。考虑到GDP数据的流量特性,我们采用季度平均CPI环比指数对名义GDP进行了价格平减。选用金融机构存贷款总额 (M2)与GDP的比率(SMY)作为衡量金融发展的指标。用金融机构对其他部门的贷款总额与GDP的比率(BCY)反映金融中介资金运用的规模。股票市场的规模我们用沪深两市流通股市值与GDP的比率(MCY)来表示。我们用沪深两市A股成交金额与GDP之比(STY)来衡量股票市场流动性。股市波动性的度量指标是上证A股季度收益率的波动率(SMV)。对上述指标分别取对数,这个变换不改变原来的协整关系,并能使其趋势线性化,消除时间序列中存在的异方差现象。

三、实证分析

(一)单位根检验

本文采用ADF来检验变量的平稳性,并检验各变量的一阶差分。由于采用的是季度数据,因此在水平层面我们采用4个滞后期,在一阶差分层面采用3个滞后期进行测试,测试结果也表明选用该滞后期时,DW值最接近2。一阶差分后其他变量平稳,二阶差分后LY平稳。我们认为该变量和其他变量一样为一阶单整序列。因为我们的样本量较小,选取的观察点有限,此时单位根检验的解释能力可能被扭曲(Pierse和Shell,1995),并且一阶差分序列ΔLY的p值为0.0724,在10%的显著性水平下平稳。

(二)确定VAR模型的滞后期

VAR模型中一个重要的问题就是选择滞后期。通常进行选择时,需要综合考虑。Cheung和Lai (1993)指出,当误差项包含移动平均项时,根据信息标准来选择滞后期的长度可能是不适当的[3]。范学俊指出,可以采用被估计的VAR剩余项中不存在统计意义上的自相关性的最小长度来确定滞后期长度[4]。

下面估计VAR并运行剩余序列相关LM测试以确定滞后期的长度。我们发现在被估计的VAR剩余中不存在序列相关的最小长度为2个滞后期。

(三)Johansen协整检验

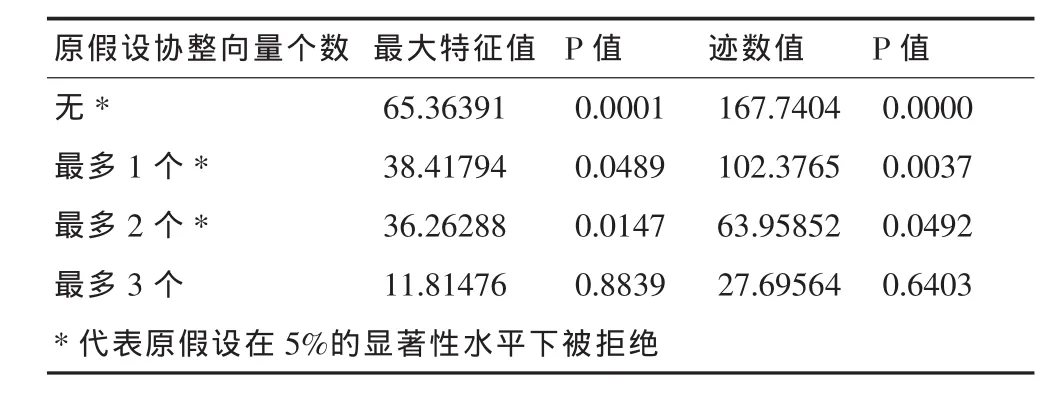

在既定的2个滞后期长度的情况下,迹数值统计与最大特征值统计的结果是相同的,两者都表明存在着2个协整向量。

表1 Johansen协整检验结果表(滞后期为2)

(四)Granger因果检验

我们对样本中的所有变量进行基于VAR的格兰杰因果关系检验。结果表明在所选取的样本期内,股票市场的发展变化和经济增长的变化之间,存在单向因果关系,即股票市场的发展变化导致了经济增长的变化。同时在银行发展与股票市场发展之间,也存在单向因果关系,即股市流动性变化导致了银行发展。在银行发展与经济增长、金融深化与股票市场规模发展之间存在着双向的因果关系,两者互为因果。

(五)VAR新息估计

为了更进一步考察金融发展中4个对经济增长有格兰杰原因的变量即LSMY、LBCY、LMCY、LSTY对经济增长变量的相对重要性,我们采用新息估计法分解本文VAR中经济增长变量的预测误差方差,不考虑经济增长变量LY对自身的贡献率,LSMY,LBCY对LY的预测误差方差的解释率随滞后期增大而稳步增加,LMCY对LY的预测误差方差的解释率一直逐渐增大并在第13期达到最大值12.6%,之后逐期递减,LSTY对LY的预测误差方差的解释率在第4期达到最大值15.4%后随着滞后期增大而逐渐变小。这说明金融深化导致了经济增长,并且银行发展对经济增长的贡献程度较大,银行发展已经成为中国经济增长的一个源泉。

(六)建立误差向量修正模型(VEC)

本文之前的LM检验确定了滞后期为2个周期,协整检验确定了有两个协整向量。据此,我们建立误差向量修正模型如下:

从长期均衡关系来看,银行贷款和交易金额对经济增长有正面影响,说明银行发展和股票市场流动性对经济发展有长期的促进作用,流通市值对经济增长有负面影响。此结果说明了股市规模过度膨胀将对实体经济产生阻碍,不仅不能达到优化资源配置的作用,反而会占用实体经济所需资金。与之对比,反映股市活跃程度的交易金额则对经济发展有长期促进作用。这说明了现阶段股市发展的重点应该放在加强股市的效率上。

从长期均衡关系来看,银行贷款,交易金额对M2有正面影响,说明银行发展和股票市场流动性对金融深化有长期的促进作用。流通市值对M2有负面影响,这可能是由于当资金流入股市时,存款额减少的原因,从某种角度反映了我国股市“资金市”的特点。同时由(1)式可得,当应变量为LY时,ect1,t项的调整系数为负(-0.065760,并且显著),说明误差修正是一个负反馈过程。当上期经济增长率低于长期均衡值时,误差修正项将以0.065760

单位的速度增加经济增长率,反之亦然。因此虽然短期内各变量间可能有波动,但长期来看由于协整关系的存在,变量间关系将趋向于误差修正项表示的长期均衡关系。同理,当应变量为SMY时,ect2,t的调整系数为负,同样说明负反馈的误差修正过程。

四、结论与建议

股票市场的发展对经济增长的贡献率一直较低,并呈现出逐年下降的趋势,并且从误差修正模型的结果来看,股市市场规模指标与经济增长间长期均衡关系为负,而股市流动性指标与经济增长长期均衡关系为正。这与股票市场发展的效率不高有关。股票市场作为一种直接融资媒介,没有将其优化金融资源配置、强化公司治理等作用完全发挥出来,目前股票市场结构不合理,不但规模偏小、运行不够规范,而品种少,对经济增长的拉动效果不明显。

为了提高中国金融体系的整体效率,股票市场的发展应摆在优先位置。在2009年IPO重启后,股票市场的规模在不断扩大。规模发展是股市发展的一个必经之路,同时应注意加强股市的效率建设,进一步扩大股票市场中国金融体系中的作用,逐步向市场主导型的金融体系方向发展应成为中国未来金融发展政策的核心。中国金融体系的未来转型仍然需要政府的大力推动,需要政府与市场共同合作。

[1]Goldsmith,Raymond W(1969).Financial Structure and Development[M].New Haven,CT.:Yale University Press.

[2]Lucus RobertE.Jr(1988).On the Mechanics of Economic Development[J].Journal of Monetary Economics,Vol.22,(1)

[3]Cheung.Yin-Wong.&Kon-S.Lai(1993).Finite-Samples Sizes of Johansen’s Likelihood Ratio Tests for Cointegration,OxfordBulletinof Economics andStatistics,55(3),313-328

[4]范学俊.金融发展与经济增长:1978-2005中国的实证检验[D].华东师范大学博士论文,2005.

F832.0

A

1673-1999(2010)22-0061-02

谢佳(1986-),女,安徽安庆人,安徽财经大学(安徽蚌埠233041)经济学院硕士研究生,研究方向为宏观管理与经济增长。

2010-09-30