股市周期、公司特征与现金股利公告的信号传递效应

2010-09-18王珊珊王化成

王珊珊,邓 路,王化成

(中国人民大学 商学院,北京 100872)

一、引言

考察公司股利公告的信号传递效应是公司财务管理普遍关注又颇受争议的热点问题之一。国外学者对于现金股利公告效应的大量研究表明,现金股利变化会向市场传递信息导致公司股票价格产生异常收益 (Aharony和 Swary,1980;Woolridge,1982;Eades et al.,1985),[1-3]股利中断及股利大幅减少对股价具有显著的负向影响,而首发股利及股利的大幅增加会带来股价的上升,股票市场对于不利股利信息的反应要大于有利信息的市场反应(Asquith和Mullins,1983;Ghosh和Woolridge,1988)。[4-5]与国外学者发现现金股利增加能够带来显著为正的异常收益不同,国内学者研究证实,中国股票市场对于现金股利公告反应冷淡,不存在显著的异常收益或异常收益为负(陈晓等,1998;陈浪南等,2000;俞乔等,2001;陈信元等,2003),[6-9]并认为现金股利公告没有信息含量或者被市场看作是一种不利消息因此出现消极反应(原红旗,2004;马曙光等,2005;邓建平等,2007),[10-12]甚至将现金股利视为控股股东利用控制权转移现金进而侵害中小股东利益的工具(周县华、吕长江,2008)。[13]

虽然国内外学者对“现金股利公告是否具有信号传递作用、传递了何种信息以及信号传递是否有效”等问题已经进行了较为系统的研究,然而,很多学者在研究现金股利公告的信号传递效应时却忽视了市场环境对投资者决策的影响,大量研究发现股市处于上涨行情或下跌行情时投资者对于同样的信息会做出不同的反应。因此,研究股市不同周期下股利变化公告的信息含量及其市场反应具有重要的理论意义,而目前这一领域却较少得到学术界的关注。

Scott和Keith(1996)在股市周期与股利公告市场反应方面进行了开创性研究,他们考察了不同市场时期的股利增加和股利减少公告的股价表现,研究发现:逆市场时期的股利变化公告的信息含量较大,即牛市时的股利削减公告和熊市时的股利增加公告比熊市时的股利削减公告和牛市时的股利增加公告能传递更多的信息。[14]但是在他们的研究中尚存在有待改进的地方:其一,Scott和Keith(1996)简单地将股利增加看作是好消息,股利减少视为坏消息,只是比较了牛市和熊市下公司股利公告的市场反应,并没有结合公司的其他重要特征来区分不同股利变化公告的信息内涵及市场反应。其二,Scott和Keith(1996)直接采用前人在研究中对于牛熊市期间的划分而未给出合理理由。本文试图以中国股票市场的经验数据为依据,考察中国股市在不同周期下上市公司股利公告市场反应的差异,为中国上市公司股利公告信号传递有用性提供新的经验证据。

二、研究设计

(一)样本选取与事件窗口期的选定

本文以2004-2008年沪、深两市发布现金股利公告的A股上市公司作为研究样本,剔除金融类公司、ST公司、公告日无交易数据的公司、公司股票有效交易日数不满足计算CAR值窗口期要求的公司、财务数据缺失的公司等后,最终得到1311个观察值(其中,2004年228家样本、2005年349家样本、2006年153家样本、2007年291家样本、2008年290家样本)。本文的股利公告数据、个股回报率数据及市场回报率数据、公司财务数据均来自CSMAR数据库。

事件研究法(Event Study)要求事件日的选择要尽量保证事件的“清洁”,使信息不会被污染。我国上市公司的股利分配信息第一次出现在年报的利润分配预案公告,第二次出现在股东大会决议公告,第三次出现在正式的分红派息公告。在年报的分配预案公告日,上市公司首次公开披露公司股利分配方案,其后公司股价的波动可以有效传递信息公开后的市场反应,因此本文以上市公司利润分配预案公告日为事件日,符合事件研究基本假设(Brown和Warner,1980;Ball和Torous,1988)。[15-16]我们分别选取公告日(t=0)、公告期[-5,5]和公告期[-10,10]三个窗口来比较上涨行情和下跌行情的公告效应。

在股票市场存在异常收益率的情况下,事件研究法的奠基性论文(Brown和Warner,1980;1985)[15][17]已经验证均值调整法、市场调整法和市场收益法三种方法都能得出相似的结论,但相比之下大多数学者更多地选择市场模型法估计异常收益。因此,我们也将采用市场模型法ARi,t=Ri,t-(αi+βiRm,t),利用清洁期[-180,-30]估计市场模型法中的参数α和β,计算现金股利预案公告期间的累积异常收益(CAR)。

(二)盈余信息与股利信息市场反应的分解

由于上市公司年报的利润分配预案中同时公布公司的盈余信息和股利信息,因此在研究股利公告市场反应时需要分解出盈余信息和股利信息的市场反应。目前普遍的做法是对于盈余变化和股利变化进行分组来考察公告效应,或者将公告效应对盈余变化和股利变化做回归以检验哪种信息与公告效应的关系更为显著。Kane et al.(1984)的研究表明,盈余和股利同时宣告时,投资者较为关注两者的一致性。非预期股利上升可以增强非预期盈余上升所传送的信号,非预期股利下降会削弱同期非预期盈余上升所传递的信息。[18]Leftwich和Zmijewski(1994)对同时宣告盈余和股利的美国公司的研究发现,伴随着盈余信息的股利公告具有更多的信息含量,盈余信息和股利信息具有一定的相互作用,盈余和股利同方向变化会导致更大幅度的异常收益率。[19]陈工孟和高宁(2005) 对1995-1998年间同时宣告年度盈余和股利的1232家A股上市公司进行研究,发现盈余变动对股票市场短期异常收益率的解释能力相对股利变动来说要强,股票股利的变化能增强或者修正盈余信号,现金股利变动对盈余传递的信号补充作用较弱。[20]不同的盈余和股利的分组方法及考察的事件期的选择均对研究结果有重要影响。

本文在进行分组时没有沿用按盈余变化方向和股利变化方向进行分组的方法,而是将公司按照其盈余水平与同行业中位数进行比较来分类,进而结合股利变化来分组进行研究。我们的理由是投资者在对公司盈余信息进行分析时,并非单纯关注盈余变化的方向,而是更关注该公司的盈余水平及其在行业中所处的位置,再结合股利的变化来对公司的价值预期进行修正。

(三)公司特征对股利信息的诠释

从Bhattacharya(1979)到Benartzi et al.(2002),股利信号理论支持者的大量实证研究表明,股利变化公告将带来同向的、显著的市场反应。[21-22]但Bhattacharya(1979)、Miller和Rock(1985) 的单一信号模型(Single-Signal Model)预期对于给定的股利变化(比如股利增加或减少),市场会做出一致的股价反应,[21][23]而实践中观察到的股价反应并不具有完全一致性。因此,一些学者提出了多信号模型(Multiple-Signal Model),预期公司股价会因管理层采取的行动(比如内部人交易)或者公司的具体特征而表现出不同的市场反应(Ambarish et al.,1987;John和Lang,1991;Bagnoli和Khanna,1992),[24-26]即对于同样类型的股利公告(如股利增加公告),对于某些特征的公司来说是好消息,而对于另一些公司来说可能是坏消息。如John和Lang(1991)的模型认为,股利增加对于公司来说是好消息还是坏消息取决于公司的投资机会集。[25]

因此,在本文的研究中,我们先对公司按照如下特征进行分类,然后再结合其股利变化公告的类型来分析在不同市场环境下现金股利公告的信息含量。

1.按照盈余状况进行分组。我们使用每股收益(EPS)来度量公司盈余状况,根据每股收益与行业中值的比较结果将样本分为两组:高盈余公司和低盈余公司,并结合股利变化来考察其在不同市场环境下的公告效应。

2.按照公司规模进行分组。我们使用总资产的自然对数(Size)来度量公司规模,根据滞后一期的总资产的自然对数与行业中值进行比较将样本分为两组:大规模公司和小规模公司。

3.按照投资机会进行分组。我们使用Tobin’s Q来度量公司的投资机会,根据滞后一期的Q值与行业中值进行比较将样本分为两组:高成长性公司和低成长性公司。

(四)股市周期的划分

关于股市周期的划分方法,目前主要有以下两种不同的标准:Lockwood和McInish(1990)采用的方法是,比最近的低点至少增加10%的时期定为牛市,比最近的高点至少下降10%的时期定为熊市;[27]而Pagan和Sossounov(2003)则通过判定时间序列从扩张转为收缩及从收缩转为扩张时的波峰和波谷来定义牛市和熊市。[28]

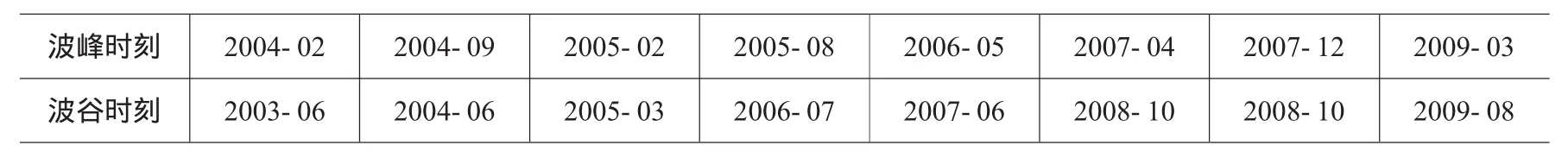

本文借鉴Pagan和Sossounov(2003)对股市周期的划分方法,采用序列月度收益水平MRt来判断波峰和波谷,如果MRt-4,…,MRt-1<MRt>MRt+1,…,MRt+4,则t时刻对应一个波峰;如果MRt-4,…,MRt-1>MRt<MRt+1,…,MRt+4,则t时刻对应一个波谷。[28]2003-2009年中国股票市场波峰和波谷具体分布见表1。如果公告日处于一个波谷与相邻下一个波峰间,则视为处于上涨行情中;若公告日处于一个波峰与相邻下一个波谷间,则视为处于下跌行情中。

表1 中国股票市场波峰和波谷分布(2003-2009年)

三、实证检验结果

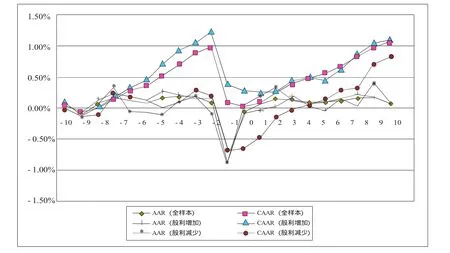

图1显示的是2004-2008年中国上市公司现金股利公告的市场反应。从AAR系列图形可以看出,无论是全样本、股利增加公告样本还是股利减少公告样本,在预案公告当日(t=0)均出现负的市场反应。股利增加公告在公告后第四天(t=4)异常收益才恢复至公告前(t=-1)水平,而股利减少公告在公告日后第二天(t=2)就恢复至公告前(t=-2)水平。从CAAR系列图形可以看出,股利增加公告前[-9,-1]累积异常收益显著高于股利减少公司及全部样本公司,而股利减少公告前异常收益明显处于最低,公告当日均明显下降,随后股价开始上扬。

图1上市公司现金股利公告的市场反应

由于样本期横跨几个股市周期,为了更好地反映不同股市周期现金股利公告市场反应的差异,我们根据股市周期的划分,分别对上涨行情中的股利公告效应和下跌行情中的股利公告效应进行分析并将两者进行比较。根据前面对中国股市波峰和波谷的判定及股市周期的划分,在1311个观测值中,有592个观测值处于上涨行情,719个观测值处于下跌行情。

(一)上涨行情中不同特征公司股利公告日市场反应差异比较

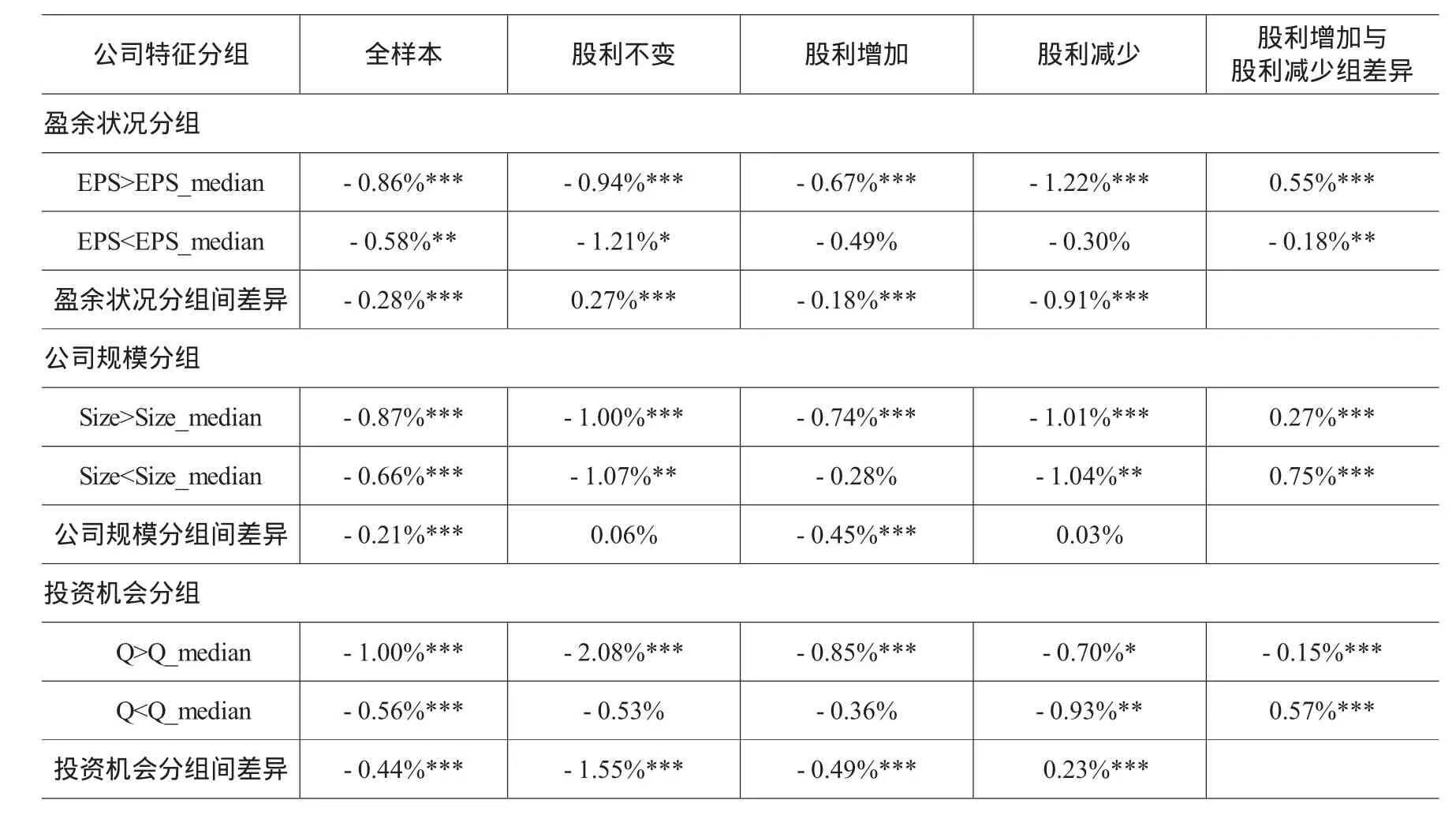

表2为上涨行情中不同特征公司现金股利公告日市场反应差异比较。从表2中可以看出,对于全样本,在股市上涨行情中,公司现金股利公告的市场反应都显著为负。

表2 上涨行情中上市公司股利公告日的市场反应

对于高盈余公司来说,由于比低盈余公司有更多可供分配的利润,因此,股利增加会向市场传递利好消息,而股利减少则向市场传递利空消息。盈余状况分组的结果显示,高盈余公司现金股利增加公告的负效应显著小于高盈余公司现金股利减少的公告效应,两者差异在1%水平上显著。也就是说,在股市上涨行情中,投资者对利好消息的反应更乐观。

对于大规模公司来说,由于融资渠道要比小规模公司更加广泛,面临融资约束的概率更低,因此,在同等盈余的情况下,股利增加会向市场传递利好消息,而股利减少则向市场传递利空消息。公司规模分组的结果显示,大规模公司现金股利增加公告的负效应显著小于大规模公司现金股利减少的公告效应,两者差异在1%水平上显著。同样说明,在股市上涨行情中,投资者对利好消息的反应更乐观。

对于高成长公司来说,由于未来可能会有更好的投资机会,因此,在同等盈余的情况下,股利减少会向市场传递利好消息,而股利增加则向市场传递利空消息。投资机会分组的结果显示,高成长公司现金股利减少公告的负效应显著小于高成长公司现金股利增加的公告效应,两者差异在1%水平上显著。与盈余状况和公司规模分组结果类似,在股市上涨行情中,投资者对利好消息的反应更乐观。

(二)下跌行情中不同特征公司股利公告日市场反应差异比较

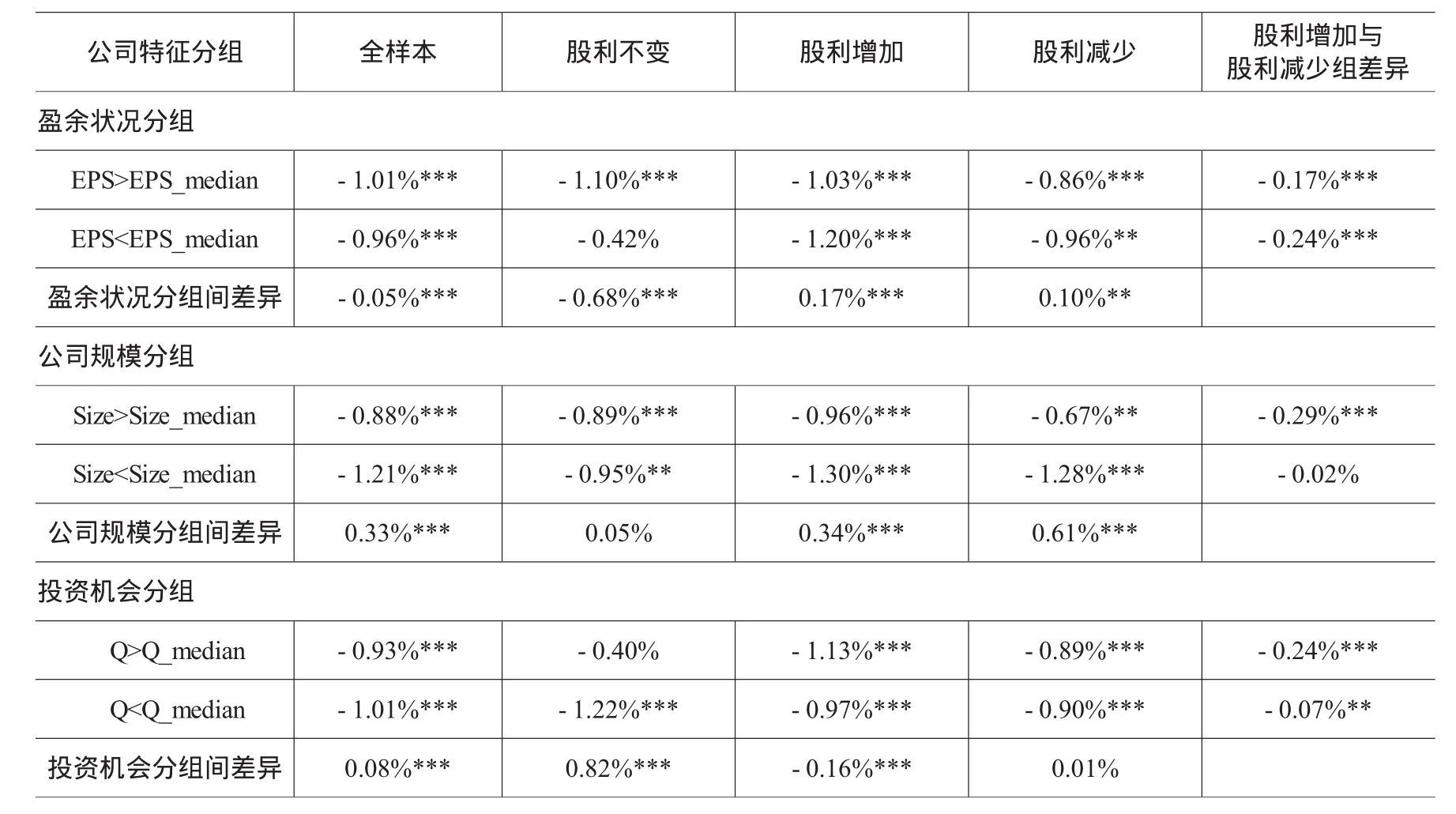

表3为下跌行情中不同特征公司现金股利公告日市场反应差异比较。从表3中可以看出,对于全样本,与股市上涨行情类似,在股市下跌行情中,公司现金股利公告的市场反应也都显著为负。

表3 下跌行情中上市公司股利公告日的市场反应

对于高盈余公司和大规模公司来说,现金股利增加公告的负效应显著大于现金股利减少的公告效应,两者差异在1%水平上显著。这说明,在股市下跌行情中,即使对利好消息,投资者的反应也不乐观,这与在股市上涨行情中投资者对利好消息的反应更乐观的情况正好相反。而低盈余公司和小规模公司的股利增加公告却获得显著的、较大的负的异常收益,说明投资者对利空消息的反应更为悲观。

对于高成长公司来说,现金股利增加公告的负效应显著大于高成长公司现金股利减少的公告效应,两者差异在1%水平上显著。说明在股市下跌行情中,对于高成长公司来说,投资者对利空消息的反应更悲观。

(三)上涨与下跌行情中不同特征公司股利公告期间市场表现差异比较

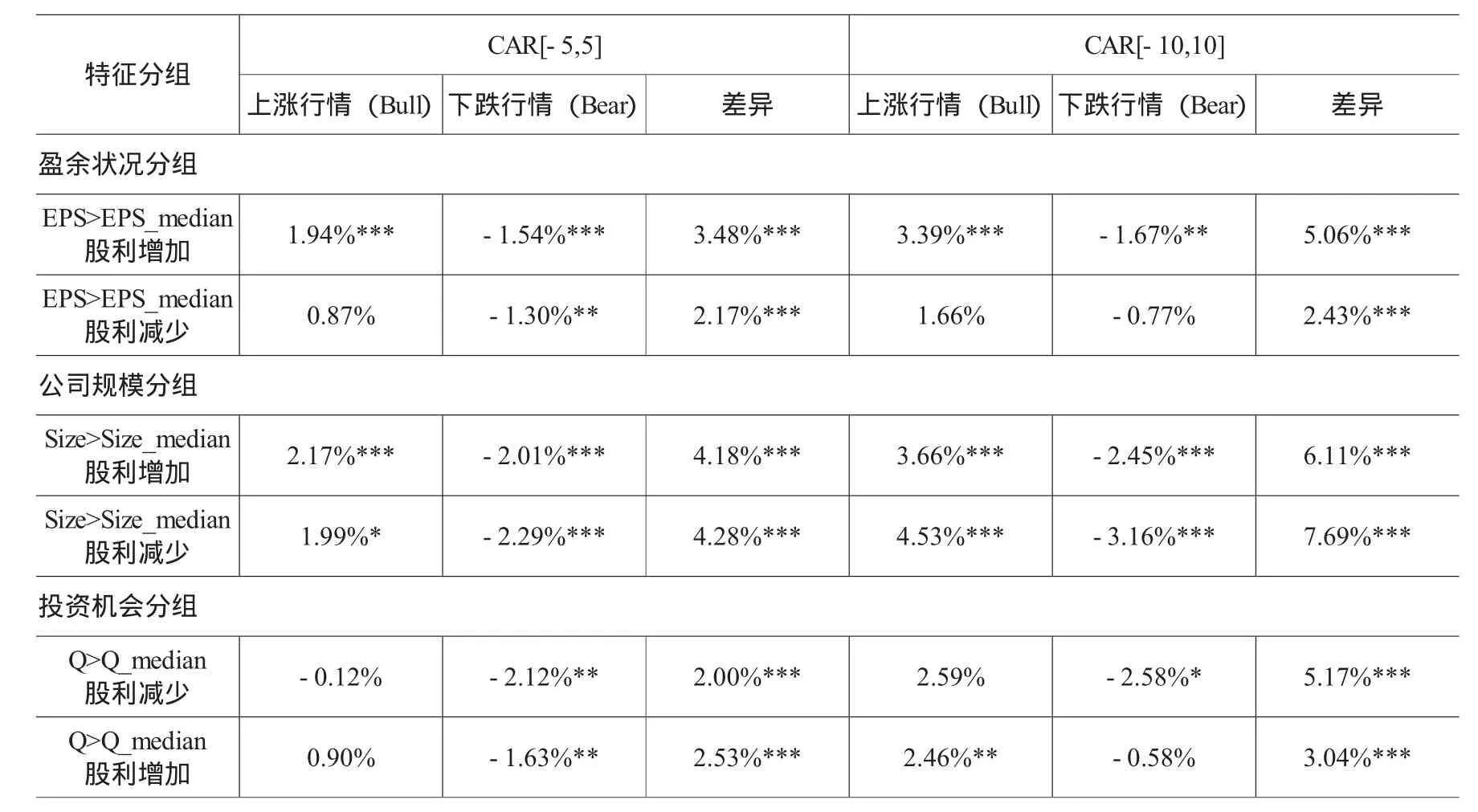

在前面的研究中,我们只是分别考察了股市不同周期下股利公告当日的市场表现,为了进一步研究股市不同周期下股利公告的信号传递效应,我们将综合考虑上涨行情和下跌行情中不同特征公司股利公告的市场表现,同时为了使研究结论更加稳健,我们还将考察不同窗口期的股利公告效应。表4为上涨与下跌行情中不同特征公司现金股利公告在事件期市场反应的差异比较。

表4 上涨与下跌行情中上市公司股利公告期间的市场反应

根据表4显示,在股利公告窗口期[-5,5],对于高盈余公司来说,在股市上涨行情中,股利增加的利好消息显著大于股价下跌时的公告效应,两者差异在1%水平上显著。上述结果说明,在股市上涨行情中,投资者对利好消息的反应更乐观。然而,对于高盈余公司来说,股利减少的利空消息在股市下跌时的公告效应要显著差于上涨行情时的市场反应,两者差异在1%水平上显著。这说明在股市下跌行情中,投资者对于利空消息的反应更悲观。

对于大规模公司来说,在股市上涨行情中,股利增加的利好消息显著大于股价下跌时的公告效应,同样,股利减少的利空消息在股市下跌时的公告效应要显著差于上涨行情时的市场反应。这说明在股市上涨行情中,投资者对利好消息的反应更乐观,而在股市下跌行情中,投资者对于利空消息的反应更悲观。

对于高成长公司来说,在股市上涨行情中,股利减少的利好消息的公告效应显著大于股价下跌时的公告效应,同样,股利增加的利空消息在股市下跌时的公告效应要显著差于上涨行情时的市场反应。与盈余状况和公司规模分组结果类似,我们发现,在股市上涨行情中,投资者对利好消息的反应更乐观,而在股市下跌行情中,投资者对于利空消息的反应更悲观。

当股利公告窗口期调整为[-10,10]时,上述主要结论并没有发生变化。因此,可以认为我们的研究发现具有很强的稳健性。

四、结论

本文以2004-2008年沪、深两市发布现金股利预案公告的A股上市公司为研究对象,实证检验股市不同周期下公司现金股利变化公告的市场反应。研究结果发现:对于公司现金股利公告期,无论是采用盈余、公司规模还是投资机会划分公司特征,当股市处于上涨行情时,投资者会对公司现金股利公告传递的利好消息反应更乐观,与之相对的是,当股市处于下跌行情时,投资者会对公司现金股利公告传递的利空消息反应更悲观。当股市处于不同周期时,投资者会对公司股利公告传递的相同信息作出不同的判断,顺市场时期的股利变化公告具有较高的信息含量。本文的研究结论进一步证实了中国股市投资者在进行投资决策时存在非理性行为,并较多的受到市场环境的影响。

本文首次从股市周期角度研究了中国上市公司现金股利公告的信号传递效应,本文的研究进一步丰富了股利信号理论的研究视野。

:

[1]Aharony,J.,Swary,L..Quarterly Dividend and Earnings Announcements and Stockholders’Returns:an Empirical Analysis[J].Journal of Finance,1980,35:1-12.[2]Woolridge,J.R..The Information Content of Dividend Changes[J].Journal of Financial Research,1982,5(3):237-247.[3]Eades,K.M.,Hess,P.J.,Kim.E.H..Market Rationality and Dividend Announcements[J].Journal of Financial Economics,1985,14(4):581-604.

[4]Asquith,P.,Mullins,D..The Impact of Initiating Dividend Payments on Shareholders’Wealth[J].Journal of Business,1983,56:77-95.

[5]Ghosh,C.,J.Woolridge.An Analysis of Shareholder Reaction to Dividend Cuts and Omission[J].Journal of Financial Research,1988,(11):281-294.

[6]陈 晓,陈小悦,等.我国上市公司首次股利信号传递效应的实证研究[J].经济科学,1998,(5):33-43.

[7]陈浪南,姚正春.我国股利政策信号传递作用的实证研究[J].金融研究,2000,(10):69-76.

[8]俞 乔,程 滢.我国公司红利政策与股市波动[J].经济研究,2001,(4):32-40.

[9]陈信元,等.公司治理与现金股利:基于佛山照明的案例研究[J].管理世界,2003,(8):118-126.

[10]原红旗.中国上市公司股利政策分析[M].北京:中国财政经济出版社,2004.

[11]马曙光,黄志忠,等.股权分置、资金侵占与上市公司现金股利政策[J].会计研究,2005,(9):44-50.

[12]邓建平,等.利益获取:股利共享还是资金独占?[J].经济研究,2007,(4):112-122.

[13]周县华,吕长江.股权分置改革、高股利分配与投资者利益保护——基于案例研究[J].会计研究,2008,(8):59-67.

[14]Scott.D.B.,Keith.H.J..An Analysis of Shareholder Reaction to Dividend Announcements in Bull and Bear Markets[J].Journal of Financial and Strategic Decisions,1996,9(3):15-26.

[15]Brown,S.J.and J.B.Warner.Measuring Security Price Performance[J].Journal of Financial Economics,1980,(8):205-288.

[16]Ball,C.A.,W.N.Torous.Investigating Security-price Performance in the Presence of Event-date Uncertainty[J].Journal of Financial Economics,1988,22:123-153.

[17]Brown,S.J.,J.B.Warner.Using Daily Stock Returns,the Case of Event Studies[J].Journal of Financial Economics,1985,14:3-31.

[18]Kane A.,Lee Y.K.,Marcusa.Earnings and Dividend Announcements:Is There a Corroboration Effect[J].Journal of Finance,1984,39:1091-1099.

[19]Leftwich,Zmijewski.Contemporaneous Announcements of Dividends and Earnings[J].Journal of Accounting,Auditing and Finance,1994,(9):725-762.

[20]陈工孟,高 宁.盈余和股利信息含量的交互作用[J].财经研究,2005,(3):58-66.

[21]Bhattacharya S..Imperfect Information,Dividend Policy and the“Bird in the Hand”Fallacy[J].The Bell Journal of Economics,1979,10(1):259-270.

[22]Benartzi,Thaler.How Much is Investor Autonomy Worth?[J].The Journal of Finance,2002,57(4):1593-1616.

[23]Merton H.Miller,Kevin Rock.Dividend Policy Under Asymmetric Information[J].The Journal of Finance,1985,40(4):1031-1051.

[24]Ambarish R.,John K.,Williams J..Efficient Signaling with Dividends and Investments[J].The Journal of Finance,1987,42(2):321-343.

[25]John K.,Lang L.H.P..Insider Trading Around Dividend Announcements:Theory and Evidence[J].The Journal of Finance,1991,46(4):1361-1389.

[26]Bagnoli,M.,Khanna,N..Insider Trading in Financial Signaling Models[J].Journal of Finance,1992,47:1905-1934.

[27]Lockwood,Larry J.,T.H.McInish.Tests of Stability for Variances and Means of Overnight/Intraday Returns During Bull and Bear Markets[J].Journal of Banking and Finance,1990,14(6):1243-1253.

[28]Pagan,A.R.,Sossounov,K.A..A Simple Framework for Analyzing Bull and Bear Markets[J].Journal of Applied Econometrics,2003,18(1):23-46.