中国金融稳定状态指数的构建——基于状态空间模型分析

2010-09-18王雪峰

王雪峰

(江西财经大学 旅游与城市管理学院,江西 南昌 330013)

一、问题的提出和相关研究

美国次贷危机引发的全球金融风暴,使得世界各国都投入到反危机和抗衰退的浪潮中。这次金融危机所造成的巨大损失,再次诠释了金融稳定对一国乃至全球金融发展和经济稳定的重要作用。显然,科学度量一国金融稳定状况是改善和提高一国金融稳定、防范金融危机爆发和维护经济稳定发展的前提。

目前有关金融稳定状况定量分析的研究,主要有以下三种思路。

其一,通过金融危机预警模型(EWM)来预测一国未来一定时间内发生危机的可能性,进而衡量一国金融稳定状态,如Kaminsky、Lizondo和 Reinhart(1998) 所创立的信号模型(signal approach)[1]以及刘遵义(1995)所使用的主观概率分析模型①都属于这一类。其特点是借助某一时刻不同金融变量(或综合金融安全指标)与其临界值的比较来判断该时刻的金融稳定状况,预测金融危机爆发的可能性。

其二,运用宏观压力测试方法(Stress Test)来模拟遭受单个或多个可能的极端冲击下的金融体系的运行状况,以此来评估整个金融体系抵抗外来冲击的能力,并据此判断一国金融稳定状况的优劣。Boss(2002)运用宏观压力测试方法评估了澳大利亚银行体系的稳定性;Virolainen(2004)设计了芬兰银行体系压力测试模型;Hoggarth和Whitley(2003) 以及DeBandt和Oung(2004) 分别为英国和法国开发了结构性压力测试模型;Mathias Drehmann(2005) 以及Jan Willem van den End和Mostafa Tabbae(2005)则以莫顿期权模型(Merton option model)为基础,设立了宏观金融风险模型(Macro-financial Risk model),并对英国银行的企业风险暴露和荷兰的金融风险进行了实证研究。[2-7]近年来,宏观压力测试模型被相当一部分国家的央行用于评估本国银行体系的稳定性。

其三,通过构造涵盖货币、外汇、股票、房地产等资产市场以及金融机构经营状况的综合指数——金融稳定状况指数(Financial Stability Conditions Index,FSCI),来揭示未来一国金融稳定的整体状况,从而帮助政策制定者更好地评估金融系统存在的潜在危险,为金融主体决策和风险防范提供指引。这是近几年发展起来的一种研究思路,起源于一些OECD国家(特别是以通胀水平为货币政策目标的国家)。这些国家的央行为了评估货币政策的执行环境,构造了货币环境指数(Monetary Conditions Index,MCI)以指导货币政策的制定和实施。但是,MCI指数由于没有全面考虑货币传导渠道以及金融机构行为等因素对货币乃至金融环境的影响,因而在指导货币政策决策过程中存在不足。在MCI基础上,西方学者进一步拓展了金融环境指数(Financial Condition Index,FCI)。Charles Goodhart和Boris Hofmann(2001)强调了股票和房地产这两种资产价格在货币政策传导中的作用。他们以传统的货币环境指数为基础,构建了包括短期利率、汇率、股票价格和房地产价格的FCI指数。[8]Céline Gauthier,Christopher Graham和 Ying Liu(2004) 以加拿大1981-2000年的月度数据,运用IS曲线模型、广义脉冲响应函数和因子分析三种方法分别构造了三个FCI指数,并将其同MCI指数进行比较,得出FCI指数在指导货币政策决策过程中表现更优的结论。[9]可以说,FCI指数本质上是对现有MCI指数的拓展。Jan Willem van den End(2006)根据荷兰和其他六个国家的数据,将涵盖金融机构信息的变量融入到FCI指数中,构建了FSCI指数,并为指数设置了上下波动的边界,开创了运用FSCI指数度量金融稳定状况的先河。[10]

目前国内关于金融稳定的研究,主要关注的是金融稳定的内涵、金融稳定预警指标体系构建以及央行在金融稳定中的作用等内容,只有少数学者对于金融稳定状况进行了数量分析。如刘锡良(2004)和王雪峰(2006)等运用因子分析方法对中国金融安全状况进行了定量评估;蒋海等(2009)运用主观赋值和主成份分析相结合的方法对中国金融安全指数进行了估算。[11-13]中国人民银行发布的《金融稳定报告》也只有简单的统计分析,缺乏较为严密的数量分析。有鉴于此,本文运用状态空间模型和Kalman Filter技术来构建反映中国金融状况的FSCI指数,旨在金融稳定评价方面进行尝试。

二、研究方法和模型

(一)基本思路

对一国金融稳定状况进行分析,必须建立在对金融稳定内涵的一定理解之上。由于研究角度和目的不同,目前理论界关于金融稳定内涵的界定多种多样。②本文认为,当各类金融资产市场、金融机构和金融基础设施运行良好,以及金融体系和实体经济良性互动时,金融体系处于稳定状态。金融稳定状态指数(FSCI)试图通过对反映各类资产(货币、股票、外汇和房地产)和金融机构运行状况的指标对其长期趋势或均衡值的偏离值赋予不同的权重,进而合成一个综合指数以反映一国未来金融稳定状况,提示金融体系可能遭受的危险。其方程如下:

很显然,要构造一个能够反映当前和未来金融稳定状况的指示性的FSCI指数,必须解决两个问题:一是变量的选择;二是权重的确定。

(二)变量选择

Schinasi(2006)认为,判断金融稳定状态的优劣应以金融体系能否提高经济资源配置效率,促进储蓄和投资转换以及实现经济增长为依据。[14]传统的货币环境指数(MCI)已充分论证了货币市场和外汇市场的运行状况对金融稳定、物价稳定和经济增长的重要作用;而且,众多的相关研究认为,利率和汇率是反映这两个市场运行状况的最佳指标。这说明利率和汇率变量应当进入FSCI指数系统。Charles Goodhart和Boris Hofmann(2001)等研究表明,股票等金融资产的价格和房地产资产的价格变化通过资产负债表效应和财富效应,对金融系统的运行、消费、投资乃至总需求发生重要的作用。[8]因此,FSCI指数应涵盖股票等金融资产价格和房地产资产价格。Jan Willem van den End(2006)强调了金融机构的行为对货币传导、金融稳定、总需求和宏观经济的重要影响。他认为,如果缺少有关金融机构资产状况的信息,则难以全面反映金融稳定状况。[10]因此,本文的FSCI指数系统包括货币、外汇和股票等金融资产变量,以及房地产资产变量和金融机构行为变量。

(三)变量权重的确定

权重ωit的大小反映了不同变量对金融稳定的影响大小。如何确定不同变量的权重,直接关系到FSCI指数的质量。从现有文献来看,确定权重的方法主要有以下三种。

第一,通过简化的总需求方程(Reduced form Aggregate Demand Function)③进行推导。这种方法首先从简化的总需求方程获得FSCI指数中各变量不同滞后期的回归系数,然后按变量将系数加总。那么,每个变量的加总系数占所有变量加总系数绝对值之和的比重,即为该变量在FSCI指数中的权重。

这种方法的特点是能够在相同的约束条件下,区分各种潜在的因素对金融系统和实体经济的影响。货币政策行为、资产价格变动、财政冲击、外来冲击、供给冲击和市场情绪等因素对金融稳定的影响,都可纳入这个分析框架。

第二,通过广义脉冲响应函数(Generalized Impulse-response Functions)来确定进入FSCI指数中各变量的权重。其基本思路是通过构建GDP和FSCI指数体系中各变量的VAR模型,运用广义脉冲响应来度量各变量对GDP的影响大小,进而确定FSCI指数中各变量的权重。这种方法的优点在于隐含了所有变量都是相互影响的内生变量,且这种假设相对于其他方法更接近实际经济情况。

第三,通过因素分析法(Factor Analysis)来确定各公共因子的权重。即根据因素分析中各公共因子最大方差旋转后的累计方差贡献率来确定各公共因子的权重。这种方法的优点在于不依赖某种模型;缺点是只能确定公共因子的权重,而不能确定构成FSCI指数的各原始变量的权重。

上述三种方法目前在构建MCI、FCI和FSCI指数中应用最为广泛,不过都有一个共同的缺点,即各期的FSCI指数中,各变量的权重是固定不变的。比如,第一种方法中,其权重之所以固定不变是因为各变量在简化的总需求函数中的系数是固定的。但是,FSCI指数实际上都是借助模型或方程并利用数十年跨度的历史数据推导出来的,期间必然会发生制度和结构的重大变化,④各变量对金融稳定影响力的大小也必然会发生变化,因而FSCI指数的权重应当是动态时变的。本文的目的或创新就是在第一种方法的基础上,借助可变参数的状态空间模型,利用Kalman Filter算法来克服FSCI指数权重固定的缺陷,使其能更好地反映金融稳定状况的变化。

(四)基于状态空间模型和Kalman Filter算法的基本模型

状态空间模型(State Space Model)是一种常用来估计理性预期、潜在产出、自然失业率和边际消费倾向等不可观测的时间变量和时变参数的重要工具。利用状态空间模型来描绘动态系统有两个优点:一是将不可观测的变量(或参数,称为状态变量)并入可观测模型并与其一起得到估计结果;二是采取强有力的迭代算法——Kalman Filter来进行估计(高铁梅,2005)。[15]本文以简化的总需求方程为基础,利用状态空间模型和Kalman Filter算法来构建变系数简化总需求方程;并根据得到的变系数简化总需求方程来获取构建FSCI指数各变量的时变权重。

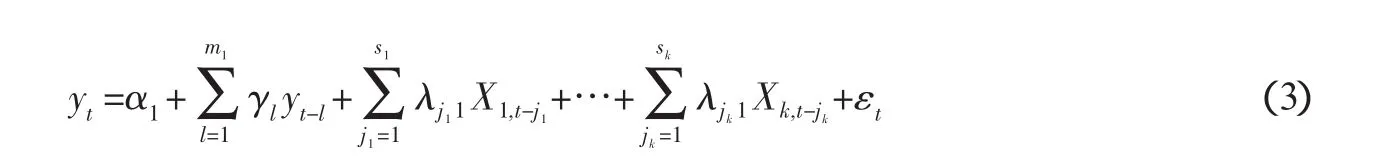

Charles Goodhart和Boris Hofmann(2001)等人简化的总需求方程中,包括了不同滞后期的实际产量缺口、实际利率缺口、实际有效汇率缺口、实际房地产价格缺口和实际股票价格缺口等变量,[8]可表示为:

其中,yt为t时刻的产量缺口(相对值);X为Γi变量在t时刻和不同滞后期的相对偏离值;γ为不同滞后期产量缺口的系数;λ为Γi变量相对偏离值不同滞后期的系数。

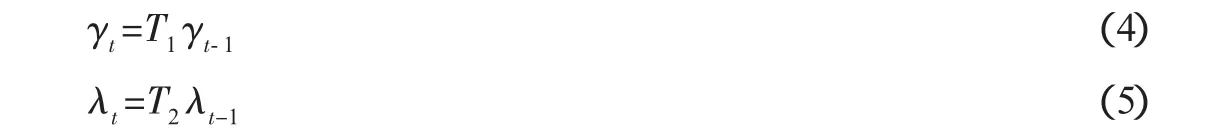

以(3)式为量测方程,同时以递归函数形式建立关于时变系数γ和λ的转移方程:

其中,T1为参数γ的系数向量;T2为参数λ的系数向量。

这样,方程(3)、(4)、(5) 组成了简化的总需求方程的空间状态模型。运用Kalman Filter算法就能估计出随时间变化的参数向量γ和λ;然后将λ代入公式(2),就能确定FSCI指数体系中各变量随时间变化的权重ωi;最后根据公式(1),得出金融稳定状态指数FSCI。

三、实证分析

(一)模型的选择和变量的处理

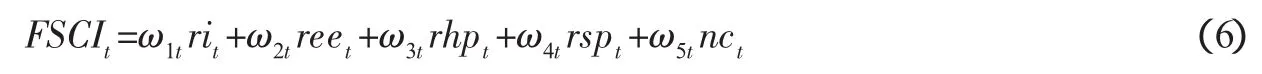

本文在Charles Goodhart和 Boris Hofmann(2001)所使用的简化的总需求方程中,增加了一个反映金融机构资产负债状况的变量——存款性金融机构新增国内信贷规模。⑤这样,本文所构建的中国FSCI指数包括实际利率、实际有效汇率、房地产价格、股票价格和存款性金融机构新增国内信贷规模五个变量。方程(1)则可以具体表示为如下模型:

其中,FSCIt为t期中国金融稳定状态值,rit、reet、rhpt、rspt和nct分别为t期实际银行间同业拆借加权平均利率、实际有效汇率、实际房地产价格、实际股票价格和存款性金融机构新增国内信贷规模。⑥变量的样本观测期为1998年1季度到2008年4季度。由于FSCI指数所反映的是不同时期的金融稳定状态对其均衡值的偏离,因此,nc、rhp、ree和rsp也必须是其长期趋势(或均衡值)的偏离值。为此,对这些变量进行了Hodrick-Prescott滤波处理以获得这些变量在不同时期对于其长期趋势(或均衡值) 的相对偏离值(或称缺口)。⑦ωit(i=1,…,5) 分别是ri、nc、rhp、ree和rsp对FSCI的贡献率(或权重)。

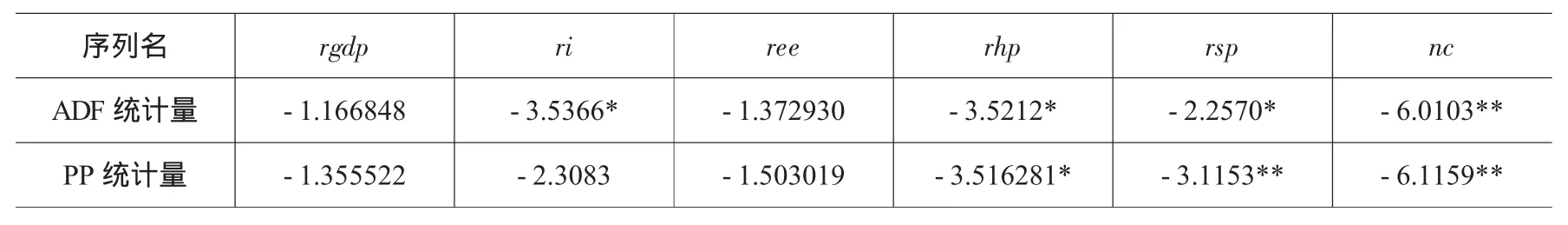

为确定(6) 式中各变量的权重,必须确定(3)、(4)、(5)式所构成的变参数空间状态模型的具体形式。为避免伪回归,首先对方程(3)中所包含的rgdp⑧、ri、ree、rhp、rsp和nc等变量进行平稳性和协整检验(见表1)。

表1 rgdp、ri、ree、rhp、rsp和nc的单位根检验

表1列出了各个变量的ADF检验和PP检验结果。根据单位根检验结果,在5%的显著性水平下,rgdp、ri、ree均为非平稳序列,并且服从一阶单整过程。因此,需要对这些序列进行协整检验以确定它们之间是否存在长期稳定的关系。本文利用Johansen协整检验来判断各变量之间的关系(见表2)。

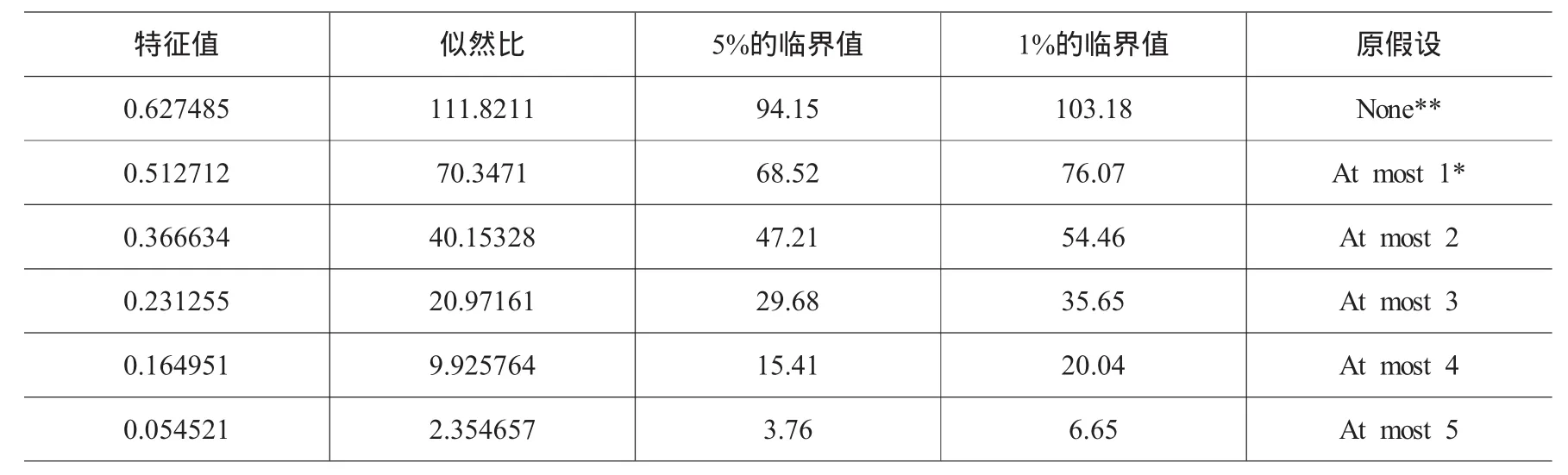

表2 rgdp、ri、ree、rhp、rsp和nc的协整检验

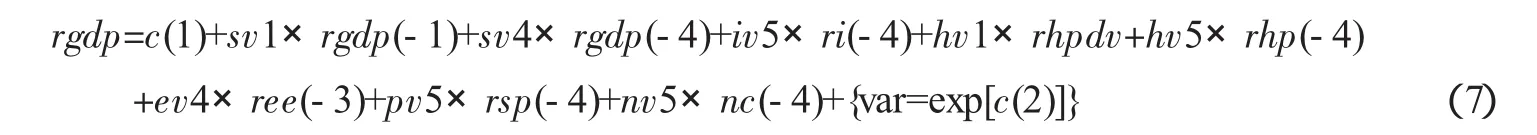

表2显示,在5%的显著性水平下,变量之间存在两个显著的协整关系。这说明由(3)、(4)、(5)式所构成的变参数状态空间模型不存在伪回归。为确定量测方程(简化的总需求方程) (3)中各变量具体的滞后形式,本文采取从一般到特殊的方法,⑨得出如下模型的具体形式:

相应地,状态方程(转移方程) (4)和(5)采取如下的递归形式:

其中,sv1、sv4、iv5、nv5、hv1、hv5、ev1和pv5分别为量测方程(7)中各变量的时变系数。

(二)模型结果

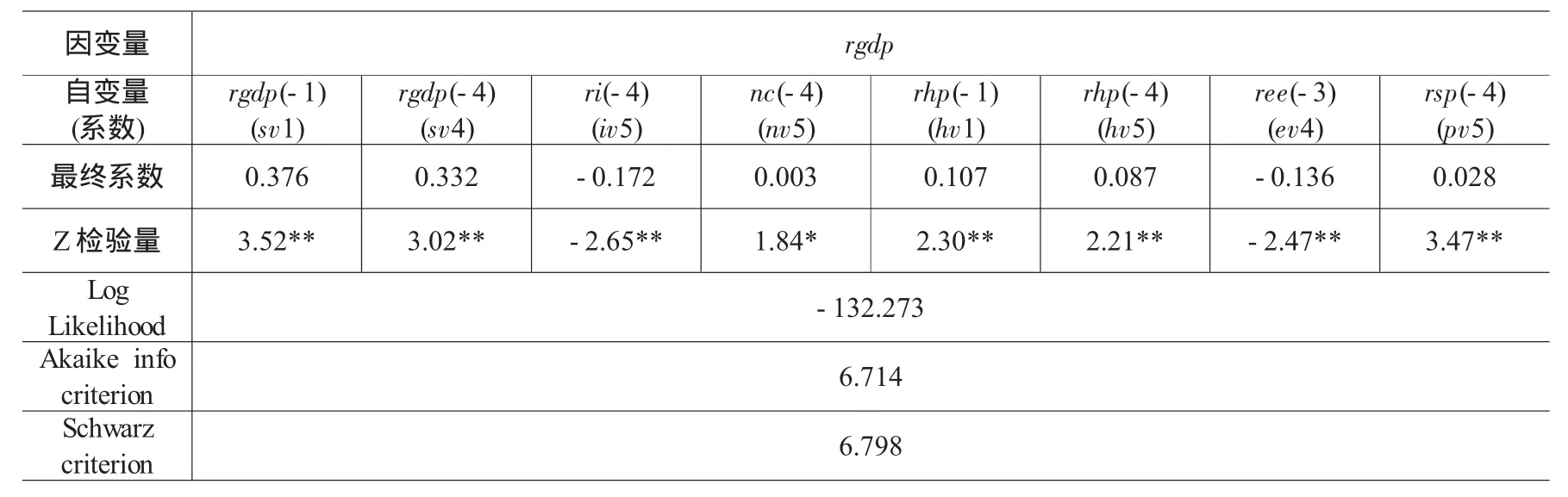

运用Kalman Filter算法对状态空间方程(7)和(8)进行估计,其结果见表3。

表3 使用Kalman Filter算法对简化的总需求方程的状态空间模型估计结果

表3显示了模型参数的估计值,可以看到各变量Z检验值都非常显著,对数似然值也很大,AIC值和SC值在所有模型中也是最小的,因而模型的统计性能良好。

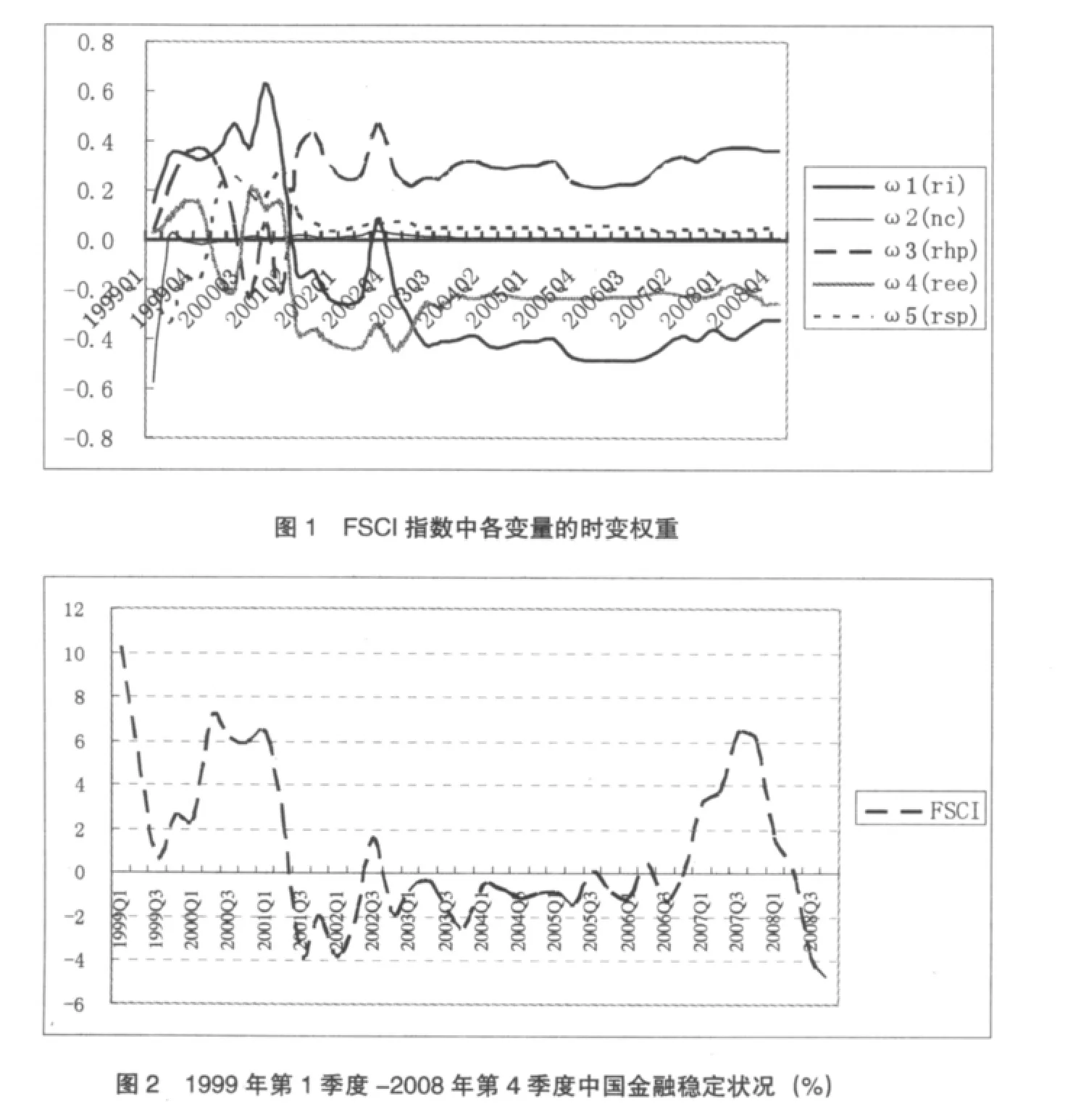

利用状态空间方程(7)和(8)估计出的各变量的时变参数(系数)以及权重计算方程(2),可以计算出ri、ree、rhp、rsp和nc等变量在FSCI指数中的时变权重(见图1)。从图中可以看出,近10年来,各变量对中国金融稳定状况的影响力不是固定不变的,而是时变的;同时也显示出ri、ree、rhp、rsp和nc等反映金融稳定状况变化的变量符号与其经济含义(或经济直觉)相符,即股票价格、房地产价格和新增国内信贷规模的增加(相对于其长期均衡的正向偏离)会导致金融扩张;而利率的提高和汇率的升值,则会导致金融收缩。在样本观测期内,利率、实际有效汇率和房地产价格等变量缺口对金融稳定的影响较大;而实际新增国内信贷规模和股票市场价格对金融稳定的影响较小。这反映出随着中国房地产市场的发展和利率、汇率管制的逐步放松,这些变量的波动对中国金融稳定的影响在加强。由于对信贷资金流入股票市场的管制仍然存在,故股票价格的变化对整体金融稳定的影响有限。

根据方程(6)可以绘出1999年1季度到2008年4季度中国金融稳定状态指数图。从中可以看出,20世纪90年代末至21世纪初,为治理亚洲金融危机所引发的通货紧缩,中国政府实施了扩张性的货币金融政策,使得期间的中国金融运行正向扩张。2007年后,由于房地产市场的过热和流动性过剩,导致中国金融运行正向波动较强。2008年末,受世界金融危机的影响,中国金融稳定状况有恶化的趋势。不过,期间中国金融运行基本平稳,金融状况的波动幅度在大部分时间里都在(-5%,5%)的区间内。

(三)FSCI指数的信号功能

根据状态空间模型构建中国金融稳定状况指数后,本文通过样本内和样本外检验来分析FSCI指数对金融稳定和宏观经济稳定状况的预测功能。

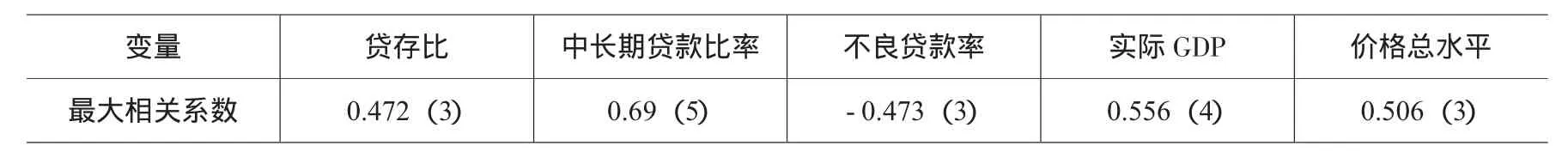

1.样本内的检验

首先来考察FSCI与金融变量和宏观经济变量未来值的动态相关关系。表4显示,本期的FSCI指数与3个季度后的金融机构人民币贷存比、5个季度后的金融机构中长期贷款比率和3个季度后的主要商业银行不良贷款率等相关性最高,而与4个季度后的实际GDP和3个季度后的价格总水平(消费者价格指数)相关性最高。这说明FSCI指数包含了未来若干季度的金融和宏观经济变量的信息,意味着FSCI指数在一定程度上可以作为金融稳定和宏观经济稳定的先行指标,对金融和宏观政策的制定有指导意义。

表4 FSCI与金融和宏观变量未来值的最大相关性

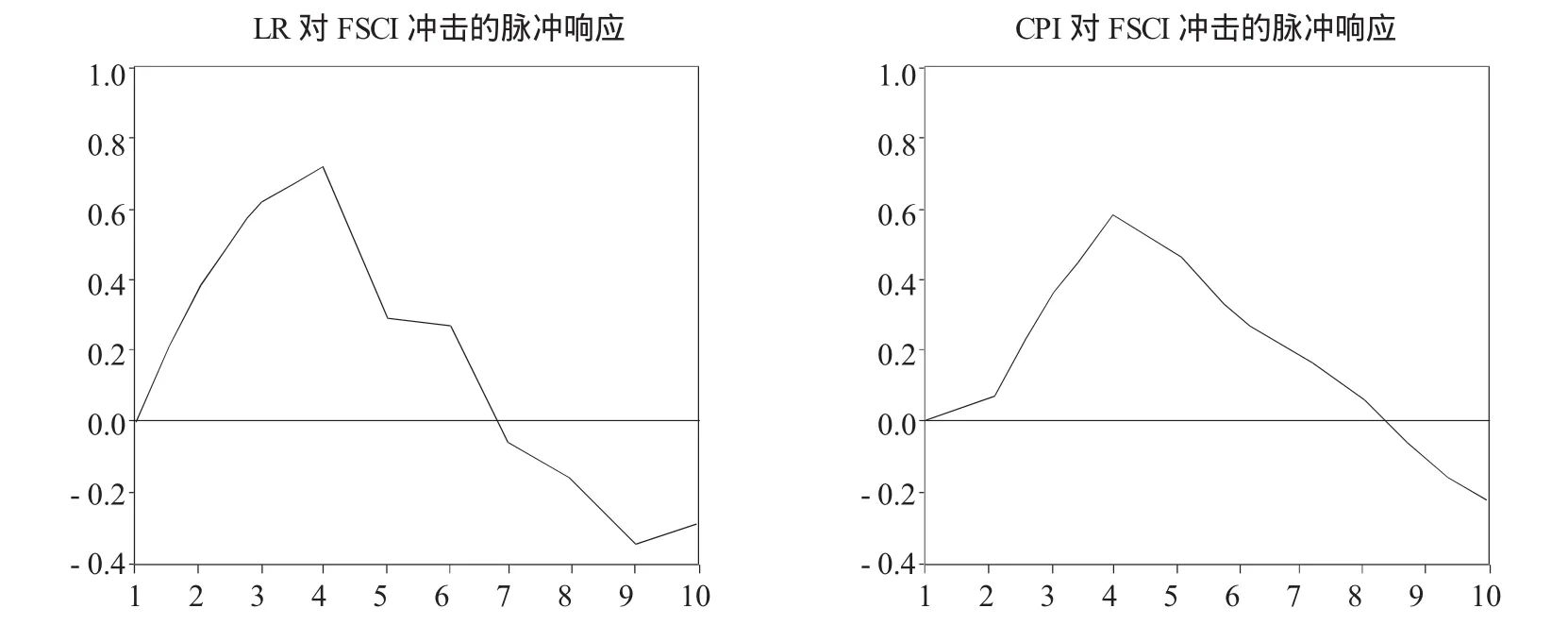

其次,分别建立FSCI和LR(金融机构人民币中长期贷款比率)、FSCI和CPI(消费者价格指数)的两变量VAR模型,并进行格兰杰因果检验和脉冲响应检验。本文发现,在滞后阶数为5时,FSCI是LR的格兰杰原因(F统计值为2.42,显著性水平为5%);在滞后阶数为3时,FSCI是CPI的格兰杰原因(F统计值为3.23,显著性水平为5%)。而且,基于滞后阶数为8时的FSCI和LR两变量VAR模型以及滞后阶数为4时的FSCI和CPI两变量VAR模型的脉冲响应检验显示,LR和CPI对来自FSCI的冲击产生了较强的、显著的脉冲响应(见图3)。这说明滞后的FSCI包含着LR和CPI未来的信息。

图3 LR和CPI对FSCI冲击的脉冲响应

2.样本外的检验

为检验FSCI指数对金融变量和宏观经济变量样本外的预测功能,本文首先建立金融机构人民币贷存比(ldr)、主要商业银行不良贷款率(blr)⑩和消费者价格指数(CPI)等变量的自回归方程(AR)以及随机游走方程(RW)进行预测,并以此预测结果作为比较基准。然后分别在它们的自回归方程和随机游走方程中加入FSCI变量,也进行预测,并将预测结果分别和纯自回归方程和纯随机游走方程结果进行比较,以判断FSCI变量对这些金融变量和宏观经济变量的预测效能。

纯自回归方程和纯随机游走方程形式分别如(9)式和(10)式所示:

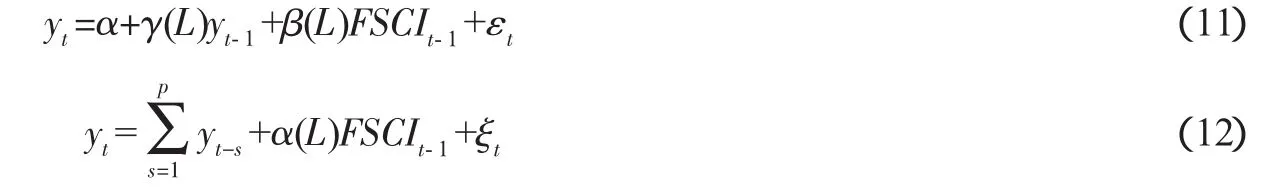

加入FSCI的自回归方程和随机游走方程形式分别如(11)式和(12)式所示:

其中,yt代表ldr、blr和CPI等变量的t期值;κ(L)、γ(L)、β(L)和α(L)为变量yt-1所对应的滞后多项式。(11)

表5的预测结果显示,使用纯自回归方程(AR)和纯随机游走方程(RW)对样本外金融机构人民币贷存比、主要商业银行不良贷款率和CPI的预测精度都低于加入FSCI滞后项的对应方程,后者的均方根误差(RMSE)都普遍小于前者。这说明FSCI指数包含着未来有关金融稳定状况和宏观经济态势的有效信息,有助于对未来金融稳定状况和宏观经济运行进行预测。

表5 不同模型预测金融变量和价格水平的RMSE比较

四、结论和展望

在现实经济中,鉴于金融稳定对一国经济运行的关键作用以及金融关系的复杂多变,政策制定者迫切需要一个能够动态反映金融体系潜在风险和不稳定状况的指示性指标来帮助分析和决策。本文以构建一个能够全面反映一国金融稳定状态动态变化的综合指数为目标,借鉴Charles Goodhart和Boris Hofmann(2001)等人的成果,以简化的总需求方程为基础,进行了构建中国金融稳定状况指数(FSCI)的尝试。相对于已有的国内外研究,本文做了两方面的拓展:一是在指数构建过程中,不仅考虑了货币、外汇、股票和房地产等资产市场的变动对金融稳定的影响,而且还考虑了金融机构行为的影响作用,从而使所构建的FSCI指数能更全面地反映金融稳定的实际状况;二是通过构建时变系数的状态空间模型和运用Kalman Filter算法,将已有文献中的固定权重拓展为时变权重,而这种拓展揭示了金融结构和金融制度不断变化的现实,修正了已有研究中有关金融变量对金融稳定影响强度刚性不变的假设前提,提高了金融稳定状态指数(FSCI)的可信性。本文所构建的金融稳定状态指数显示,从1999年1季度到2008年4季度,中国金融运行基本稳定;2007年,中国金融运行偏热;2008年受国际金融危机的影响,金融运行出现收缩,但仍然在基本稳定范围。通过对所构建的FSCI指数样本内和样本外的检验,发现该指数不仅能够揭示当前的金融稳定状况,而且因为包含了反映未来金融稳定状况和宏观经济状况的信息,还能够作为预测未来金融稳定走向的先行指标,这为决策者制定和实施金融稳定政策以及市场主体判断未来金融和经济走势提供了有益的参考。

正如Jan Willem van den End(2006)所说,金融稳定含义的多维性决定了用一个单一指标来反映一国金融稳定状况是非常困难的。[10]尽管本文对金融稳定状态指数构建进行了有益的拓展,但一些问题仍有待于进一步研究:一是如何更为科学、全面地选择构建指数所需的金融变量。尽管本文通过增加国内新增信贷规模这个变量,试图将金融机构行为纳入指数体系内,但这个变量显然难以全面体现金融机构行为对金融稳定的影响。二是如何减少FSCI指数对模型(本文是以简化的总需求方程为基础)的依赖性。很显然,FSCI指数质量的高低依赖于模型假设的合理性。三是如何消除基础模型变量的外生性对FSCI指数质量的影响。本文所采用的简化的总需求方程有一个重要的假设,即所有的自变量都是外生变量,但在现实经济中,这些变量往往同时发生相互作用。

注 释:

①具体可参阅刘遵义《下一个墨西哥在东亚吗》一文(1995年)。

②具体可参阅段小茜《国内外金融稳定有关问题研究进展与述评》一文(2006年)。

③也称后顾性IS曲线方程(Backward-looking IS Curve),其自变量中除了不同滞后期的GDP缺口外,其他变量都是构成FSCI指数的变量(包括这些变量的不同滞后期变量)。

④比如,我国目前仍然处在经济体制转型期。在1998-2008年期间(本文后文的样本观测期),金融、经济结构和制度都发生了变化,如加大了有管理的浮动汇率的弹性、汇率不再只钉住美元、进行了利率自由化改革;期间还进行了股权分置改革和国有银行的商业化股份制改革等等。结构和制度的改变必然会导致构成FSCI指数的各变量对金融稳定状态影响力大小的变化,因而其权重不可能是固定的,必定是时变的。

⑤存款性金融机构新增国内信贷规模能够在一定程度上反映金融机构在资产负债约束下的金融行为。在我国缺乏金融机构宏观资产负债数据或数据序列过短的情况下,这是一种无奈的选择。

⑥这些变量都是扣除价格影响后的季度数据的实际值(用CPI进行调整)。实际股票价格是上证收盘综合指数的季度平均值。实际有效汇率数据来源于国际清算银行(BIS,http://www.bis.org/statistics/eer/index.htm),其他数据来源于中经网统计数据库。

⑦由于所用的是季度数据,H-P滤波的平滑参数都选择为1600。很多研究认为,短期利率反映的就是其长期趋势的偏离(Charles Goodhart和Boris Hofmann,2001),因此ri没有进行H-P滤波处理。

⑧用实际国内生产总值缺口(rgdp)代表(3)式(简化的总需求方程)中的实际产量缺口(yt),其数据来源于中经网统计数据库。

⑨参照Jan Willem van den End(2006)的方法,首先量测方程包括了所有自变量的8期滞后项,然后通过逐级筛选,将通过检验的滞后项保留在方程中。

⑩主要商业银行不良贷款率数据,是在银监会公布的数据上加入1999-2008年四大商业银行剥离不良贷款数据的基础上计算得出的,也就是说,所使用的数据剔除了政策性剥离的影响。

(11)模型的滞后期数根据AIC和SC准则确定。

:

[1]Kaminsky,G.L.,S.Lizondo,C.M.Reinhart.Leading Indicators of Currency Crisis[R].IMF Staff Paper,1998,45(1):1-25.

[2]Boss,M..A Macroeconomic Credit Risk Model for Stress Testing the Austrian Credit Portfolio[R].Financial Stability Review,Oesterreichische National bank,2002,(4):26-42.

[3]Virolainen,K..Macro Stress Testing with a Macroeconomic Credit Risk Model for Finland[R].Bank of Finland Discussion Papers,2004,18:1-15.

[4]Hoggarth,G.,Whitley,J..Assessing the Strength of UK Banks Through Macroeconomic Stress Tests[R].Bank of England Financial Stability Review,2003,(6):37-42.

[5]DeBandt,O.,V.Oung.Assessment of “Stress Tests” Conducted on the French Banking System[R].Banque de France,Financial Stability Review,2004,(5):10-13.

[6]Mathias Drehmann.A market Based Macro Stress Test for the Corporate Credit Exposures of UK Banks[R].London Bank of England,2005:2-3.

[7]Jan Willem van den End,Mostafa Tabbae.Measuring financial stability:Applying the MfRisk model to the Netherlands[R].De Nederlandsche Bank Working Paper,2005,30:2-18.

[8]Goodhart,C.,B.Hofmann.Asset prices,Financial Conditions,and the Transmission of Monetary Policy[C].Paper presented for the conference on Asset Prices,Exchange Rates,and Monetary Policy,Stanford University,2001:5-10.

[9]Céline Gauthier,Christopher Graham,and Ying Liu.Financial Conditions Indexes for Canada[R].Bank of Canada Working Paper,2004,22:9-22.

[10]Jan Willem van den End.Indicator and boundaries of financial stability[R].De Nederlandsche Bank Working Paper,2006,97:1-24.

[11]刘锡良.中国经济转轨时期金融安全问题研究[M].北京:中国金融出版社,2004:340-364.

[12]王雪峰.中国房地产泡沫和金融不安全的实证研究[J].山西财经大学学报,2006,(6):79-84.

[13]蒋 海,苏立维.中国金融安全指数的估算与实证分析:1998-2007[J].当代财经,2009,(10):47-53.

[14]Schianasi,G.J..Safeguarding Financial Stability:Theory and Practice[R].International Monetary Fund,2006:46-66.

[15]高铁梅.计量经济分析方法与建模——EVIEWS应用及实例[M].北京:清华大学出版社,2005:353-360.