信息不对称与上市公司股权融资偏好的实证检验

2010-09-15曾鸿志

曾鸿志

(1.北京大学 经济学院,北京 100871;2.江西财经大学 金融学院,南昌 330013)

信息不对称与上市公司股权融资偏好的实证检验

曾鸿志1,2

(1.北京大学 经济学院,北京 100871;2.江西财经大学 金融学院,南昌 330013)

我国上市公司存在股权融资偏好现象,通过实证研究证明资产风险的信息不对称是导致此现象的重要原因,此理论也有助于解释以往各种不同股权融资偏好理论的分歧。另外,显著性检验结果也表明传统权衡理论和负债能力理论不能排斥实证结论,进一步证明了结论的有效性。

股权融资偏好;信息不对称;资产风险

0 引言

在公司融资理论的发展过程中,融资优序理论和权衡理论是极具代表性的,但它们之间却一直存在着争论。权衡理论在很长时间都是资本结构理论的主流方向,并且它的很多结论都经过了实证的检验。

在我国,上市公司也存在着与西方融资优序理论相反的现象——股权融资偏好,而且我国股票市场具有高度的信息不对称特性,这种信息不对称不仅表现在投资者对上市公司股票及项目价值上,还表现在投资者对上市公司项目的资产风险上。国内许多学者已就此现象进行了实证分析和理论探讨。本文通过模型与实证研究来深入分析。

1 研究设计

1.1 实证模型

1.1.1 融资优序检验模型

Shyam-Sunder(1999)和Myers(2001)提出了实证检验融资优序理论的方法。他们定义融资缺口DEF如下:

公司的融资缺口DEF,也就是资金使用量(股利DIV,投资额I与净运营资本的变化ΔW)与内部资金量(内部现金流量C)的差额。这个差额必须通过外部融资来弥补,或者是发行债券ΔD,或者发行权益ΔE。Shyam-Sunder和Myers(1999)与Frank和Goyal(2003)用下式来检验融资优序理论:

1.1.2 根据风险指标分组后的检验模型

为了检验风险对融资中逆向选择的影响,首先将样本公司按风险指标大小进行分组,与国外相比,我国样本数量较少,时间跨度也短,所以这里仅分为两组,n=1,2,然后分别每组n按上式回归:

若估计系数能符合:b1D>b2D,则说明我国风险大的公司发行更多的权益,风险小的公司则负债更多。除了上式,本文也检验了每组发行权益以弥补资金缺口的情况:

假设外部资本市场对公司未来资产风险不知情导致债券发行成本的增加。我们用近期公司资产波动性将公司分组,并假设近期公司资产风险波动性越大,外部资本市场对公司资产风险越不知情。那些资产价值波动更大的公司,面临的债务逆向选择成本比资产价值相对稳定的公司更高。

1.1.3 资产风险代理变量的选择

我们采用去年的资产波动性来表示市场对逆向选择的风险知情程度,目前和未来的资产风险是未知的。使用一年的滞后期以确保避免发行决策和资产波动性交互影响,但如果滞后期过长,则会减弱逆向选择的风险因素对目前融资决策的作用。

本研究构建了两个度量资产波动性的指标。第一个指标为无杠杠权益的波动性,等于公司股票市值日收益的标准方差,即股票日收益*股本/资产市值的标准差,其中公司资产市值=债务帐面价值+股票市值。第二个指标参照Merton(1974),他认为权益为对公司资产价值的买入期权,执行价格为债务的价值。根据Ito定理:

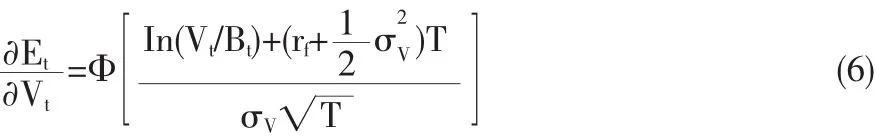

σE为股票日收益的标准方差,σV为公司收益率的标准方差,而Vt为公司的市值,Et为股票市值。在Merton模型中,权益市值对公司市值的导数为:

其中Φ为标准正态分布的分布函数N(0,1)。T为债务的到期时间,rf为无风险利率。

在本研究样本中,经计算两种资产风险的度量指标的Spearman秩相关系数为0.95。因为采用两种指标的分组结果都类似,所以本文采用更为简单的第一种 (可参见Jones(1984)对这两种资产波动性度量指标的比较)。

尽管采用资产波动性只能作为衡量外部融资中逆向选择的风险作用的间接指标,但有其合理性。首先,当公司市值波动性越大时,可以认为风险对公司融资时面临的信息不对称问题影响越大。其次,在实证中也发现风险越大的公司,其性质也与外部投资者对公司资产风险不知情程度越严重有关。例如这些公司往往规模更小、高市值/帐面值、成立年头更短,资产负债表中有形资产更少,现金流更大。另外,本实证研究结果中,资产波动性最小的那组更接近融资优序理论,也说明了资产波动性是一个合理的度量指标。

1.2 数据来源及处理

因为我国1998年开始要求上市公司披露现金流量表,且要使结果有一定的稳定性,所以本文选取1995年之前(包括1995年)上市的沪市A股所有股票的财务数据 (来自年报),以及这些股票1997~2007年的股价数据。数据主要来源于巨灵证券数据库系统的财务数据库及股票交易数据库。

实证研究中除去了沪市建立以来所有曾经ST或PT的股票。由于金融股票的特殊性,也除去了所有金融行业的股票(原因在于金融行业的业务会使自身持有大量的证券)。本文处理了大量的数据,数据处理所用的程序编写语言为Visual basic for application。 样本数为144家公司/年,总计1584个样本。所有财务数据的单位都是10亿RMB=10+E9 RMB=1 billion RMB。

每支股票日收益率按复权后的价格计算,然后计算每支股票第t-1年日收益率的标准差,作为该公司第t年面临的风险。将所有的公司*年用该标准差排序,按标准差由小到大分成2组。对于数据库缺失的复权价的处理方法:若缺失第n日的复权价,则计算年日收益率标准差的时候,不考虑第n日和第n+1日的日收益率。

文中的回归模型通过最小二乘估计给出了截距项和系数项的无偏、一致和有效估计。多个时期的截面数据放在一起作为样本数据,并进行单位根检验以保证数据序列的平稳性。为消除异方差,采用加权最小二乘法(WLS)对回归模型进行改进,方法是采用最小二乘法估计残差项绝对值作为回归时的权重变量,调整的R2是WLS得到的系数估计值在原方程中的调整的R2。实证结果中列出了调整的R2,系数估计值,和系数估计值的标准误差。t检验和F检验由于太显著,就不予以一一列出。

2 实证结果及分析

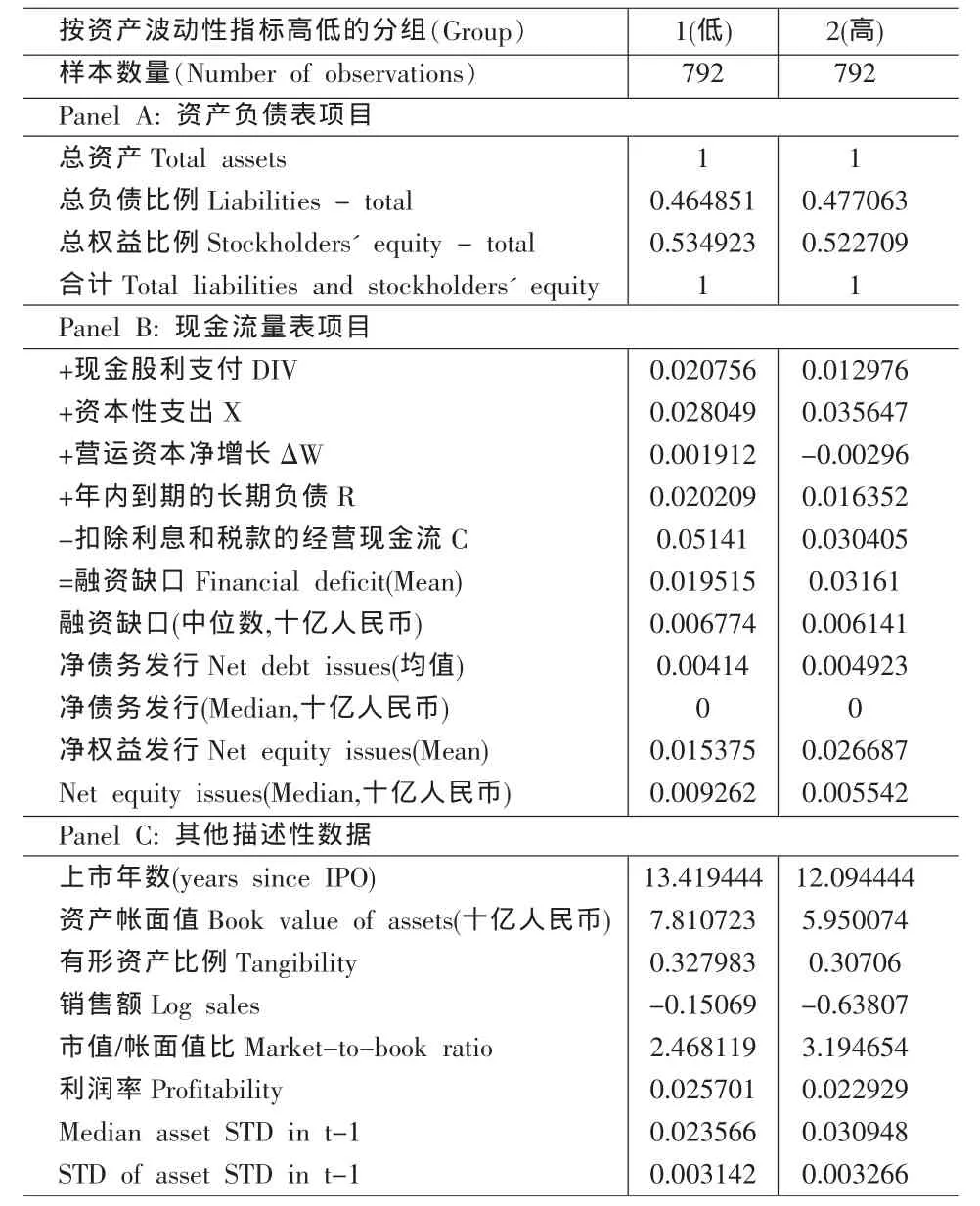

对样本公司在不同时期的资产负债数据,现金流数据以及其他的一些数据进行描述发现公司权益对上市公司的融资起了重要的作用,如样本期间各年度“上市公司净权益发行均值/净债务发行均值”多的在10多倍,少的也在3倍左右,一定程度上说明了我国上市公司的确存在的股权融资偏好现象。其次,对分组后的两组样本公司数据分别进行描述,见表1。通过分析发现,资产波动性更大的公司组合往往是成立时间更短,市价对帐面价值比率更高以及资产规模相对更小的企业。资产波动性更大的公司组合资金缺口也更大。

表1 各组资产负债表、现金流量表及其它描述性数据

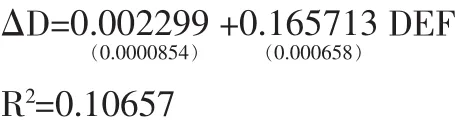

对(10)式进行回归,结果得到:

可以看出只有16.6%左右的融资缺口是由债务融资来弥补,因此本文得到与Myers融资优序理论相反但与我国学者相同的结论,即我国上市公司的股权融资优先于债务融资。在后文实证研究中,将继续揭示能解释我国上市公司偏好股权融资现象的又一深层次的原因:即融资优序理论不是对所有情况都适用,只有在债务逆向选择成本比较小的时候方才适用,而且上市公司的上市年数,公司规模等因素均不能影响我们的结论。

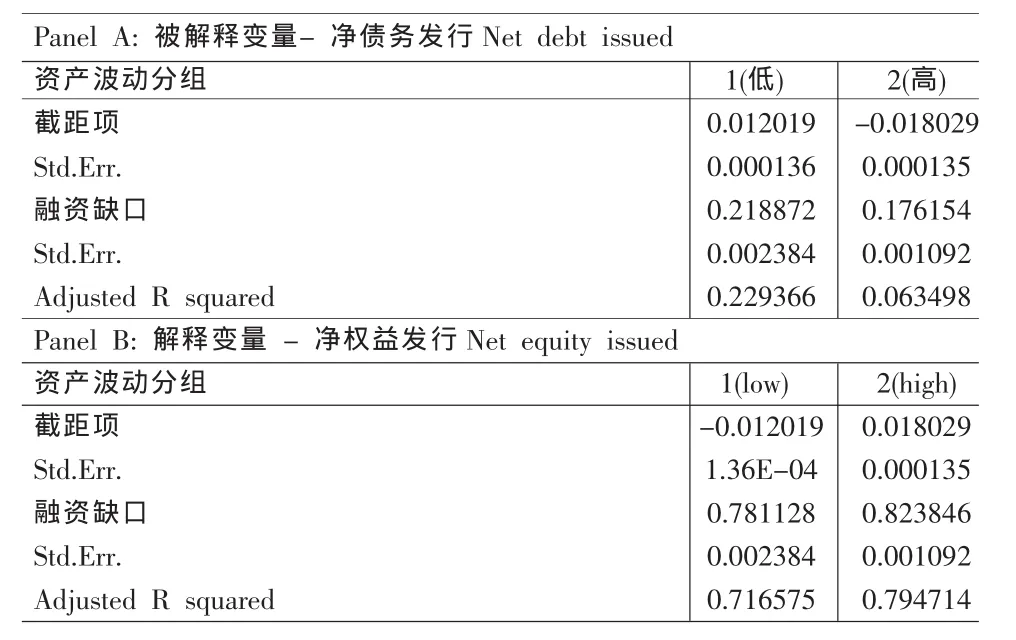

对(3)及(4)的回归结果见表2。可以看到(3)式回归结果:低风险组估计系数0.218872>高风险组估计系数0.176154;(4)式回归结果:低风险组估计系数0.781128<高风险组估计系数0.823846,因此无论是发行债务还是发行权益的回归结果均说明我国风险大的公司发行更多的权益,风险小的公司则负债更多。由表可知任何一组都违背融资优序理论,而且资产风险更高的公司发行的权益更多、债务更少以满足融资缺口。图1为修正后的拟合优度(adjusted R2)及融资缺口系数的曲线图,可以更直观的看出来不同资产风险上市公司权益和债务融资行为的差异。

表2 融资优序理论检验分组回归结果

3 显著性检验

3.1 对权衡理论的显著性检验

融资决策的逆向选择模型是基于公司与外部资本市场信息摩擦的机理,所以在实证分析中它所使用的解释变量与其他传统的理论研究如权衡理论所使用的解释变量并不相同。权衡理论认为杠杠水平是由税收利益与破产成本所决定,Myer(1984)对此做了详细论述。因此,如果公司的税收利益NPV值大或破产成本NPV值小,则公司的负债能力强,Harris and Raviv(1991)对此作了专门论述。Rajan and Zingales(1995)列举了4个主要杠杠率的决定因素:利润率、公司规模、有形资产量以及市价帐面价值比。

有形资产影响负债能力是因为公司抵押能力强,所以破产成本低。而市价帐面价值比被看作为公司增长机会的代理变量,这应与杠杠成反比。Myers(1977)认为是因为杠杠高使公司处于债务威胁之中。而最近的一个解释认为是因为市场时机理论。高市价帐面价值比的公司价值往往被高估,因此利用时机发行权益(Baker and Wurgler(2001))。销售额通常和杠杠成正比,一般认为大型公司信誉高,被认为更安全,所以也能借债更多。利润率与杠杠成反比,传统观点认为这是对权衡理论大的挑战,因为权衡模型预期利润率越高,发行债务越多。因为利润高的公司破产风险小,并有更多的税收利益(Titman and Wessels(1988)和 Fama and French(2002))。

各变量我们都使用一阶差分进行回归分析,预期资产波动性不是通常的决定变量。因为,如果资产波动性是外部融资关于风险逆向选择问题的一个代理变量,它就不应该是发行债务融资的一个直接的决定变量。但是,如果它在统计上实际上是(直接决定变量)的话,那是因为它同时也是和逆向选择不相关的权衡理论或其他理论的决定变量的一个部分。

首先对(7)式进行回归,证明传统资本结构的决定因素的一阶差分变量是否有预期的符号。回归结果见(9),所有的解释变量系数符号显著均符合预期,ΔTANG和ΔLOGSALE为正,ΔMTB 和 ΔPROF 为负(R2=0.009941)。

其次在(8)式加入资产波动性(ASSETVOL)变量后进行回归分析,结果见(10),发现资产波动变量的系数既不显著,同时将(10)与(9)的回归结果比较,可以发现加入资产波动变量后对其他变量的估计系数没有较大影响,各传统资本结构解释变量的系数符号与预期也相同。回归结果中,调整的R方值很低,而且R方是自变量个数的非递减函数,说明这些解释变量中任一个的解释能力都不足,证明了资产波动变量不是直接决定发行债务融资的因素。

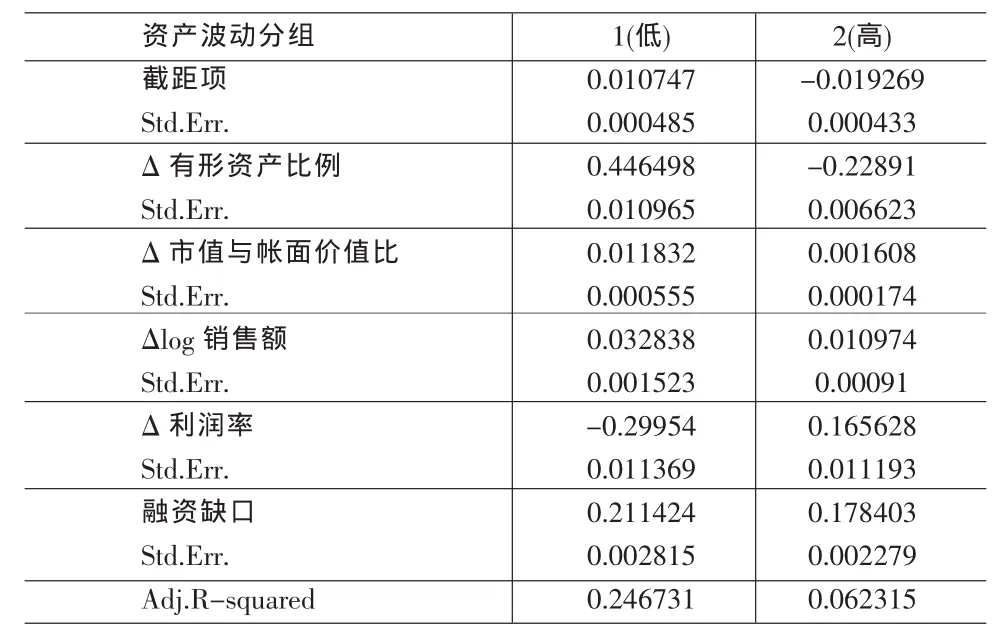

进一步,我们将公司按资产波动性大小分组,再对(11)式进行分组回归,即同时综合了传统资本结构决定因素与融资缺口因素的分组回归,结果见表3。将表3与表2进行比较可看出加入传统杠杠变量后并未改变各组融资需求系数和R方值的趋势,如表2的融资缺口系数分别是0.218872(低)和 0.176154(高),R方值分别是 0.229366(低)和 0.063498(高)。因此,可以看出传统权衡理论的资本结构决定因素并不能影响本文的结论。

表3 对传统资本结构决定因素和融资需求因素分组回归结果

表4 对公司有形资产与和资产波动因素分组回归结果

4.2 负债能力显著性检验

另外一种对公司发行权益的可能解释是因为公司负债能力已经耗尽。Myers(1977)用债务威胁来解释负债能力,他认为有增长机会的公司面临资本收益被债权人优先获得的威胁。

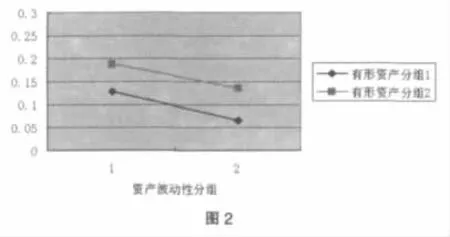

但是负债能力并不能解释资产波动性大的公司发行权益的原因。Fama and French(2002)以及Graham and Harvey(2001)发现年头少的中小企业发行权益并不能为这些公司负债能力有限所解释。而且由表1可知,资产波动性大的公司发行债务也更多,而且长期债务占资产帐面价值的比例变化也比较大,这说明资产波动性大的公司有能力负债而且没有所谓的杠杠上限。为了进一步说明我们的结论,用有形资产作为负债能力的代理变量,按上面同样的方法分组,进行回归分析 (见表4及图2)。同样我们得到在每个有形资产分组,融资缺口系数与资产波动性成反比的关系,而且对有形资产小的分组,这种反比关系更强,也说明了资产风险的信息不对称更为严重。

4 结论

由于中国上市公司存在股权融资偏好现象,有违融资优序理论,另外国外也有不少实证研究表明融资优序理论在很多情况下并不成立,比如不能解释信息不对称更严重的中小企业发行权益的原因(Fama and French(2002))。由此引发本文的实证研究。实证研究分析表明,我国上市公司偏好股权融资有其客观必然性,但一个重要原因却是我国资本市场发展不成熟、资本市场效率低下的表现——资产风险的信息不对称导致的严重逆向选择。

当没有关于公司资产风险的信息不对称时,债务没有逆向选择成本,公司融资决策遵循传统的融资优序理论。而关于公司资产风险完全信息不对称时,相反的情况就会出现。在这两个极端情况之间,公司的融资决策就基于风险的逆向选择。而在中国的企业由于关于资产风险的信息不对称现象严重,增加了债务的逆向选择成本,所以大部分都是偏向于后一种的情况,进而影响公司融资决策。

[1]Myers,Stewart,Nicholas S.Majluf,Corporate Financing and Investment Decision when Firms Have Information that Investors D Not Have[J].Journal of Financial Economics,1984,13.

[2]Bancel.F,Mittoo.U.The Determinants of Capital Structure Choice:A Survey of European Firms[EB/OL].http://afajof.org/pdf/2003program/abstracts/frank_bancel.pdf,2002.

[3]Lakshimi,S,Myers,S.Testing Static Trade-off Against Pecking Order Models of Capital Structure 1[J].Journal of Financial Economics,1999,51.

[4]Ragan G.Raghuram,Luigi Zingales.What do We Know about CapitalStructure? Some Evidence from InternationalData[J].Journal of Finance,1995,50.

[5]肖作平.公司治理对资本选择的影响——理论和证据[J].管理科学学报,2008,(5).

[6]李康,杨兴君等.配股和增发的相关者利益分析和政策研究[J].经济研究,2003,(3).

[7]袁国良,郑江淮.我国上市公司融资偏好和融资能力的实证研究[J].管理世界,1999,(3).

[8]黄少安,张岗.中国上市公司股权融资偏好分析[J].经济研究,2001,(11).

[9]杨艳,陈收.资产成本视角的上市公司融资行为解析[J].系统工程,2008,(3).

[10]潘敏,金岩.信息不对称、股权制度安排与上市企业过度投资[J].金融研究,2003,(1).

[11]杨艳,陈收.我国上市公司融资啄序的实证分析[J].财经理论与实践,2009,(2).

[12]Merton H.,Franco Modigliani.Dividend Policy,Growth and the Valuation of Shares[J].Journal of Business,1974.

[13]Harris,M.,A.Raviv.The Theory of Capital Structure[J].Journal of Finance,1991,46.

[14]Zingales,L.In Search of New Foundation[J].Journal of Finance,2000,55.

[15]Titman,Sheridan,Roberto Wessels.The Determinants of Capital Structure Choice[J].Journal of Finance,1988,43.

(责任编辑/易永生)

F832

A

1002-6487(2010)17-0144-04

2008教育部人文社科基金资助项目(08JC790049);2009北京哲学社科规划项目(09AbjG290)

曾鸿志(1976-),男,江西临川人,博士后,研究方向:企业投融资。