我国金融机构人民币存贷款规模增长的动态关系研究

2010-09-15蒋佐斌

蒋佐斌,钟 婕,张 欢

(1.武汉科技大学 管理学院,武汉 430081;2.中国地质大学(武汉)经济管理学院,武汉 430074)

我国金融机构人民币存贷款规模增长的动态关系研究

蒋佐斌1,钟 婕1,张 欢2

(1.武汉科技大学 管理学院,武汉 430081;2.中国地质大学(武汉)经济管理学院,武汉 430074)

文章运用协整技术,对金融危机爆发以来我国金融机构人民币存、贷款规模之间动态关系进行了探讨。研究认为:我国金融机构人民币存、贷款规模之间具有长期均衡关系和相互之间正向的影响关系;金融机构人民币存款增长受自身影响较大,受贷款增长影响较小;金融机构人民币贷款增长受存款增长和贷款增长的共同作用,其中受自身影响为主要作用。金融机构人民币存、贷款规模之间动态关系的研究可以为制定和实施一些有利于二者均衡发展的政策和决策提供参考。

金融机构;存款;贷款;VAR模型

货币政策作为国家宏观经济调控的重要手段,在促进经济复苏的过程中发挥着不可替代的作用。由于我国社会保障制度、居民生活方式的特点,居民储蓄存款量较大且稳步增长,这为金融机构提供了相对稳定的贷款来源。金融危机以来,国家加大了财政支出力度,通过拉动民间投资来调控经济的平稳发展。在此背景下,探讨我国人民币存贷款规模之间的内在规律性,可以为金融机构存贷款政策和手段提供参考。

1 模型与数据处理

1.1 模型设定

1980年西姆斯(C.A.Smis)首先将单变量自回归模型引入到多元时间序列,提出向量自回归模型(VAR)。向量自回归模型是把系统内每一个内生变量作为系统中所有内生变量的滞后期的函数来构造模型,可以用于预测相关联系的时间序列及分析随机扰动对变量系统的动态冲击,可以解释各种经济冲击对经济变量的影响。VAR模型的数学表达式是:

其中,yt表示由第t期观测值构成的n维列向量,Ai为n×n系数矩阵,εt是由随机误差项构成的n维列向量,随机误差 εt(t=1,2,…,T)为白噪声过程[1]。

脉冲响应函数可用于追踪某一变量一个标准差的波动对模型中所有内生变量当前值和将来值的影响效果。变量yj的脉冲引起变量yi的响应函数可以表达为:

预测误差方差分解可以分析一个结构冲击给其他内生变量变化的贡献度,用以评价不同结构冲击的重要性。

在平稳性条件下,cij(q)随着q的增大呈几何级数性的衰减,则第S期的预测误差为:

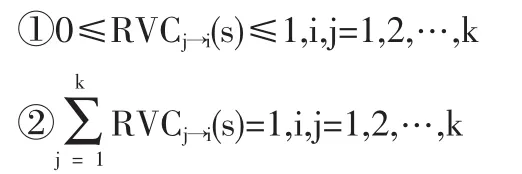

可得近似的相对方差贡献率(RVC):

其中RVCj→i(s)具有如下性质:

1.2 变量的说明及数据来源

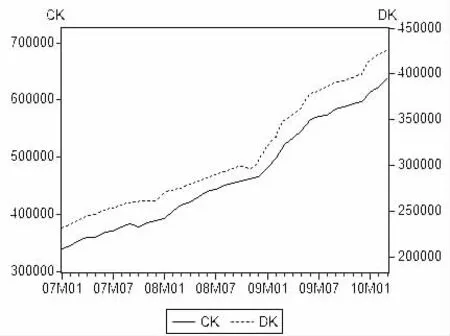

研究设定区间为2007年1月到2010年3月,共39个月份的我国金融机构人民币存、贷款规模数据。金融机构人民币存、贷款总额数据来源于国家统计局在2007年到2010年间《中国经济景气月报》各期公布相关数据。为统计方便,令CK、DK分别代表金融机构人民币存款规模和贷款规模,LCK、LDK、DLCK和DLDK分别为金融机构人民币存款和贷款的自然对数及自然对数的一阶差分。

2 实证分析

2.1 序列单位根及协整检验

图1 金融机构人民币存贷款规模(1997.1~2010.3)

表1 序列单位根检验

表2 DLCK和DLDK序列的格兰杰因果关系检验

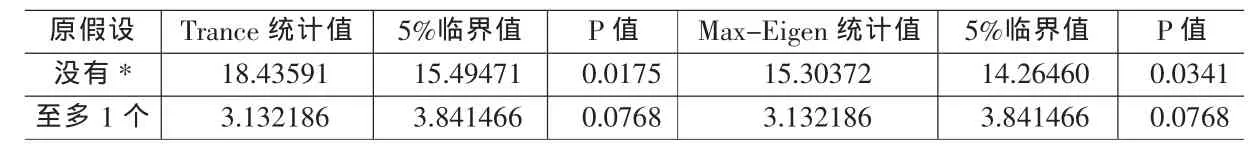

表3 DLCK和DLDK序列的 Johansen协整检验

传统计量经济方法进行回归分析时,要求时间序列必须具有平稳性特征,否则会出现伪回归现象。协整理论认为只要非平稳序列的某种组合具有同阶单整性质,它们之间就具有建立稳定关系的协整模型的可能。时间序列平稳性检验一般使用单位根检验法,表1所表示的各序列单位根检验中,在1%、5%和10%显著性水平下,序列LCK和LDK均不能拒绝零假设,为非平稳时间序列,但其差分序列DLCK和DLDK在1%、5%和10%显著性水平下拒绝零假设,均为平稳时间序列,也说明原有序列LCK和LDK为一阶单整序列,具有LCK~I(1)、LDK~I(1)过程[2]。

2.2 序列格兰杰因果关系检验

格兰杰因果关系检验可以判断变量之间孰先孰后关系。其思想是:如果A是B的原因,则A先于B出现。由于格兰杰因果关系检验依赖于滞后期的选择,为了能更清楚地说明二者之间的格兰杰因果关系,我们对DLCK和DLDK序列进行了5期的格兰杰因果检验[3]。从表2检验结果可以看出:滞后1期和2期情况下,贷款规模对数增长量是存款规模对数增长量的原因,存款规模对数增长量不是贷款规模增长量的原因;滞后3~5期情况下,中国贷款规模对数增长量和存款规模对数增长量均不不具有格兰杰因果关系。可以得出结论是:中国贷款规模的增长对存款规模的增长具有格兰杰因果关系,但存款规模的增长对贷款规模的增长不具有格兰杰因果关系。

2.3 协整检验

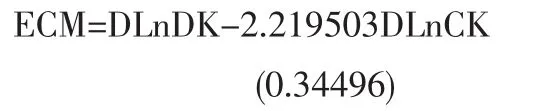

序列均为平稳序列时,可通过协整关系检验,判断序列之间协整关系。一般来讲,协整关系检验可以采取Johansen协整检验,Johansen协整检验包括迹(Trance)统计量检验和最大特征值(Max-Eigen)统计量检验。表3是滞后1~5期对平稳序列DLCK和DLDK的Johansen协整检验结果。检验结果表明:以检验水平0.05判断,迹统计量中18.43591>15.49471、3.132186<3.841466;最大特征值统计量检验中15.30372>14.26460、3.132186<3.841466,所以DLCK和 DLDK序列存在唯一的1个协整关系,它们之间具有长期稳定的协整关系,其标准化协整方程可以表示为:

式中,ECM为误差修正项,括号内数为标准误。

标准化协整方程说明:存款规模与贷款规模之间有长期均衡关系,存款规模对数增长额每增长1个百分点,贷款规模对数增长额增加2.219503个百分点。

2.4 动态模拟分析

通过标准化协整方程可以判断金融机构人民币存款增长与贷款增长的长期动态关系,但仅依据标准化协整方程判断动态关系并不充分,还可以借助于VAR模型的脉冲响应函数及方差分解技术对二者间相互作用机制和影响程度进行动态模拟分析。

2.4.1 脉冲响应函数

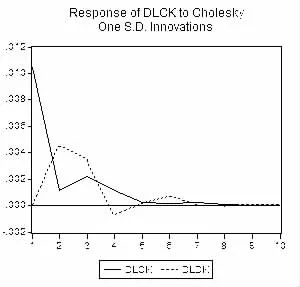

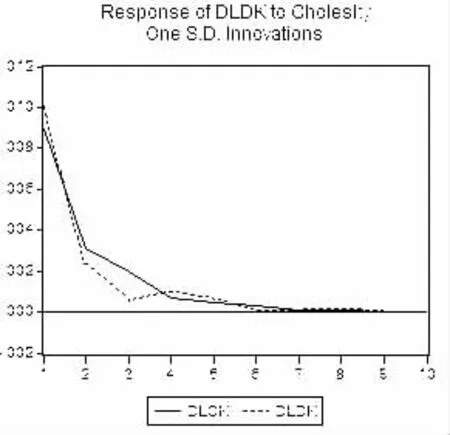

脉冲响应函数刻画的是在VAR系统中,随机扰动项上施加一个单位标准差大小的信息冲击对系统内生变量的当前值和滞后值的影响。通过脉冲响应分析,可以找出每个变量脉冲扰动的长期反应,进而确定每一变量之间的长期关系。利用sims提出的向量自回归(VAR)技术进行冲击效应的动态特征见图2和图3,图中横轴表示冲击的滞后期数(单位:月),纵轴代表因变量对解释变量的响应程度:

(1)DLCK对DLDK和自身的脉冲响应路径(见图2):当一个标准差的DLCK冲击发生后,DLCK出现一个正向响应,在第2期下降后,第3期小幅上升,5期后冲击效应逐渐消失:当一个标准差的DLCK冲击发生后,DLDK出现一个正向响应,在第2期达到峰值后开始下降,在第4期冲击效应下降到0值以下,5期恢复到0值以上,6期后冲击效应逐渐消失。可见,金融机构人民币存款规模增长额的波动对金融机构人民币贷款规模增长额的波动有正向影响,即存款加速增长,贷款也会加速增长;金融机构人民币存款规模增长额对自身规模的增长也有一定的正向影响,即存款规模加速增长,后期存款规模也会加速增加。

(2)DLDK对DLCK和自身的脉冲响应路径(见图3):当一个标准差的DLDK冲击发生后,DLCK和DLDK均产生一个正向脉冲响应,并在第2~6期内持续下降,在第6期后逐渐消失。可见,金融机构人民币贷款规模增长对金融机构人民币存款规模增长均具有有正向影响,即贷款加速增长,存款也会加速增加;对自身规模的增长也有一定的正向影响,即贷款规模加速增长,后期贷款规模也会惯性加速增加。

图2 DLCK对DLDK和DLCK的脉冲响应图

图3 DLDK对DLCK和DLDK的脉冲响应图

图4 存款增长对贷款增长和存款继续增长的贡献率

图5 贷款增长对存款增长和贷款继续增长的贡献率

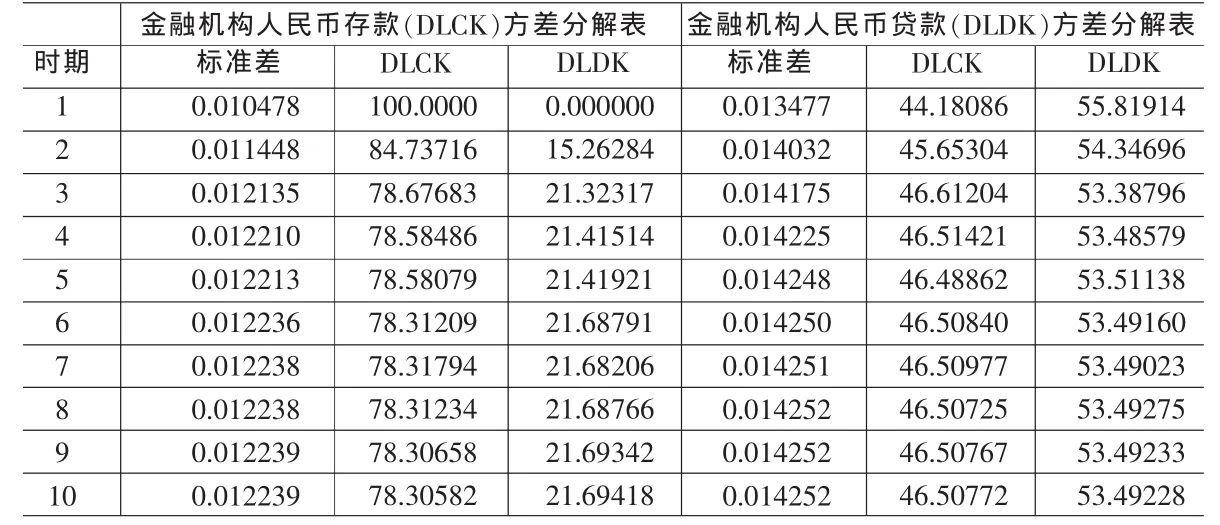

表5 VAR系统(DLCK、DLDK)方差分解结果表

2.4.2 方差分解分析

方差分解是将VAR模型中的每个内生变量的波动按照其成因分解,分析每一个结构冲击对内生变量变化(用方差来度量)的贡献度,即变量贡献占总贡献的比例,进而给出各新息对VAR模型中内生变量产生影响的每个随机扰动项相关重要性,可以解释变量之间动态关系[4]。图4、图5分别是对存款增长的方差分解和对贷款增长的方差分解,图中横轴表示滞后期数(单位:月),纵轴表示解释变量对因变量变动的贡献程度(%)。

(1)金融机构人民币存款增长变动中(预测方差),第1期仅表现为对自身的变动,存款增长贡献率在1~5期虽有小幅下降,但在第6后稳定在78.3%水平;贷款增长贡献率在1~5期虽有小幅上升,在第6期后维持在21.7%的水平。说明金融机构人民币存款增长受自身影响较大,受贷款增长影响较小。

(2)金融机构人民币贷款增长变动中(预测方差),存款增长对贷款增长贡献率在第1期达到44.2%,第2期到第3期虽有小幅上升,但3期后稳定在46.6%左右水平;贷款增长对自身贡献率在第1期为55.8%,第2期到第3期虽有小幅下升,但3期后稳定在53.4%左右水平。说明金融机构人民币贷款增长受金融机构人民币存款增长和贷款增长的共同作用,其中受自身影响为主要作用。

3 结论

运用协整技术,通过对金融机构人民币存贷款规模动态关系的分析,得出如下结论:(1)格兰杰因果关系说明中国贷款规模的增长对存款规模的增长具有格兰杰因果关系,但存款规模的增长对贷款规模的增长不具有格兰杰因果关系。(2)协整分析表明存款规模与贷款规模之间有长期均衡关系,存款规模对数增长额每增长1个百分点,贷款规模对数增长额增加2.219503个百分点。(3)脉冲响应函数显示金融机构人民币存款增长对贷款增长和存款的继续增长具有正的影响;金融机构人民币贷款增长对存款增长和贷款的继续增长也均具有正的影响。(4)方差分解分析表明:金融机构人民币存款增长受自身影响较大,受贷款增长影响较小;金融机构人民币贷款增长受金融机构人民币存款增长和贷款增长的共同作用,其中受自身影响为主要作用。

可见,中国金融机构人民币存贷款之间具有较强影响作用,可以在制定和调整存贷款政策和决策时,制定一些有利于二者均衡发展的政策和决策。具体来讲:一是在进行扩大投资决策的同时,应制定有利于金融机构存款增加的配套政策,为扩大投资所引起贷款的增加提供支持;二是在通货膨胀情况下,不仅要压缩资金贷款规模,还应通过提高银行准备金或发行国债等方式,减少金融机构存款规模;三是在通货紧缩情况下,可以从扩大贷款或者回购国债等方式,间接刺激存款增加,实现通货的平稳运行。

[1]约翰斯顿,迪纳尔多.计量经济方法[M].北京:中国经济出版社,2002,(1).

[2]达摩达尔.古扎拉蒂.计量经济学基础[M].北京:中国人民大学出版社,2005.

[3]高铁梅.计量经济方法与建模—EViews应用及案例[M].北京:清华大学出版社,2006,(1).

[4]张哓峒.EViews使用指南与案例[M].北京:机械工业出版社,2009,(3).

(责任编辑/亦 民)

F224

A

1002-6487(2010)23-0088-03

湖北省产业政策与管理研究中心科学研究计划(开放基金)项目Cy200809

蒋佐斌(1967-),男,湖北汉川人,博士,副教授,研究方向:财政与金融政策,企业财务管理。