经济开放度与货币政策有效性的实证分析

2010-09-08朱钟棣

朱钟棣

(上海对外贸易学院 国际经济贸易研究所,上海 201620)

经济开放度与货币政策有效性的实证分析

朱钟棣

(上海对外贸易学院 国际经济贸易研究所,上海 201620)

通过运用K arras建立的产出增长率和通货膨胀模型,采用向量自回归V A R框架,分析经济开放度对我国货币政策效果的影响。回归结果表明,无论是以M0作为货币政策的测度指标,还是以M1作为货币政策的测度指标,它们都反映出:在长期,经济开放度的提高会削弱货币政策的有效性;但从短期来看,经济开放度的提高不一定会削弱货币政策的有效性,有时反而会提高货币政策的有效性。

经济开放度;货币政策;价格效应;产出效应

一、文献综述

对货币政策有效性的研究,国外文献多集中在探讨经济开放度与通货膨胀之间的关系。Romer (1993)曾运用114个国家1973年以后的数据资料,详细研究了经济开放度与通货膨胀率之间的关系。他认为,在开放经济中,一国实施经济扩张会降低本国商品对外国商品的相对价格,造成实际汇率贬值。这种实际贬值,减少了扩张可以带来的收益,也即降低了相对于通货膨胀成本而言的扩张收益。[1]Bryant、Henderson、Holtham和Symansky(1988)认为,经济开放度的提高使得货币政策的价格效应大于产出效应,他们构造了10个以上宏观经济模型证明了这一推断。[2]Karras(1999)对经济开放度与货币政策有效性的关系进行了最为详尽的论述。他通过对38个国家1953-1990年的平行数据实证得出结论:经济开放度越大,货币政策对产出的影响越小,而对价格的影响越大。[3]

开放经济下货币政策有效性问题也引起了我国理论界和实务部门的关注,并产生了一些学术成果。钱小安(2002)指出,在经济开放条件下,货币政策对经济增长、充分就业的影响力较小,甚至存在货币中性的倾向。[4]田素华(2006)认为在金融开放条件下,由于国际资本自由流动,我国实行紧缩性货币政策将会受到更多的制约。[5]范从来,廖晓萍(2003)采用向量自回归VAR框架,对中国改革开放以来的有关产出、价格和开放度的年度数据进行了实证分析。结果表明,随着经济开放度的提高,货币政策的经济增长效应会不断弱化。[6]

二、经济开放度的度量

在本研究中,我们参考姜波克(1999)、刘朝明和韦海鸣(2001)[7-8]等人的研究成果,选取了外贸依存度、投资开放度、金融开放度、服务贸易开放度四个指标进行加权平均来测算经济开放度。其各项指标定义:O1=(X+M)/GDP,O2=(Io+Ii)/GDP,O3=(A+L)/GDP,O4=(So+Si)/GDP。其中,O1表示外贸依存度或称贸易开放度;X、M分别表示一年的出口总额和进口总额;O2表示投资开放度;Io、Ii分别表示外商直接投资、间接投资和接受外商直接投资、间接投资总额;①O3表示金融开放度;A、L分别表示对外资产(包括对外直接投资、证券投资、其他投资和国家储备资产)和对外负债(包括外商直接投资、外商证券投资和其他投资);O4表示服务贸易开放度;So、Si分别表示一年的服务贸易输出和输入总额。根据上述指标,通过聚类分析,构建如下衡量一国对外开放程度模型:[9]

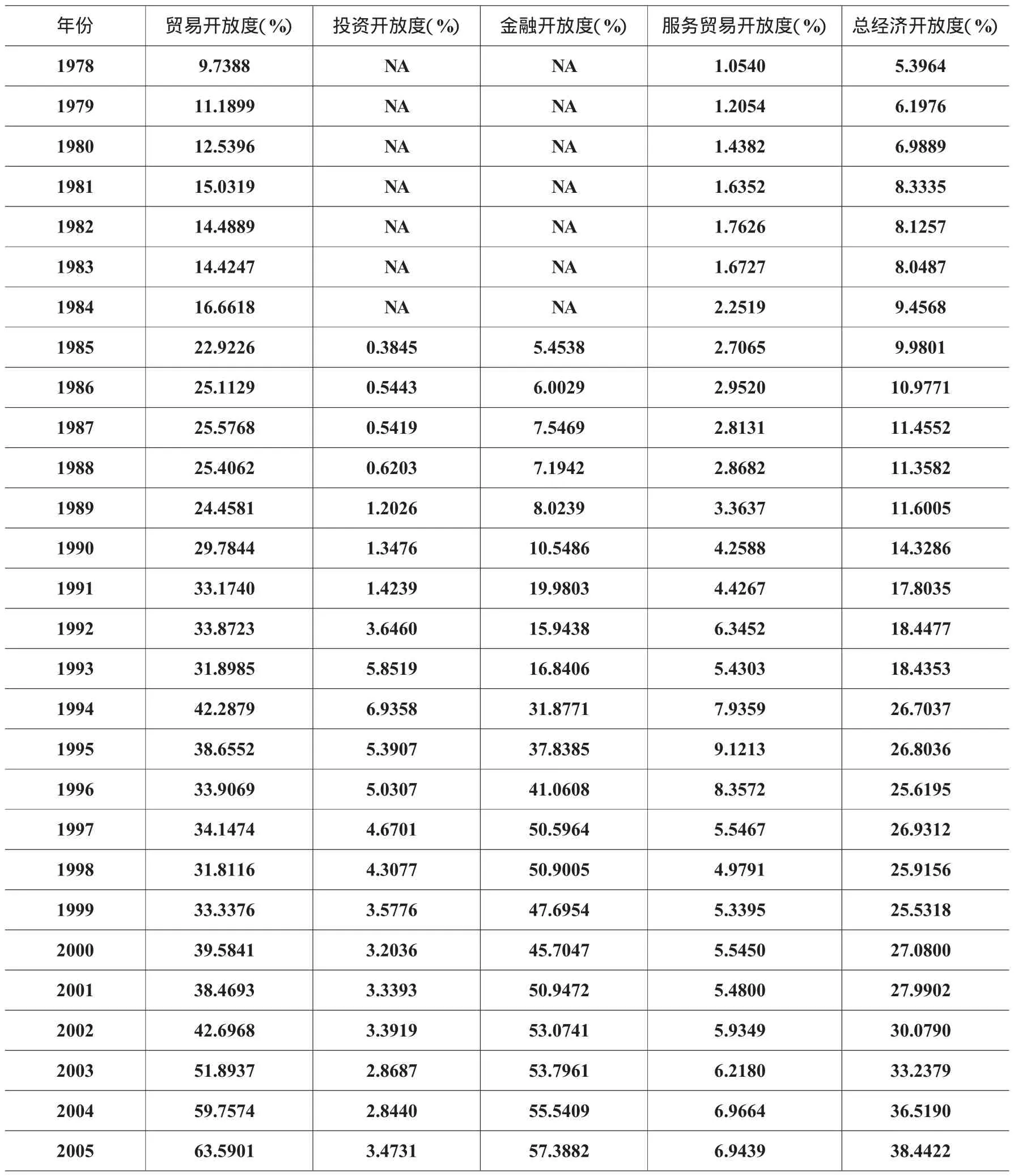

式中,OPEN代表一国对外开放程度。根据上述模型,测算出我国经济开放度如表1所示:

表1 经济开放程度计算表

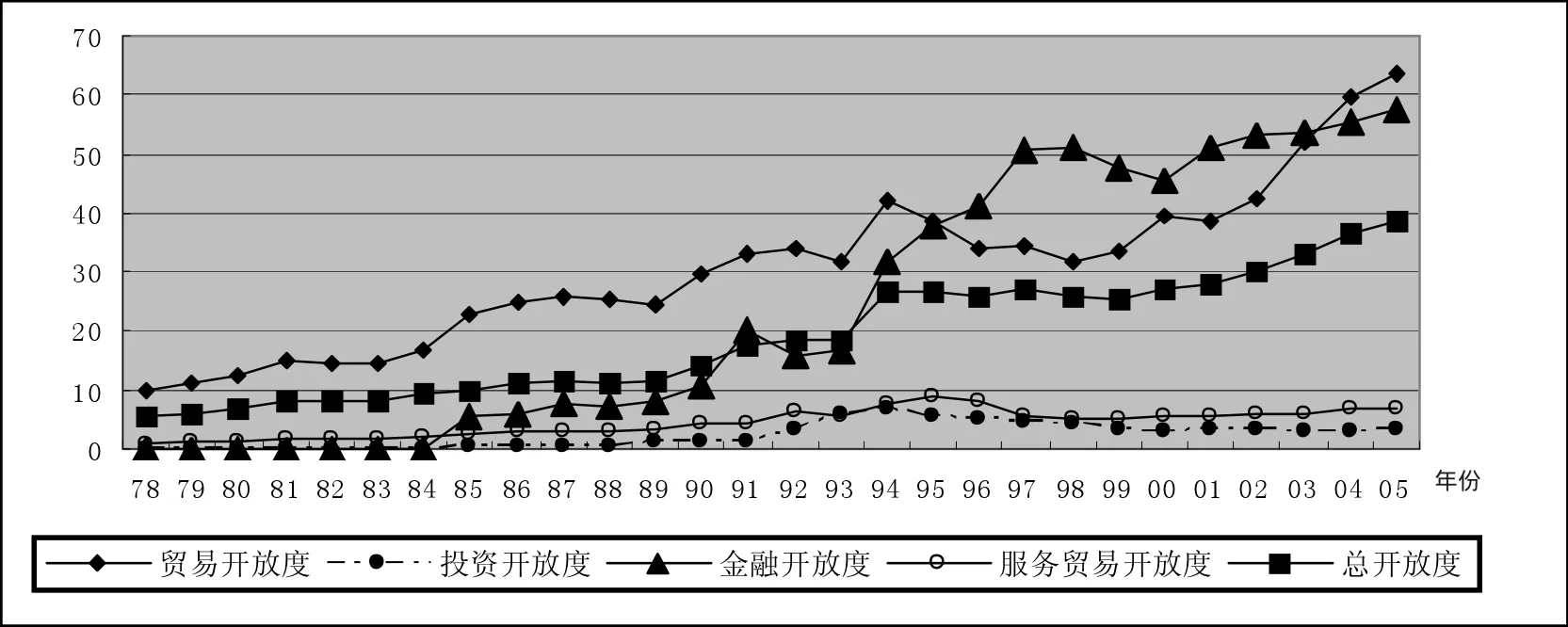

图1是各开放度指标的趋势图。从趋势线上看,各个指标都呈现出长期向上的趋势,表明随着时间的推移,中国各领域的开放度都在不断提高。但各个指标的大小有明显差异。贸易开放度在1995年以前最高,投资开放度和服务贸易开放度则处于比较低的水平。从1993年开始,金融开放度加速上升,1996年超过贸易开放度。②但在中国加入WTO以后,贸易开放度迅速提高超过了金融开放度。服务贸易开放度则一直处在一个较低的水平,在加入WTO后,有轻微的上升趋势。投资开放度在1992年后大幅上升,但近期却呈现出下降的趋势。总经济开放度从1978年以来,一直呈现稳步上升的趋势,表明中国的对外开放程度是稳步增大的。

图1 中国经济开放度指标线性趋势图

三、模型的构建

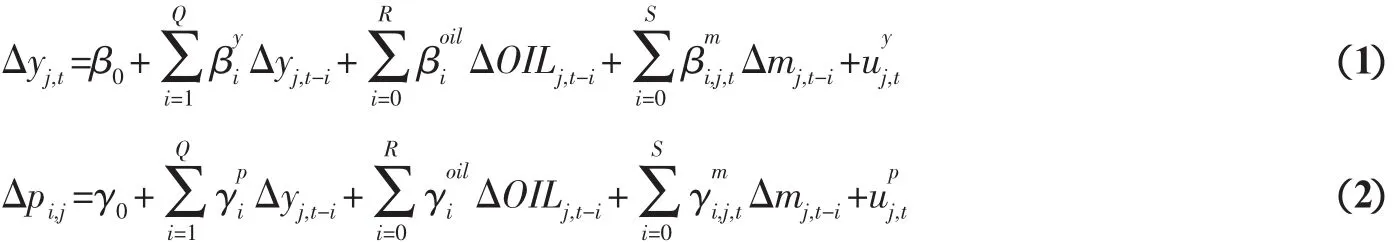

本文借鉴了Karras(1999)实证研究的思路和方法,采用向量自回归VAR框架建立了如下产出增长率和通货膨胀率模型,表达式如下:

式中,j代表第j个国家;t代表t期;Δy是产出增长率;Δm是货币供给增长率;Δp是价格总水平变动率;Δoil是真实石油价格增长率;γ、β为待估系数,分别表示与第j个国家第t期产出和价格总水平的序列不相关的修正项,这些修正项可以看作是产出和价格总水平变动率干扰冲击。i、Q、R、S分别为各自的最大滞后期数。

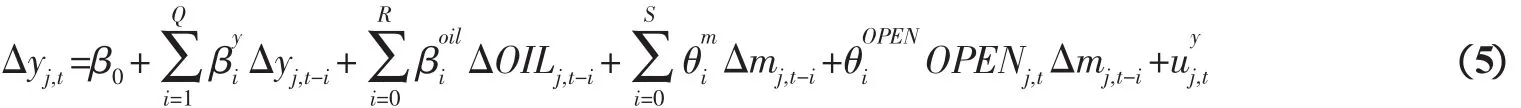

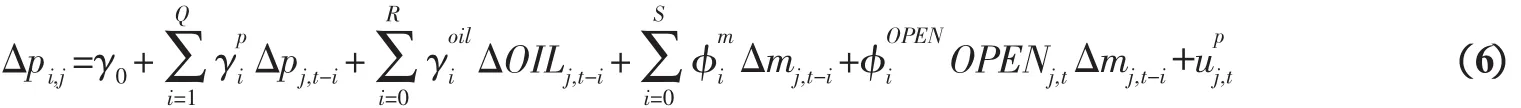

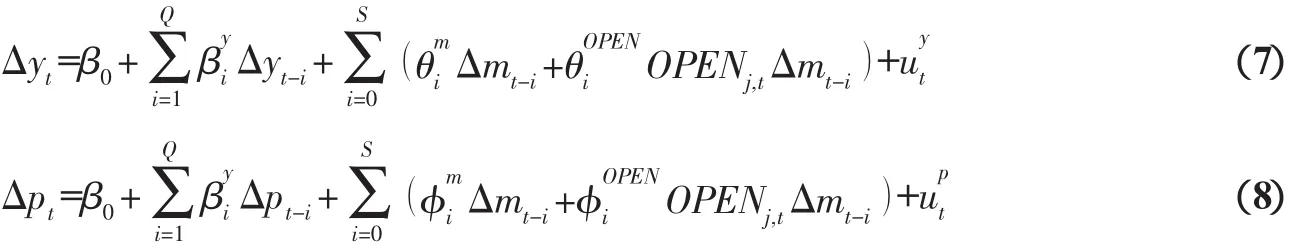

为了考察经济开放度对货币政策效果的影响,货币供给量的系数可以表示为:

式中,θ、φ是待估系数,OPENj,t代表国家j在时期t的经济开放度,从而,产出增长率和价格总水平变动率的模型最终可表示为:

根据Romer(1993)的论述,经济开放度与通货膨胀率成反比关系。所以,参数φOPEN的估计值应该为负数。即随着经济开放度的提高,货币政策的价格效应将减弱。货币供给对实际产出的影响是随着经济开放度的提高而减少的,因此,式(5)中,φOPEN的估计值应为负数。

在方程(1)、(2)中,包含了石油价格因素,是用来表示供给冲击的,根据我国2005年以前的能源消费结构,煤炭占74%左右,石油消费比例较低。因此,油价的供给冲击在中国的经济统计上并不显著。同时,根据朱钟棣(2005)的研究,无论是占中国能源结构总量第一位的煤炭,还是占第二位的石油,均不构成对中国的供给冲击。[10]因此,在Karras模型中,剔除供给冲击变量,作为本文实证分析模型,表达式如下:

四、数据处理

根据上述模型,本文涉及的宏观经济模型变量主要包括产出增长率、货币供给量和通货膨胀率等,分别用实际GDP增长率、M0、M1增长率和商品零售价格指数增长率③表示。

本文选取了M0、M1两个指标代表货币政策执行力度。选取M0代表货币政策执行力度是因为M0与GDP有很高的相关性。有关研究表明,我国M0与GDP的相关性达到0.8967。选取M1代表货币政策执行力度是因为M1一直以来都是我国货币控制的重点。因此,它们能够较准确地反映出货币政策的力度强弱。

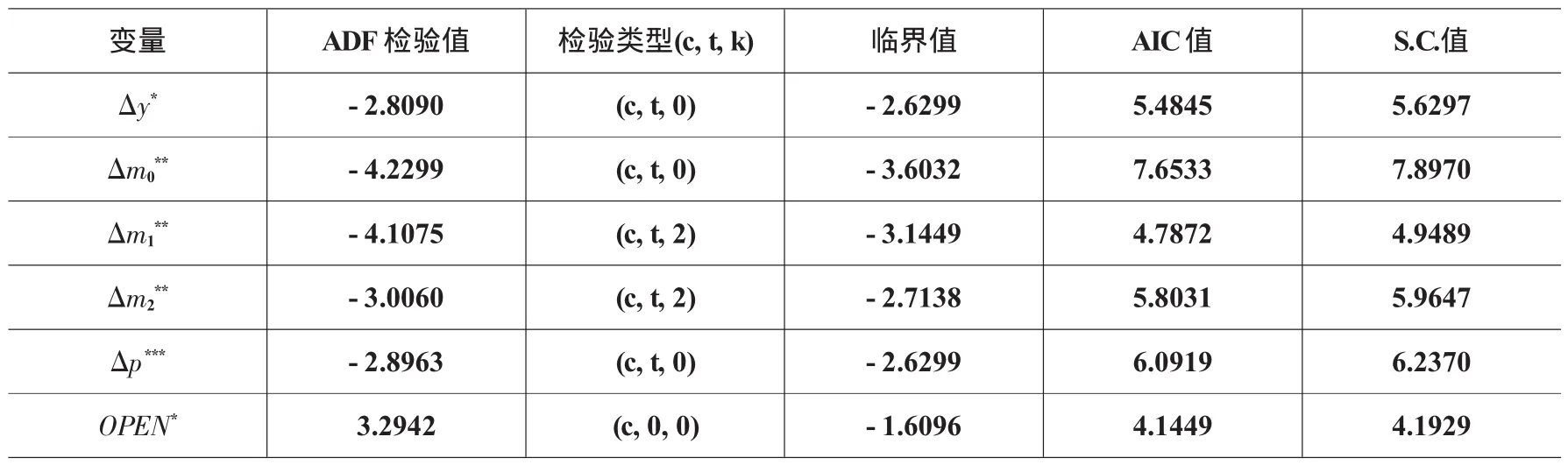

经济时间序列大多数都是非平稳的,采用非平稳时间序列来研究变量之间的关系,很可能出现“伪回归”。为了避免“伪回归”的出现,首先要对时间序列进行平稳性检验。单位根检验是平稳性检验的常用方法,包括迪基—富勒检验(DF)检验和扩张的迪基—富勒检验(ADF)检验。本文采用ADF检验,结果见表2:

表2 ADF检验结果

由表2我们可知,在货币供应量的增长率变量中,Δm0在5%的水平下显著,Δm1的二阶滞后期在5%的水平下显著,均能拒绝随机游走原假设;商品价格指数增长率(Δp)在5%的水平下显著;国内生产总值增长率(Δy)和对外开放程度(OPEN)时间序列,都在10%的水平下显著,均通过平稳性检验。因此,时间序列国内生产总值增长率(Δy)、商品价格指数增长率(Δp)、货币供应量增长率(Δm0)和对外开放程度(Δm1)均为平稳序列。下面,我们运用上述变量对方程(7)、(8)进行回归分析,其目的是实证检验经济开放度对货币政策的产出效应和价格效应的影响。

五、实证检验的结果与结论

(一)以M0度量货币政策时的货币政策执行效力

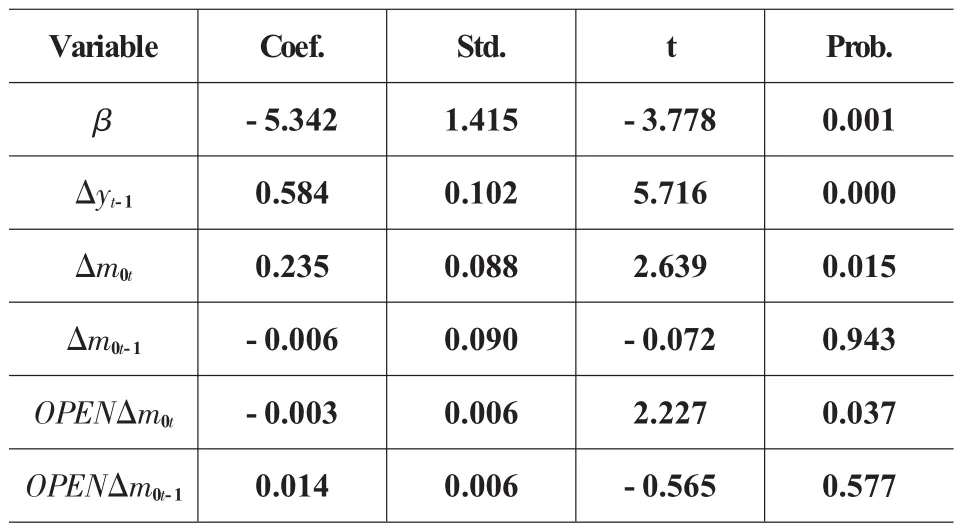

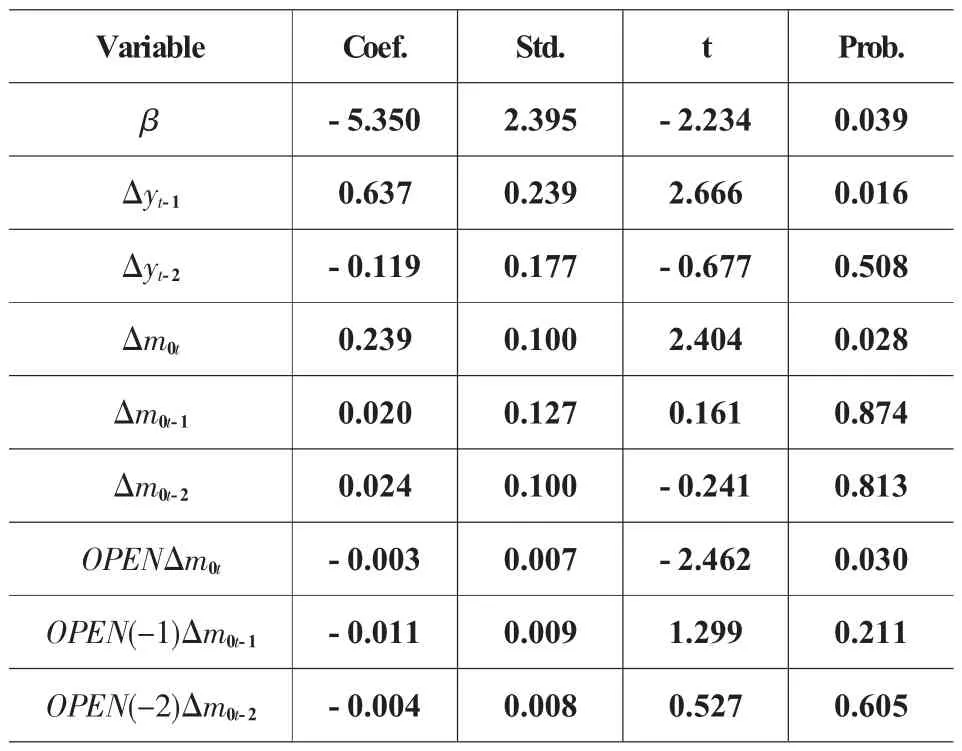

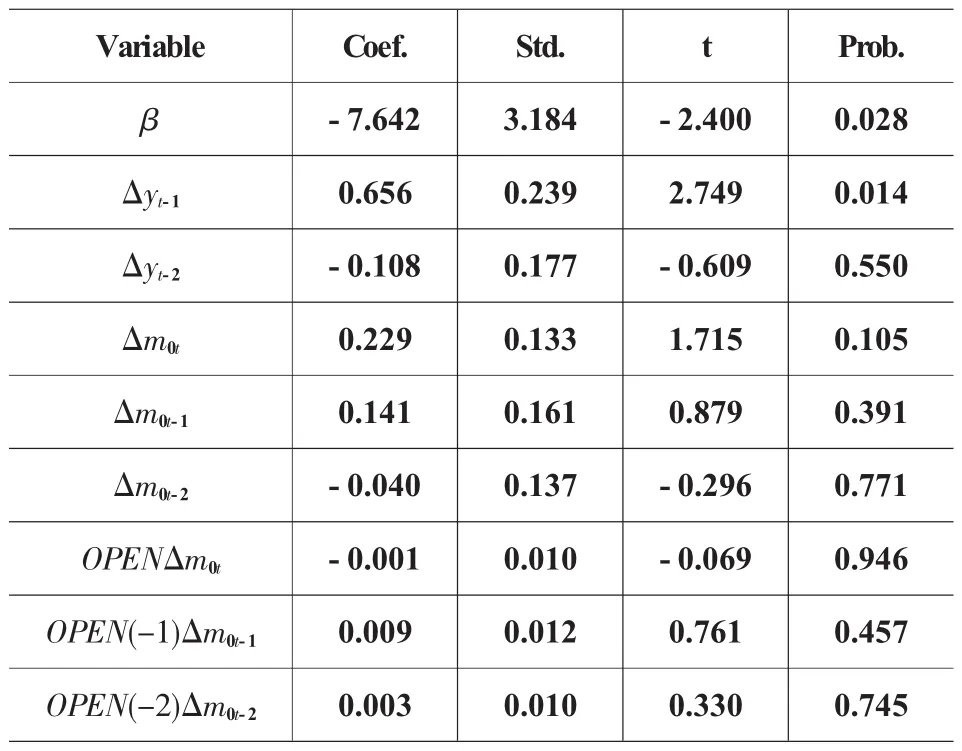

表3和表4分别是模型滞后一、二期时货币政策的产出效应,从表中数据我们可以看到,无论是滞后一期还是二期,OPENΔm0t的系数估计值均小于零且显著。这说明随着经济开放度的提高,我国货币政策的执行效力在下降。表4中,OPEN(-1)Δmt-1和OPEN(-2)Δmt-2的系数估计值均为负数,这表明不仅当年经济开放度会弱化货币政策的执行效力,前两年的经济开放度对货币政策均会产生负面影响。Δm0t、Δm0t-1、Δm0t-2的系数估计值均为正数,但只有Δm0t系数显著,说明只有当期的货币政策会对经济产生效力,而前两期货币政策对经济的作用效果不明显。Δyt-1的系数估计值为正数且显著,说明前一年的国民收入增长会对当年的国民收入增长有明显的拉升作用。

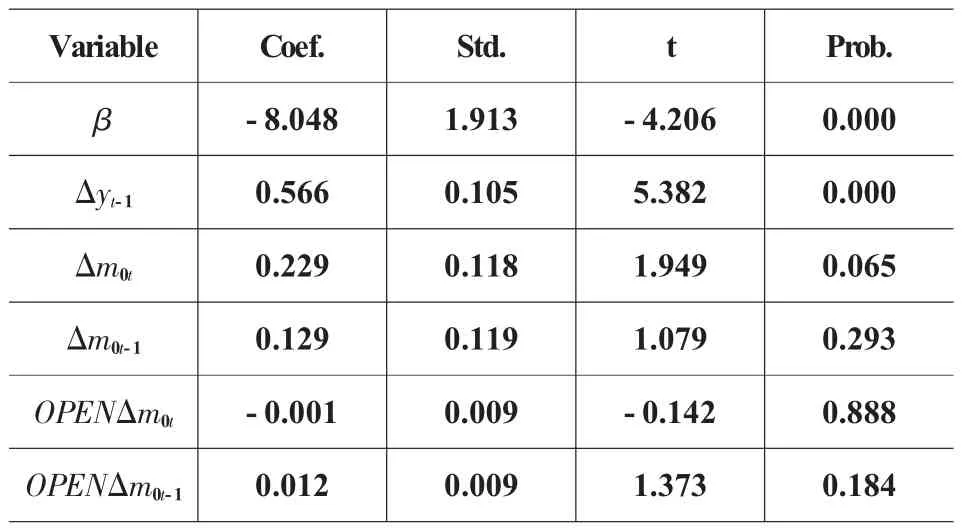

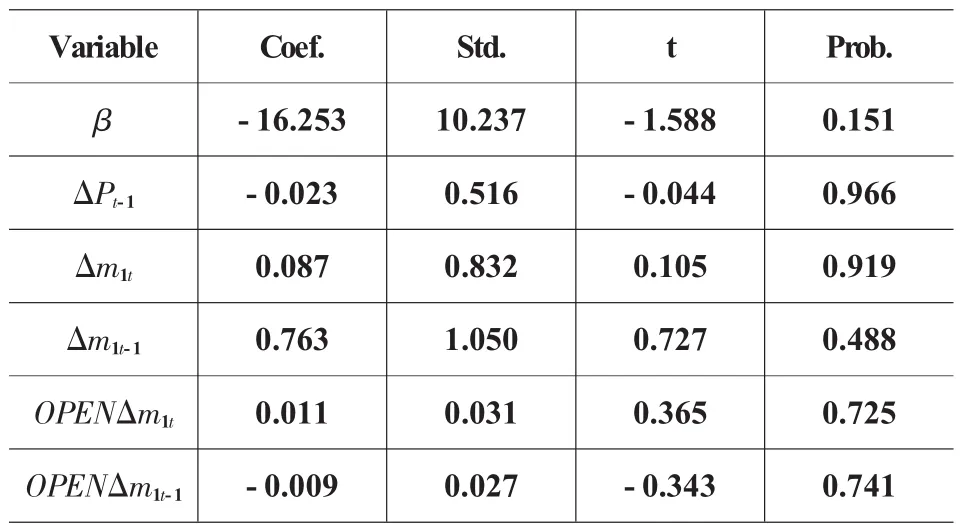

表5和表6是当以M0变化率度量货币政策时的货币政策价格效应。如表所示,无论是滞后一期还是两期,OPENΔMt的估计系数均为负值,这表明货币政策的价格效应随着经济开放度的提高而减小,两者呈现较强的负相关关系。这一点与Karras利用38个国家38年的数据进行实证研究得出的结论不符,但与Romer(1993)、Lane (1997)研究结果是一致的。对此的解释是,“在开放经济中,一国实施经济扩张,就会降低本国商品对外国商品的相对价格,造成实际汇率贬值。这种实际贬值,减少了扩张可以带来的收益,即降低了相对于通货膨胀成本而言的扩张收益。因此,开放度越高的经济,其平均通货膨胀率就应当越低”。无论是滞后一期还是两期,Δm0t的系数均为正值且在10%的水平下显著,说明当期的货币政策对当年的价格会产生较强的拉升作用。Δpt-1的估计系数为正值,且在5%的显著性水平下显著,说明通货膨胀率存在较强的“惯性”,前一期的通货膨胀率对当期的通货膨胀率会产生助推作用。

表3 货币政策M0的产出效应(滞后一期)

表4 货币政策M0的产出效应(滞后两期)

表5 货币政策M0的价格效应(滞后一期)

表6 货币政策M0的价格效应(滞后两期)

(二)以M1度量货币政策时的货币政策执行效力

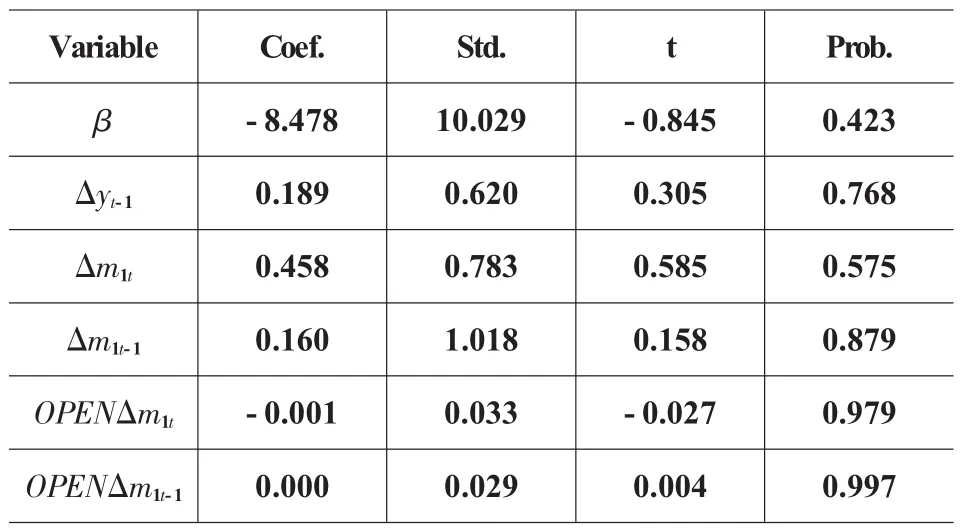

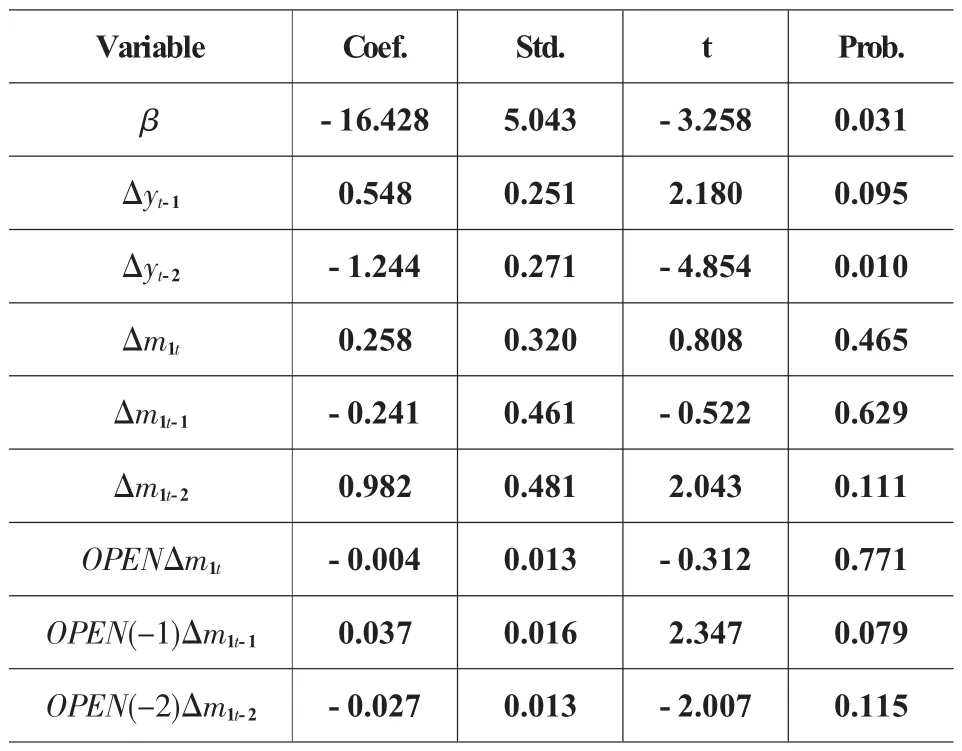

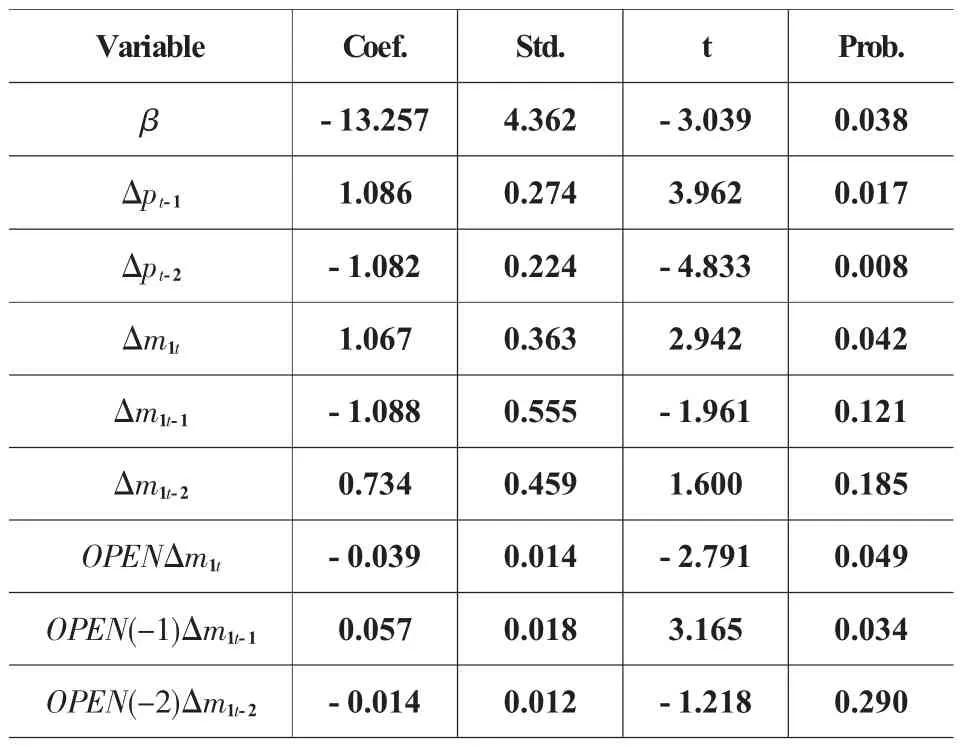

从表7、表9中我们可以看到,无论是产出效应还是价格效应,滞后一期模型的各变量系数都不显著,说明货币供应量增长率、经济开放度对产出和价格的影响均存在较长的时滞。表8和表10是模型滞后两期的检验结果,从表8中我们看到,Δyt-2的估计系数为负数,且通过了显著性检验,说明前两期的产出增长率对当期的产出增长率有促退作用。Δm1t和Δm1t-1的估计系数均不显著,Δm1t-2的估计系数在接近10%的水平下显著,说明在开放经济下,货币政策对经济的作用效力存在较长时间的时滞,这个时滞大约有两年之久。④OPENΔm1t的估计系数为负数,但在10%的水平下不显著,说明当期的经济开放度对货币政策的执行效力影响不明显。OPEN(-1)Δm1t-1、OPEN(-2)Δm1t-2的估计系数均通过显著性检验,但前者估计系数为正数,后者估计系数为负数,说明滞后一期的经济开放度对货币政策执行效力有放大作用,滞后两期的经济开放度对货币政策执行效力有削弱作用。我们可以对原因作如下解释:经济开放度的提高在短期内并不一定会导致货币政策执行效力的下降;相反,开放程度的提高会使得社会经济个体对政策的敏感度增强,并据以调整自身行为,从而使得货币政策执行效力非但不会削弱,反而会有所增强。表10是滞后两期货币政策M1的价格效应。从表中可知,OPENΔm1t、OPEN(-1)Δm1t-1、 OPEN(-2)Δm1t-2的估计系数均为负数,且OPENΔm1t、OPEN(-1)Δm1t-1均通过5%的显著性水平检验,说明经济开放度的提高会降低一国的通货膨胀率。Δpt-2的估计系数为负数,且通过显著性检验,说明前二期的价格水平对当期的价格水平有降低作用。Δm1t的估计系数为正,在5%的显著性水平下通过检验,说明当期的货币政策对价格有较强的影响力。

表7 货币政策M1的产出效应(滞后一期)

表8 货币政策M1的产出效应(滞后两期)

综上分析,我们可以得出结论:无论是以M0作为衡量货币政策的测度指标,还是以M1作为货币政策的测度指标,它们都反映出,在长期,经济开放度的提高会削弱货币政策的有效性;但从短期来看,由于开放程度的提高会使得经济个体对政策的敏感度增强,经济开放度的提高不一定会降低货币政策的有效性,有时反而会提高货币政策的执行效力。

表9 货币政策M1的价格效应(滞后一期)

表10 货币政策M1的价格效应(滞后两期)

注:表3-10中,Variable为变量,Coef.为系数,Std.为标准差,Prob.为概念。

注:本文得到上海市085工程项目的支持,在写作过程中也得到复旦大学国际金融系博士生何文忠的大力帮助,作者表示衷心感谢。

注 释:

①这里的外商是指包括港澳台在内的境外投资者。

②金融开放度迅速增加的原因可能是1996年的汇率体制改革后,人民币在经常项目下可自由兑换,便利了投资和国际贸易。

③实际GDP增长率、物价指数增长率均采用环比指标,以1978年为基期计算得到。

④这只是作者对变量系数不显著的一种解释,要研究货币政策对经济作用到底存在多久的时滞,不能以此模型计量。

[1]Romer.Openness and Inflation:Theory and Evidence[J].Quarterly Journal of Economics,1993.

[2]Bryant,Henderson,Holtham,Symansky.Empirical Macroeconomics for Independent Economies[M].Brookings Institution, Washington,DC,1998.

[3]Karras G..Openness and Effects of Monetary Policy[J].Journal of international Money and Finance,1999.

[4]钱晓安.金融开放条件下货币政策与金融监管的分工与协作[J].金融研究,2002,(1).

[5]田素华.外资银行对我国货币政策影响的实证分析[J].上海金融,2006,(7).

[6]范从来,廖晓萍.开放经济下货币政策有效性实证研究[J].江苏行政学院学报,2003,(3).

[7]姜波克.开放经济与经济发展[M].上海:复旦大学出版社,1999.

[8]刘朝明,韦海敏.对外开放的度量方法与模型分析[J].财经科学,2001,(2).

[9]吴园一.中国经济开放度选择及指标体系[J].财经研究,1998,(1).

[10]朱钟棣.人民币汇率机制的回顾与改进[J].上海投资,2005,(4).

附录

数据说明:

1.由于1995年以前IMF的“International Financial Statistics”所公布的国际收支平衡表是以《国际收指南》(BPM4)为基础的,其中直接投资、证券投资、其他投资是以净额的方式公布的。因此,本文计算的直接投资总额、证券投资总额、其他投资总额均以净额方式计算。

2.由于计算投资开放度和金融开放度的指标国家在1985年才统计公布,所以在本研究中,对于1985年以前的经济开放度计算赋予此两类指标权重为零,即仅以外贸依存度和服务开放度度量。这势必会导致开放度的低估,但所幸1985年以前我国的投资和外债的数额较小,影响不会太大。

3.计量模型中的数据来源说明:1978-2005年GDP数据来自《中国统计年鉴》;M0,M1来自《中国宏观经济景气月报》;物价指数来自中经网统计数据库。

4.由于我国是在1990年才开始统计指标值,所以在计量分析中,M0数据始于1978年,M1数据从1990年开始。

责任编校:史言信

An Empirical Study of Econom ic Openness and Monetary Policy Effectiveness

ZHU Zhong-di

(Shanghai Institute of Foreign Trade,Shanghai 201620,China)

By constructing a model of output grow th rate and inflation w ith Karras,this paper makes use of VAR framework to analyze the influence of degree of openness on the effectiveness of China’s monetary policy.The result indicates that whether M 0 or M 1 is used as measuring index for monetary policy,each can reflect that in long-term the increasing openness of economy would decrease the effectiveness of monetary policy;while in short-term the increasing econom ic openness will not necessarily reduce the effectiveness of monetary policy,sometimes it may even increase the validity of monetary policy.

econom ic openness;monetary policy;price effect;output effect

book=96,ebook=69

F740

A

1005-0892(2010)12-0096-08

2010-10-15

朱钟棣,上海市高校人文社会科学重点研究基地——上海对外贸易学院国际经济贸易研究所教授、博士生导师,主要从事国际经济与贸易研究。