银行债权、贷款特征与自由现金约束——来自中国上市公司的经验数据

2010-09-07雷强

雷 强

(上海交通大学安泰经济与管理学院,上海 200052)

一、引 言

自20世纪90年代我国建立资本市场以来,上市公司直接融资比例仍然偏低。2000-2008年《中国人民银行货币执行报告》数据表明我国国内非金融机构贷款所占比重基本保持在80%左右。可以说,目前我国上市公司仍然是以间接融资为主、直接融资为辅的融资格局。上市公司过度依赖银行贷款,利用自身的信息优势以及控制的自由现金流从事损害公司价值而使高管受益的非盈利项目,从而导致过度投资等机会主义行为。加之,以银行贷款为主并且会计信息质量比较差的上市公司和银行之间信息不对称问题尤为突出。上市公司可以通过自由现金流操控经营利润以便影响银行贷款融资决策,那么银行对这种操控自由现金流行为的债权治理起到作用了吗?

已有的国内外相关文献主要集中在银行债权对上市公司自由现金流约束效应方面的研究,基本结论是银行债权对上市公司自由现金流起到了一定的约束作用。但是,现有文献只是从银行贷款角度出发来研究银行债权和上市公司自由现金流之间的关系,较少考虑抵押贷款、负债再融资以及专门还是综合贷款等银行债权特征对上市公司自由现金流的债权治理效应,这正是本文研究的目的。

二、相关文献回顾

国内外有关债权融资和上市公司自由现金流的研究可追溯到自由现金流假说 (Jensen,1986)[1]。该假说认为,当管理者利用自由现金流过度投资时,贷款作为债务能够通过减少自由现金流来降低代理成本,提供了比其他外部融资更有效的监督作用 (Diamond,1984)[2]。国外相关实证研究比较多,John and Senbet(1987)[3]通过研究发现,债务融资可以对经理人的过度投资问题起到约束作用。Stulz(1990)[4]认为银行可以在债务中增加限定性条款以抑止过度投资。Ferdinand A.Gul(1997,2001)[5-6]研究认为,债务监督能抑制自由现金流的过度投资,从而导致较低的审计溢价和更为稳健的会计政策。Richard Chung等人 (2005)[7]研究发现自由现金流与操控性应计利润显著正相关,高自由现金流、低成长机会的公司更易于盈余管理;债权融资能缓和自由现金流对盈余管理影响。Richardson(2006)[8]研究表明过度投资与自由现金流显著正相关。国内相关研究主要集中在股权融资、自由现金流和过度投资的研究,而银行债权对自由现金流约束机制的研究比较少。陈红明 (2005)[9]从随意性支出角度对自由现金流假说进行检验,发现自由现金流代理成本和 “债务控制效应”在中国确实存在。沈红波、张春和陈欣 (2007)[10]研究发现自由现金流越高的银行贷款公告累计超额收益越高,表明自由现金流假说在企业融资行为中更具解释力且银行贷款具有一定的监控效率。

综上所述,以往研究只关注银行债权对上市公司自由现金流约束机制的研究,而没有考察债权特征对自由现金流的影响因素。本文以2004-2007年的非金融类上市公司为研究样本,专门实证研究银行债权特征 (贷款类型、负债再融资以及专门还是综合贷款)对自由现金流的影响。另外,本文借鉴以往相关研究,对自由现金流治理效应采用线性模型和二次函数模型进行实证研究。

三、实证研究设计

(一)研究假设

1.银行贷款抵押与否与自由现金流约束效应

从理论上讲,抵押贷款能够减轻银行面临的信用风险,因此,银行监督上市公司的愿望降低,会增加上市公司操控自由现金流进行盈余管理活动。Dennis and Mullienaux(2000)[11]研究发现抵押贷款导致银行对上市公司现金流信息不敏感,能够获得抵押贷款的上市公司更容易操控自由现金流。因此,提出假设H1:银行抵押贷款与上市公司自由现金流成正相关。

2.银行贷款再融资与自由现金流约束效应

再融资是指上市公司以新还旧借款。Goswami et al.(1995)[12]研究发现再融资有助于降低信息不对称问题进而导致银行降低对上市公司的监督。当上市公司存在再融资贷款时,其可以利用自由现金流从事盈余管理行为。因此,提出假设H2:银行再融资债权与上市公司自由现金流成正相关。

3.银行贷款方式与自由现金流约束效应

一般情况,综合贷款可以根据上市公司经营活动自行决策,而对专门借款设置了用途和限制条款。Kleimeier and Megginson(2000)[13]研究认为由于综合贷款的用途具有不确定性,银行为了降低自己的风险,有意对上市公司自由现金流进行监督以防止其从事过度低效的投资。因此,研究假设H3:相对于专门贷款而言,从事综合贷款的上市公司操控自由现金流的动机降低。

(二)研究变量的设计

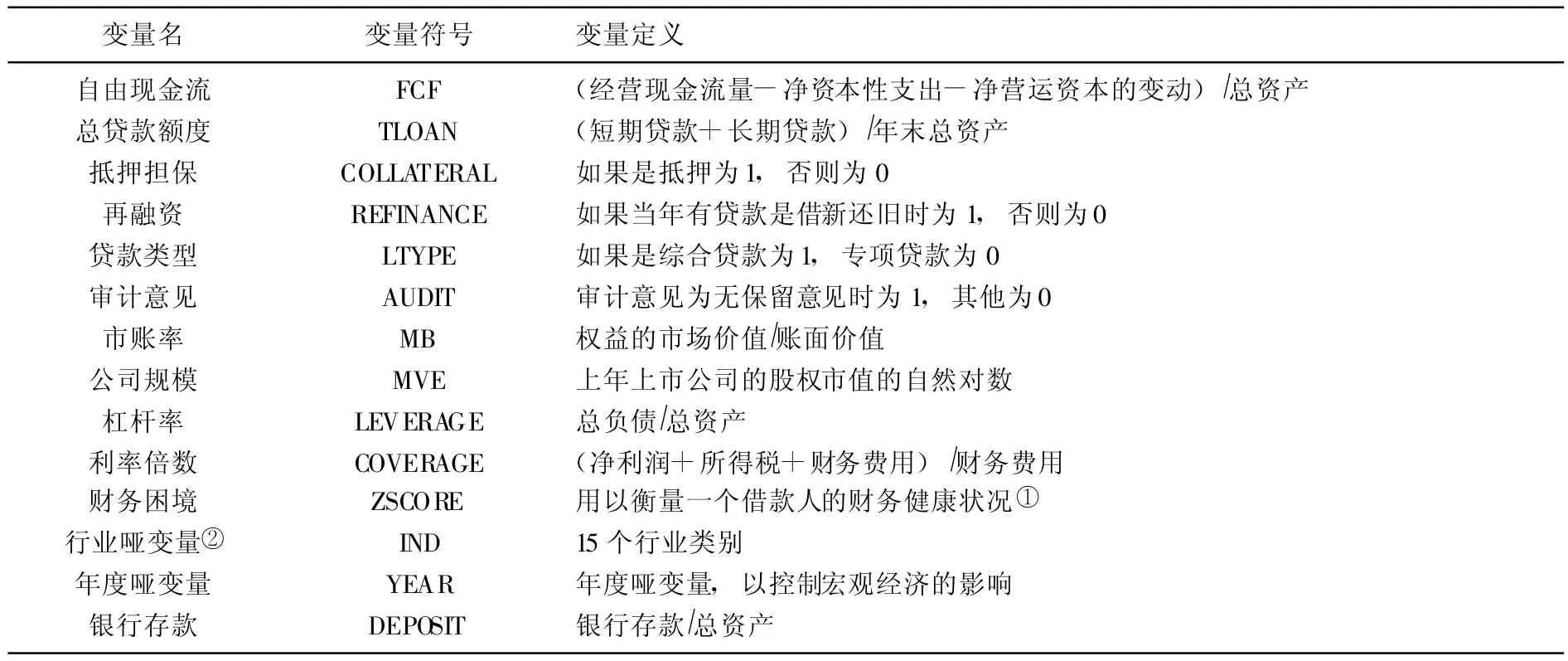

本研究的关键变量是银行债权特征和上市公司自由现金流。同时,为了详细检验提出的研究假设,对上市公司自由现金流的公司特征加以控制。变量定义见表1。

1.被解释变量。关于自由现金流,王满四 (2006)[14]等利用的公式忽略了净营运资本的变化,误差较大。本文利用包括净营运资本变动的自由现金流公式。

2.解释变量。银行贷款为总贷款。银行贷款特征 (抵押担保、再融资和贷款类型)数据来自2004年到2007年财务报表附注和锐思金融数据库的相关明细 (缺失数据予以剔除)进行手工收集。

3.控制变量。相关文献表明,资产负债率、盈利能力、资产规模、股票市值以及审计意见等因素都会影响上市公司的财务稳健性、债务融资和银行监督效率。本文中的控制变量主要参考了上述文献。杠杆率、利息保障倍数和财务困境指标控制上市公司财务健康程度。为了控制不同年份宏观经济状况和不同行业对融资情况的影响,以年份和行业作为控制变量。

4.附加变量。有关文献表明银行有效监督上市公司的一个重要原因是两者之间存在存款关系。银行通过存款业务可以掌握其内部信息降低信息不对称问题进而能够有效地监督 (Qi,1998;Mester et al.,2005)[15,16]。本文将进一步讨论银行存款对银行债权和上市公司自由现金流之间关系的影响。

表1 主要变量的变量名和含义

(三)实证模型的设计

本文设计了8个多元线性和二次函数回归模型。模型 (1)和模型 (2)分别是自由现金流量的线性和二次函数模型③线形和二次函数模型借鉴了邓莉等人的研究成果 《银行债权的公司治理效应研究——来自中国上市公司的经验数据》,《金融研究》2007年第1期,61-70页。,其中Xi分别代表抵押担保、再融资、贷款类型以及存款变量。

四、样本数据处理和结果分析

(一)数据

1.样本选择

样本从2004-2007年在沪、深A股非金融类公司。数据来源为CSMAR、Wind、锐思金融数据库与和讯网等网站以及财务报表。样本选择原则:(1)只选择非金融企业;(2)剔除没有银行借款(没有短期借款或没有长期借款)和银行存款的数据;(3)剔除缺失的相关数据;(4)剔除负净资产的数据。(5)剔除样本极端值。符合以上条件的观测点为4408个。

2.主要变量的描述性统计和相关系数分析

从主要变量描述性统计结果来看①限于篇幅,主要变量描述性统计结果表没有给出,如有需要,与作者联系。,不同上市公司的自由现金流存在很大差异,均值为1.2%,标准差为0.1558。银行借款占总资产的比例大约为27%,审计指标说明有94%的上市公司会收到标准无保留审计意见。从财务困境指标来看,均值为5.5,大于破产困境临界值1.8,说明上市公司平均来说财务状况较为健康。再融资比例不高只有10%左右。综合性贷款的比例比较大,平均达到83%。抵押贷款比例也比较大,达到78%,从一个侧面反映我国银行更倾向于抵押贷款以及银行和上市公司的维持关系。

从本文主要回归变量的Pearson和Spearman相关系数来看②限于篇幅,Pearson和Spearman相关系数表没有给出,如有需要,与作者联系。,被解释变量及解释变量间的相关关系变量符号基本符合我们的预期。模型中自变量之间相关系数的绝对值基本低于0.4,说明回归模型的自变量不存在严重的共线性问题。

(二)实证结果分析

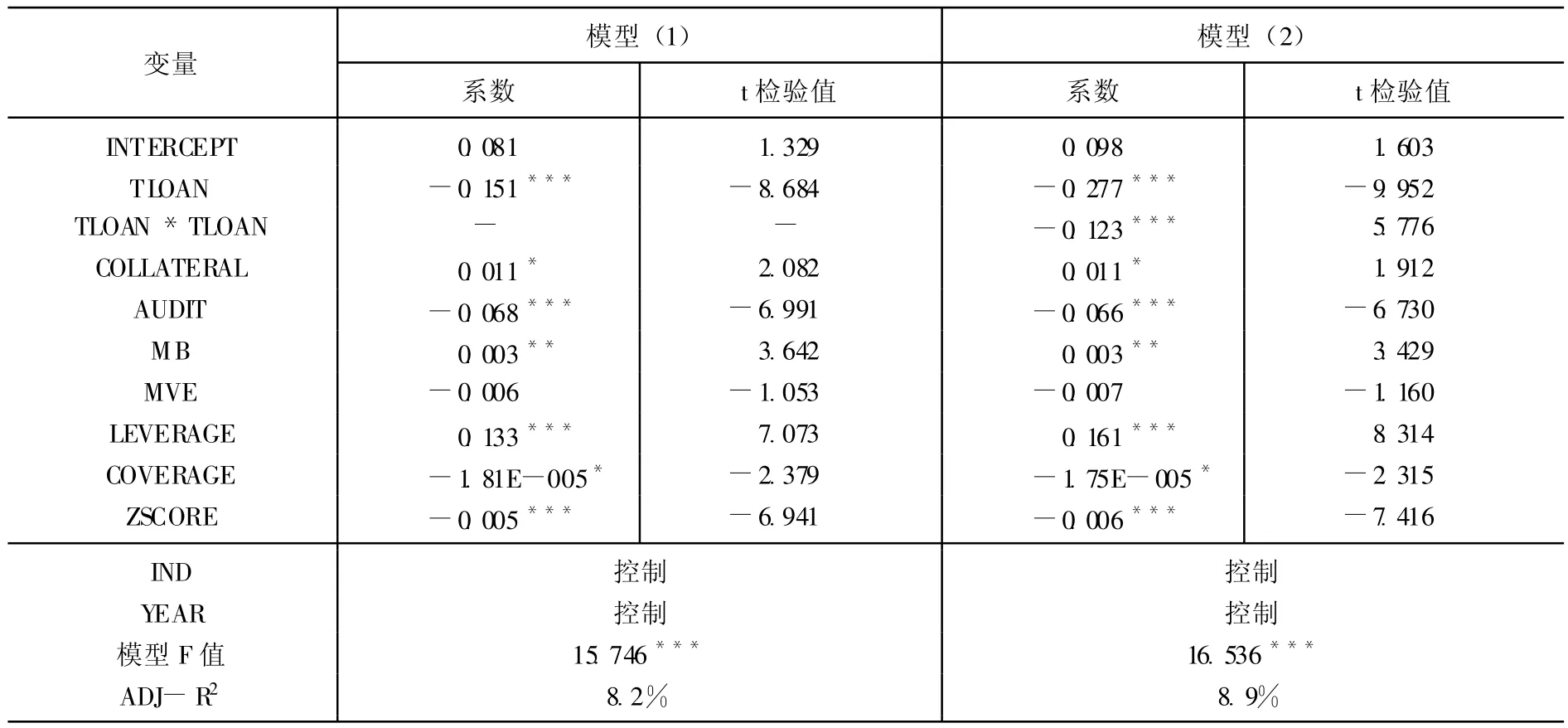

1.银行贷款抵押与否与自由现金流约束效应的多元回归结果

模型 (1)和模型 (2)用来说明贷款抵押和自由现金流之间关系,检验本文研究假设1的合理性。从表2的F值检验来看,两个模型的回归结果在1%水平上显著,说明均有效。

表2 银行贷款抵押与否与自由现金流约束效应的回归结果

从表2检验结果可以看出,总贷款系数分别是-0.151、-0.277和-0.123,并且在1%显著性水平下显著,这符合研究预期,即银行债权对上市公司自由现金流起到了约束作用。二次曲线比线性回归的R2较高,而二次项系数以及F值是显著的,因此曲线比直线更能准确地描述函数关系。从模型 (2)可以看出,自由现金流与银行债权的曲线关系呈倒U型或抛物线型。抵押贷款在10%的显著性水平下显著,符号和研究假设一致,说明抵押贷款会导致银行对现金流信息不敏感。能够获得抵押贷款的上市公司更容易操控自由现金流。审计意见在一定程度上对自由现金流产生影响。因此,银行更加重视有标准审计意见的借款人。借款人为了获取标准的审计意见会提高自身治理水平,减少操控自由现金流程度。表2结果表明,AUDIT与FCF负相关,表明收到的审计意见越好的借款人的操控自由现金流的程度越低。从财务指标上看,市账率、杠杆率以及财务困境指标系数在1%和5%水平上显著,说明借款人成长机会 (MB)越大,负债比率 (LEVERAGE)越高,上市公司操控自由现金流程度越大,其希望通过粉饰财务报表为融资提供便利。财务指标和自由现金流在1%的显著性水平下呈负相关关系,说明财务状况越健康,上市公司操控自由现金流的意愿越低,符合预期。

2.银行贷款再融资与自由现金流约束效应的多元回归结果

模型 (3)和模型 (4)用来说明再融资和自由现金流之间关系,检验研究假设2的合理性。从表3检验结果可以看出,总贷款在1%显著性水平下显著,符合研究预期。二次曲线比线性回归的R2较高,而二次项系数和F值显著,因此曲线比直线更能准确地描述函数关系。从模型 (4)和模型 (2)检验结果类似,自由现金流与银行债权的曲线关系呈倒U型或抛物线型。但是,再融资并不显著,符号符合预期,可能与再融资比例较低有关,自然银行对之影响较弱。审计意见和各项财务指标上看,检验结果与模型 (1)和 (2)基本类似。

表3 再融资与否与自由现金流约束效应的回归结果

3.银行贷款方式与自由现金流约束效应的多元回归结果

模型 (5)和模型 (6)用来说明贷款方式和自由现金流之间治理关系,检验研究假设3的合理性。从表4检验结果可以看出,总贷款在1%显著性水平下显著,这符合研究预期。二次曲线回归比线性回归的R2较高,而二次项系数和F值显著,因此曲线比直线更能准确地描述函数关系。从模型 (6)和模型 (2)检验结果类似,自由现金流与银行债权的曲线关系呈倒U型或抛物线型。贷款类型在10%的显著性水平下显著,符号和研究假设一致,说明综合性贷款会导致银行对上市公司现金流进行监督从而降低了其操控自由现金流的可能性。审计意见和各项财务指标影响上看,检验结果与模型 (1)和 (2)基本类似。

表4 专门贷款与否与自由现金流约束效应的回归结果

4.银行存款与自由现金流约束效应的多元回归结果

模型 (7)和模型 (8)用来说明银行存款和自由现金流之间治理关系,讨论了银行是否能够通过存款服务掌握自由现金状况等内部信息,降低了信息不对称问题进而能够有效地监督上市公司。从表5关于总贷款检验结果和上述贷款类型模型一致。银行存款在5%的显著性水平下显著,符号和研究假设一致,说明银行存款在一定程度上缓解了银行和上市公司之间信息不对称问题进而能够有效监督上市公司从而降低了其操控自由现金流的可能性。其他各项控制指标的检验结果与贷款类型模型基本类似。

表5 银行存款与否与自由现金流约束效应的回归结果

五、结 论

本文通过多元线性和二次函数回归,研究分析了抵押贷款、再融资和贷款类型等银行债权特征以及银行存款对上市公司自由现金流行为的影响。研究发现,银行在抵押贷款、贷款类型和银行存款方面对自由现金流行为起到一定的监督作用。但是再融资和自由现金流行为没有明显的相关关系,可能是因为再融资贷款占比较低,自然银行对之影响较弱。

[1]Jensen M C.Agency Costs of Free Cash Flow,Corporate Finance,and Takeover[J].American Economic Review,1986,(76):323-329.

[2]Diamond,Douglas,Financial Intermediation and Delegated Monitoring[J],Review of Economic Studies 1984,(51):393-414.

[3]John K,L Senbet.Limited liability,Corporate Leverage,and Public Policy[M].New York University and University of Wisconsin-Madison Mimeo,1988.

[4]Stulz,Rene.Managerial Discretion and Optimal Financing Choices[J].Journal of Financial Economics,1990,(26):3-28.

[5]Gul,Ferdinand A.A Test of Free Cash Flow and Debt Monitoring Hypotheses:Evidence from Audit Pricing[J].Journal of Accounting and Economics,1997,(24):219-237.

[6]Gul,Ferdinand A.Free Cash Flow,Debt-Monitoring And Managers'LIFO/FIFO Policy Choice[J],Journal of Corporate Finance,2001,(4):475-492.

[7]Richard Chung.Michael Firth.Jeong-Bon Kim.Earnings Management,Surplus Free Cash Flow,and External Monitoring[J].Journal of Business Research,2005,(6):766-776.

[8]Richardson,Scott Anthony.Corporate Governance and the Overinvestment of Surplus Cash[D].Dissertation of Michigan University,2006.

[9]陈红明.自由现金流成本假说实证检验—基于随意性支出角度[J].理财者,2005,(3):24-30.

[10]沈红波,张春,陈欣.中国上市公司银行贷款公告的信息含量—自由现金流量假说还是优序融资假说 [J].金融研究,2007,(12):154-165.

[11]Dennis,S.,Mullineaux,D.Syndicated Loans[J].Journal of Financial Intermediation,2000,(9):404-426.

[12]Goswami,G.,Noe,T.,Rebello,M.,Debt Financing Under Asymmetric Information[J].Journal of Finance,1995,(50):633-659.

[13]Kleimeier,S.,Megginson,W.Are Project Finance Loans Different From Other Syndicated Credits?Working paper.University of Oklahoma,2000.

[14]王满四.负债触资的公司治理效应及其机制研究 [M].中国社会科学出版社,2006.

[15]Qi,J.Deposit Liquidity and Bank Monitoring[J].Journal of Financial Intermediation,1998,(7):198-218.

[16]Mester,L.,Nakamura,L.,Renault,M.Transactions Accounts and Loan Monitoring.Working Paper.Federal Reserve Bank of Philadelphia,2005.