通货膨胀不确定性及其对宏观经济的影响

2010-08-27马文涛

马文涛

(西安交通大学经济与金融学院,陕西西安 710061)

一、引言

过去的20年间,以居民消费者价格指数CPI来衡量,我国既经历了20世纪90年代初高达25%的高通货膨胀,也经历了21世纪初的通货紧缩,还经受了近些年来以石油、铁矿石等大宗商品价格为代表的外生冲击。整体来看,我国通货膨胀存在一定的不确定性。2009年受美国次级债券危机影响,各发达国家中央银行采用“量化宽松”的货币政策缓解市场流动性、刺激经济,我国政府也实施了积极的财政政策和适度宽松的货币政策,但是,众多经济学家认为如果政府不采取适时的退出策略,全球性通货膨胀出现的可能性会增大,不确定性也会随之增加,势必给正处于恢复性增长阶段的全球经济蒙上阴影。因此,在上述背景下,研究通货膨胀不确定性对宏观经济的影响有重要的理论与现实意义。

理论上,完全预期到的通货膨胀能从微观层面减少经济个体对未来经济形势的不确定性,并从宏观层面降低经济运行成本,避免不必要的福利损失。但是大多数时候,通货膨胀并不能被很好的预期,具有不确定性,而且这种不确定性会对经济的平稳运行产生影响。事实上,通货膨胀不确定性影响宏观经济的途径主要有两个:一是通过利率的变动影响微观个体的跨期(intertemporal)消费决策[1],二是通过实际生产成本与最终产品之间相对价格的调整影响企业的期内(intratemporal)生产决策[2]。国外文献中,学术界在这种影响的结果上存在分歧。部分学者认为,这种影响是负面的,Friedm an指出通货膨胀不确定性会减少市场价格的信息内涵,使价格不能有效地发挥引导市场交易活动的功能,并引起产出的下降[3];Cabellero等认为,通货膨胀不确定性的上升会提高投资的期权价值,降低公司的投资意愿,并抑制投资活动,导致总产出的减少[4];Reagan和Stu lz的研究表明,较高的通货膨胀不确定性会导致总成本变大,即通货膨胀不确定性的提高可能会降低实际产出[5];实证方面,Byrne和Davis揭示出通货膨胀不确定性对美国非住宅投资的负面影响[6],Grier和G rief等发现通货膨胀不确定性对美国和墨西哥的实际产出有显著的负面影响[7]。另有部分学者认为通货膨胀不确定性对宏观经济有正面效应,Abel等发现生产函数的凹性意味着通货膨胀不确定性能够改变产出价格与可变成本比率,使得公司有激励去扩大资本支出[8];Dotsey和Sarte采用货币先行模型(cashin-advancemodel)的分析显示,通货膨胀不确定性会促使居民增加预防性储蓄,从而提高总投资水平[9]。但是,也有证据表明,这种影响可能是不确定的,与分析方法和样本区间有关,这一点在Bredin和Fountas对1957~2003年G7国家的经验分析中得到体现[10]。

国内文献中,贾俊雪、郭庆旺、曹勇刚探讨了货币增长不确定性对工业增加值、消费和出口的影响[11],王凯、庞震的实证研究发现通货膨胀不确定性是宏观经济波动的格兰杰原因[12]。国内研究大多采用ARCH模型测度通货膨胀不确定性,该方法仅分析了条件方差变动,而通货膨胀不确定性还可能来自于条件均值变动[13]。因此,ARCH模型对通货膨胀不确定性的测度有局限性,马尔科夫范式转换模型(Markov regime sw itching model,以下简称MRSM)恰好能弥补ARCH模型的不足,同时刻画方差与均值变动[14](P824—854)。目前国内采用该方法分析通货膨胀不确定性的文献较少,仅有赵留彦、王一鸣、蔡婧和龙如银、郑挺国、云航的研究[15][16],尽管他们测度了通货膨胀不确定性的不同组成部分(均值不确定性和方差不确定性),但是,并没有进一步分析通货膨胀不确定性的不同组成部分对消费、投资和贸易顺差等宏观经济变量的影响,这正是本文的创新所在;又由于宏观经济可能存在不同的状态(譬如高波动状态和低波动状态),本文还将考虑宏观经济状态转换对分析结果的影响,引入时变参数的单方程回归模型进行实证分析。

基于以上文献和事实,本文首先利用自回归形式的马尔科夫范式转换模型测度我国通货膨胀不确定性(均值不确定性和方差不确定性),并引入单方程的马尔科夫范式转换模型,考察通货膨胀不确定性对宏观经济的影响,作为对比,还采用传统非时变参数模型进行计量分析。接下来,本文结构安排如下:第二部分,数据选取、通货膨胀描述模型建立及其估计;第三部分,通货膨胀不确定性的测度及其对宏观经济波动的影响;第四部分,结论以及政策含义。

二、数据选取、通货膨胀描述模型建立及其估计

本文选取了从1985年1月到2009年7月的居民消费者价格指数CPI进行实证分析,数据来源于CEIC数据库。本文以居民消费者价格指数的月度环比变化率表征通货膨胀变化率。整体来看,过去20多年中,我国通货膨胀呈现不同的变化趋势,既在个别月份(如1988年8月)出现较高的通货膨胀,又在一些时段内出现相对的通货紧缩状态(如亚洲金融危机之后的1998年,美国次级债券危机之后的2009年),说明我国通货膨胀可能发生了结构性变化或者存在结构性断点,即通货膨胀可能存在范式转换(regim e sw itching)。借鉴Ham ilton的思想[14](P824—854),通过尝试发现二阶自回归的两状态马尔科夫范式转换模型(AR(2)-MRS(2))能较好地刻画我国通货膨胀,形式如下:

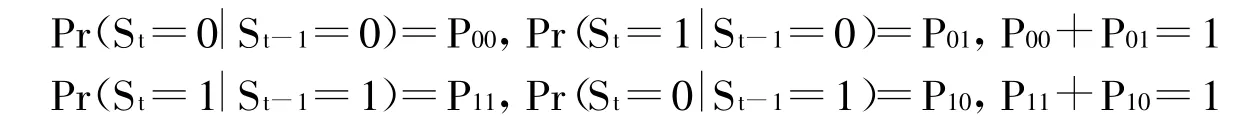

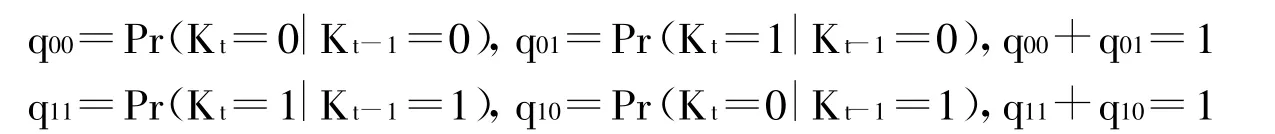

其中,St是取值为0或1的状态变量,它决定通货膨胀的状态,St=0表示通货膨胀较低,St=1表示通货膨胀较高。St服从如下的马尔科夫过程:

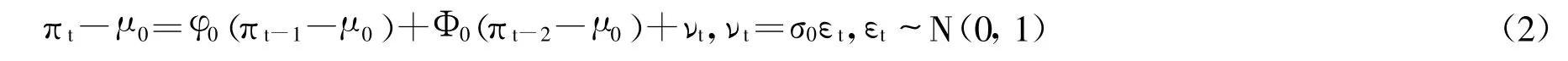

(1)式显示,通货膨胀均值、标准差以及自回归系数均在两个状态间转变。如果通货膨胀不存在状态转换,模型(1)简化为自回归模型AR(2),形式如下:

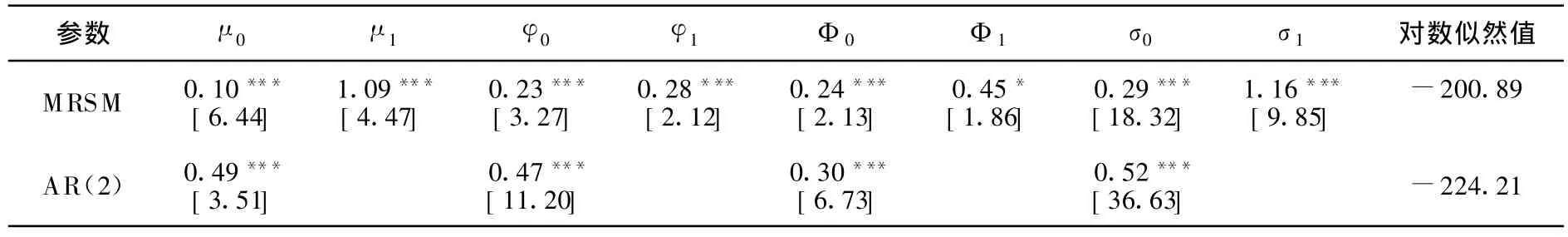

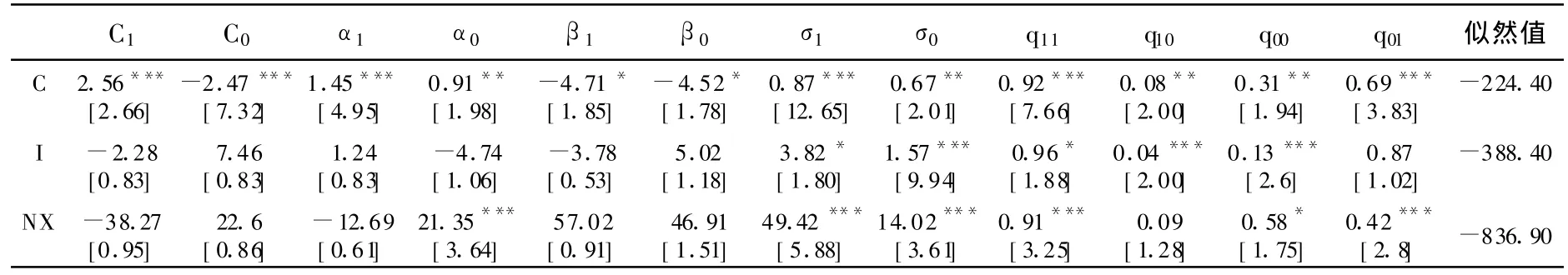

表1列出了MRSM模型和AR(2)模型的估计结果。MRSM模型中,通货膨胀高低状态的自回归系数分别为φ1+Ф1=0.28+0.45=0.73,φ0+Ф0=0.23+0.24=0.47,说明通货膨胀较高时波动持续性较强,通货膨胀高低状态的均值分别为μ1=1.09%、μ0=0.10%,标准差分别为σ1=1.16%和σ0=0.29%,高状态均值为低状态的10.90倍,标准差为低状态的4倍,即通货膨胀较高时波动性较大,不确定性也较高。从计量检验角度看,MRSM模型的对数似然值为-200.89,AR(2)模型的对数似然值为-224.21,对应似然比统计量(likelihood ratio)为46.63,该统计量服从自由度为8的卡方分布,1%显著性水平下的临界值为20.09,似然比统计量大于临界值,拒绝零假设:通货膨胀不存在状态转换。这表明马尔科夫范式转换模型MRSM比自回归模型AR(p)能更好地刻画通货膨胀过程,也较好地测度通货膨胀的不确定性。

表1 马尔科夫范式转换模型(MRSM)和AR(2)模型的估计

三、通货膨胀不确定性测度及其对宏观经济波动的影响

(一)通货膨胀不确定性的测度

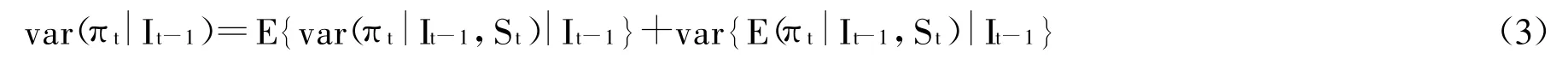

MRSM模型的估计结果表明,通货膨胀的标准差和均值有两种状态。这说明通货膨胀不确定性不仅包括标准差在不同状态转换所引起的不确定性,即方差不确定性CV,还包括均值在不同状态转换时所带来的不确定性,即均值不确定性CM。用基于信息集It-1的条件方差代表t期的通货膨胀不确定性(以下称为总体不确定性UV),利用Evans和Wachtel的思想[13],进行如下分解:

其中,It-1为t-1期信息集,πt为通货膨胀,St为通货膨胀的状态。公式(3)将通货膨胀的总体不确定性UV分解为方差不确定性CV(右边第一项)和均值不确定性CM(右边第二项),Evans和Wachtel指出方差不确定性仅反映了未来通货膨胀受到的冲击,如政策变换、石油价格上涨等宏观经济层面的内外生冲击,均值不确定性反映了未来通货膨胀的状态转变,与人们对未来通货膨胀的预期变化相关[13]。基于前面的估计结果,利用(4)式和(5)式分别测度方差不确定性CV和均值不确定性CM:

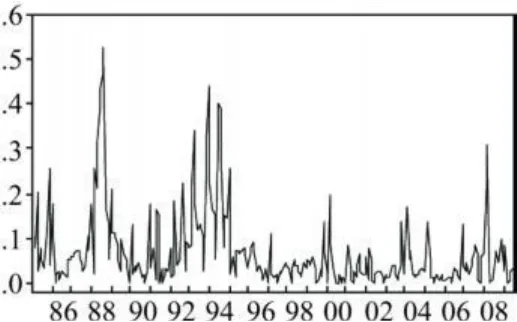

Pr()为概率公式。(4)式显示,用信息集It-1下两个状态方差估计值的加权平均值衡量方差不确定性,而(5)式显示,用信息集It-1下两个状态通货膨胀均值之差平方的数学预期表示均值不确定性。利用(3)、(4)、(5)式,得到图1、图 2、图3的不确定性测度,所有不确定性均用标准差表示。

图1 通货膨胀总体不确定性UV

图2 通货膨胀方差不确定性CV

图3 通货膨胀均值不确定性CM

由图1~3可知,从1985年1月到2009年7月的大部分时间里,通货膨胀的方差不确定性CV与总体不确定性UV较为接近,均值不确定性CM在大多数时间内保持在0.1%左右,仅在通货膨胀较高时才明显增大,如1988年,趋势与总体不确定性一致,均呈现上升趋势。上述结论证实了宏观层面的内外生冲击是通货膨胀不确定性的主要来源,同时,也说明高通货膨胀时不确定性也较大。

(二)通货膨胀不确定性对宏观经济波动的影响

正如引言所述,通货膨胀不确定性可能对宏观经济产生深刻影响。接下来,以两种通货膨胀不确定性(方差不确定性CV、均值不确定性CM)为基础,运用单方程的马尔科夫时变参数模型,分析通货膨胀不确定性对我国主要宏观变量(消费、投资以及净出口)波动的影响。本文以全社会零售商品总额表征消费(用C表示),以城镇固定资产投资表征投资(用I表示),以净出口表征贸易顺差(用NX表示),数据来源于国家统计局网站和Wind数据库。受上述宏观数据样本区间的限制,下文的分析区间是1995年1月到2009年7月。固定资产投资数据中缺少各年2月份数据,通过线性插值法补足。利用前面的通货膨胀环比数据,得到以1985年1月为基期的CPI定基数据,并用此数据对消费、投资和贸易顺差数据进行平减,得到宏观变量的实际值,经过季节性调整和HP滤波处理后,进一步得到变量的周期性波动部分。

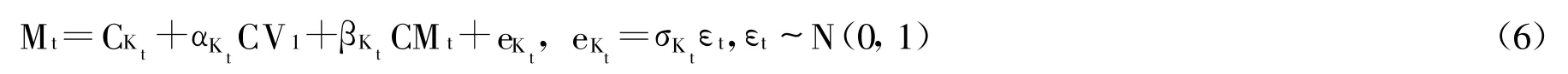

前面的分析已证实通货膨胀存在高低两种状态。一般而言,通货膨胀较高时,宏观经济增长较快,偏离长期均衡路径较远,经济波动幅度也较大;而通货膨胀较低时,宏观经济增长缓慢,接近长期均衡路径,经济波动幅度较小。据此,笔者认为,宏观变量波动也存在两种状态:一种是波动幅度比较大的状态(以下简称高波动状态),另一种是波动幅度比较小的状态(以下简称低波动状态),当宏观经济波动处于不同状态时,通货膨胀不确定性对宏观经济波动的影响并不相同,存在差异。依据Lam的思路[17],设定如下时变参数模型(6)式:

Kt是取值为1或0的状态变量,代表了宏观经济波动的状态,对应如下的马尔科夫过程:

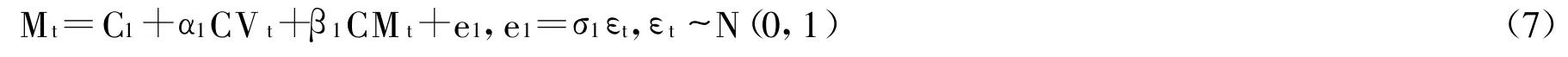

式(6)中,确定宏观经济波动状态的依据是扰动项的标准差估计值σKt的大小,如果一种状态下的标准差值越大,说明该状态是高波动状态,反之,则为低波动状态。该模型为一般化的时变参数模型,共有4个时变参数,包括常数项CKt,方差不确定性的影响系数αKt和均值不确定性的影响系数βKt,以及扰动项标准差σKt,Mt代表宏观变量(消费、投资以及贸易顺差)的波动部分。为了对比分析,还引入非时变参数模型(7)式:

此外,为了避免伪回归,还对分析变量进行单位根检验,检验结果列于表2中。

表2 变量的ADF单位根检验

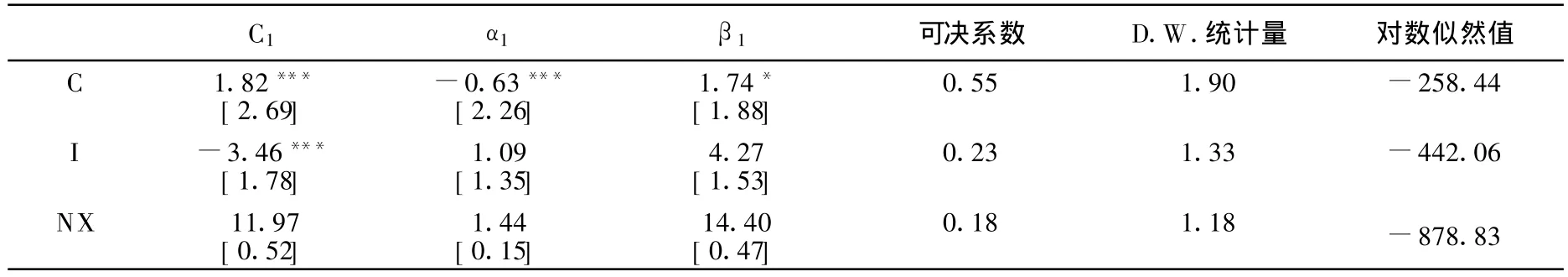

表2的结果显示,在1%显著性水平下所有分析变量均平稳,可用于分析。(6)式和(7)式的具体估计结果分别列于表3和表4中。可用似然比统计量LR判断两类模型的优劣,该统计量服从自由度为8的卡方分布。从表3和表4的对比分析来看,在消费C、投资I以及贸易顺差NX的波动方程中,LR统计量分别为68.06、40.94、83.83,均大于1%显著性水平下的临界值20.09,这表明时变参数模型优于非时变参数模型,即前者能更好地分析通货膨胀不确定性对宏观变量波动的影响。由表3可知,所有宏观经济变量在K t=1状态时的标准差σ1均大于Kt=0时的标准差σ0,这说明Kt=1对应的是高波动状态,Kt=0对应的是低波动状态。

表3 时变参数模型(6)式的估计结果

表4 非时变参数模型(7)式的OLS估计结果

在时变参数的消费波动方程中,消费处于高波动和低波动状态的持续概率分别为0.92、0.31,对应的持续时间分别为1/(1-0.92)=12.5个月、1/(1-0.31)=1.47个月,说明消费维持高波动状态的时间大约在1年左右,长于低波动状态;方差不确定性和均值不确定性对消费波动的影响均显著,影响系数大小与宏观经济所处的状态有关,当宏观经济处于高波动状态时,影响系数分别为1.45和-4.71,低波动状态时分别为0.91和-4.52,可见,宏观层面外生冲击所引起的方差不确定性会加剧消费波动,而与人们对未来通货膨胀预期变动相关的均值不确定性则会抑制消费波动。可能的原因是当人们对未来通货膨胀预期发生改变时,人们对整个宏观经济形势判断的不确定性增加,预防性动机使得消费时更加谨慎,主动减少消费以规避未来的不确定性,而各种影响宏观经济的外生冲击(如石油价格冲击等)对通货膨胀的影响是不确定的,人们无法对此形成较为准确的预期,只能被动地调整消费行为,从而使得消费的波动增大。此外,高波动状态时的影响系数绝对值大于低波动状态,表明宏观经济波动性越大即经济过热时,通货膨胀不确定性对消费的影响也越大。

从时变参数的投资和贸易顺差波动方程来看,两者处于高波动状态的持续概率分别为0.96和0.91,持续时间分别为25个月和11.11个月。与消费相比,投资的高波动状态持续时间长一些,而贸易顺差的高波动状态持续时间短一些;投资和贸易顺差处于低波动状态的持续概率分别为0.13和0.58,持续时间分别为1.15个月和2.38个月。与消费相比,投资的低波动状态持续时间短一些,而贸易顺差的低波动状态持续时间长一些。这表明在我国高波动状态投资的持续时间最长,而低波动状态贸易顺差的持续时间最长。就通货膨胀不确定性对两者波动的影响而言,除了低波动状态时方差不确定性对贸易顺差波动有显著影响之外,在其他情形下,均值不确定性和方差不确定性对两者波动无显著影响,整体而言,通货膨胀不确定性对投资波动和贸易顺差波动的影响不显著。事实上,通货膨胀不确定性分别通过利率和汇率变动来影响投资和贸易顺差,而我国利率尚未完全市场化,汇率浮动空间又相对狭窄,从而导致了通货膨胀不确定性对投资和贸易顺差的影响不显著。

由以上结论可以看出,通货膨胀不确定性仅对消费波动有显著影响,对投资波动和贸易顺差波动无显著影响,说明通货膨胀不确定性对我国宏观经济波动的影响主要体现在消费波动上,同时可能反映了微观决策个体进行消费决策时,考虑了未来通货膨胀变化的不确定性。

四、结论以及政策含义

本文利用马尔科夫范式转换模型分析了我国1985年1月到2009年7月的通货膨胀变化率的状态转换特性,刻画了与之伴随的不确定性(均值不确定性和方差不确定性),并量化了上述两种通货膨胀不确定性对主要宏观变量(消费、投资和贸易顺差)的影响。研究发现,无论宏观经济处于何种状态,方差不确定性和均值不确定性仅对消费波动有显著影响,且通货膨胀的方差不确定性和均值不确定性分别导致了消费波动增大与减小,总体上通货膨胀不确定性对投资、贸易顺差无显著影响。这说明通货膨胀不确定性对宏观经济波动的影响主要体现在消费波动上,反映了居民进行消费决策时考虑到未来通货膨胀变动的不确定性。因此,政府的有效宏观调控政策应该要减少消费所面临的不确定性,保证居民消费的稳定和可持续增长,并使其成为未来我国经济增长的动力。具体来看,通货膨胀不确定性可能反映了经济个体处理有关通货膨胀信息上的有限理性,居民进行消费决策时不可能掌握所有有关通货膨胀的信息,这就要求政府提高政策透明度,并保持政策的平稳性和连续性,使消费者获取更多关于未来经济发展的信息,稳定通货膨胀预期,降低通货膨胀不确定性以及由此引发的未来收入不确定对居民消费的影响。而进一步完善社会保障体系和收入分配机制,则能够缓解社会环境不确定性对居民消费的负面效应。从货币政策角度来看,通货膨胀目标制无疑是减少通货膨胀不确定性、稳定通货膨胀预期的较好的政策框架,有利于微观个体对中央银行的货币政策形成合理的预期,且能减少通货膨胀不确定性以及其对宏观经济波动的影响,对于我国有较强的借鉴意义。

[1]Chan,L.K.Consumption,Inflation Risk,and Real Interest Rates:An Empirical Analysis[J].Journal of Business,1991,(67):69—96.

[2]H uizinga,J.In flation Uncertainty,Relative Price Uncertainty,and Investment in U.S.Manu facturing[J].Journal of Money,Creditand Banking,1993,(25):521—549.

[3]Friedman,M.Inflation and Unemp loyment[J].Journal of Political Economy,1977,(85):451—472.

[4]Caba llero,R.On the Sign of the Investment-uncertainty Re lationship[J].American Econom ic Review,1991,(81):279—288.

[5]Reagan,P.,Stu lz,R.Contracting Costs,Inf lation,and Relative Price Variability[J].Journal of Money,Credit and Banking,1993,(25):585—601.

[6]By rne,J.P.,Davis,E.P.Permanent and Temporary In flation Uncertainty and Investment in the United States[J].Economics Letter,2004,(85):271—277.

[7]Grier,R.,Grier,K.On the Real Effects of Inflation and Inflation Uncertainty in Mexico[J].Journal of Development Econom ics,2006,(80):478—500.

[8]Abel,A.Op timal Investment under Uncertainty[J].American Econom ic Review,1983,(73):228—233.

[9]Dotsey,M.,Sarte,P.Inflation Uncertainty and Grow th in a Cash-in-advance Economy[J].Journalof Monetary Economics,2000,(45):631—655.

[10]Bredin,D.,Fountas,S.Macroeconom ic Uncertainty and Macroeconom ic Performance:A re They Related?[J].Manchester Shool,2005,(73):58—76.

[11]贾俊雪,郭庆旺,曹勇刚.中国货币增长的不确定性及其对宏观经济的影响[J].中国软科学,2006,(11):22—30.

[12]王凯,庞震.货币供应量、通货膨胀不确定性与经济增长[J].山西财经大学学报,2008,(30):37—42.

[13]Evans,M.,Wachtel,P.In flation Regimes and the Sources of In flation Uncertainty[J].Journal of Money,C redit and Banking,1993,(25):475—511.

[14]Ham ilton.J.D.Time Series Analysis[M].New York:Princeton University Press,1994.

[15]赵留彦,王一鸣,蔡婧.中国通胀水平与通胀不确定性:马尔柯夫域变分析[J].经济研究,2005,(8):60—72.

[16]龙如银,郑挺国,云航.Markov区制转移模型与我国通货膨胀波动路径的动态特征[J].数量经济技术经济研究,2005,(10):111—117.

[17]Lam,P.The Ham ilton Model with a General Autoregressive Com ponent:Estimation and Comparison with Other Models of Econom ic Time Series[J].Journalof Monetary Econom ics,1990,(26):409—432.