中国信贷市场发展与经济增长:1981~2007

2010-07-23王冬生

王冬生

(西南大学 经济管理学院,重庆 400715)

改革开放以来,中国的经济保持着持续快速的增长势头,在几十年的时间里,中国信贷市场为中国经济提供了大量的资金供给,因此,与经济增长相伴而生的中国信贷市场与经济增长之间是否存在或存在怎样的相互作用关系的研究,很有其理论价值,这项研究关系到货币供应量的控制,关系到国家的货币政策和经济的宏观调控政策,具有一定的研究意义。

1 中国信贷市场发展与经济增长关系的实证分析

1.1 指标、数据和研究方法

本研究的指标可分为两类:一类是经济增长指标,一类是信贷市场发展指标。经济增长指标由2个指标构成,它们分别是年度人均实际国内生产总值DPI和年度人均实际国内生产总值环比增长率DPR;信贷市场发展指标由4个指标构成,它们分别是用来测度信贷市场交易效率和信贷市场成长,信贷市场交易效率测度指标有2个,即信贷市场机构交易效率CUE,其大小为信贷市场实际贷款总量与信贷市场金融机构数目之比值,另一指标是信贷市场员工交易效率CPE,其大小为信贷市场实际贷款总量与信贷市场机构员工数目之比值;信贷市场成长测度指标有2个,它们分别是SRT和SPR,SRT被为信贷市场实际贷款交易规模,指信贷市场实际贷款总量,SPR被称为信贷市场人均实际贷款交易规模,是指信贷市场实际货款量与中国人口数量之比值。除环比增长率DPR外,其它指标取对数。

样本数据为年度数据,时间为1981~2007年,物价指数基年为1981年,经济数据来源于中国统计出版社《中国统计年鉴》(2001~2008),金融数据来源于中国财政经济出版社《中国金融统计1952~1996》、中国金融出版社 《中国金融统计1997~1999)及《中国金融年鉴》(2001~2008)。 部分年份机构和人员数据经过估算和修正。

研究方法包括单位根检验、协整性检验和格兰杰因果检验和脉冲响应分析。

单位根检验用来检验序列是否平稳,是否有单位根,通过扩展了迪基-富勒检验(ADF)进行,其模型如下:

其中,Δ为差分算子,εi为白噪声,t表示带趋势,α为常数项。原假设为H0:ρ=1表示原时间序列有单位根,时间序列不平稳。

协整性检验主要判别几个非平稳的时间序列经过线性组合可变为平稳序列,从而可以进行变量间关系的分析。两变量检验可运用单位根检验进行,多变量需运用Johansen检验或 J-J检验。

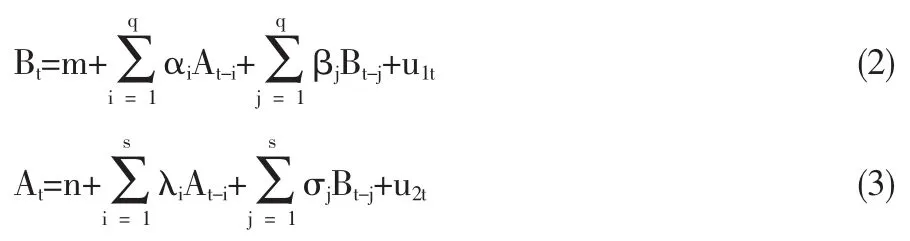

格兰杰因果分析的方法是美国计量经济学家C.W.Granger于1969~1980年间创立和完善的一种检验经济变量间关系的技术。原理是:考虑如下回归

其中,m,n为常数项,u1t,u2t为白噪声且互不相关,对(2)式,作假设 H0;αl=α2=…=αq=0,对(3)式,作假设 H0':σl=σ2=…=σs=0,则①At是引起 Bt的原因,具有At到 Bt的单向性,如果(2)式中 At系数整体显著地不为零,而(3)式中 Bt系数整体显著地为零;②Bt是引起At的原因的原理同①;③At和Bt互为因果关系,则要求同时具备①和②的方向性,且在统计意义上,都显著地∑αi≠0,∑σj≠0;④At和 Bt相互独立,不存在因果关系,(2)式和(3)式的系数及∑αi=0,∑σj=0 在统计上都是显著的。

为判断变量之间的动态关系,可以作建立在向量自回归模型VAR基础之上的脉冲响应分析。VAR模型的一般表述为:

其中,Yt为m 维内生变量,Xt为 n维外生变量,A1,…,Ap及BI, …,Bq为待估计的参数矩阵,Yt和Xt分别有 p、q阶滞后期,εt为随机扰动项,扰动项中的元素可以相关,该模型可表示为VAR(P),脉冲响应函数反映的是Yt对误差εt的反应,当 ε1t发生变化,Y1t立即发生变化,通过 Y1t影响到 Ylt,Y2t等后面的量,由此,任一期内生数量Yt都会受到前面数期变量的作用,成为这些前期变量作用的叠加。

表1 中国信贷市场发展与经济增长关系变量的单位根检验

本文最优滞后期根据施瓦兹信息准则(SIC)确定,判断依据为麦金龙临界值,使用分析软件Eviews5.0。

1.2 单位根检验

对变量 DPI、DPR、CUE、CPE、SRT 和 SPR 进行单位根检验,对于非平稳序列,对其进行一阶差分检验,继续判断其平稳性。经检验,其结果如表1。

从表1可以看出,序列DPR在5%的显著性水平下拒绝单位根检验,所以它们都是水平平稳序列,即I(0):序列SPR、CPE的一阶差分在10%的显著性水平下拒绝单位根的假设,DPI、CUE的一阶差分在5%的显著性水平下拒绝单位根的假设,SRT的一阶差分在1%的显著性水平下拒绝单位根的假设,因此它们皆为一阶单整,即 I(1)。 说明 DPI、CUE、CPE、SRT、 SPR 的一阶差分△DPI、△CUE、△CPE、△SRT、△SPR为平稳序列,即I(0)。

1.3 协整性检验

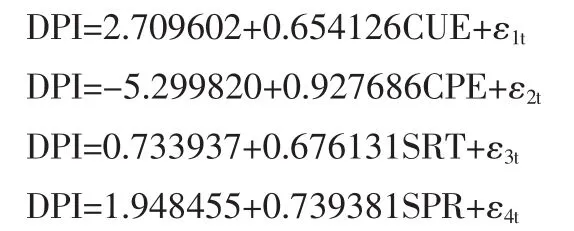

由于变量序列DPI、CUE、CPE、SRT和 SPR均为一阶单整,即I(1),因此有必要进行协整性检验,判断DPI分别与CUE、CPE、SRT、SPR之间是否存在协整关系,建立回归方程如下:

对 ε1t、ε2t、ε3t、ε4t进行单位根检验, 其结果表明 ε3t、ε4t是平稳序列,具体见表2。

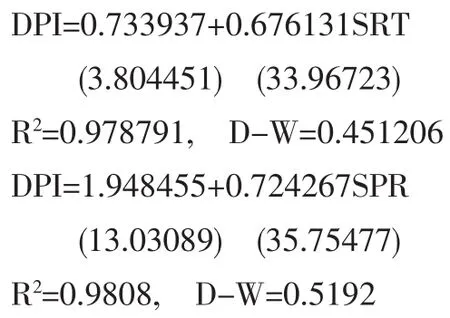

于是,我们得到两个协整方程(括号中为T值),

从上两式可以看出,SRT和SPR都与DPI存在长期均衡关系。即在1981~2007年,信贷市场实际交易规模与中国长期经济增长正相关,表现为中国信贷市场实际交易规模不断扩大时,中国的经济增长也在不断地推进。两者之间表现为中国信贷市场交易规模对中国经济增长的促进作用;同时,信贷市场人均实际交易量与中国长期经济增长正相关,表现为中国信贷市场人均实际交易量不断扩大时,中国的经济增长也在不断地推进。两者之间表现为中国信贷市场人均实际交易量对中国经济增长的促进作用。

表2 信贷市场发展方程残差的单位根检验

下面利用误差纠正机制(ECM)对变量DPI与SRT、DPI与SPR间的短期关系进行分析。检验DPI与SRT、DPI与SPR间的关系。建立DPI与SUE、DPI与SPR的误差修正模型,发现△SRT与△SPR的系数不显著,短期里,SRT与SPR的变化对短期经济增长的影响不大,即中国信贷市场实际交易规模与人均实际交易量变化幅度的短期振荡,对中国短期经济增长的作用不显著。

1.4 格兰杰因果关系检验

为判断变量之间是否存在相互作用,作用是否显著,本文运用格兰杰因果检验判断DPR与一阶差分△CUE、△CPE、△SRT、△SPR间的格兰杰因果关系,检验结果如表 3。

从表3可以看出,△CUE不是DPR的格兰杰原因和△CPE不是DPR的格兰杰原因的原假设被拒绝,因此,认为△CUE、△CPE分别是DPR的格兰杰原因,即信贷市场机构效率和信贷市场员工效率是短期经济增长的格兰杰原因,所以,信贷市场机构效率和信贷市场员工效率的提高促进了中国的短期经济增长:DPR不是△SRT的格兰杰原因和DPR不是△SPR的格兰杰原因的原假设被拒绝,因此,认为DPR分别是△SRT和△SPR的格兰杰原因,即短期经济增长是信贷市场实际交易规模和信贷市场人均实际交易量的格兰杰原因,所以,中国的短期经济增长促进了信贷市场实际交易规模信贷市场人均实际交易量的扩大。

判断 DPI与CUlCPE、SRT、SPR间的格兰杰因果关系,检验结果如表4。

表3 变量DPR与信贷市场发展变量间的格兰杰因果关系检验

表4 变量DPI与信贷市场发展变量间的格兰杰因果关系检验

从表4可以看出,△CUE不是△DPI的格兰杰原因和△CPE不是△DPI的格兰杰原因的原假设被拒绝,因此,认为△CUE、△CPE分别是△DPI的格兰杰原因,即信贷市场机构效率和信贷市场员工:效率是经济增长的格兰杰原因,所以,信贷市场机构效率和信贷市场员工效率的提高促进了中国的经济增长;△DPI不是△SRT的格兰杰原因和△DPI不是△SPR的格兰杰原因的原假设被拒绝,因此,认为△DPI分别是△SRT和△SPR的格兰杰原因,即经济增长是信贷市场实际交易规模和信贷市场人均实际交易量的格兰杰原因,所以,中国的经济增长促进了信贷市场实际交易规模和信贷市场人均实际交易量的扩大。而△SRT不是△DPI的格兰杰原因和△SPR不是△DPI的格兰杰原因的原假设没有被拒绝,说明△SRT和△SPR对△DPI的作用不显著,这一点与误差修正机制分析的结果相一致。

表5 DPI对向量1个标准信息的冲击反应(1)

表6 DPI对向量1个标准信息的冲击反应(2)

表7 SRT对向量1个标准信息的冲击反应

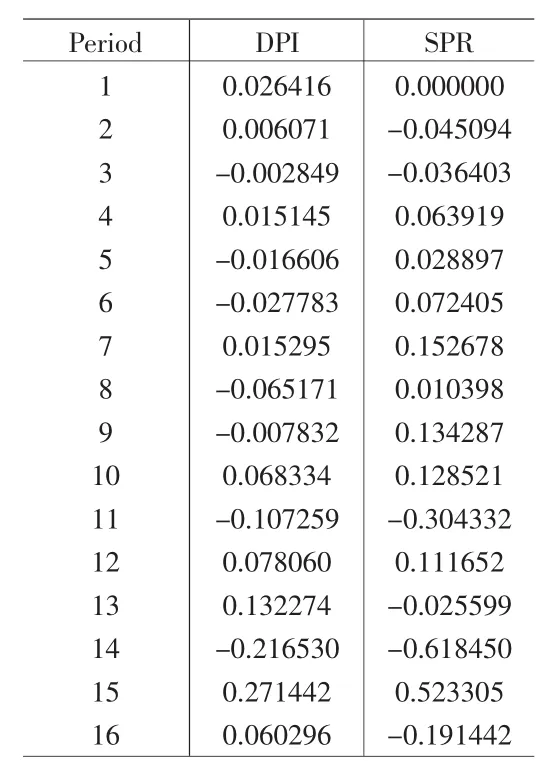

表8 SPR对向量1个标准信息的冲击反应

1.5 脉冲冲击响应分析

以DPI和SRT为变量构建向量,建立向量自回归模型VAR,根据SIC原则,取滞后期为7,进行脉冲冲击反应,考察DPI对向量1个标准信息的冲击反应,其结果如表5。

从表5可以看出,总体而言,考察1个标准单位信息冲击中,变量DPI对变量SRT的反应,15期中有10期为正,1期为0,5期为负,且正向冲击之和大于负向冲击之和,因此,由此得出,SRT对DPI的冲击作用基本为正,说明中国信贷市场实际交易规模的扩大有力地促进了中国经济增长。

同样,以DPI和SPR为变量构建向量,滞后期取8,进行脉冲冲击反应,考察DPI对向量1个标准信息的冲击反应,其结果如表6。

与表5的分析相仿,对表6同样可以得出,SPR对DPI的冲击作用基本为正,说明中国信贷市场人均实际交易规模的扩大有力地促进了中国的经济增长。

考察SRT和SPR在向量脉冲冲击中的反应。滞后期分别同表5和表6,SRT和SPR对1个标准信息的冲击反应的结果分别如表7和表8。

从表7可以看出,在1个标准信息冲击下,变量SRT对DPI的反应,7期为正,1期为0,8期为负,且正向冲击之和大于负向冲击之和,因此,DPI对SRT的冲击作用基本为正,说明中国经济增长有力地促进了中国信贷市场实际交易规模的扩大。同理,从表8可以看出,DPI对SPR的冲击作用基本为正,说明中国经济增长有力地促进了中国信贷市场人均实际交易规模的扩大。

2 研究结论及政策建议

从上面的研究可以得出,中国信贷市场机构交易效率、员工交易效率、实际贷款交易规模、人均实际贷款交易规模的提高或扩大,有力地促进了中国的经济增长,中国的经济增长有力地促进了中国信贷市场实际贷款交易规模和人均实际贷款交易规模的扩大,基于此,可以认为:中国信贷市场的发展促进了中国的经济增长,中国的经济增长促进了中国信贷市场的发展,两者之间是相互促进,相互影响,为双向作用关系。从而,中国信贷市场从这个角度验证了中国金融发展与经济增长之间的 “供给导向型”和“需求带动型”的观点。

为促进经济增长,中国在大力发展证券市场的同时,应当使信贷市场保持一个不断增长的规模和一定的发展速度,不可厚此薄彼。信贷市场的发展既要注重规模,又要注重质量。信贷机构在保证信贷资产安全的情况下,积极开展市场营销,扩大市场规模,配合国家4万亿投资经济刺激计划和扩大消费的政策,扩大借贷企业、团体机构和人群数量及业务品种数量,提供多方位信贷服务,满足不同消费者的需要,要慎贷而不要惜贷;在大力扩大信贷市场规模的同时,要提高信贷市场的运行效率,实现信贷市场机构运营资源的合理配置,提高营业场所场地、设施、设备等固定资产的使用效率,减少不必要的损耗,同时,加强员工的理论和业务培训,提高员工的综合素质,严把员工入行关,对不适应业务发展的员工进行调配或下岗分流,保证信贷市场业务员工的整体水平,开展信贷业效率的宣传、教育和管理,形成信贷业良好的效率文化。

同时,中国要坚定不移地实行“改革开放”的政策,实现中国经济平稳持续不间断地增长。中国要积极应对当前世界性的金融危机和经济危机,实行“扩内需、稳外需、保资产、促就业、调节奏”的战略,发挥4万亿经济刺激计划的效果,落实好各产业振兴规划,避免计划资金流向产能过剩行业,扩大政府采购力度,拉动民间投资和居民消费,建立多行业风险投资基金,发展风险投资市场,鼓励民间投资运用于实体经济,鼓励产业并购,进行结构调整,发展朝阳产业,调整国民收入分配格局,降低税收,增加居民收入,鼓励发放消费券,深化医疗、养老等社会保障制度改革,激发居民消费热情,积极发展股票市场,保持股市总体稳步上扬的态势,保持民众对抗危机的信心,保持房地产和汽车等行业的回暖趋势,力争经济走出U型轨迹;保持具有出口刚性的优势品种,如中国手工织品,调整出口结构,以中国进口刚性产品换取中国出口市场,稳定出口市场,切不可因萧条而放弃;保持中国外汇资产的价值,积极应对债务货币化,捕捉好海外投资机会,可进行资源类行业的海外企业并购;拿出一定的公共职位解决就业问题,鼓励大学生到中西部工作和到镇乡村级公务任职,加强农民工就业培训,解决农民工失业问题,使社会保持稳定;调整货币供应的节奏,既要警惕通货收缩问题,又要关注通货膨胀问题,避免信贷投向没有回收余地的企业和行业,保证信贷资产质量,保持中国金融系统安全运行。

[1]蔡跃洲,郭梅军.金融结构与货币传导机制—我国转型时期的分析与实证检验[J].经济科学,2004,(3).

[2]孙明华.我国货币政策传导机制的实证分析[J].财经研究,2004,(3).

[3]梁琪,滕建州.股票市场、银行与经济增长:中国的实证分析[J].金融研究,2005,(10)

[4]凌晨,胡列禾,刘建和.中国股市、银行与经济增长[J].商业经济,2006,(12).

[5]郑兰祥,涂茁苗.安徽省银行信贷的经济增长效应:实证分析[J].技术经济与管理研究,2006,(3).

[6]Levine,R.,Zervos,S.Stock Markets,Banks and Economic Growth[J].American Economic Review,1998,(88).