财务风险约束下的财务可持续增长测度模型研究

2010-03-11张鼎祖

赵 华, 彭 博, 张鼎祖

(长沙理工大学 经济与管理学院,湖南 长沙 410004)

对企业财务可持续增长测度模型的研究,始于美国资深财务学家罗伯特·C·希金斯教授(Robert·C·Higgins)构建的财务可持续增长的静态模型[1][2],这一模型严格的假设条件,使得它与企业的实际情况不相吻合,因而可操作性不强。其后不少财务学家构建了财务可持续增长的动态模型,如阿尔费德雷·拉巴波特(Alfred Rappoport,1980)将增长与企业价值联系起来,从现金流量口径对企业可承受增长能力进行了研究[3];詹姆斯·范霍恩(James·Van Heme,1988)在希金斯教授研究的基础上,重新界定了可持续增长率的内涵,指出增长管理需要权衡公司的销售目标与经营效率、财务资源[4][5];约翰·L·科雷(John·L·Colley,2003)对现金流量与增长率之间的关系进行了探讨,指出现金流量与增长率之间是线性负相关关系[6]。这些动态模型与企业动态的财务环境是相匹配的,更适合于企业的财务增长决策,然而这些模型过于复杂,少有企业采用。国内学者赵华教授研究了财务可持续增长模型的功能与效用[7];樊行健教授在吸纳希金斯模型简单、易于操作的优点,并充分考虑企业增长的动态特性的基础上,重构了财务可持续增长模型,拓展了财务可持续增长模型的应用价值[8]。

财务可持续增长率对企业可持续增长管理是显著的。它是一个企业财务资源能够支持的销售增长率的上限, 代表企业可持续的增长速度。然而, 在现实中,许多企业不能正确认识和管理企业的增长, 一方面盲目追求高速增长, 超越可持续增长的条件而遭致破产或发生危机;另一方面也有许多企业增长过缓, 停滞不前失去了发展的战略机遇。如何把握企业的可持续增长? 这里的奥秘在于建立一个在企业财务资源、财务风险约束下的财务控制计划,使企业的增长速度在财务风险控制下最优配置企业财务资源。因此, 认识和管理企业的增长速度与财务风险的关系成为企业增长管理的一项重要内容。在樊行健教授的改进型模型中,虽然隐含了财务风险因素,但是没有直观体现出财务风险与财务可持续增长率的关系,不便企业辨识财务风险和增长的直接关系,以便于财务管理决策。因此,本文构建的基于财务风险的财务可持续增长模型,对财务可持续增长的影响因素考虑更为系统和深入,为企业财务战略、财务风险管理和战略管理提供一种有效的分析工具,也为企业科学管理财务增长来应对当今全球化的后金融危机提供一种新的路径。

一、关于主要财务可持续增长模型的回顾与评述

本文的研究基础主要有经典的希金斯模型和樊行健教授在希金斯模型基础上提出的改进型模型。两个模型的比较及其结论如表1所示。

表1 主要财务可持续增长模型的比较分析

在希金斯模型中,可以看出影响和制约企业增长的四个因素分别为:收益留存率、权益乘数、销售净利率以及资产周转率。该模型只是一种静态的模型,与动态变化的企业财务环境相脱节,且未考虑财务风险对企业增长的影响。樊行健教授重构的改进型模型,与企业动态的理财环境相符,其考虑的影响因素包含有体现经营效率的资产周转率和销售净利率,以及体现企业财务政策的留存收益率和资产负债率。该模型相比希金斯模型来说更切合企业的实际情况,具有较强的可操作性,但是其模型中没有直接体现财务风险与财务可持续增长率的关系。

在企业财务管理活动中, 负债与财务风险之间联系密切, 二者如影随行。这容易使人们产生“负债水平决定财务风险水平”的误区。在他们的模型中考虑了资产负债率这一因素,资产负债率和企业的财务风险是有一定关系的,但是资产负债率并不能直接用来体现财务风险的大小。我们可以把两者的关系总结如下:

1.负债是产生财务风险的直接原因和前提条件。Ross,Westerfield 和Jordan认为债务筹资会增加股东的风险,使用债务筹资所产生的这部分额外风险称为公司股东的财务风险[9]。也就是说,财务风险是指由于公司财务政策(如资本结构)所产生的权益风险。所以,负债是引起财务风险的原因和前提条件。

2.负债不是产生财务风险的根本原因。负债是产生财务风险的直接原因,但不是根本原因。财务风险产生的根本原因在于息税前利润的变化。也就是说即使是一个负债水平很高的企业,如果其息税前利润维持不变,则每股收益也会维持不变,此时企业不存在经营风险和财务风险。如果息税前利润发生变化,在负债的作用下会导致每股收益更大幅度的变化,从而加大了每股收益的变动性,也就是加大了企业风险,即产生了财务风险。

3.财务风险的大小体现在股东收益的不确定性与息税前利润的不确定性的对比上。狭义财务风险也称筹资风险,是指与企业筹资相关的风险,尤其是指企业的息税前利润变动导致所有者收益更大幅度的变动甚至可能导致企业破产的风险。企业总风险的大小是用股东收益的不确定性来反映,经营风险的大小是用息税前利润的不确定性来反映。总风险高于经营风险的部分即企业的财务风险。

由上可以看出,负债水平不能衡量一个企业的财务风险,在构建财务风险与财务可持续增长的关系模型时,有必要引入另一指标来直接体现财务风险的大小。度量财务风险最常用的方法就是财务杠杆系数法。

从上面对财务风险的分析中我们可以得知,财务杠杆系数体现了股东收益的不确定性与息税前利润的不确定性的对比,能比较准确地衡量财务风险,且其数据容易获得,操作简单方便,所以本文采用财务杠杆系数来衡量企业的财务风险。

三、基于财务风险的财务可持续增长测度模型的构建

本文将分平衡增长、资本结构变动、发行新股三种情况逐步将希金斯增长理论中的假设条件放宽,并在其他考虑的四个因素的基础上,考虑财务风险因素,以构建更为全面、深入的模型。在推导过程中,为了简化模型,便于理解和操作,我们假定企业各期的平均资产负债率和所得税税率不变,这一假定基本符合我国企业的实际情况。

此模型中使用的基本符号除了改进型模型中的符号外,还有:

i-平均负债利息率;t- 企业所得税税率

(一)平衡增长情况下的可持续增长模型

平衡增长是指保持目前的资本结构即权益乘数不变,按照股东权益增长的比例增加借款,以此支持销售增长。此模型中企业的留存收益率、资产周转率和销售净利率都可以根据环境的变化予以调整,但是不通过发行新股来增加股东权益。

该模型的推导过程及结论如下:

因为M=M0+△M

(1)

由上可以看出,在平衡增长的情况下,企业财务可持续增长率与当期的财务杠杆系数、资产周转率、销售净利率、权益乘数、留存收益率呈正向变动关系,与基期的资产周转率呈反向变动关系。

(二)资本结构发生改变的情况下的可持续增长模型

资本结构发生改变的情况下的可持续增长模型是在上述模型的基础上进一步放宽资本结构不变的条件。此模型中假设权益乘数、留存收益率、资产周转率和销售净利率都可以发生改变,但是不发行新股。

该模型的推导过程及结论如下:

因为M=Eq×T

又因为

所以

因为

所以

(2)

由上可以看出,在平衡增长的情况下,企业财务可持续增长率与当期的财务杠杆系数、资产周转率、销售净利率、权益乘数、留存收益率呈正向变动关系,与基期的资产周转率、权益乘数呈反向变动关系。

(三)全部条件放宽情况下的可持续增长模型

全部条件放宽情况下的可持续增长模型是指权益乘数、留存收益率、资产周转率和销售净利率都可发生改变,而且还考虑企业发行新股的情况下的可持续增长模型。

该模型的推导过程及结论如下:

因为

M=Eq×T

又因为

所以

因此有

(3)

由(3)式和(2)式的比较可以看出,发行新股能提高企业当期的可持续增长率。若不发行新股时企业的可持续增长率为SGR0,当发行新股时企业的可持续增长率为SGR1,新股发行额占期初所有者权益金额的比例为F,由模型(2)和模型(3)的分析可以得出这样的结论:(SGR0+1)(1+F)=SGR1。发行新股能使当期的财务可持续增长率显著提高。企业可以根据自己的增长需求合理确定新股的发行额。

四、基于财务风险的财务可持续增长模型应用价值检验与启示

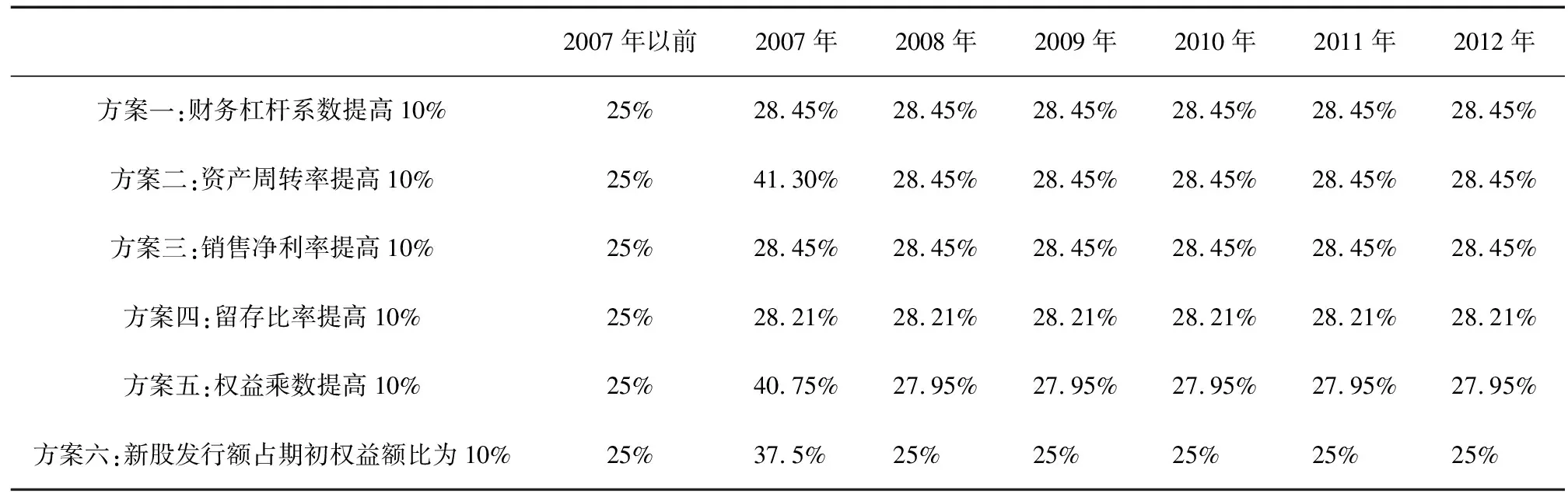

假定A公司在2007年以前的销售净利率为8%、总资产周转率为2.5、权益乘数为2、收益留存比率为50%,财务杠杆系数为1.075,企业所得税税率为25%,负债利息率为4%。A公司在2007年始拟开始改变财务杠杆系数、资产周转率、销售净利率、留存收益率、权益乘数以及发行新股额占期初所有者权益金额的比例这六个因素中的一项来提高企业的增长率。预期在2008至2012年保持2007年的各项比率不变。现有六种方案及各方案按照本文新构建的模型计算出的A公司各年的可持续增长率。

表2 六种方案下的各年财务可持续增长情况分析表

从上表中我们可以得出以下结论:

1.财务杠杆系数(衡量企业财务风险)与财务可持续增长率是正向变动关系。提高企业的财务风险能提高当期财务可持续增长率。上例中2007年企业的DFL上升10%,财务可持续增长率由25%提高至28.45%。研究财务风险与财务可持续增长率的互动关系,有助于企业决定是应该高速增长,还是低速增长。可持续增长率的高与低都可能是合理的,关键在于企业管理者必须事先预计其能承受的财务风险水平并解决增长中的财务问题。企业在用可持续增长率来规划实际增长速度时,除了应该考虑自身的资源限制和经营效率,还应该考虑风险抵御及防范能力。财务风险控制作为增长的制衡器,在一定程度上会打压增长、降低速度甚至缩水盈利,但这种态度将最终有利于企业的安全运营和健康发展,考虑风险的财务规划和增长管理能使公司走得更稳、更远[10]。

2.企业的财务杠杆系数和销售净利率的变动对财务可持续增长率影响的敏感度是相同的。从上表中六种方案得出的2007年的财务可持续增长率可以看出,在因素变动的当期各因素对企业增长的敏感度高低顺序为:A>T>P=DFL>R。尽管在因素变动的当期,资产周转率的变动对企业增长率影响的敏感度是最高的,但是在后续不变期间资产周转率对企业增长的敏感度要等于财务杠杆系数和销售净利率对企业增长影响的敏感度。

3.提高财务杠杆系数不会使当期的财务可持续增长率大幅度提高,但是在后续期间,若保持各比率不变,财务可持续增长率会保持在提高年度的水平上,不会出现大起大落的现象。从案例中可以看出,2007年提高财务杠杆系数可以使企业的财务可持续增长率由25%上升到28.45%,上升幅度不是很大,但是在2008年及以后年度,若保持各比率不变,则能保持28.45%不变。提高资产周转率和权益乘数能使当期的财务可持续增长率大幅度提高,但在2008年及以后年度财务可持续增长率并不能保持在提高年度的水平上。2007年提高资产周转率可以使财务可持续增长率由25%提高到41.30%,上升幅度较大,而在2008年至以后下降至28.45%,不能保持在2007年提高后的41.30%的水平上。2007年提高权益乘数可以使财务可持续增长率由25%提高到40.75%,上升幅度较大,而在2008年至以后下降至27.96%。这是因为,基期的资产周转率和权益乘数与当期财务可持续增长率相关,而基期的财务杠杆系数不影响当期的财务可持续增长率。与2008年及后续期间财务可持续增长率相关的基期数据是提高后的资产周转率和权益乘数,而与2007年财务可持续增长率相关的基期数据是提高前的资产周转率和权益乘数。由于基期的资产周转率和权益乘数与当期财务可持续增长率呈反向变动关系,所以2008年及后续期间的财务可持续增长率会回落一部分。

五、结论

财务可持续增长模型是企业财务规划、财务风险管理和战略管理的一种有效分析工具。文章把财务风险作为一个重要影响因素嵌入财务可持续增长模型构建中,提出了基于财务风险的财务可持续增长测度模型。从其模型及其应用可以看出,改变财务风险能使当期财务可持续增长率正向变动,而且在后续期间若保持各其他影响因素水平不变,财务可持续增长率会保持在变化年度的水平上,不会出现大起大落的现象。文章构建的模型有助于企业建立一个在企业财务资源、财务风险约束下的财务控制计划,使企业的增长速度在有效的财务风险控制下。基于财务风险的财务可持续增长测度的研究结论,可以为企业发展进程中有效增强财务可持续增长能力,进而增强核心竞争力提供一种新的理财观念和研究思路,更有利于丰富和发展财务学的增长管理、财务风险管理理论。

[参考文献]

[1]Higgins Robert C.Sustainable Growth under Inflation [J].Financial Management,1981(10):36-40.

[2]罗伯特·C·希金斯著.沈艺峰等译.财务管理分析[M].北京:北京大学出版社,2003.

[3]Alfred Rappoport.Creating Shareholder Value [M].New York: The Free Press, 1980.

[4]Van Horne James C., Sustainable Growth Modeling [J].Journal of Corporate Finance, 1988(01):19-25.

[5]詹姆斯·C·范霍恩.财务管理与政策(第十一版) [M].大连:东北财经大学出版社,2000.

[6]J.L.Colly.公司战略[M].中国财经出版社, 2003.

[7]赵华,陈赟.SGR体系功能与效用的研究[J].财政研究,2004(02):60-62.

[8]樊行健,郭晓燚.企业可持续增长模型的重构研究及启示[J].会计研究,2007,(05):39-47.

[9]Stephen A.Ross, Randolph W.Westerfield, Jeffrey F.Jaffe.公司理财[M].吴世农,沈艺峰译.北京:机械工业出版社,2000.542-543.

[10]汤谷良,杜菲.试论企业增长盈利风险三维平衡战略管理[J].会计研究,2004(11):31-37.