中国商业银行核心竞争力分析

2009-06-19张滨

张 滨

摘要:中国成为世贸组织的一员,随着过渡期的结束,提高中国商业银行的竞争力已成为一个重要课题。文章引入银行业核心竞争力相关理论,通过分析商业银行的业绩,找出现阶段中国商业银行经营方面的缺陷与不足,并提出了提高中国商业银行核心竞争力的对策。

关键词:中国商业银行;核心竞争力;三性原则

中图分类号:F832文献标识码:A

文章编号:1674-1145(2009)14-0007-02

一、银行业核心竞争力的相关理论

(一)相关理论

1.核心竞争力,也称作核心能力,指企业所积累的知识(特别是协调不同生产技能和整合多种技术的知识)并据此超越竞争对手的能力,它包含五个要素:员工的知识和技能、管理和生产经营能力、技术开发和创新能力、创造品牌和运用品牌的能力、独特的企业文化;具有三个特点:它为企业提供潜在的市场准入能力;使企业从客户所提供的服务和产品中获得的利益;竞争对手难以模仿、剽窃。就短期而言,公司产品的质量和性能决定了公司的竞争力,但长期而言,起决定作用的是造就和增强公司的核心竞争力。

2.商业银行的核心竞争力,一般指商业银行具有的独特的、持久的、能赢得竞争主动性和带来财富增值的核心能力,具有资产质量好、资本充足率高、盈利能力强、市场占有能力强等特点。

3.李元旭将商业银行的核心竞争力分为现实竞争力、潜在竞争力、环境竞争力和竞争势态四个方面,其中现实竞争力代表商业银行在报告期时点的竞争力,涉及的指标既有定量指标也有定性指标,下文侧重于定量指标的分析,结合盈利性、流动性、安全性三原则进行分析。

(二)商业银行核心竞争力的度量

盈利能力、安全性、流动性三种指标可以作为商业银行核心竞争力的度量指标。

1.盈利能力指标:主要包括资本收益率、资产收益率、成本收入比率、利润率、资产利用率等。

2.安全性指标:主要包括核心资本充足率、不良贷款率、贷款呆账准备金率等。

3.流动性指标:主要有资产类流动性指标如现金资产比例、流动性资产比率、贷款占总资产比率等,负债类流动性指标如股权占总资产的比率、存款占总负债的比率、核心存款占总存款的比率、预期存款变动率等,资产负债综合类流动性指标如存贷比、存款增长率、贷款增长率等,其中以存贷比、存款占总负债的比率、备付金比率最为重要。

二、中国商业银行核心竞争力分析

受数据可得性影响,本文以四大银行、交通银行、上海银行为分析对象。

(一)盈利能力分析

根据各银行2005会计年度的财务报表,比较其盈利性指标。

数据来源:《中国统计年鉴》(1999~2005);《中国金融年鉴》(1999~2005),下同。

1.经营效益低。中国商业银行的资本收益率普遍较低,不到百分之三,资产收益率偏低,发展空间较大。

2.成本控制能力不高。四行的成本控制能力低于交通银行,高于上海银行。

3.收入利润率偏低。数值最高的上海银行仅为17.37%,中国商业银行的收入中有很大一部分没有转化为利润,经营效率低。

4.资产利用率较高。中国商业银行利用既定资产获取收入的能力较强。

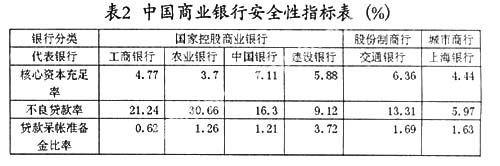

(二)安全性指标分析

根据各银行2005会计年度的财务报表,比较其安全性指标。

1.核心资本充足率水平不一。中国商业银行的平均核心资本充足率为5.38%,说明中国商业银行对于安全性的管理水平良莠不齐。

2.不良资产比率高低不齐。股份制商行和城市商行不良资产比率较低,国家控股商行的情形不容乐观。

3.贷款呆账准备金率差距较大。用均值来计算,中国商业银行平均贷款呆账准备金率为1.69%,用方差衡量偏离程度,除工行和建行偏离度较大外(工行1.14、建行4.13),其余银行的方差不超过0.25,上海银行和交通银行的方差几乎为零。

综上,国有商业银行在安全性方面的竞争力较低,主要是不良率过高及呆账准备金率偏低。

(三)流动性指标分析

根据各银行2005会计年度的财务报表,比较其安全性指标。

1.存贷比率总体较好。国有商业银行的流动性充足,原因可能是相关规定导致和银行同业拆借活跃。

2.存款占总负债比率较高。中国商业银行的负债多为吸收的存款,需要在负债业务上开拓多种多样的融资渠道。

3.备付金比率各有不同。中国商业银行的备付金比率较高,但国有商业银行备付金比率明显低于股份制商行和城市商行(农行除外),反映出中国商业银行的资金利用率不高。

三、提高中国商业银行核心竞争力的对策

(一)推进金融创新

1.推动技术创新,完善管理手段。把计算机引入支付清算系统是当代最成功的金融技术创新。各种现金支付、存款透支、报表提供、信息传递、消费信贷等新的业务和服务,都可通过计算机网络进行识别和处理,不仅可成倍提高结算效率,还可节省流通费用。当前,中国商业银行应加快自动存取款、自动转账、信用卡、网络银行等高科技金融产品的开发,尽快走上科技兴行之路。

2.推动业务创新。金融业的发展离不开金融创新,金融业的发展史就是不断创新的历史。目前中国商业银行在保持传统业务主体地位的基础上,应开拓中间业务,开发新的融资工具。在经济欠发达地区开展“三代”业务;在经济发达地区开展高起点、高科技、高效益的中间业务。

(二)做好风险管理,处置不良资产

当前中国商业银行应借鉴外资银行的风险管理经验,结合我国实际制定符合各行实际的风险管理体系和风险监控体系,对于风险的预警、控制及事后处理措施均给予足够的重视,争取在风险发生前就控制风险、在风险发生时降低风险、在风险过后减少风险造成的损失。同时抓住国家对不良资产处置给予优惠政策和扶持的历史机遇,在不良资产处理方面花大力气、下大工夫,清理历史包袱,争取通过不良资产的处理提高中国商业银行的核心竞争力。

(三)做到“三性”统一

实现“三性”目标的统一,是商业银行经营管理的基本要求。中国商业银行应结合各行的实际确定侧重点,从资产和负债两个方面加强管理。首先要积极组织来源,慎重安排资产,保持适当的流动性;其次要加强对长期贷款和投资的研究,保证收益、减少损失;第三要建立牢固的信用基础,增强资金实力,提高服务质量。此外,中国商业银行还应建立完备的指标评价体系,随时考察核心竞争力的变化,不断提高核心竞争力。

参考文献

[1]詹向阳.中国现代银行核心竞争力培育与创新运营成功模式全集[M].哈尔滨地图出版社,2003.

[2]陈卫东.我国银行业重组改革思路之简析[J].国际金融研究,2003,(2).

[3]陈宏伟.中国银行业怎样提升国际竞争力[J].中国经济时报,2002,(9).

[4]李萱.国有商业银行竞争力比较研究[J].金融研究,2000,(9).

[5]张鹏.中国银行业竞争力分析[J].财经研究,2004,(7).

[6]李元旭.新兴市场:宏观政策、微观战略、中国经济.经济管理出版社,2001.

作者简介:张滨(1976- ),男,河南荥阳人,中国农业银行甘肃省分行审计处科员,中级经济师,研究方向:农村金融。