是市场准入,还是计划准入?

2009-01-19谢勇模

谢勇模

2008年年初,笔者曾经针对农村金融新政偏好村镇银行这一现象,专门撰写了《农村金融新政不应该偏好村镇银行》一文,希望引起有关部门的重视,想不到一语成谶。2008年竟然成了农村资金互助社失去的一年,村镇银行遍地开花(2008年共有72家村镇银行批准开业,2009年上半年也有6家批准开业),而农村资金互助社仅得到2个试点指标(山东和河北各1个指标,2009年已过去半年,才新增1个),详见图1《三类新型农村金融机构准入数量对比表》。而根据银监会2009年7月29日公布的《新型农村金融机构2009年至2011年总体工作安排》2009年至2011年,全国35个省(自治区、直辖市,西藏除外)、计划单列市共计划设立1294家新型农村金融机构,其中村镇银行1027家,贷款公司106家,农村资金互助社161家,差距进一步扩大,农村资金互助社被边缘化已成既定事实。与监管部门吝惜农村资金互助社牌照形成强烈对比的是,民间农民自发设立的农村资金互助组织却呈“星火燎原”之势,具有象征意义的是安徽凤阳县,仅一个县就有农民资金互助合作社57个,还在全国率先成立了农民资金互助合作社联合会。胡锦涛同志2008年“十一”前夕在凤阳视察时,就对农民资金互助模式予以肯定。

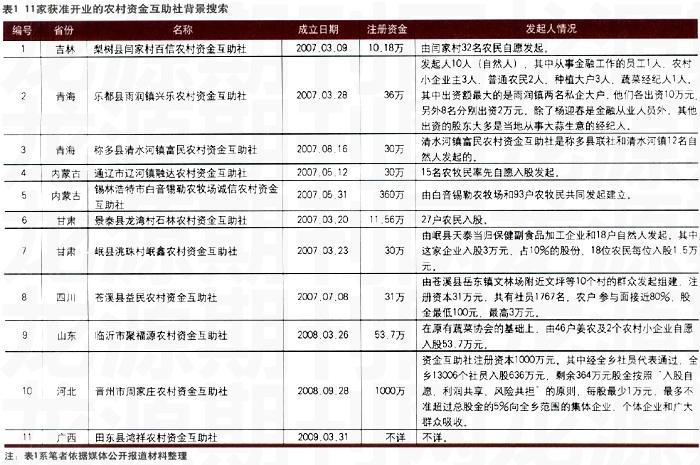

获准资金互助社背景搜索

地方政府和监管部门的农村资金互助社试点政策着实让人摸不着头脑,到底在什么样的条件下才可以成为试点,没有统一的标准,按照中国银监会颁发的《农村资金互助社管理暂行规定》,目前这些民间自发的农村资金互助组织都符合条件,如果给予准入,将受到亿万农民的热烈欢迎和拥护,也利于政府赢得民心。但是,有关部门就是不给这些自发的农民资金互助组织准入政策,也不敢公开反对农民搞(2004年到2009年连续六个中央1号文件、中央十七届三中全会都明确要求“引导农户发展资金互助组织”),也不制定一个统一公开的准入标准,让农民搞也不是,不搞也不是,让农民等得很着急

为了让那些自发的农民资金互助组织更好地把握市场准入信息,少走弯路,笔者通过对少得可怜的已经取得《金融许可证》的11家农村资金互助社的一些公开资料进行搜集整理,试图捕捉有关部门的准入标准。

2008年6月5日15时,银监会合作机构监管部主任臧景范接受中国政府网专访,就“信贷支持农业和粮食生产政策”与网友在线交流。臧主任在回答一位叫“三农迷”的网友关于农村资金互助社试点准入政策的问题时,曾这样回答:银监会在初期六省区试点将试点工作扩大到全国31个省份,为确保试点效果,严防出现新的风险。所以,原则上每个省确定的试点地区只有两个。申请人在试点地区设立哪种类型的机构是申请人的自主权利。银监会对设立多少家村镇银行、多少家贷款公司或多少家农村资金互助社没有指标限制,完全由投资者在对当地经济发展金融需求情况进行充分调研论证后自主自愿确定。目前,农村资金互助社设立的比较少,也跟很多同志不熟悉这方面的政策有关。

是市场准入,还是计划准入?

结合表1提供的信息,对11家获准农村资金互助社分析不难发现,获得农村资金互助社试点准入的地区几乎都是“根正苗红”。获准的这11家中,有的是农村资金互助社的发源地、有的是典型的少数民族自治乡、有的是中国仅存的人民公社,有的是著名的革命老区、有的得益于中央领导的明确批示、有的是国家风景区,还有的是特色产业基地,如大蒜基地,“当归之乡”,见表3。

由此可见,目前农村资金互助社的试点没有市场准入,只有计划准入。因为如果是市场准入的话,应该尊重投资人的意愿,优先选择那些发展好的已经成立的农民资金互助组织,而不应该搞计划、搞指标:先划几个圈圈,再让农民去组建。更可笑的是,有些试点农村资金互助社,居然还存在着明显不规范的地方,例如青海的那家农村资金互助社,注册资金36万,其中两名私企大户各出资10万元,单个自然人(小企业)入股已经达28%,远远超过规定的不得超过10%这一监管红线;又如四川的那家的农村资金互助社名字也没叫清楚,不知道到底是乡(镇)级的还是村级的。不过,这些都不是最重要的,只要有指标,被确定为试点了,依旧能获得试点准入的资格。

不过,有一点让笔者纳闷的是,安徽凤阳、河南兰考也是“又红又专”,现任党和国家领导人胡锦涛和习近平都分别去过这两个地方,专门视察过合作社,这两个地方的合作社都搞了资金互助社,却没有获得准入的机会,这又是为什么呢?其原因在于地方政府和有关部门热衷于搞村镇银行和小额贷款公司,如安徽凤阳选择的新型农村金融机构试点类型就是村镇银行。

两头热、中间冷

当然,笔者并不完全反对计划准入。小平同志常讲,不管是黑猫还是白猫,抓住耗子的就是好猫。为了确保试点质量,选择一些基础较好的地区开展试点也无可厚非。但是我们不能因此忽视农民的意愿,进而排斥市场准入。笔者认为,对于那些农民自发的资金互助组织,可以择优选择基础比较好的予以市场准入,只有将计划准入和市场准入有效地结合起来,才能既充分尊重农民意愿,又能确保试点质量。

其实,回顾一下农村资金互助社相关政策出台的背景,我们可以看到这样一个脉络:吉林梨树等地的一些农民进行了自发的金融创新,并成功实践和运行资金互助模式,中央尊重农民首创精神,因势利导,并在2006年中央1号文件中首次明确提出“引导农户发展资金互助组织”,2007年初,中国银监会依据2006年中央1号文件精神相继出台了《农村资金互助社管理暂行规定》、《农村资金互助社组建审批指引》、《农村资金互助社示范章程》等系列指导文件。此后,在国家农村金融新政的指引和鼓励下,全国各地农民自发的资金互助组织风起云涌,从台下走向台面,而一些地方政府也由默认走向积极支持,如江苏盐城、南京等地的政府先后出台地方性政策文件,给予登记注册、税收减免、财政扶持等各项优惠政策支持。但是,目前全国只有11家农村资金互助社拿到《金融许可证》,农村资金互助社试点出现“两头热、中间冷”的尴尬局面。

究其原因在于国家利益部门化,部门利益集团化。这种利益格局不打破,政策就难以落实,执行起来就会变形走样,改革就无法推进。农村金融改革新政也受此利益格局制约,新型金融机构试点也就难免出现新问题。监管部门认为农村资金互助社点多面广,完全是民营的,股东和经营者是农民,出现问题要自行清算,而目前监管力量不足,很难监管到位,怕出现风险承担责任。而村镇银行、贷款公司要么是由现有银行参股,要么是现有银行的全资子公司,参股银行能直接对其进行控制。从监管上讲,即使村镇银行出现问题,可由持股银行收购或重组,这就很大程度地激励了地方监管部门热衷于村镇银行。而民营的小额贷款公司不吸收存款,又上了很多监管“紧箍咒”,风险更小。

另外,有些地方政府还存在这样的认识:村镇银行和小额贷款公司很大,注册资金动则上亿;农村资金互助社太小,目前注册资金最高是河北晋州那家,才1000万。绝大多数注册资金才几十万。这些错误的认识导致目前农民在与大资本博弈的过程中处于劣势。

谁能为农民服务?

新增加的村镇银行、贷款子公司都是引入各类商业银行或农村合作银行作为股东,农民无法参与到其经营管理中,加之他们的盈利性,更难以根据农民切实需求为农村提供及时的金融服务。在实际运行过程中,村镇银行脱离“三农”的倾向非常明显,并为一些媒体和专家学者所批评。而近两年看似很热的小额贷款公司其定位主要是为中小企业服务,很少为“三农”服务。农村金融新政又回到原点,农民贷款难问题依旧没有得到有效解决。

农村资金互助社植根于乡土,以为社员服务为其根本宗旨,管理监督费用少,信息费用微不足道,即使微小利差的小额贷款也能稳步经营,能适应农户分散多样的融资需求。虽然规模小、形式初级,但大力发展资金互助社可以推进农村金融改革的大战略。这是因为,一方面,资金互助社是一种原汁原味的合作金融形式,更接近农户,可以满足被商业性金融机构排斥的农户的贷款需求;另一方面,农村资金互助社是联结小生产生产关系、促进市场交易关系,改变分配关系的组织载体,是其他任何商业金融机构所无法代替的。商业银行要承担支农责任和实现可持续发展,只有通过和农民内部市场化的组织合作金融机构——农村资金互助社交易才能完成农村金融改革和发展要求。因此,大力发展农村资金互助社是农村生产关系调整、生产方式转变和农村金融改革的需要。现在很多人包括政府和有关部门还没有足够的认识,这是非常让人失望的。现在地方政府和部门还非常热衷于村镇银行,其实村镇银行并不能起到联结农户生产关系和改变农户市场交易关系的作用,只有农户自己的合作金融才能完成组织化任务,由此推进市场交易地位和信用的地位提高,才能改变弱势地位。

(作者系草根金融论坛发起人)