货币政策回归适度宽松 是今后中国经济平稳发展的需要

2009-01-19吴晓灵

吴晓灵

美、日、欧等国数量宽松的货币政策是基础货币供应的数量宽松,而不是货币供应的数量宽松

世界各国目前都处于信用货币制度之下。市场流通的信用货币是由中央银行和商业银行共同创造的。中央银行因为垄断了国家法偿货币——现钞的发行权而对商业银行的信用创造有控制力。

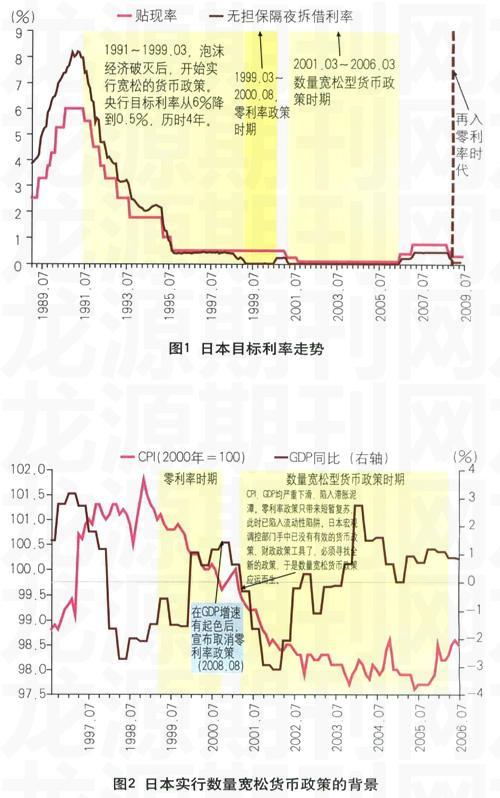

上个世纪日本泡沫经济破灭后,日本央行为刺激经济的发展采取了宽松的货币政策,日本央行的目标利率从1991年的6%下降到了1995年的0.5%,但日本经济仍无起色。于是1999年3月日本央行开始采取零利率政策(图1),以期鼓励商业银行放贷,刺激经济增长。但由于商业银行坏账缠身,也因为实体经济需求不振,日本经济陷入流动性陷阱,即利率为零也无法刺激信贷增长和经济增长。在利率政策失效的情况下,日本央行于2001年3月开始了数量宽松的货币政策,即大量地向社会提供基础货币,替补商业银行的信贷减缩,增加社会货币供应。从表1中我们可以看到从2001年6月到2004年12月日本央行通过持有国债加大了基础货币的投放,但市场货币供应M2增速并不高,商业银行的信贷一直处于负增长状态。到2006年3月日本经济恢复增长GDP为1%、CPI环比为正时日本央行才退出数量宽松的货币政策。

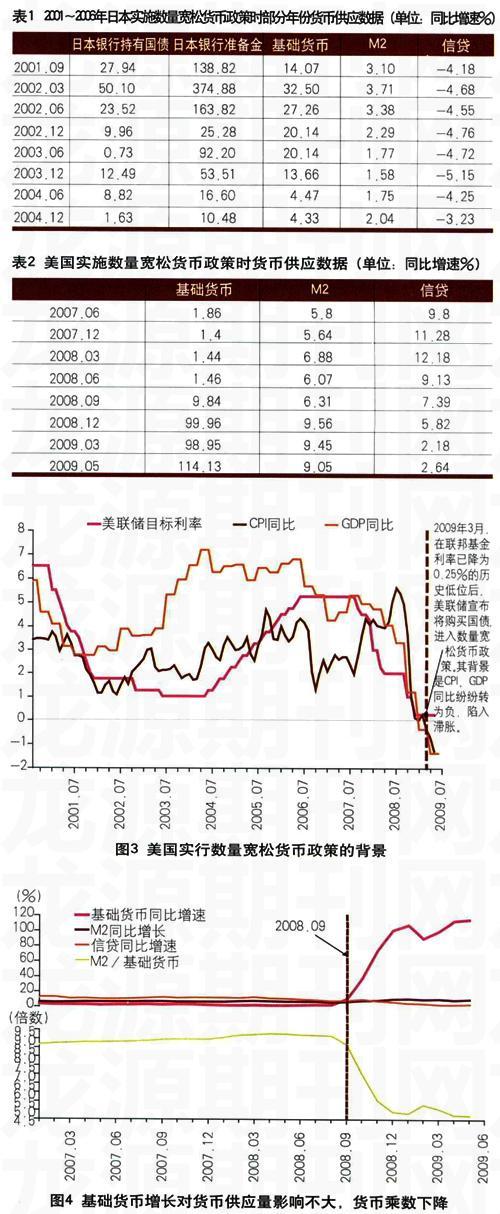

2007年次贷危机爆发后,西方许多金融机构陷入危机之中,市场信贷紧缩,各国央行在通胀率尚未下降之时纷纷下调目标利率,以期阻止金融危机的蔓延。美联储从2007年9月至2009年3月仅一年半的时间就把联邦基金利率从5.5%下调至0.25%,其背景是2008年底GDP和CPI的增长均为负值(见图3)。当联邦基金利率为0.25%,几乎为零时美联储不得不进入了数量宽松的货币政策。在美国各商业银行放贷意愿极差的情况下,美联储不得不创新政策工具向银行、向非银行金融机构、向货币市场基金、向企业直接提供融资。

由于美国的商业银行放贷意愿不强,贷款增幅2008年3月为12.18%,到2009年5月下降为2.64%,尽管美联储的基础货币增幅2008年12月至2009年5月的平均增长为104.3%,但美国的M2只平均增长9.5%(见表2、图4)。日本、欧央行在这次应对金融危机中也采取了同样的政策。

各国央行在金融危机到来之后,为减少恐慌和信贷紧缩对经济的负面影响,迅速采取扩张性的货币政策是正确的,它打掉了市场的通缩预期。我们从各国的货币信贷增速看,这种扩张性是可控的。

中央银行制度是在信用货币制度下为控制信用货币滥发导致通货膨胀而被创造出来的。对通货膨胀央行有本能的警惕,各国央行在实行数量宽松的货币政策时都在思考退出的时机和方法。当各国经济企稳、GDP和CPI的下滑势头停止并出现向上趋势和商业银行信贷增长恢复正常之时,就是各国央行数量宽松的货币政策退出之时。数量宽松的货币政策的退出首先是基础货币增量的减少,是央行把基础货币控制在商业银行正常信贷所需的数量之内,然后才会动用利率工具恢复正常的货币政策操作。由于各国央行向市场提供基础货币的操作均是短期操作,因而当融资工具到期时央行即有收回流动性的主动权。

中国适度宽松的货币政策是货币供应的适度宽松

我是一个货币主义者,我相信信用货币的创造必须限定在商品流通的必要量之内。尽管金融市场的发展和金融创新使许多金融工具具备了非常好的流动性,以至于有人要把货币的定义扩展到许多新金融工具比如货币基金上。但这次金融危机还是让我们看到了货币和金融工具的区别。金融危机时现金为王,这现金是银行存款,是现钞,当银行信用受到打击时现金就成了黄金甚至是商品实物。

流通中必要的货币量的计算是非常困难的,但我们可以有一个计算的框架。根据货币数量论的理论:△M=△TP/V,我们可以用GDP的增长率代表商品的实物量;用CPI的增长率代表价格;货币流通速度是一个非常难测的量,有人认为从长期看货币流通速度是一个恒量,但短期内受多种因素的影响它会有所变化。根据上述原理,我们一般在预计货币供应量增长时会采用货币供应量M2增长率等于GDP增长率加CPI预计调整率加一个包含各种不可预测变量的2~3个百分点的方法来匡算。经济活动是纷繁复杂的,每一年的执行情况会有误差,但如果操作得当还是可以控制得不太离谱的。表4反映了2003年至2008年的主要宏观金融指标,6年内M2与GDP和CPI的增幅之差是3.2个百分点[17.1-(10.7+3.2)=3.2],如果用2003至2007年5年的平均值则差3.1个百分点[16.7-(11.0+2.6)=3.1]。

2009年GDP预测值为8%,物价预计4%,而M2预定为17%,贷款增量为5万亿元以上,M2高于经济和物价之和5个百分点。M2的增幅高于前几年经济偏热时的M2平均增长16.7%的增幅,这是适度宽松的货币政策。

2009年上半年货币信贷的实际执行结果是M2增长28.5%,贷款增长7.37万亿元,增幅34.3%,应该说是一种极度宽松的货币信贷环境。在积极的财政政策、宽松的货币政策和一揽子刺激计划的推动下中国经济取得了令世界羡慕的成绩。上半年GDP增长7.1%,CPI-1.1%,全社会固定资产投资增长33.6%,消费品零售总额增长15%,工业企业利润总额增长-21.2%,降幅有所收窄,进出口总值-23.5%,出口形势有所好转,资产市场股市和房市都交投活跃。这些成绩得来不易,是党中央国务院正确应对的结果。

但是我们应该清醒地认识到中国经济的企稳基础并不牢固。中国经济增速的下滑固然有世界金融危机的影响,但更多的是因为中国自身经济结构和增长方式存在问题。上半年政府投资为主拉动的经济增长在一定程度上恶化了中国经济的结构,因而党中央和国务院提出在经济发展企稳之后要把重点转向着力调整经济结构上来是非常重要的。

稳定的货币环境是经济增长的外在条件,过量的货币供应可以有一时的推动作用,但也会埋下隐患。尽管当前中国经济产能过剩问题严重,商品价格一时不会上升,但过多的货币会流向资产市场积累资产泡沫。上个世纪80、90年代的通胀还是不远的记忆,当前房地产市场和股票市场的温度也让人深有感受。因此让货币政策回归到适度宽松的轨道是今后中国经济平稳发展的需要。

正确贯彻适度宽松的货币政策,为中国经济发展创造稳定的货币环境

美、日、欧等发达国家的金融机构深受金融危机的冲击,信贷紧缩,央行纷纷采取数量宽松的货币政策。而中国的银行由于前几年抓住机遇进行改革,冲销不良资产,资本充足率极大提高,同时也面临很大的利润压力;中国的银行涉及“有毒”的金融产品数量有限,资产负债表健康,有较强的放贷能力;中国经济正处于工业化和城市化的进程之中,有广阔的发展空间;中国政府对经济有极大的掌控能力。这一切都铸就了中国的商业银行有极大的放贷冲动。根据近几年商业银行“早放贷早受益”的行为范式,上半年的贷款一般要占全年放贷的60%~70%(见表5),按此进度推算,全年新增贷款将达10万亿~12万亿元,贷款增幅将达33%~40%,M2增幅将达30%左右。为避免信贷波动过大,立即收紧信贷是不可取的,但控制信贷投放的力度,力争按近几年下半年贷款增长的下限投放,则是明智的。如果全年贷款按预测的下限增长,全年M2的增长和信贷的增长会在30%左右,也是一个不低的增长。

在商业银行有贷款冲动的前提下,中央银行用多种政策工具控制基础货币的投放,对冲多余的头寸,监管部门强调资本约束提示风险是非常必要的。

2009年7月份银行贷款增量有所减少,但结构有所调整,应该是银行信贷回归正常的表现。在“早贷款早受益”的指导思想下,商业银行倾向于年初多做票据融资和短贷,当银行找到好项目后就会减少票据融资,增加中长期贷款。1月份票据融资占全部新增贷款38%,7月份银行全部信贷增加3559亿元,而中长期贷款增加5397亿元,同比多增3404亿元,居民消费性贷款增加1922亿元,同比多增1571亿元,中长期贷款和居民消费性贷款增量的总和要超过全部信贷的增加是由票据融资的下降而来。7月票据融资下降1982亿元,同比多下降2749亿元。7月份银行贷款结构的调整是商业银行的理性行为。

正确贯彻适度宽松的货币政策,下半年就应该适当控制货币信贷的增长。2009年新增贷款以中长期贷款为主的格局已严重地制约了中国货币信贷调整的余地,使下半年和明年的信贷投放处于两难境地:继续按此速度投放,通胀压力会变为现实;不继续按此速度投放会出现烂尾工程。经济的复苏要靠经济结构的调整和经济内在动力的启动;房市的发展要靠合理的住房制度安排启动正常的居住需求;股市的发展要基于上市公司良好的业绩,这一切都不能靠巨额的信贷投放。让货币政策承担它所能承担的职能,为经济发展创造一个平稳的金融环境,是经济结构调整和经济持续健康发展的必要条件。(本文资料整理:唐欣语)

(作者系全国人大常委、财经委副主任委员)