国有控股权变化能驱动企业创新吗

2024-06-30唐书香陈其安

唐书香 陈其安

收稿日期:2023-03-02 修回日期:2023-05-09

基金项目:国家社会科学基金重点项目(19AGL013);中央高校基本科研业务费项目(2020CDJSK02TD03)

作者简介:唐书香(1994—),女,广西桂林人,重庆大学经济与工商管理学院博士研究生,研究方向为公司金融与企业创新;陈其安(1968—),男,重庆人,博士,重庆大学经济与工商管理学院教授、博士生导师,研究方向为公司金融与企业创新。

摘 要:深化混合所有制改革与实施创新驱动发展战略背景下,探讨国有控股权变化对企业创新的影响具有重要现实意义。以2009—2020年沪深A股上市公司为样本,采用精确断点回归方法分析企业国有控股权变化对企业创新的因果效应,结果发现:总体而言,国有股权由非绝对控股变为绝对控股会对企业创新产生显著正向激励作用;在区分不同动机创新行为后,该作用依然显著,且对策略性创新的激励作用明显强于实质性创新。此外,在不同市场结构中,国有股权由非绝对控股变为绝对控股对不同动机企业创新具有异质性影响。结论可揭示国有股权控股地位变化对企业创新的因果效应,厘清国有控股权在企业创新驱动过程中的作用,进而为混合所有制改革背景下企业所有权结构选择与优化提供实证证据。

关键词关键词:国有控股权;企业创新;市场结构;断点回归

DOI:10.6049/kjjbydc.2023030068

开放科学(资源服务)标识码(OSID) 开放科学(资源服务)标识码(OSID):

中图分类号:F273.1

文献标识码:A

文章编号:1001-7348(2024)12-0058-12

0 引言

当前,全球新一轮科技革命与产业升级蓄势待发,中国经济正处于结构转型升级的重要阶段,创新的重要性凸显。中共二十大报告指出,“完善科技创新体系,坚定实施创新驱动发展战略,坚持创新在中国现代化建设全局中的核心地位”。企业作为创新的重要主体,提升其创新能力既是实施创新驱动发展战略的关键举措,也是中国国有企业混合所有制改革的重要目标。股权结构作为企业根本制度安排,对企业创新战略选择具有重要影响。在中国经济制度下,国有企业始终是支撑社会经济发展和科技创新的重要主体。因此,探讨国有控股权变化对企业创新的影响不仅具有针对性,而且在当前深化国有企业混合所有制改革背景下具有现实价值。

现有文献主要从创新资源可得性与政策压力两个方面,分析国有股权对企业创新的促进作用[1-2]。就创新资源可得性而言,国有股权因持有者是中央和地方政府,更容易获得政策支持,进而获得必要的稀缺资源[3]。尹美群和高晨倍[4]指出,在新兴经济体中,国有产权占据主导地位,国有股权比例越高,在信息与资源方面的优势越大,越有利于企业创新能力提升;Chen等[3]研究发现,存在国有股权的企业更容易获得银行贷款和政府补贴,进而缓解融资约束,促进创新投入。就政策压力而言,国有股东会积极响应政府创新政策,增加企业研发投入,从而提高企业创新产出。Zhou等[1]指出,在政府鼓励创新的政策背景下,国有股东会迎合政府政策需求,增加企业创新投入;Pan等[5]认为,在创新驱动发展战略背景下,国有股东会将更多资源向企业创新活动倾斜,以提升企业创新水平。

企业创新不仅受到内部股权结构的影响,而且与外部市场结构息息相关。现有相关文献研究指出,在不同市场结构中,国有股权在促进企业创新方面发挥的作用不同。在垄断行业中,非国有股东极可能合谋侵占中小股东的合法权益,进而抑制企业创新投入[6]。国有股东能有效抑制非国有股东合谋侵占中小股东利益的行为,并通过优化内部治理结构促进企业创新[7]。在非垄断行业中,国有股权能通过缓解企业信贷约束降低创新失败风险,并通过减少创新成果外溢促进企业创新[8]。李春涛和宋敏[8]指出,在激烈的市场竞争中,国有股权能够保护企业创新成果,避免创新成果外溢,进而激发企业创新意愿;李健等[9]研究指出,在非垄断行业企业中引入国有股东有助于加快行业内信息流通,减少信息不对称问题,进而降低企业创新成本,增强企业技术创新动力。

现有相关研究围绕不同市场结构中国有股权与企业创新的关系进行探讨,但存在以下不足:首先,现有文献大多采用国有股权与总股本的比值度量国有控股权,这显然与现实情况存在差异。事实上,随着中国资本市场发展和国有企业混合所有制改革深化,企业前十大股东之外的中小股东持股比例越来越小,通过股东大会或董事会参与公司治理的能力越来越弱,国有股东只需在企业前十大股东中拥有50%及以上的股权就能在企业股权结构中占据绝对优势地位,实现对企业的绝对控制。在上述情况下,采用企业前十大股东中的国有股权占比度量国有控股权更具现实意义。其次,现有文献基于创新动机将企业创新划分为策略性创新与实质性创新,但较少探讨国有股权控股地位变化与不同动机企业创新间的关系。最后,现有文献虽探讨不同市场结构中国有股权与企业创新的关系,但未能更深层次剖析不同市场结构中国有股权控股地位变化对不同动机企业创新的异质性影响。

为揭示进一步国有控股权变化与企业创新间的关系,本文以2009—2020年沪深A股上市公司为样本,采用企业前十大股东中的国有股权占比度量国有控股权,采用精确断点回归方法研究国有股权控股地位变化对企业创新的因果效应,以及不同市场结构中国有股权控股地位变化对不同动机企业创新的异质性影响。

1 理论分析与研究假设

1.1 国有控股权变化与企业创新

现有公司治理理论指出,股权结构是企业创新不可或缺的影响因素。合理的股权结构可有效分散创新风险,对企业创新具有重要影响,而股权制衡效果与股权性质密不可分[10]。非国有股东与政府关联度较低,受政府干预程度较低,追求经济利益最大化,具有较强的创新动机[11],能够通过完善公司治理机制与优化投资行为促进企业创新活动。创新是一项长周期、高风险与高度不确定性的活动[12]。当前,中国资本市场尚不成熟,非国有股东绝对控股的企业面临严重融资约束,难以为创新活动提供必要的资金支持[13]。当非国有股东处于绝对控股地位,而国有股东处于非绝对控股地位时,极易出现相同产权性质股东合谋侵占中小股东利益问题,进而对企业创新投资产生“挤出效应”。此外,目前中国知识产权保护体系尚不完善,纵使非国有企业创新成功,也难以避免创新成果外溢,进而导致创新回报率低下[8]。由此可知,非国有企业虽拥有较强的创新意愿,但受限于融资约束、大股东合谋以及创新成果外溢问题,最终表现为创新投入与创新产出水平低下。

国有股东因持有者为中央和地方政府,通常被视为存在政府隐性担保[3]。首先,当国有股东由非绝对控股变为绝对控股时,企业更容易获得政府创新补助与税收减免[14]。在中国银行体系下,国有绝对控股企业更容易从银行获得更多低成本贷款,进而极大地缓解创新融资约束[15]。其次,当国有股东由非绝对控股变为绝对控股时,基于其强势地位,能有效保护企业创新成果,使企业享有创新成果带来的全部收益。最后,国有绝对控股能够抑制非国有股东的自利行为,形成有效的内部监督机制,从而为企业创新营造良好的内部环境[7]。由上述分析可知,国有绝对控股能够降低企业创新融资约束,保护企业创新成果并营造良好的内部治理环境,进而提高企业创新水平。为此,本文提出以下假设:

H1:国有股东由非绝对控股变为绝对控股会对企业创新产生显著正向激励作用。

总体上,国有股东由非绝对控股变为绝对控股可能对企业创新产生显著正向激励作用,但对不同动机企业创新的影响,需要结合中国专利制度设计特征与企业专利活动的典型事实进行分析。目前,中国专利分为发明、实用新型与外观设计3类,发明专利是指新产品研发、制造及实用方法创新;实用新型专利是指产品结构创新和生产工艺改进;外观设计为产品形状、图标与样式的创新。其中,发明专利所需各项费用较高,创新难度最大、周期最长,需要通过实质性审查才能获得授权,故创新质量最高。相比之下,实用新型与外观设计这两类专利耗费成本较低、周期较短且容易通过审查。正因为“短平快”的特征,实用新型与外观设计专利成为企业向投资者和政府传递自身具有较强竞争优势的信号机制[16]。Wei等[17]基于创新动机差异,将能提高企业创新质量的发明专利定义为实质性创新,将实用新型与外观设计专利定义为策略性创新。近年来,在创新驱动发展战略背景下,企业专利申请数量激增,但主要体现在低技术含量、低经济价值的实用新型与外观设计类专利上[18]。

当前经济背景下探讨国有股权与企业创新的关系,需要关注专利类型差异。一方面,实质性创新具有长周期、高投入、高风险与高不确定性特征,长期研发投入会给企业短期盈利带来巨大冲击,且受研发资源制约,无法产生立竿见影的效果。另一方面,在各地政府积极推行专利奖励政策、营造“创新崇拜”的氛围下,国有股东会积极响应政府号召,追求企业创新的“速度”与“数量”,大规模申请实用新型与外观设计专利,以此塑造良好的企业形象[14]。综上可知,国有股东由非绝对控股变为绝对控股能够为企业实质性创新提供资金支持并有效分散创新风险,通过降低创新成果的外溢性,使企业充分享有实质性创新带来的收益,进一步激发企业创新意愿。但需要指出的是,当国有股东处于绝对控股地位时,处于非绝对控股地位的非国有股东并不能有效发挥制约作用,进而导致企业开展策略性创新的动机强于实质性创新。综上所述,本文提出以下假设:

H2:国有股东由非绝对控股变为绝对控股会对企业实质性创新与策略性创新产生显著激励作用,且对策略性创新的激励作用明显强于实质性创新。

1.2 国有控股权变化、市场结构与企业创新

上述理论分析未将外部市场结构纳入考虑范畴,实际上,在不同市场结构中,国有控股权变化对企业创新的影响路径与效果可能存在显著差异。在垄断行业,企业拥有较强的市场力量与风险承担能力,能够有效保护自身创新成果,独享创新带来的超额利润。因此,垄断是自然滋生创新的基础[19]。此外,垄断行业中存在较高的进出壁垒,企业能凭借垄断地位获取超额收益[20],不需要为政府补助与税收优惠进行既耗费研发资源又无益于未来发展的策略性创新。对于非国有企业而言,拥有一定的垄断力量,能够提高创新成果保护能力并缓解融资约束,进而为实质性创新提供充足的资金支持。但基于非国有股东的天然逐利性,当非国有股东处于绝对控股地位时,可能会通过转移资产、关联交易等方式侵占中小股东的合法权益[21],进而抑制企业创新投入。因此,非国有企业处于垄断地位可能无益于企业创新。然而,对国有企业而言,拥有垄断地位能够进一步提高创新成果保护能力与风险承担能力,极大地降低实质性创新失败风险,进而促进实质性创新,提高自身核心竞争力以巩固垄断地位。

在非垄断行业中,市场内原有竞争者与潜在进入者的技术创新行为均会瓜分企业固有市场份额,竞争性外部环境压力迫使企业不断寻求技术创新,通过提高核心竞争力抢占市场份额,从而获取更多利润[22]。上述情景下,非国有企业在外部竞争压力下会产生强烈的实质性创新动机,但受限于创新成果外溢性与信贷资源约束,导致创新投入与创新产出水平低下。由此可见,非国有股东处于非绝对控股地位既能激发企业实质性创新意愿,又能基于自身利益最大化对国有股东发挥一定的监督与制约作用[23]。国有股东处于绝对控股地位能够为企业创新提供良好的环境[2],进而缓解企业融资约束并降低信息不对称与创新成本,增强企业技术创新动力。因此,虽然在非垄断行业无法彻底解决国有股东处于绝对控股地位导致的委托代理问题,即经理人依然会为自身政治利益实施大量策略性创新行为,但外部竞争压力与追求经济利益最大化的非国有股东(处于非绝对控股地位)会对国有控股股东发挥一定程度的制约作用,促使国有股东为提高企业核心竞争力以获取更多市场利润而开展实质性创新。也就是说,在非垄断行业,国有股权处于绝对控股地位对企业策略性创新与实质性创新发挥正向激励作用,且对策略性创新行为的作用显著强于实质性创新。综上所述,本文提出以下假设:

H3:在不同市场结构中,国有股东由非绝对控股变为绝对控股对企业创新具有异质性影响。

2 实证设计

2.1 样本与数据

由于财政部于2006 年更新了《企业会计准则》,2007 年财务指标统计口径达到一致。2008年全球金融危机爆发,为确保实证结果的准确性,本文以2009年作为时间起点,采用2009—2020年沪深A股上市公司数据作为研究样本。本文所有数据均来源于CSMAR数据库和CNRDS数据库,并对原始数据进行以下处理:第一,剔除证监会2012年版分类中的金融企业、资不抵债企业以及ST企业;第二,剔除营业收入小于0的企业;第三,剔除前十大股东中国有股东持股数量等于0的企业。此外,本文对所有连续变量进行缩尾处理,采用1%分位数值和99%分位数值替换1%分位数以下、99%分位数以上的极端值。在本文所选断点SOER=0.5处,无法区分企业内国有股权是否绝对控股,故参考陈林等[2]的研究成果,剔除这部分样本。最终,获得面板数据共14 733个观测值,包括2009—2020年2 982家上市公司数据。

2.2 变量设计与说明

2.2.1 因变量

企业创新(PATENT)。现有文献通常采用R&D投入与专利数量衡量企业创新,由于专利数量能够综合反映企业对实际及潜在创新投入的利用效率[24],借鉴Chen等[3]的研究成果,本文选择能够准确反映企业创新产出实际时间的“申请日”统计每家上市公司专利申请数量,以此衡量企业创新。进一步参考Wei等[17]的研究成果,本文基于不同创新动机将企业创新划分为策略性创新(PATENTUD)与实质性创新(PATENTI)。具体而言,采用外观设计专利申请数量与实用新型专利申请数量之和加1后取自然对数衡量企业策略性创新,即PATENTUD=ln(外观设计专利申请数量+实用新型专利申请数量+1);采用发明专利申请数量加1后取自然对数衡量企业实质性创新,即PATENTI=ln(发明专利申请数量+1)。

2.2.2 分配变量

国有股权是否处于绝对控股地位(T)。参考林莞娟等[25]的研究成果,本文采用企业前十大股东中的国有股权占比度量国有股权(SOER)。当SOER>0.5时,表示国有股权处于绝对控股地位,分配变量T=1;反之,则表示国有股权处于非绝对控股地位,分配变量T=0。

2.2.3 分类变量

市场结构(IND)。参考岳希明和蔡萌[26]的研究成果,本文将煤炭开采和洗选业、石油和天然气开采业、黑色金属矿采选业、有色金属矿采选业、烟草制品业、石油加工、炼焦和核燃料加工业、黑色金属冶炼和压延加工业、有色金属冶炼和压延加工业、铁路、船舶、航空航天和其它运输设备制造业、电力、热力、燃气及水生产和供应业、土木工程建筑业、交通运输、仓储和邮政业、电信、广播电视和卫星传输服务、水利、环境和公共设施管理业以及教育与卫生和社会工作定义为垄断行业(IND=1),将其它行业定义为非垄断行业(IND=0)。

2.2.4 协变量

借鉴陈林等[2]、Chen等[3]的研究成果,本文将政府补助(SUBSIDIES)、企业固定资产比率(FIX)、企业杠杆率(LEV)和企业总资产回报率(ROA)作为可能影响企业创新的协变量。其中,本文采用财务报表附注中政府补助金额与企业总资产的比值衡量政府补助,采用企业固定资产总额与总资产的比值衡量企业固定资产比率,采用当期总负债与总资产的比值衡量企业杠杆率,采用企业总资产回报率衡量企业盈利能力。

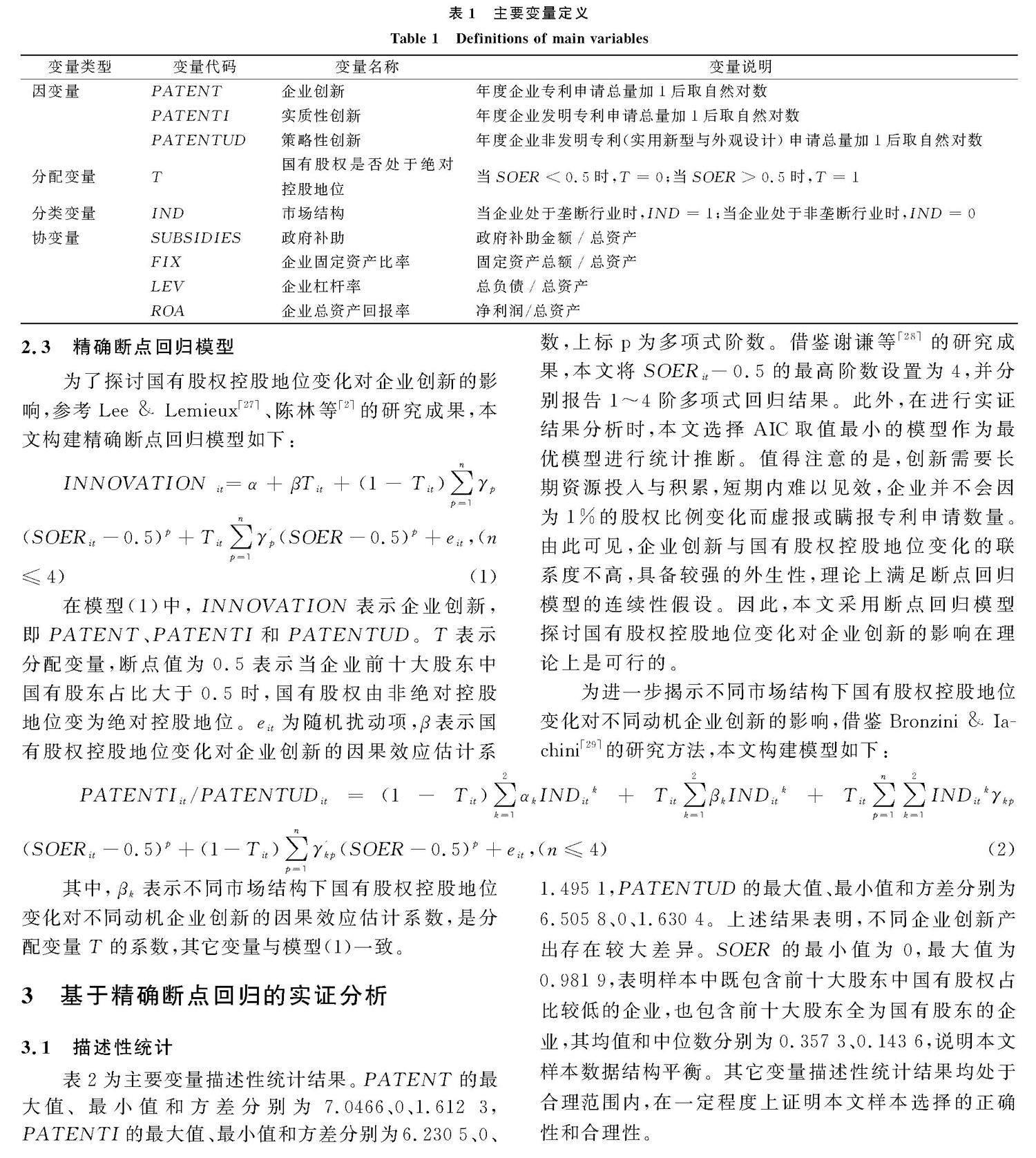

具体指标设计与计算见表1。

2.3 精确断点回归模型

为了探讨国有股权控股地位变化对企业创新的影响,参考Lee & Lemieux[27]、陈林等[2]的研究成果,本文构建精确断点回归模型如下:

INNOVATION it=α+βTit+(1-Tit)∑np=1γp(SOERit-0.5)p+Tit∑np=1γ'p(SOER-0.5)p+eit,(n≤4) (1)

在模型(1)中,INNOVATION表示企业创新,即PATENT、PATENTI和PATENTUD。T表示分配变量,断点值为0.5表示当企业前十大股东中国有股东占比大于0.5时,国有股权由非绝对控股地位变为绝对控股地位。eit为随机扰动项,β表示国有股权控股地位变化对企业创新的因果效应估计系数,上标p为多项式阶数。借鉴谢谦等[28]的研究成果,本文将SOERit-0.5的最高阶数设置为4,并分别报告1~4阶多项式回归结果。此外,在进行实证结果分析时,本文选择AIC取值最小的模型作为最优模型进行统计推断。值得注意的是,创新需要长期资源投入与积累,短期内难以见效,企业并不会因为1%的股权比例变化而虚报或瞒报专利申请数量。由此可见,企业创新与国有股权控股地位变化的联系度不高,具备较强的外生性,理论上满足断点回归模型的连续性假设。因此,本文采用断点回归模型探讨国有股权控股地位变化对企业创新的影响在理论上是可行的。

为进一步揭示不同市场结构下国有股权控股地位变化对不同动机企业创新的影响,借鉴Bronzini & Iachini[29]的研究方法,本文构建模型如下:

PATENTIit/PATENTUDit=(1-Tit)∑2k=1αkINDitk+Tit∑2k=1βkINDitk+Tit∑np=1∑2k=1INDitkγkp(SOERit-0.5)p+(1-Tit)∑np=1γ'kp(SOER-0.5)p+eit,(n≤4)(2)

其中,βk表示不同市场结构下国有股权控股地位变化对不同动机企业创新的因果效应估计系数,是分配变量T的系数,其它变量与模型(1)一致。

3 基于精确断点回归的实证分析

3.1 描述性统计

表2为主要变量描述性统计结果。PATENT的最大值、最小值和方差分别为7.0466、0、1.612 3,PATENTI的最大值、最小值和方差分别为6.230 5、0、1.495 1,PATENTUD的最大值、最小值和方差分别为6.505 8、0、1.630 4。上述结果表明,不同企业创新产出存在较大差异。SOER的最小值为0,最大值为0.981 9,表明样本中既包含前十大股东中国有股权占比较低的企业,也包含前十大股东全为国有股东的企业,其均值和中位数分别为0.357 3、0.143 6,说明本文样本数据结构平衡。其它变量描述性统计结果均处于合理范围内,在一定程度上证明本文样本选择的正确性和合理性。

3.2 国有控股权变化对企业创新的影响效应

在进行断点回归分析前,通过断点回归图判断分配变量与因变量间的因果效应,即直接观察因变量的跳跃是否受分配变量影响。基于此,本文绘制图1直观分析国有股权控股地位变化对企业创新的因果效应。在图1中,垂直虚线表示SOER=0.5的分界线,分界线左边表示国有股权处于非绝对控股地位,分界线右边表示国有股权处于绝对控股地位。由图1可知,在断点处,企业创新出现明显向上跳跃,其截距从2.4上升至3.1,即国有股权由非绝对控股地位变为绝对控股地位后,对企业创新产生的局部平均处理效应为0.7。

图1显示,国有股权控股地位变化会导致企业创新产生明显跳跃,但仅通过上图并不能准确反映国有股权控股地位变化对企业创新的因果效应。因此,本文根据模型(1)进行断点回归实证分析,结果如表3所示。表3列(1)~(4)表示1~4阶多项式参数回归结果,其中,分配变量T的估计系数均在1%水平上显著为正。上述结果说明,在国有股权控股地位变化点即断点值处,企业创新出现向上跳跃,即国有股权处于绝对控股地位会对企业创新产生显著正向激励作用,假设H1得证。AIC检验支持最优模型为分配变量的4阶多项式,对应表3列(4)回归结果。该最优模型的断点回归结果表明,在断点值附近样本企业中,国有股东控股地位变化对企业创新的局部平均处理效应为0.705,且在1%水平上显著为正。出现上述结果的原因在于,当国有股东处于绝对控股地位时,不仅能为企业创新提供必要的稀缺资源,而且能有效抑制非国有股东的自利行为,营造良好的内部治理环境,从而促进企业创新产出。

3.3 国有控股权变化对不同动机企业创新的影响效应

为进一步探讨国有股权控股地位变化对不同动机企业创新的因果效应,本文绘制图2,观察国有股权控股地位变化对企业实质性创新与策略性创新的影响。图2显示,国有股权控股地位变化对企业实质性创新与策略性创新的影响存在明显断点。图2左图显示,国有股权控股地位变化使得企业实质性创新向上跳跃,截距从1.8上升至2.3,即国有股权由非绝对控股地位变为绝对控股地位后,对企业实质性创新产生的局部平均处理效应为0.5。图2右图表示,控股地位变化使得企业策略性创新向上跳跃,截距从1.6上升至2.4,即国有股权由非绝对控股地位变为绝对控股地位后,对企业策略性创新产生的局部平均处理效应为0.8。

为了准确估计国有股权控股地位变化对企业实质性创新和策略性创新的差异化影响,本文根据模型(1)进行断点回归估计。表4展示了国有股权由非绝对控股地位变为绝对控股地位后,对不同动机企业创新的影响。由表4可知,当因变量为PATENTI时,AIC检验支持N=4阶多项式设定,最优模型设定为分配变量的4阶多项式。最优模型断点回归结果显示,在断点值附近样本企业中,处于绝对控股地位的国有股权对企业实质性创新的局部平均处理效应为0.477,且在1%水平上显著为正;当因变量为PATENTUD时,AIC检验支持N=4阶多项式设定,最优模型设定为分配变量的4阶多项式。最优模型断点回归结果表明,在断点值附近样本企业中,处于绝对控股地位的国有股权对企业策略性创新的局部平均处理效应为0.787,且在1%水平上显著为正。上述结果表明,总体上,当国有股权由非绝对控股变为绝对控股时,企业实质性创新与策略性创新均会产生明显的向上跳跃。由局部平均处理效应可知,企业策略性创新跳跃幅度大于实质性创新且更显著,即国有股权控股地位变化对策略性创新的局部平均处理效应高于实质性创新,两者差值为0.310。由此可知,假设H2得证。出现上述结果的原因在于,在政府鼓励创新的政策背景下,国有股东具有迎合政府政策的动机,为获取更多政策资源,会开展大量策略性创新。此外,当国有股东由非绝对控股地位变为绝对控股地位时,非国有股东无法有效制衡国有股东,进而导致企业策略性创新数量明显多于实质性创新数量。

3.4 市场结构的异质性分析

前文理论分析指出,在不同市场结构中,国有股权对企业创新的影响可能存在显著差异。因此,本文将外部市场结构纳入考察范畴,进一步探讨在垄断行业和非垄断行业中国有股权控股地位变化对不同动机企业创新的异质性影响。

3.4.1 垄断行业中国有控股权变化与不同动机企业创新

在断点回归实证检验前,本文绘制图3揭示垄断行业中国有股权控股地位变化与不同动机企业创新的关系。由图3可知,在垄断行业中,国有股权控股地位变化对企业实质性创新的影响存在明显断点,其截距从1.3上升至2,即国有股权由非绝对控股地位变为绝对控股地位后,对企业实质性创新行为产生的局部平均处理效应为0.7,但对企业策略性创新的影响并不存在明显断点。

为进一步得出准确的断点回归系数,本文根据模型(2)进行断点回归,结果如表5所示。表5回归结果与图3的结果基本一致。当因变量为PATENTI时,根据AIC准则可知,分配变量的一阶多项式为最优模型。此时,分配变量系数β在5%水平上显著为正,表明当国有股权控股地位发生变化时会对企业实质性创新行为产生显著正向激励作用。对于因变量PATENTUD而言,分配变量多项式从一阶到四阶的回归系数虽为正但均不显著。由AIC准则可知,PATENTUD的最优模型设定为分配变量的一阶多项式,而最优模型中断点回归结果仍不显著。可见,在垄断行业中,国有股权是否处于绝对控股地位对企业策略性创新无显著影响,但对实质性创新存在显著正向激励作用。出现上述结果的原因如下:首先,在垄断行业中,企业能凭借垄断地位获取超额收益,不需要为政府补助与税收优惠进行策略性创新;其次,拥有垄断地位的企业具有较强的风险承担能力,能够有效保护创新成果并降低实质性创新风险,因而能够进一步巩固自身垄断地位。

3.4.2 非垄断行业中国有控股权变化与不同动机企业创新

在断点回归实证检验前,本文绘制图4以揭示非垄断行业中国有股权控股地位变化与不同动机企业创新的关系。由图4可知,在非垄断行业中,国有股权控股地位变化会导致企业实质性创新与策略性创新出现明显断点。其中,左图表示,国有股权控股地位变化使得企业实质性创新产生明显的向上跳跃,截距从1.7上升至2.2,即国有股权由非绝对控股地位变为绝对控股地位后,对企业实质性创新产生的局部平均处理效应为0.5。右图表示,控股地位变化使得企业策略性创新产生明显的向上跳跃,截距从1.6上升至2.4,即国有股权由非绝对控股地位变为绝对控股地位后,对企业策略性创新产生的局部平均处理效应为0.8。

为进一步得出准确的参数断点估计结果,本文根据模型(2)进行断点回归,结果如表6所示。由表6回归结果可知,在非垄断行业中,国有股权处于绝对控股地位对企业实质性创新与策略性创新发挥显著正向激励作用。AIC准则检验支持N=4阶多项式设定,即对因变量PATENTI和PATENTUD而言,最优模型设定均为分配变量的4阶多项式。当因变量为PATENTI时,最优模型回归结果为0.469,且在1%水平上显著;当因变量为PATENTUD时,最优模型回归系数为0.800,且在1%水平上显著。上述结果表明,在非垄断行业中,当国有股权由非绝对控股地位变为绝对控股地位时,企业实质性创新与策略性创新均会产生向上跳跃。由局部平均处理效应可知,企业策略性创新向上跳跃幅度大于实质性创新,即国有股权控股地位变化对企业策略性创新的局部平均处理效应高于实质性创新,两者差值为0.331。出现上述结果的原因在于,在非垄断行业中,国有股权可以通过缓解企业融资约束和降低创新成果外溢性促进企业创新。但在政府鼓励创新的政策背景下,国有股东会进行大量外观设计与实用新型专利申请,表现为国有股东处于绝对控股地位对企业策略性创新的促进作用强于实质性创新。

综上可知,在垄断行业中,国有股权处于绝对控股地位对企业实质性创新具有显著正向激励作用,但对策略性创新的影响不显著;在非垄断行业中,国有股权处于绝对控股地位对企业实质性创新与策略性创新均存在显著正向激励作用,且对策略性创新的激励作用强于实质性创新。换言之,国有股权处于绝对控股地位对不同动机企业创新存在差异化影响。因此,假设H3得证。

4 稳健性检验

4.1 连续性假设检验

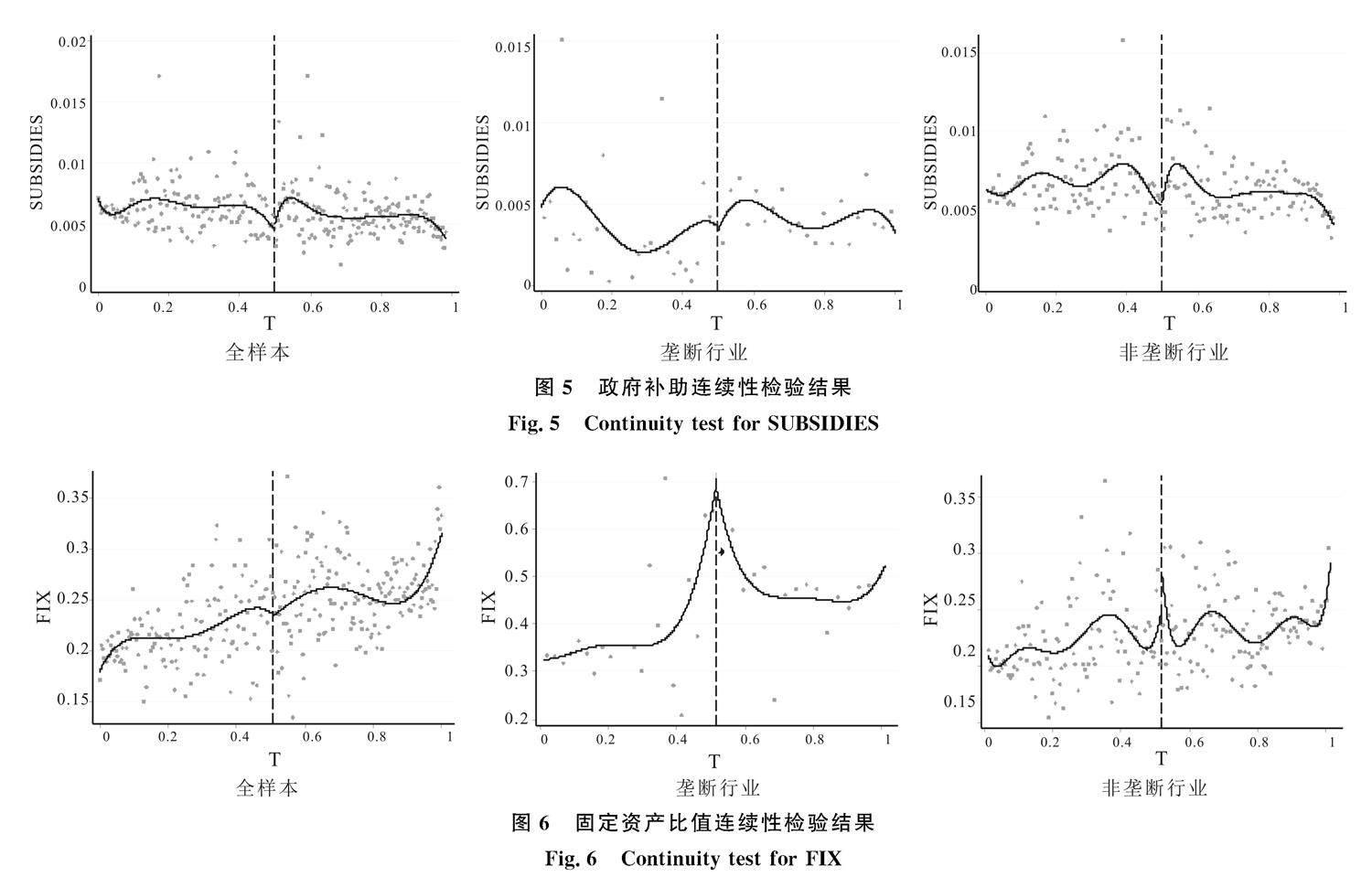

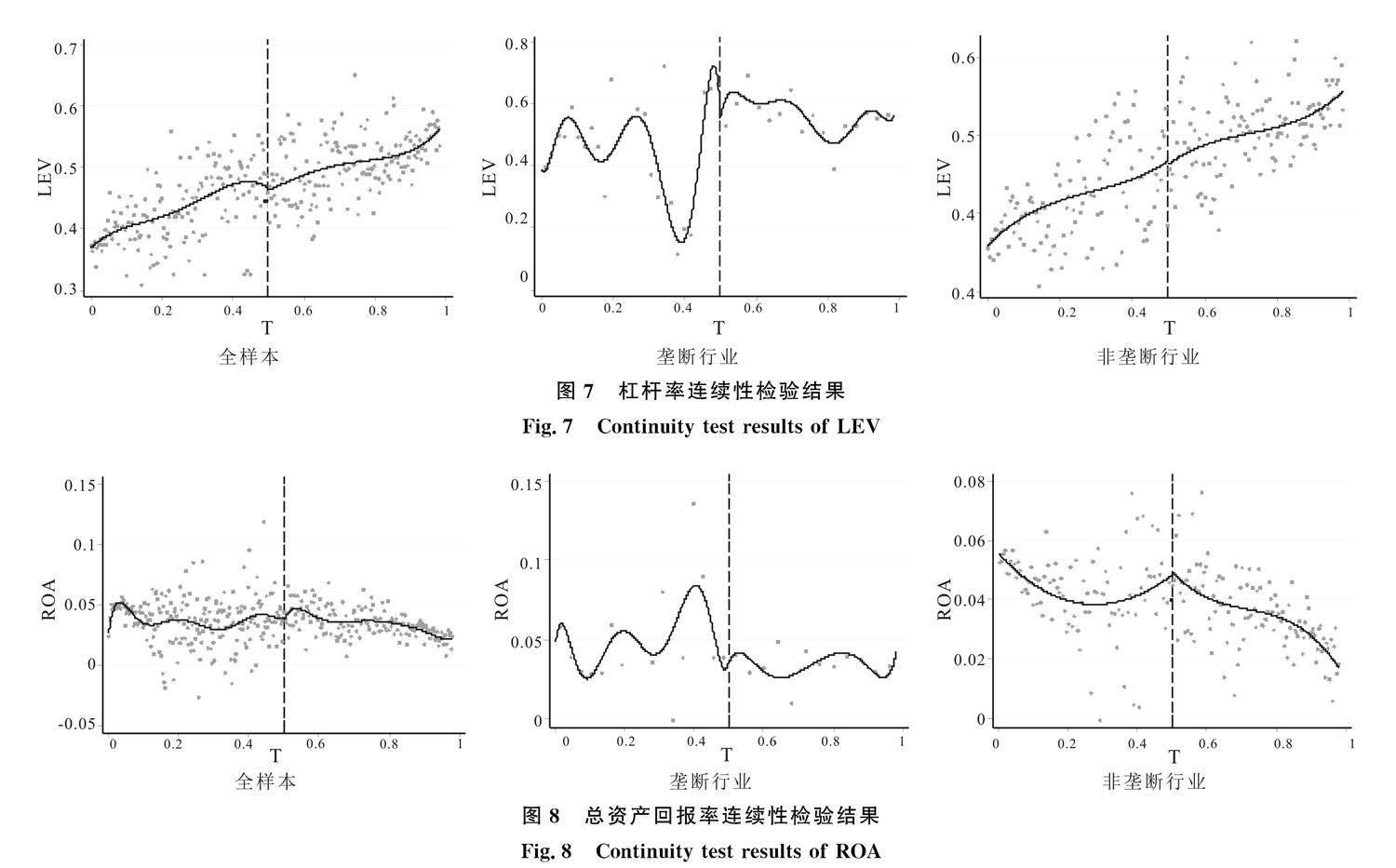

精确断点回归模型的有效性依赖于连续性假设,该假设要求在分配变量未发生变化时,潜在结果在断点附近平滑。由于该要求无法直接进行检验,现有研究通常采用间接方法验证连续性假设。现有文献大多通过验证对因变量具有一定解释力的协变量在断点处是否连续以验证RD回归的连续性假设[30]。如果协变量在断点处无显著跳跃,则认为在未接受处理时,因变量是连续的。基于现有研究,影响国有控股权与企业创新的协变量主要有政府补助、固定资产比值、杠杆率与总资产回报率等[2-3]。由此,本文选择以上4个指标作为协变量,以此代替模型(1)(2)中的因变量进行断点回归,并通过观察分配变量估计系数是否显著判断连续性假设成立与否。

由图5-图8可知,以上4个协变量无论是在全样本、垄断行业还是非垄断行业均不存在明显断点,具体参数断点回归结果如表7所示。表7列(1)~(3)回归结果与图5-图8的结果基本一致,即无论是在全样本、垄断行业样本还是非垄断行业样本中,基于AIC准则选择的最优模型表明协变量估计系数不显著,满足断点回归模型的连续性假设,由此证明本文因变量回归结果有效。

4.2 控制协变量后的断点回归

在前文精确断点回归模型中,并未纳入协变量进行回归。根据Lee&Lemieux[27]的研究成果,在回归模型中控制协变量后,若断点回归结果不受影响,则说明本文断点回归模型设计有效。因此,本文在控制协变量后分别对模型(1)(2)进行参数断点回归。表8列(1)~(3)结果表明,在加入协变量后,回归结果与前文回归结果基本一致,进一步支持本文断点回归设计的有效性。

4.3 非参数断点回归

考虑到断点回归结果严重依赖模型设定的具体函数形式,而模型可能存在误设问题,本文进一步采用非参数断点回归对模型(1)(2)重新估计。在非参数断点回归中,带宽(断点两侧样本范围)选择尤为重要,带宽越窄,偏差越小,但带宽内的样本量越少,会导致方差越大。因此,参考Imbens&Kalyanaraman[30]的研究成果,本文选择均方误差(MSE)最小的带宽作为最优带宽,并基于最优带宽对模型进行非参数断点回归。由表9列(1)~(3)可知,最优带宽下非参数断点回归结果与参数断点回归结果相差不大,说明本文参数断点回归结果具有稳健性。

4.4 伪断点检验

通过检验因变量在其它位置是否存在跳跃可以判断模型回归估计的因果效应是否受其它未观测变量的影响,即进行伪干预检验。借鉴Porta等[31]的研究成果,当公司股东拥有超过20%的投票权时,可将其视为企业终极所有者。据此,本文将断点位置更改为SOER=0.2处,通过检验企业创新是否在此处出现断点,可以判断本文估计的因果效应的准确性。由表10列(1)~(3)可知,将断点更改为SOER=0.2后,无论是全样本、垄断行业还是非垄断行业,PATENT、PATENTI和PATENTUD均未出现明显跳跃,进一步证明本文估计的因果效应未受其它混杂变量的影响,而是因国有股权控股地位变化所致。

5 结语

5.1 研究结论

本文选取沪深A股上市公司为样本,采用前十大股东中国有股权占比衡量国有控股权,采用精确断点回归分析法探讨国有股权控股地位变化与企业创新的因果效应,并结合中国专利制度特征揭示国有股权控股地位变化对不同动机企业创新的影响。此外,本文将市场结构纳入研究范畴,进一步探讨不同市场结构下国有股权控股地位变化对不同动机企业创新的异质性影响,得到以下主要结论:

(1)总体而言,国有股权由非绝对控股变为绝对控股会对企业创新产生显著正向激励作用,表明国有绝对控股能够通过缓解企业融资约束、降低创新成果外溢性以及营造良好的内部治理环境促进企业创新。

(2)区分企业创新动机后,上述作用依然显著,且国有股权由非绝对控股变为绝对控股对企业策略性创新的激励作用明显强于实质性创新。上述结果表明,在政府鼓励创新的政策背景下,国有股东为了迎合政府政策,会开展策略性创新活动,进而强化国有控股权变化对企业策略性创新的促进作用。

(3)不同市场结构中,国有股权由非绝对控股变为绝对控股会对企业创新产生异质性影响。在垄断行业中,国有股权由非绝对控股变为绝对控股对企业策略性创新无显著影响,但对实质性创新发挥显著正向激励作用;在非垄断行业中,国有股权由非绝对控股变为绝对控股对企业策略性创新与实质性创新均发挥正向激励作用,且对策略性创新的作用显著强于实质性创新。上述结果说明,市场结构是影响国有控股权变化与不同动机创新行为关系的重要因素。此外,考虑到断点回归模型有效性的假设要求,本文对协变量进行连续性检验,将协变量纳入模型中进行参数断点回归检验,并基于最优带宽对模型进行非参数断点回归以及更换断点位置进行伪干预检验。结果表明,本文研究结果具有稳健性。

5.2 理论贡献

(1)本文聚焦国有股权由非绝对控股地位到绝对控股地位的控制权变化对企业创新的影响,揭示了国有控股权与企业创新的关系,为我国推进国有企业混合所有制改革和实施创新驱动发展战略提供了参考依据,丰富了现有国有股权与企业创新相关文献。

(2)本文基于不同创新动机将企业创新划分为策略性创新与实质性创新,进一步探讨国有控股权对企业策略性创新与实质性创新的影响,解释了中国专利“量高质低”的成因,并为提升中国创新质量提供了借鉴。

(3)本文通过断点回归考察了不同市场结构下国有控股权变化对企业创新的异质性影响,为不同市场结构中构建有助于企业实质性创新的最优控制权结构提供了经验证据。

5.3 政策建议

(1)在中国资本市场尚未发展完善的背景下,实施混合所有制改革不代表国有资本要放弃控股权,而应在综合考虑国有企业融资需求和所有权结构多元化的基础上,通过优化国有控股权结构促进企业创新,进而从微观主体层面实施国家创新驱动发展战略。此外,政府需要完善创新考核标准,避免企业为了迎合政策而过多追求策略性创新,从而实现国有企业创新增量提质。

(2)对于涉及国家政治经济安全的垄断行业企业,不能一味强调“去国有化”,应在股权结构多元化的基础上,强化国有股权的主导地位,充分发挥国有企业垄断地位优势,强化企业实质性创新能力,从而提高企业创新质量。对于市场化程度较高的非垄断行业企业,需要充分利用国有股东的强势地位,保护企业创新成果,并通过优化国有控股权结构促进企业实质性创新。

5.4 不足与展望

本文存在如下不足:首先,采用专利申请量衡量企业创新,进一步采用发明专利申请数量作为企业实质性创新的衡量指标。虽然上述指标在学界应用广泛,但难以准确反映企业创新能力。未来可以采用实地调研和问卷调查方法获取更准确的企业创新度量指标。其次,仅探讨了不同市场结构中国有控股权变化对企业创新的影响,还存在其它外部因素会影响企业创新。未来可以从外部金融市场发展水平与法制环境等方面,进一步探讨国有控股权对不同动机企业创新的影响。

参考文献参考文献:

[1] ZHOU K Z, GAO G Y, ZHAO H. State ownership and firm innovation in China: an integrated view of institutional and efficiency logics[J]. Administrative Science Quarterly, 2017, 62(2): 375-404.

[2] 陈林,万攀兵,许莹盈.混合所有制企业的股权结构与创新行为——基于自然实验与断点回归的实证检验[J].管理世界,2019,35(10):186-205.

[3] CHEN Q, TANG S, XU Y. Do government subsidies and financing constraints play a dominant role in the effect of state ownership on corporate innovation? evidence from China[J]. Managerial and Decision Economics, 2022, 43(8): 3698-3714.

[4] 尹美群,高晨倍.混合所有制企业控制权、制度环境和研发创新[J].科研管理,2020,41(6):1-8.

[5] PAN X, CHEN X, SINHA P, et al. Are firms with state ownership greener? an institutional complexity view[J]. Business Strategy and the Environment, 2020, 29(1): 197-211.

[6] 乔菲,文雯,冯晓晴.“国家队”持股能促进企业绿色创新吗——重污染行业的异质性分析[J].科技进步与对策,2022,39(22):92-102.

[7] 钟昀珈,张晨宇,陈德球.国企民营化与企业创新效率:促进还是抑制[J].财经研究,2016,42(7):4-15.

[8] 李春涛,宋敏.中国制造业企业的创新活动:所有制和CEO激励的作用[J].经济研究,2010,45(5):55-67.

[9] 李健,杨蓓蓓,潘镇.政府补助、股权集中度与企业创新可持续性[J].中国软科学,2016,39(6):180-192.

[10] DALEY D. The politics and administration of privatization: efforts among local governments[J]. Policy Studies Journal, 1996, 24(4): 629-631.

[11] BOUBAKRI N, COSSET J C, SAFFAR W. The role of state and foreign owners in corporate risk-taking: evidence from privatization[J]. Journal of Financial Economics, 2013, 108(3): 641-658.

[12] HOLMSTROM B. Agency costs and innovation[J]. Journal of Economic Behavior & Organization, 1989, 12(3): 305-327.

[13] 严若森,陈静,李浩.基于融资约束与企业风险承担中介效应的政府补贴对企业创新投入的影响研究[J].管理学报,2020,17(8):1188-1198.

[14] 孙晓华,郭旭,王昀.政府补贴、所有权性质与企业研发决策[J].管理科学学报,2017,20(6):18-31.

[15] 田利辉,王可第,马静,等.产融结合对企业创新的影响:资源协同还是资源诅咒[J].经济学(季刊),2022,22(6):1891-1912.

[16] 王兰芳,王悦,侯青川.法制环境、研发“粉饰”行为与绩效[J].南开管理评论,2019,22(2):128-141.

[17] WEI Y, NAN H, WEI G. The impact of employee welfare on innovation performance: evidence from China's manufacturing corporations[J/OL]. (2020-04-04) [2023-04-27]. https://doi.org/10.1016/j.ijpe.2020.107753.

[18] 龙小宁,王俊.中国专利激增的动因及其质量效应[J].世界经济,2015,38(6):115-142.

[19] SCHUMPETER J A. Capitalism,socialism,and democracy[J]. American Economic Review, 1942, 3(4): 594-602.

[20] NICKELL S J. Competition and corporate performance[J]. Journal of Political Economy, 1996, 104(4): 724-746.

[21] KWON S S, YIN Q J. Executive compensation, investment opportunities, and earnings management: high-tech firms versus low-tech firms[J]. Journal of Accounting, Auditing & Finance, 2006, 21(2): 119-148.

[22] ARROW K. Economic welfare and the allocation of resources for invention[J]. NBER Chapters, 1972, 12: 609-626.

[23] GUPTA N. Partial privatization and firm performance[J]. Journal of Finance, 2005, 60(2): 987-1015.

[24] HE J J, TIAN X. The dark side of analyst coverage: the case of innovation[J]. Journal of Financial Economics, 2013, 109(3): 856-878.

[25] 林莞娟,王辉,韩涛.股权分置改革对国有控股比例以及企业绩效影响的研究[J].金融研究,2016,59(1):192-206.

[26] 岳希明,蔡萌.垄断行业高收入不合理程度研究[J].中国工业经济,2015,32(5):5-17.

[27] LEE D S,LEMIEUX T. Regression discontinuity designs in economics[J]. Journal of Economic Literature, 2010, 48(2): 281-355.

[28] 谢谦,薛仙玲,付明卫.断点回归设计方法应用的研究综述[J].经济与管理评论,2019,35(2):69-79.

[29] BRONZINI R, IACHINI E. Are incentives for R&D effective? evidence from a regression discontinuity approach[J]. American Economic Journal: Economic Policy, 2014, 6(4): 100-134.

[30] IMBENS G, KALYANARAMAN K. Optimal bandwidth choice for the regression discontinuity estimator[J]. Review of Economic Studies, 2012, 79(3): 933-959.

[31] PORTA R L,LOPEZ-DE-SILANES F,SHLEIFER A.Corporate ownership around the world[J]. Journal of Finance, 1999, 54(2): 471-517.

(责任编辑:张 悦)

Can the Change in State-Owned Holding Drive Corporate Innovation? An Empirical Test Based on Regression Discontinuity

Tang Shuxiang, Chen Qi-an

(School of Economics and Business Administration, Chongqing University, Chongqing 400044, China)

英文摘要Abstract:Innovation is an essential factor for obtaining core competitive advantages and achieving long-term value. Particularly in emerging and rapidly growing countries where the globalization of emerging markets brings pressure and opportunities for domestic firms, such as China, a high level of corporate innovation is a dominant factor in driving economic development. In recent years, China has implemented policies for innovation-driven development strategies and issued a series of regulations to stimulate corporate innovation. Enterprises are important subjects of innovation. State-owned enterprises (SOEs) are an important part of Chinese enterprises. Enhancing the corporate innovation capability of SOEs is a key initiative to implement the innovation-driven development strategy and an important goal of the mixed-ownership reform of Chinese SOEs. The shareholding structure is a fundamental institutional arrangement in an enterprise, and has an important impact on the choice of innovation strategy. Innovation involves substantial resource investment and is characterized by long-term cycles and high uncertainty, making it challenging for firms to support innovation with their resources. In emerging economies, such as China, where capital markets are not well developed, firms have limited access to innovation resources from external sources. In this situation, state ownership with actual government control is particularly crucial for corporate innovation. Hence, it is significant to examine the effect of state ownership (especially the absolute control of state ownership) on corporate innovation in the context of SOE mixed-ownership reform.

Therefore, this paper employs the sharp regression discontinuity (Sharp RD) method to investigate the causal effect of the change in state ownership absolute control position and corporate innovation using a sample of A-share listed companies in Shanghai and Shenzhen from 2009—2020. The results of the study are as follows. First, the change in state ownership from a non-absolute control position to an absolute control position generally has a significant positive incentive effect on corporate innovation. Second, after distinguishing between different motivations for corporate innovation, the change in state ownership from a non-absolute control position to an absolute control position promotes strategic and substantive innovation. Moreover, the incentive effect of the change in state ownership from a non-absolute control position to an absolute control position on strategic innovation is significantly stronger than that of substantive innovation. Third, there are heterogeneous effects of the change in state ownership from a non-absolute control position to an absolute control position on corporate innovation in different market structures. Specifically, in the monopolistic industry, the change in state ownership from a non-absolute control position to an absolute control position does not significantly affect corporate strategic innovation but significantly promotes substantive innovation. In the non-monopolistic industry, the change in state ownership from a non-absolute control position to an absolute control position promotes corporate strategic and substantive innovation, and the promotion of strategic innovation is significantly stronger than substantive innovation. The above findings are still significant after taking a continuity hypothesis test, adding covariates, nonparametric regression discontinuity and other robustness tests.

The main contributions of this study in comparison with the existing literature lie in three aspects. First, this paper focuses on the impact of the change in state ownership from a non-absolute control position to an absolute control position on corporate innovation. It clarifies the relationship between state-owned holding and corporate innovation from the perspective of policy pressure and shareholding checks and balances, providing reference for promoting SOE mixed-ownership reform and implementing innovation-driven development strategies in China. Second, this paper classifies corporate innovation into strategic and substantive innovation based on different motivations and further explores the effects of the change in state ownership from a non-absolute control position to an absolute control position on strategic and substantive innovation. It further explains the causes of the "high-quantity and low-quality" of Chinese patents and provides suggestions for improving the quality of Chinese innovation. Third, this paper examines the heterogeneous effects of the change in state ownership from a non-absolute control position to an absolute control position on corporate innovation with different motivations in different external market structures by using a Sharp RD method. The findings provide empirical evidence for constructing different optimal control structures that contribute to corporate substantive innovation in different market structures.

Key Words:State-owned Holding; Corporate Innovation; Market Structure; Regression Discontinuity