去杠杆政策、企业金融化与违约风险

2024-06-07李程王丹

李程 王丹

[收稿日期] 2023-11-15

[基金项目]教育部哲社后期资助项目,资产负债表关联与风险溢出双重视角下的政府杠杆率结构性优化研究(批准号:21JHQ068)。

[作者简介]李程,天津工业大学经济与管理学院教授,研究方向:宏观金融。王丹,天津工业大学硕士研究生,研究方向:金融工程。

[摘要]选取我国2010—2021年A股的上市企业作为研究对象,并根据企业股权结构区分集团企业与非集团企业,使用KMV模型测算企业违约概率,利用双重差分模型研究去杠杆政策对违约风险的影响,主要的研究结论是:与非集团企业相比,去杠杆政策对集团企业的违约风险的降低效果更为显著;金融化與企业违约风险呈U型关系,适度金融化有助于去杠杆政策对集团企业违约风险抑制作用的有效发挥;货币政策紧缩强化了去杠杆政策和金融化对集团企业债务违约风险的抑制作用。政策上应该在坚持去杠杆同时,注意金融化的适度性,并促进企业集团建设,发挥内部资本市场能够有效配置金融资产的优势。

[关键词] 去杠杆;企业金融化;违约风险;双重差分;集团企业

[中图分类号] F062.9 [文献标识码]A [文章编号]1000-4211(2024)02-0050-21

一、引言

2008年金融危机以来,我国在短期内刺激了经济,从长远来看对我国杠杆率产生一定影响,具体表现为我国杠杆率总量高、增速快、结构性失衡。2015年11月召开的中央财经领导小组会议中首次提出了供给侧结构性改革,其中去杠杆政策作为其重点内容之一被提出。企业负债具有一定的杠杆作用,可以使企业获取更高的收益,但是过高的负债偿付利息多,将会为企业带来较大的违约风险,不利于企业现金流稳定,增加企业债务违约的可能性。2021年末,我国宏观杠杆率高达272.5%,纵向来看,比2016年末增加了23.9个百分点,五年之内平均每年上升约4.8个百分点。从宏观经济环境来说,当经济下行时,杠杆过高也会加快经济衰退的进程。去杠杆政策的实施能够有效约束企业的资产负债率。

与此同时,近年来,企业金融化问题逐渐成为“热点问题”,金融行业繁荣发展,实体行业发展遇到瓶颈,越来越多的企业开始涉足金融领域,引发了对实业投资的“挤出效应”。伴随随着金融行业的新兴发展,金融化已经影响到了经济社会的方方面面,经济发展整体呈现金融化趋势。杠杆率的提升给予企业更加充裕的现金流,出于资本的逐利性动机,实体企业将大量的债务性资金投向金融业,容易造成对实业投资的挤占效应,可能加剧经济波动,引发违约风险增加等一系列问题。但是另一方面,企业金融化对于企业资金运转支持具有“蓄水池效应”的储备功能,当企业面临资金周转不畅问题时,需要获取一定资金来支持生产正常运行,此时可以向外出售金融资产达到增加资金流目的,从而降低融资成本、减轻对外部融资的依赖,减少违约风险。

去杠杆和金融化对不同类型的企业有不同的作用机制和效果的影响。按照企业的规模分,可以分为集团企业和非集团企业。其中,企业集团的存在,作为一种新的制度安排,内部资本市场转外部融资为内源融资,用来弥补外部市场缺陷(Khanna and Palepu,2000)。我国企业集团众多,典型的国有企业集团如中石油、中石化等,这些企业集团都成立了专门的独立财务公司,管理内部资本。一方面企业集团具有雄厚的资金实力和市场竞争力,与独立企业相比,更容易从外部资本市场获得融资。另一方面,内部资本市场的存在,可能会引发代理冲突。那么,在去杠杆政策下,企业违约风险是降低还是增加?企业金融化在其中起到什么作用?基于内部资本市场的积极作用与消极作用,去杠杆政策和金融化对集团企业与非集团企业的影响是否一致?本文试图回答这些问题。

从现有的研究来看,去杠杆政策实施以来,很多文献均有提及该政策的影响,如去杠杆对企业价值、创新、研发等影响的研究,但是着重研究违约风险的较少。对于去杠杆与企业违约风险,Kejing Chen等(2020)建立基准模型并进行Logit回归发现去杠杆政策通过减少市场信贷资金供应和增加债务融资成本会增加企业债务违约风险;吴丹和郑攀攀(2021)从去杠杆政策对企业债务风险的影响角度研究发现,去杠杆政策的实施,对企业的债务风险有明显的抑制作用,并把企业债务风险分成经营和金融债务风险两类,相对于经营债务风险,对企业的金融债务风险,去杠杆政策有更为显著的抑制作用。

对于去杠杆政策与金融化的影响关系,过高的杠杆率会导致企业对金融资产的过度投资(钟宁桦等,2016)。企业的微观财务杠杆率过高时,其获取新融资的成本和难度有所增加,大量金融资产投资正是管理者此时的投资选择(Habib and Hasan, 2017)。邓向荣和李凯(2019)研究发现,实体企业在杠杆紧缩时会提高金融投资率,导致实体企业出现过度金融化,引发投资转移,造成对实业投资的“替代效应”。郑忠华和汤雅雯(2021)研究表明去杠杆政策实施下,企业对于金融投资的数额显著增加,企业基于保持自身流动性的动机,主要投资类型为可以随时交易的金融资产。窦炜和张书敏(2021)研究结果却显示去杠杆政策会降低企业金融资产配置占比,且长期负债强化了去杠杆政策对企业金融化的抑制作用。

关于企业金融化与违约风险,相关学者从代理成本、会计的稳健性以及融资约束角度出发,对其关联性进行研究。邓路等(2020)研究发现由于企业金融化的“蓄水池效应”,企业持有的金融资产投资数额与违约风险成反比。扈文秀等(2021)构建中介效应模型,从融资约束的角度实证研究发现,适度的企业金融化有助于降低企业违约风险,融资约束在两者之间起到了中介传导效应。企业基于投机动机,适度投资金融资产有助于提高资金周转的灵活性,增强筹资和偿债能力,但是大量购买金融资产也会带来高风险(杜勇等,2018)。从博弈论角度看,企业金融化程度过高时,取决于对高风险与高收益之间的博弈,高收益能增加盈利,但当企业所持经有的金融资产收益大幅下跌时,企业资金流则是雪上加霜,资金流运转出现恶化(Aalbers,2008)。

目前,将去杠杆政策、企业金融化与违约风险结合起来进行实证研究的文献较为匮乏,而且之前的研究未涉及我国企业内部资本市场的存在及金融化因素的影响。由于企业内部资本市场的存在,去杠杆政策的实施效果不同,同时宏观政策的变化会影响企业的预期,进而影响企业的投资决策,现有文献中有关货币政策影响企业金融化和违约风险的有所涉及,但与去杠杆政策的共同影响鲜有人提及。对此,本文拟在企业集团化和金融化背景下,研究去杠杆政策对企业违约风险的影响差异性,对去杠杆政策、企业金融化与违约风险的关系进行关联分析,厘清三者之间的关系,并纳入货币政策因素,对现有相关文献进行补充和拓展。本文可能的创新点主要有三个方面:

第一,理论上本文将去杠杆政策、金融化和企业违约风险联系在一起,并从内部资本市场的角度,对比研究去杠杆政策、金融化和货币政策对不同企业债务违约风险的影响效果;第二,采用双重差分模型评估去杠杆政策实施对于集团成员企业与非集团企业的效果,进一步加入企业金融化影响因素,分析了金融化程度与去杠杆政策共同作用下对债务违约风险的影响效果,有助于去杠杆政策的有效实施;第三,在研究货币政策变化下,去杠杆政策、企业金融化对债务违约风险的影响差异,有助于央行根据微观企业运行特征来制定合理的货币政策。

二、理论分析与研究假说

(一)去杠杆政策对企业违约风险的影响

1.去杠杆政策对违约风险影响研究

理论上来说,企业资本结构存在最佳水平的资产负债率,对于过度负债的企业,从资本结构的最优水平来看,去杠杆政策逐渐改善企业资本结构,降低债务水平,达到最优资本结构,抑制企业违约风险,促进企业长期稳健发展。

首先,从资本结构来讲,去杠杆政策的实施有助于企业提升运营资金的灵活度和会计稳健性,财务报告的利好使得企业在进行融资时获得债务人或股东的信任,降低融资成本。同时资金灵活性提升有利于优化管理者的投资决策,能够从企业长远发展的角度做出更明智稳健的决策,促进企业长期稳健发展( DeAngelo等,2018)。其次,去杠杆政策的实施通过降低企业的资产负债率,加强了融资约束,有限的资金有助于抑制企业过度投资,引导企业回归实体主业及长远发展。同时,去杠杆降低资产负债率,企业可用资金减少,有限的资金倒逼企业提升内部管理水平,最终达到提高企业经营利润率的目的。因此,在微观企业财务杠杆过高的背景下,有必要降低违约风险发生概率。最后,去杠杆可以降低企业因负债产生的边际资金成本,抑制企业违约风险。对于财务杠杆率较高的企业,其资金来源大部分为债务资金,偿还债务的压力相对较大,若不实施去杠杆政策降低其负债率,企业资金流运转受限,容易导致债务连环违约以及违约风险传染。实施去杠杆政策能够减少企业债务资金,缓解企业资金流运转中的偿债压力,控制违约风险。去杠杆政策实施的最终目的促进企业长期稳健发展和维持经济稳定,不是一味降低微观企业的债务杠杆,是促使和引导企业调整其资产负债率,减少债务违约的发生。

与此同时,集团企业内部资本市场的存在也会对企业违约风险产生影响。在我国,大多数企业集团股权类型为金字塔式结构,各个集团成员之间拆借资金、关联交易等内部资本市场实践丰富,在战略上,政府一直鼓励和支持发展企业集团(黎文靖和严嘉怡,2021)。在企业集团模式下,各个集团成员之间利用内部资本市场相互借贷资金往来、关联交易等,集团资金使用率得到优化,各项资源得到合理配置(张杰和杨连星,2015)。内部资本市场是集团内部资金流通与配置的场所。

在企业集团模式下,各个集团成员之间利用内部资本市场相互借贷资金往来、关联交易等,内源融资方便快捷,在企业外部融资不足时拓展了新的融资渠道,是解决企业融资难的新途径,对外部资本市场部分功能具有一定的取代作用,这也是集团企业建立内部资本市场的原因之一。在现金持有水平的动态比较上,集团内部成员企业比非集团成员的独立企业调整速度更快(崔志霞和孟祥瑞,2021)。因此,在去杠杆政策实施影响下,集团成员企业能够借助内部资金缓冲,拓展企业融资渠道,提高资金利用率,能够缓解去杠杆政策所带来的融资约束。近年来,众多企业朝着集团化方向发展,拓展新的融资渠道,增加集团运营资金的流动性,解决集团在扩大规模过程中的融资问题。在去杠杆政策实施影响下,集团成员企业能够借助内部资金缓冲,提高资金利用率,因此推测去杠杆政策对集团成员企业的违约风险具有更明显的抑制作用。

基于以上分析,本文提出假说H1:去杠杆政策有助于降低企业违约风险,并且去杠杆政策对集团企业的影响效果高于非集团企业。

(二)去杠杆政策、企业金融化对违约风险的影响

企业基于投机动机,适度投资金融资产有助于提高资金周转的灵活性,增强筹资和偿债能力,降低违约风险,但是大量购买金融资产也会带来高风险。

企业金融化具有“蓄水池效应”:一方面,企业合理配置变现能力较强的金融资产,有助于提高资金周转的灵活性,调整成本较低,解决周转资金不足问题,企业可以有这样的资产组合,主业经营性资金用于实体生产等主业发展,闲置资金购入适量短期交易性金融资产,有助于分散投资风险,降低企业违约概率(杨筝等,2017)。另一方面,在我国的信贷体系中,企业获取信贷资金的来源主要是银行,等价或者溢价的抵押品是办理信贷的必要条件,在这样的间接融资体系下,流动性较强的金融资产作为抵押品能够随时支取售卖,是企业理想的抵押品之一(王红建等,2017;彭俞超等,2018)。

但是,当企业的微观财务杠杆率过高时,其获取新融资的成本和难度有所增加,这使得企业的经营者过度倾向于投资高收益的项目,逐利动机造成大部分运营资金偏离主业,企业金融化程度过高,加大了企业债务违约风险。此时,企业金融化程度过高对违约风險的影响更多地体现为“挤出效应”。已有研究表明企业金融化程度过高将会导致实体行业投资量减少,企业用于创新的研发费用缺乏、企业未来主业业务锐减以及股价崩盘等一系列不利于经济稳定的问题(张成思和张步昙,2016;杜勇等,2017)。

综上,企业适度购入流动性较强的金融资产,能够提高资金利用率,合理配置资源,资金不足时售出获取充盈资金,增加资金流的灵活性,对降低债务违约风险起到正面引导作用,而企业金融化程度过高时对实业发展有挤出效应,同时影响融资渠道,增加信贷融资难度,引发债务违约风险的概率。

去杠杆政策在降低企业资产负债率的同时,如果叠加金融化的影响,对企业违约的作用效果可能会加剧。在去杠杆政策实施下,企业为盘活资金流可能会适度购入金融资产作为资金中转站,这个金融化过程是更多地发挥了优势的作用,去杠杆可能会导致企业现金流的短缺,金融化可以弥补企业的资金缺口,缓解融资约束。同时由于去杠杆政策对资产负债率的限制,又不会过度购入金融资产带来新的风险,也就是抑制了金融化对违约概率的负面影响。因此在去杠杆政策实施的环境下,企业金融化对企业变现是“蓄水池效应”,有助于抑制企业违约风险,加强去杠杆政策对违约风险的抑制作用。

在去杠杆过程中,金融化对违约风险的作用在集团企业和非集团企业之间可能会有所不同。原因在于:企业集团具有内部资本市场,金融化的作用更能够得到发挥。存在内部资本市场的企业能够获取更加充裕的资金,提升成员企业可用资金水平,从而有更多的资金用于金融资产投资。而且,内部资本市场具有一定的“挑选优胜者”功能(Stein,1997;王峰娟和粟立钟,2013),能够优化资源配置,促进企业和集团整体发展,缓解集团内部的融资约束,以免风险在集团内部传染。这使得去杠杆时,金融化的正面作用得以发挥,对违约风险具有抑制作用。而在非集团企业的金融化由于没有内部资本市场支撑,起不到这种边际上的抑制作用。

基于以上分析,提出研究假说H2:企业适度金融化能够降低企业债务违约风险,而企业金融化程度过高则会增加债务违约风险,其中集团企业金融化有助于加强去杠杆政策对企业违约风险的抑制作用。

(三)货币政策变化带来的影響研究

去杠杆政策从企业信贷约束上提高企业的融资约束水平,降低企业的金融化程度,而货币政策从信贷资金获取的角度影响企业金融化程度,货币是信贷的来源,货币政策会影响整个外部宏观经济环境,企业保守投资,减少负债,随之降低违约风险。因此分析企业违约风险,需要加入货币政策变化的影响因素,来进一步研究企业违约风险。在货币政策宽松时期,企业融资相对难度降低,一般能够获取充盈资金(邓路等,2016)。此时,货币政策环境的变化导致企业可用于配置金融资产的资金增加,企业金融化程度过度增加,逐利动机造成大部分运营资金偏离主业,企业金融化程度过高,加大了企业债务违约风险。而在紧缩的货币政策时期,企业合理配置变现能力较强的金融资产,有助于提高资金周转的灵活性,调整成本较低;当企业资金不足时,金融资产有助于分散投资风险,降低企业违约概率。货币政策紧缩时期,投资管理者会降低对收益的预期,减少对外投资,有助于企业合理控制金融化程度,进而达到降低违约风险概率的效果。在货币政策紧缩时期,企业在做投资决策时更为理智和保守(饶品贵和姜国华,2011)。在企业周转资金充裕时,企业金融化能够缓解债务人与债券的代理冲突,降低企业债务违约风险概率。同样的,去杠杆政策和金融化的影响也是在集团企业中比较显著,原因和前面所诉基本类似。

基于以上分析,提出研究假说H3:在货币政策紧缩时期,去杠杆政策和企业金融化对企业集团债务违约风险的抑制作用更为显著。

三、研究设计与指标选取

(一)样本选择与数据来源

本文选取2010—2021年非金融类 A 股上市公司的相关经济指标,拟合KMV模型计算企业的违约概率EDF,构建DID双重差分模型对去杠杆政策进行效果评估,并加入企业金融化变量(计算企业金融化程度Fin),研究企业在金融化作用下去杠杆政策对违约风险的影响效果。并根据股权结构划分为集团企业与非集团企业,构建交互效应模型评估去杠杆政策对企业违约风险影响效果的异质性,最后再加入货币政策变化的影响因素,研究外部宏观环境变化对违约风险的影响效果。

为保证实证结果的稳健性和准确性,本文在进行实证检验前对原始数据进行了筛选和处理,减少异常值对结果的影响。具体如下:(1)删除行业分类中J类金融类行业的企业数据;(2)删除上市状态为ST和ST*的样本;(3)删除变量数据不全的企业;(4)对非虚拟变量的变量进行缩尾处理。

去杠杆政策于2015年被提出,设置时间虚拟变量Time值时,2010—2015年这6年Time值设置为0,为去杠杆实施前的年份,2016—2021这6年Time值设置为1表示去杠杆实施后的年份,将企业划分为是否受到去杠杆政策影响的企业形成对照组和控制组。根据股权数据,进一步将企业划分为集团成员企业与非集团企业,进行异质性分析。最终通过数据筛选处理,获得30429个观察样本,其中集团企业样本量为16861,非集团企业样本量为13568。其中,原始数据通过锐思金融数据库获取。

(二)变量说明

1.被解释变量

本文的被解释变量为违约风险,根据所获取的数据和参考以往的文献,本文采用KMV模型来测算上市企业的违约风险概率,用以衡量企业的违约风险。KMV模型设立主要参考的是Black和Scholes(1973)的期权定价理论和Merton(1974)的公司债务定价理论。模型根据期权定价理论将公司股票市值看作一项特殊的期权,具有期权的特征。再根据公司债务定价理论将公司股票市值与违约风险概率相联系,并利用定价公式(1)和(2)如下,用Matlab软件拟合KMV模型测度企业违约距离和违约概率。首先根据公司股票价格和总股数计算公司市值E,或者用所有者权益计算。其次,根据公司的负债计算出公司的违约实施点DP(default exercise point,为企业1年以下短期债务的价值加上未清偿长期债务账面价值的一半),计算借款人的违约距离,然后分别统计公司股票的收益的年波动率δ及无风险收益率,时间T设为1,表示为1年,在matlab软件里按照定价公式(1)和(2)将公式设置好,输入数据E,DP,δ,r和T的值,从而测算出企业的违约距离DD和预期违约风险概率EDF。

(1)

(2)

2.解释变量

(1)Treated是一个处理变量,表示区分上市企业是否受到去杠杆政策的影响。根据国家落实去杠杆政策的“五控三增”,借鉴秦海林和高軼玮(2020)的研究,本文选取65%的企业微观财务杠杆率为基准对处理组和对照组进行分类,即企业杠杆率lev大于65%时,Treated变量为1,视为去杠杆政策实施的处理组,否则视为去杠杆政策实施对照组Treated 变量为0。

(2)Time变量为时间虚拟变量,去杠杆政策于2015年底提出,因此将2015年作为政策年,2015年以后各年份Time变量为1,2015年之后Time变量为0。

(3)是否属于集团成员企业(Group),若是属于集团成员企业则为1,非集团企业为0。根据股权结构划分为集团成员企业与非集团企业。以下集团成员企业简称为集团企业。

(4)本文的企业金融化变量为金融化程度Fin。在综合考虑企业金融资产配置前提上,选取交易性金融资产trade、买入返售金融资产bougselbackass、可供出售金融资产净额avbsal、持有至到期投资净额holdmat、长期股权投资longequit、衍生性金融资产derivass、投资性房地产净额invpro以及资产总额totass7个相关经济指标构建企业金融化程度。拟借鉴黄贤环和王瑶(2019)、李秋梅(2020)等采用计算金融化程度Fin。

虚拟变量mp,若是属于货币政策紧缩时期虚拟变量mp则为1,否则0。参考以往学者做法,采用下公式计算区分货币政策变化的MP值,并统计出2010—2021年所有年度MP值,选取中位数来区分货币时期。

MP=M2增长率-GDP增长率-CPI增长率

(6)交互项变量:Treated*Time 為分组变量与时间变量的交互项;Treated*Time*Group为去杠杆政策与集团分组虚拟变量的交互项;Treated* Time*fin为去杠杆政策虚拟变量与企业金融化的交互项;Treated*Time*mp为去杠杆政策与货币政策交互项。

3.控制变量

为保证模型的无偏性,本文参照以往文献关于违约风险影响因素的做法,添加一些与公司本身经营管理相关的控制变量。包括企业资产规模 Size、企业经营效率Cf、盈利能力 Roa、公司成长性Growth等4个公司层面的变量。

(三)模型设计

1.基准模型

双重差分法(DID) 是用于政策评估的常见方法。本文以去杠杆政策的实施作为准自然实验,借鉴以往学者的做法,2015年作为政策实施区分年,选取受去杠杆政策影响的企业作为处理组,不受去杠杆政策企业作为对照组。

(1)

模型(1)中为被解释变量企业违约风险概率;Treated 是处理组虚拟变量,Time为处理效应时间虚拟变量,Treated×Time为核心解释变量,是时间虚拟变量与处理组虚拟变量的交互项,其系数表示与对照组(不受政策影响)相比,去杠杆政策对实验组(受政策影响)企业违约风险的影响。为控制变量集合,为年份固定效应,为行业固定效应,为随机误差项。

为了进一步分析“去杠杆政策”实施前后中国集团企业与非集团成员企业之间的结果,本文新增了一组对照组,即是企业是否隶属于集团,设定交互项模型,侧重分析集团类企业的违约风险概率,增加解释变量(group),用以区分企业是否为集团成员企业,若是集团企业则用1表示,否则为0。为控制变量,仍沿用二重差分模型中的变量。为年份固定效应,为行业固定效应,为随机误差项。

(2)

进一步地,对变量的分析建立模型(3)研究企业金融化程度对企业违约风险的影响。考虑到企业金融化对违约风险的影响未必是线性的,模型(3)加入了企业金融化的二次项fin2it 以检验两者之间可能存在的非线性关系。模型设立如下:

(3)

最后加入去杠杆政策与企业金融化交互项建立模型(4),研究去杠杆政策,企业金融化与违约风险三者之间的影响关系。

(4)

2.加入货币政策影响因素的模型

加入货币政策因素影响的模型,即增加解释变量是否为货币政策宽松时期(mp),通过用虚拟变量的形式来表示,若为货币政策宽松时期则用1表示,若为货币政策紧缩时期则用0表示,研究货币政策下金融化与违约风险的影响关系。模型如下:

(5)

其次,设立模型研究货币政策与去杠杆政策共同作用下对企业违约风险的影响,模型如下所示:

(6)

四、实证检验与结果分析

(一)描述性统计

表2为总体样本描述性统计的结果。由表2可知总体样本企业的 Lev 的平均值为0.414,标准差为0.211,总体上我国上市公司的资产负债率处于偏高的水平。

表2为样本分类描述性统计结果。在集团企业样本杠杆率Lev均值为0.464,在非集团企业样本杠杆率为0.374,集团企业的杠杆率略高于非集团成员企业。集团成员企业金融化程度fin的均值为0.073,非集团成员企业fin的均值为 0.068,集团成员企业的金融化程度略高非集团成员企业。

表3为集团企业样本政策实施前后的描述性统计结果,可以看出去杠杆政策实施后,集团企业财务杠杆率有所降低,由0.464降为0.374。金融化程度fin均值由0.073降低为0.068。违约风险预期概率由0.028降为0.025。初步预测去杠杆政策的实施,能够降低企业金融化程度,减少企业负债,降低违约风险。

表5显示了实证研究中各个变量的相关性。其中各个变量之间的系数绝对值均小于0.5,排除了多重共线性问题。其中,lev与edf的系数为负,初步说明去杠杆能够降低违约风险,fin与edf的系数为负,初步说明企业金融化能够降低违约风险。

(二)基准回归结果分析

此部分研究去杠杆政策对企业违约风险的影响。表6为对模型(1)进行DID回归的结果。从表6第一列总样本的回归结果来看,Treated×Time系数为-0.030,在1%的水平上显著,说明去杠杆政策有利于降低企业违约风险,这一结果与假说H1相一致。从第二、三列分类样本回归结果来看,在集团类企业样本中Treated×Time的系数为-0.042(在1%的水平上显著),而非集团类企业的样本中Treated×Time的系数为-0.001(不显著),可以初步预测去杠杆政策对集团企业违约风险的抑制作用更显著。

为进一步研究去杠杆政策对集团成员企业违约风险的影响,本文设置了交互效应模型,研究是否是集团企业通过去杠杆政策对违约风险的边际影响。表7为模型基准回归结果,研究结果显示,Treated× Time×Group的系数为-0.039,这说明去杠杆政策对集团企业的违约风险抑制作用更为显著,验证了假说H1。

(三)机制检验

机制检验包括两个部分,一是加入金融化后,去杠杆政策对企业违约风险的影响;二是考虑货币政策后,去杠杆政策的影响效果。

1.去杠杆政策下企业金融化对企业违约风险的影响

基于假说H2,表8为对模型(3)进行回归的结果。表8为企业金融化程度对企业违约风险影响的回归结果,fin的回归系数为负,且在1%的水平上显著;fin2的回归系数为正,也在1%的水平上显著。表明企业金融化与集团和非集团企业的违约风险之间存在U型关系,验证了假说H2。同时,计算边际效应,发现目前金融化处于降低违约风险的阶段。

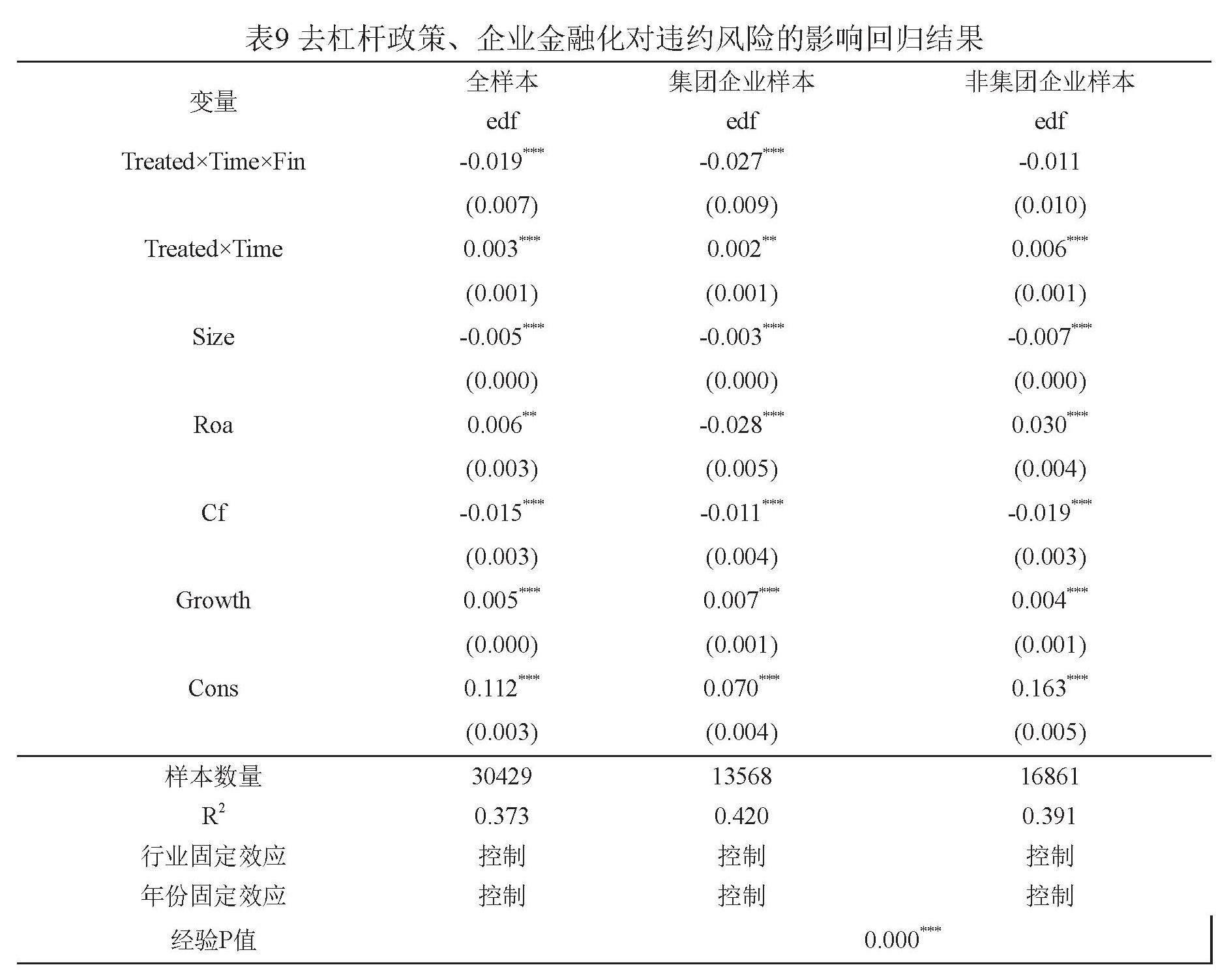

由前面部分已知去杠杆政策有助于降低企业违约风险,而企业金融化与违约风险存在U型关系,那么三者之间存在怎样的逻辑联系。本文选择加入去杠杆政策与企业金融化的交互项,进一步研究企业金融化对于去杠杆政策降低违约风险的边际影响。由表9可以看出,全样本Treated×Time×Fin系数为-0.019,且在1%的水平上显著。说明企业金融化加强了去杠杆政策对企业违约风险的抑制作用。其中集团样本的Treated×Time×Fin为-0.027,且在1%的水平上显著,说明在去杠杆政策下,集团企业金融化加强了去杠杆政策对违约风险的抑制作用。另外,去杠杆政策的符号为正,和基准回归不同,但是由于交互项的系数明显大于双重差分项,去杠杆的综合效应仍然是负的,并不影响前面的结论。

2.加入货币政策后的影响

为研究宏观经济政策对集团企业违约风险的影响,建立去杠杆政策与货币政策交互项Treated×Time×mp,构造交互项模型研究去杠杆政策与货币政策共同作用对企业违约风险的影响,表10显示了去杠杆政策、货币政策与违约风险的回归结果。Treated×Time×mp全样本和集团企业样本是显著为负,说明货币政策紧缩有加强去杠杆政策对集团企业降低违约风险的作用。

根据关于企业金融化与违约风险理论分析可知,企业金融化具有“蓄水池效应”和“挤出效应”。货币政策的松紧变化影响着企业的融资行为,进而影响企业的债券违约风险。本文进一步在模型中加入企业金融化与货币政策交互项Fin×MP,观察货币政策对企业金融化与违约风险关系的调节效应。表11将货币政策(MP)引入模型,其系数为负,在1%的水平上显著,企业的违约风险在货币政策紧缩时期会降低。引入企业金融化程度与货币政策的交乘项(Fin×MP),回归结果显示Fin×MP的系数只有集团企业才显著,而且为负影响,说明货币政策紧缩时期,企业金融化对违约风险的降低作用更为显著,集团企业金融化的“蓄水池效应”更加明显,验证了假说H3。

(四)稳健性检验

为了检验前文实证结论是否可靠,本文从替代被解释变量、平行趋势检验以两个方面进行稳健性检验。

1.替换被解释变量

借鉴夏子航等(2015)的方法,本文将上市公司年化波动率Oe作为衡量企业违约风险的替代指标进行回归分析,稳健性检验回归结果如下表12所示。表中交互项的系数为0.075,且在10%的统计水平下顯著,验证了上述实证结果的稳健性。

2.平行趋势检验

平行趋势是DID模型分析的前提,为保证实验组与对照组的可比性,在没有发生政策之前,两组观测值的变化趋势应该是大体一致的。

为此,设定平行趋势模型如下:

(7)

根据表13平行趋势结果显示,Before2、Before1 均不显著,而 Current 在 10%的统计水平下显著,After1、After2、After3 均在 1%的水平下显著。这表明,去杠杆政策实施前,对照组和处理组违约风险概率具有共同趋势,该检验结果证实本文的双重差分模型具有合理性。

3.安慰剂检验

为了排除政策虚假效应等不可观测因素的影响,本文将样本按照企业分组,随后在每个企业的年份变量中随机抽取一个年份作为政策开始的时间,随机抽样确保本文所构建的DID对EDF值没有影响。从安慰剂的图可以看出,虚拟的政策对EDF值的影响系数的t值呈近似正态分布,说明在随机的500次实验中,虚构政策组和政策时间之后,政策效应系数在0左右徘徊,且p值大部分位于0.1之上。而基准回归的系数为0.011,显著异于安慰剂的结果,说明该政策效应是由该政策引起的而非其他政策。

4.排除其他政策干扰

去杠杆政策选取的年份是2015年,由于去杠杆主要是针对企业债务的,因此和银行信贷行为是密切相关的。2017年,中央提出三大攻坚战,把防风险放在攻坚战之首,要监管部门专项整治市场乱象,引导金融机构回归本源,增强服务实体经济能力。对此,2018年资管新规的颁布,被认为是强监管政策的开启。强监管政策和去杠杆率政策类似,对银行信贷也会造成影响,因此,将强监管政策设定为虚拟变量加入控制变量集进行回归。此外,考虑其他相关的政策大多是以行政区为单位实施,因此在回归模型中进一步引入了省份与年度的交乘固定效应,从而减少其他潜在政策因素对基准回归结论的干扰。结果如表14所示:

回归结果显示,核心交互项的估计系数与基准结果相比没有发生实质性改变,进一步说明本文结果是稳健的。

五、研究结论与政策建议

(一)研究结论

本文实证研究了去杠杆、企业金融化与违约风险的关系。首先测度违约风险概率,然后构建DID双重差分模型对去杠杆政策进行效果评估,并加入企业金融化影响因素,研究企业在金融化作用下去杠杆政策对违约风险的影响效果。其次,将企业分为集团企业与非集团企业,构建交互项模型研究去杠杆政策对于企业违约风险的政策效果的异质性。最后再加入货币政策变化因素,研究对企业违约风险的影响。主要的研究结论如下:

(1)去杠杆政策有助于降低企业违约风险概率。从内部资本市场角度来考虑,由于集团和非集团企业的融资约束存在差异,因此去杠杆政策对不同类型企业的违约风险也会产生不同的影响效果,对集团企业违约风险的抑制作用比非集团企业更为显著。

(2)企业金融化与违约风险呈U型关系,去杠杆政策带来的融资约束可通过企业适度金融化得到缓解,进而降低企业的违约风险。进一步检验发现,金融化尤其会加强去杠杆政策对集团企业违约风险的抑制作用。

(3)货币政策紧缩时期,去杠杆政策、金融化对集团企业违约风险的抑制作用得到加强。在和紧缩货币政策共同作用下,去杠杆政策对违约风险的降低作用更加明显。同时,集团企业合理配置变现能力较强的金融资产,有助于分散投资风险,降低企业违约概率。

(二)对策建议

根据研究结论,从政府,企业及金融机构三个层面提出以下建议:

1.政府层面

政府应该有针对性地推进去杠杆政策

对于去杠杆政策的实施,集团企业与非集团企业融资和运营情况不同,会受到行业、区域、企业本身等因素的影响。政府在推进去杠杆政策的同时,针对集团企业与非集团企业的融资区别采取不同措施,增强政策导向,完善贷款审批流程,制定企业的指标评估体系,更有针对性地对企业分类实施,能够更有效地降低企业违约风险。

促进去杠杆政策与货币政策相结合

政府部门在政策决议时,可以根据实际情况制定相关的去杠杆政策,释放货币政策信号,有助于企业保持合理预期,聚焦主业持续发展,防范系统性金融风险,重点监管高杠杆企业。同时,在紧缩的货币政策时期,企业合理配置变现能力较强的金融资产,有助于提高资金周转的灵活性,调整成本较低,因此货币政策的精准实施对企业合理配置金融资产也具有一定的引导作用。

2.企业层面

企业应该结合自身实际情况去杠杆

各个企业在去杠杆政策下要明确自身在本行业范围内的债务水平和违约风险,严格遵循科学的财务战略并实施有针对性的财务措施,对自身债务结构做出积极调整,进而大幅减小违约风险概率。

(2)企业应该根据自身实际情况合理配置金融资产

企业要根据自身实际情况合理配置金融资产,明确最终目的,在不影响主业发展的情况下,发挥企业闲置资金的“蓄水池”作用,在突发情况下解决资金缺口的问题。与此同时,过度金融投资带来的高风险影响企业债务违约,因此企业也应该控制金融化程度在合理范圍内。

(3)集团企业需进一步完善内部资本市场管理

与非集团企业相比,集团成员企业多了从内部资本市场获取资金的融资渠道,其所面对的外部融资,由于集团内部成员可以互相委托担保,融资难度较低。因此集团企业更容易获得融资,在此情形下,更应该完善内部资本市场管理,发挥内部资本市场的积极作用,预防过度投资和过度金融化。

3.金融机构层面

以银行为代表的第三方金融机构能够为企业提供融资渠道,我国企业主要是从银行获取资金。去杠杆政策的实施,可能会给金融机构带来多方面影响。一方面,作为政府与企业的桥梁,银行等金融机构应主动配合政府实施去杠杆政策,对于高杠杆率的集团企业再贷款时加强审核力度,完善贷款审批流程,对有良好的发展前景的非集团企业给予一定的资金支持,消除“信贷歧视”现象。另一方面,去杠杆政策也可能使得银行的利润收缩,金融机构应该完善自身的风险控制体系,完善资金分配各个环节,提高资金配置效率,拓宽盈利渠道,预防金融风险,配合货币政策,维持金融稳定。

参考文献:

[1]Aalbers M B. The Financialization of Home and the Mortgage Market Crisis[J]. Competition & Change, 2008, 12(2): 148-166.

[2]BLACK F, SCHOLES M. The Pricing of Options and Corporate Liabilities[J]. The Journal of Political Economy, 1973, 81 (3): 637-654.

[3]DeAngelo. H. Gonalves,A. S. & Stulz,R. M. Corporate Deleveraging and Financial Flexibility[J]. The Review of Financial Studies, 2018,Vol.31, No.8, pp:3122-3174.

[4]Habib,A&Hasan, M. Managerial Ability, Investment Efficiency and Stock Price Crash Risk[J]. Research in International Business and Finance,2017, Vol.42, No.12, pp: 262-274.

[5]Kejing Chen,Wenqi Guo,et al. Does the Deleveraging Policy Increase the Risk of Corporate Debt Default: Evidence from China[J].Emerging Markets Finance and Trade Volume 58, Issue3. 2022. PP: 601-613.

[6]Stein J C. Internal capital markets and the competition for corporate resources[J]. The Journal of Finance, 1997, 52(1): 111–133

[7]崔志霞,孟祥瑞. 內部资本市场、融资约束与现金持有水平的动态调整[J]. 管理科学,2021,34(02): 114-128.

[8]邓路,刘欢,侯粲然.金融资产配置与违约风险:蓄水池效应,还是逐利效应[J].金融研究,2020(07): 172-189.

[9]邓路,刘瑞琪,廖明情.宏观环境,所有制与公司超额银行借款[J].管理世界, 2016(9): 149-160.

[10]邓向荣,李凯,冯学良.杠杆调节、投资转移与脱实向虚的挤出效应[J].理论与现代化, 2019(02): 93-102.

[11]窦炜,张书敏.“结构性”去杠杆政策能否抑制企业金融化[J].首都经济贸易大学学报,2021(07): 11-21

[12]杜勇,张欢,陈建英. 金融化对实体企业未来主业发展的影响: 促进还是抑制[J]. 中国工业经济,2017,(12): 113-131.

[13]杜勇,张欢,陈建英.金融化对实体企业未来主业发展的影响: 促进还是抑制[J].中国工业经济, 2017,(12): 113-131.

[14]扈文秀,朱冠平,李祥发.金融资产持有与企业违约风险:融资约束的中介效应[J]. 预测, 2021,40(03):39-46.

[15]黄贤环,王瑶.集团内部资本市场与企业金融资产配置:“推波助澜”还是“激浊扬清”[J].财经研究,2019,45(12):124-137.

[16]黎文靖,严嘉怡.谁利用了内部资本市场:企业集团化程度与现金持有[J].中国工业经济, 2021, (06):137-154.

[17]彭俞超,倪骁然,沈吉.企业“脱实向虚”与金融市场稳定——基于股价崩盘风险的视角[J]. 经济研究,2018,(10): 50-66.

[18]秦海林,高軼玮.去杠杆政策会影响投资者信心吗?[J].经济评论,2020 (01):17-35.

[19]饶品贵,姜国华.货币政策对银行信贷与商业信用互动关系影响研究[J].经济研究, 2013,(1): 68-82.

[20]王峰娟, 粟立钟. 中国上市公司内部资本市场有效吗? ——来自H股多分部上市公司的证据[J]. 会计研究, 2013(1): 70–75.

[21]王红建,曹瑜强,杨庆. 实体企业金融化促进还是抑制了企业创新——基于中国制造业上市公司的经验研究[J]. 南开管理评论, 2017,(01): 155-166.

[22]吴丹,郑攀攀.去杠杆政策对企业债务风险的影响[J].投资研究,2021(04): 121-138.

[23]夏子航,马忠,陈登彪.债务分布与企业风险承担——基于投资效率的中介效应检验[J].南开管理评论,2015(06):90-100.

[24]杨筝,刘放,王红建.企业交易性金融资产配置:资金储备还是投机行为?[J]. 管理评论,2017,(02): 13-25+34.

[25]张成思,张步昙.中国实业投资率下降之谜:经济金融化视角[J]. 经济研究, 2016,(12): 32-46.

[26]张杰,杨连星.资本错配、关联效应与实体经济发展取向[J].改革, 2015,(10): 32-40.

[27]郑忠华,汤雅雯.去杠杆政策、金融资产配置与企业脱实向虚[J].产业经济评论, 2021(01):19-33.

[28]钟宁桦,刘志阔,何嘉鑫.我国企业债务的结构性问题[J].经济研究, 2016,(07): 102-117.

De leveraging Policy, Enterprise Financialization and Default Risk

——A Comparative Study Based on Group and Non-group Enterprises

Li Cheng, Wang Dan

(Economic and management college of Tiangong University,Tianjin 300387)

Abstract: The listed companies of A-share in China from 2010 to 2021 are selected as the research object, and the group companies and non-group companies are distinguished according to their ownership structure. The KMV model is used to measure the probability of default of enterprises, and the triple difference model is used to study the impact of deleveraging policy on default risk. The main research conclusions are: compared with non-group companies, deleveraging policy has a more significant effect on the reduction of default risk of group companies; There is a U-shaped relationship between financialization and enterprise default risk. Moderate financialization of group enterprises helps to effectively play the role of deleveraging policy in restraining default risk. At the same time, monetary policy tightening strengthens the role of deleveraging policy and financialization in restraining debt default risk of enterprise groups. In terms of policy, we should adhere to deleveraging, pay attention to the appropriateness of financialization, promote the construction of enterprise groups, and give play to the advantages of the internal capital market that can effectively allocate financial assets.

Key Words:Deleveraging; Enterprise Financialization; Default Risk; Triple Difference; Group Enterprise