谁在买龙头?

2024-05-29

年初以来,龙头风格成为超额收益的重要源头,市场对于龙头的共识已在形成。哪些资金在买入龙头?

被动指数基金:持续扩容 聚焦龙头

近年被动基金持续扩容,在基金重仓股中的持股占比持续提升,其边际增量对市场的影响也更加显著。相比主动基金,被动基金年初以来增量更为显著。被动指数型基金近2-3 年加速扩容,截至2024Q1 末,被动指数型基金持有A 股的市值已经上升至19960 亿元左右。更重要的是,当前偏股公募基金重仓市值居前的个股中,被动基金的持股占比持续抬升,其对市场风格的影响也更为显著。至2024Q1末,偏股公募基金(被动指数+主动偏股)的Top50 重仓股中,被动基金的持股占比已经跃升至45.7%,较2021 年末的22.9% 几乎翻倍。

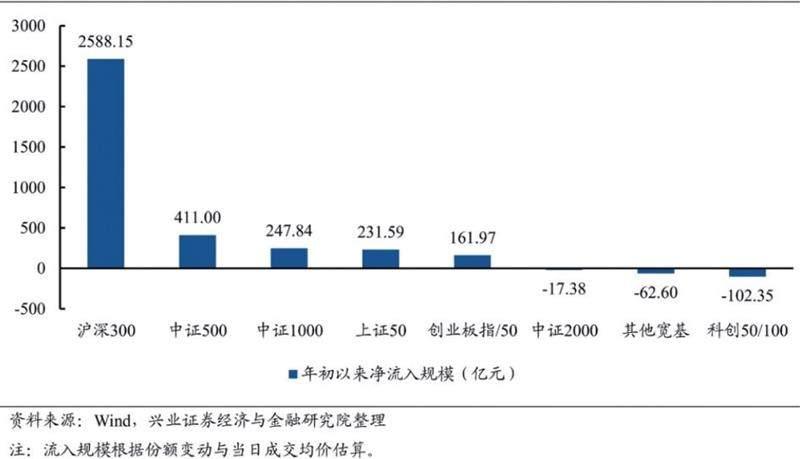

从产品结构来看,沪深300 为代表的大盘宽基类ETF 获流入最多。截至5 月10 日,今年以来股票型ETF 净流入3273.64 亿元,其中宽基类ETF 净流入3458.21 亿元,其他类小幅净流出。宽基类ETF 是核心增量来源,且其中流入最多的为跟踪沪深300 指数的ETF 产品(2588 亿元、67.7%)。由此,沪深300 指数今年也有显著的超额收益。(图一)

保险资金:保费扩容 聚焦龙头

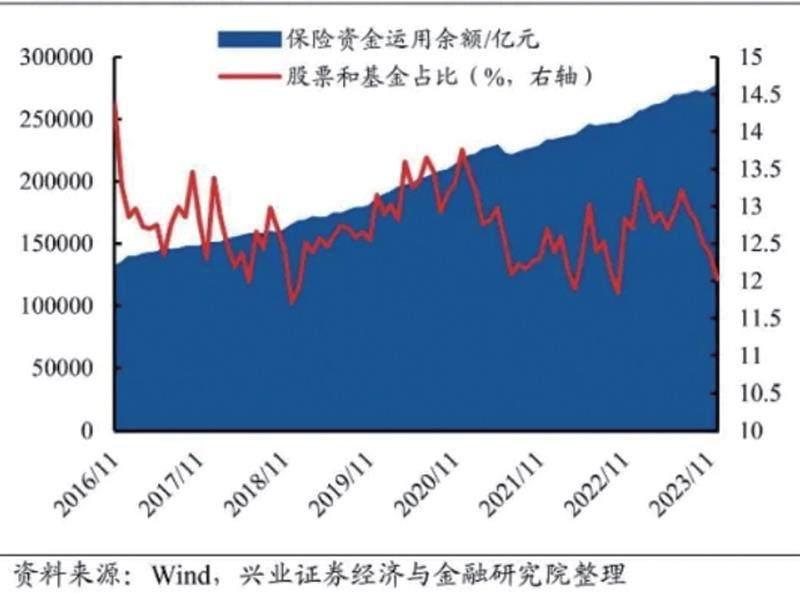

保费扩容,且加仓意愿有望迎来抬升。负债端来看,截至2024 年3 月,保险公司累计保费收入维持两位数的增长,預计带动险资继续流入。资产端来看,截至2023 年底,险资的权益仓位已经处于历史低位,股票和基金占比回落至12.02%,后续随着市场修复,其加仓意愿有望抬升。(图二)

个股层面来看,险资Q1 重点流入各行业的龙头,包括贵州茅台、立讯精密、中国电信、浙商银行等。

图一:年初以来宽基类ETF 流入规模分布(截至5 月10 日)

图二:险资仓位已处于历史低位

主动基金:持仓“分久必合” 重新聚焦龙头

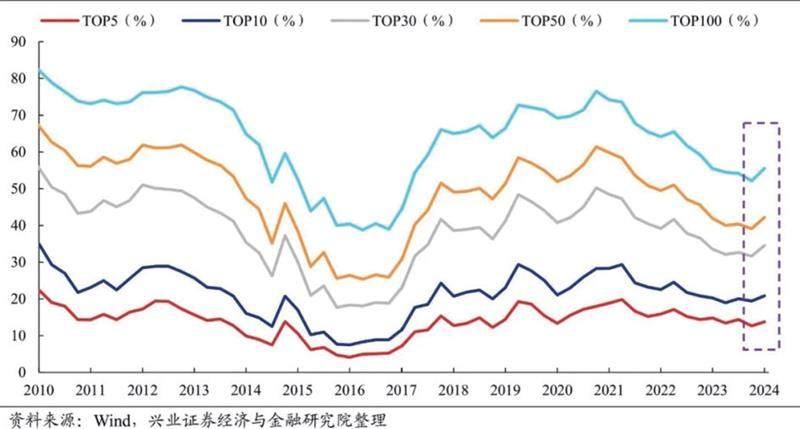

参考基金一季报,从重仓股分布看,基金持仓的集中度再次提升。我们在年度策略中对于2024 年持仓“分久必合”、从“分散”到“集中”的分水岭即将出现的判断已在验证。新一轮持仓从“分散”到“集中”、从市值下沉到聚焦龙头、核心资产的转折点或已出现。

此外,从加仓个股来看,基本都集中在以各行业龙头为代表的核心资产。这些身影中,有偏红利方向的长江电力、中远海能,有受益于AI 产业浪潮持续催化,以中际旭创、沪电股份等为代表、股价创出历史新高的新动能龙头,也有出海逻辑拉动的美的、海尔等家电龙头,以及大宗商品涨价、黄金价格新高推动的紫金矿业、洛阳钼业等传统企业。此外,包括宁德时代、五粮液、三一重工等过去数年中表现欠佳的核心资产重点标的,今年也纷纷迎来企稳修复、甚至显著上涨。(图三)

北上资金:近期大幅回流 依然聚焦龙头

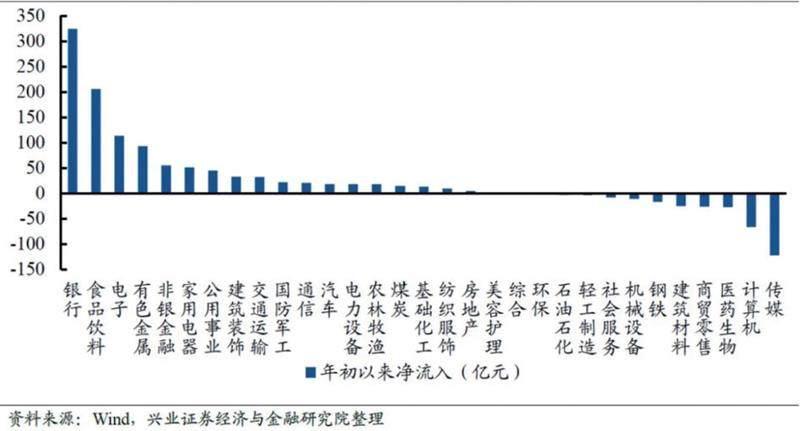

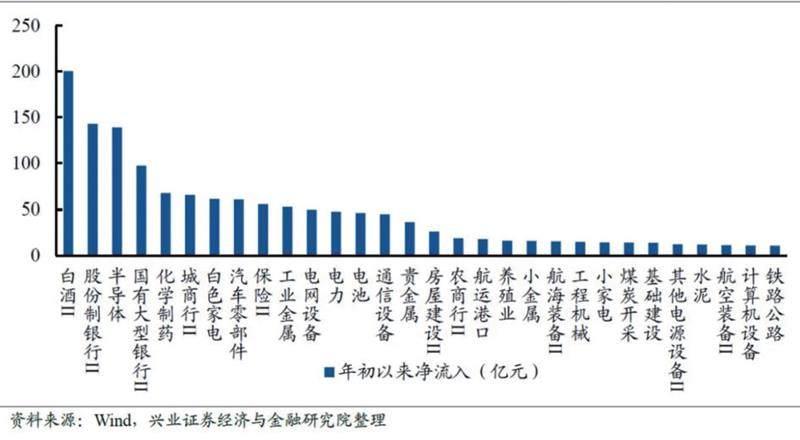

外资年初以来持续回流。1 月下旬以来,外资回流也为市场贡献重要增量。1 月22 日至5 月14 日期间,北上资金共计净流入近千亿,达993 亿元。方向上看,北上资金流入银行、食品饮料、有色金属等行业居多。(图四、图五)

个股层面看,外资依然聚焦龙头,年内重点加仓食品饮料、新能源、银行等行业的大市值龙头。

总结:龙头仍将是超额收益的重要来源,核心资产统一战线正在重塑。

增量资金决定市场风格,全年来看,ETF、保险、外资这几类增量资金配置方向均聚焦龙头,主动基金仓位也再次向龙头集中。因此,我们认为龙头仍将是超额收益的重要来源,核心资产的统一战线正在重塑。

图三:主动偏股型基金持仓市值前10/30/50/100大重仓股的市值占比

图四:年初以来北向资金净流入一级行业分布

图五:年初以来北向资金净流入前三十的二级行业