数字金融、科技创新对产业结构高级化的影响

——基于区域发展不均衡视角的空间杜宾模型分析

2024-04-09刘越李禛

刘 越 李 禛

(安徽财经大学经济学院 安徽蚌埠 233030)

产业结构高级化是产业结构优化的重要组成部分,也是理解发展中国家与发达国家不同经济发展模式的关键,数字金融影响产业结构的途径有很多。杜金岷、韦施威、吴文洋(2020)运用中介效应模型证明数字金融能够降低收入差距、促进资本积累从而优化产业结构[1]。王凯(2021)将资源配置作为中介变量证明了数字金融的发展能通过提升劳动、资本的配置效率促进产业结构优化升级。分区域来看数字金融对于产业结构的影响效果也有所不同[2]。针对农村与城市孙继国、侯非凡(2021)采用固定效应模型证明了数字金融在农村通过促进产业升级来提升农村从事非农业活动的机会,因此数字金融可以有效克服传统金融的二八法则,使得金融服务能够更好地接触到长尾群体[3]。针对不同县域,孙倩、徐璋勇(2021)运用门槛效应模型证明了数字金融能够在县域禀赋较好的非贫困县区域促进产业结构的优化[4]。针对不同省域,王晶晶、刘喜华(2020)运用空间误差模型证明各省份间的产业结构优化升级具有空间相关性,且数字金融对产业结构优化有显著的促进作用[5]。针对不同地域,葛和平、张立(2021)采用动态数字面板门槛模型对我国数字金融发展与产业结构升级进行分区域研究,发现与数字金融有关的三个指标均存在门槛效应,各区域数字金融对产业结构优化的异质性分析显示其在东部地区对产业结构优化的作用效果最大[6]。张庆君、黄玲(2021)发现由于区域禀赋差异数字金融在中部地区能更好推动产业结构转型升级,促进产业结构高质量发展[7]。此外,大多学者都认为科技创新也是产业结构不断优化过程的重要活力源泉[8][9]。

已有文献对数字金融发展、科技创新、产业结构的影响做了深入讨论,但绝大部分文献的注意力主要集中于对产业结构优化中的产业结构合理化一项,忽视了对产业结构高级化的重视,且未结合数字金融在数字金融不均衡发展的背景。由此,本文运用空间计量模型从全国、分区域两个视角分析当前区域不均衡发展视角下二者对于产业高级化的影响。

一、数字金融、科技创新影响产业结构高级化的机理分析

(一)数字金融影响产业结构高级化的理论分析。首先数字金融能提升本地区金融服务的覆盖广度,降低企业获取金融服务的门槛,给与原本被传统金融排斥的产业更多资金支持;其次本地区的数字金融提高商品流通的便利性促进居民的消费,拉动投资最终促进产业的优化。周边区域数字金融的发展除了拥有以上积极的效应外,也会产生一些消极的影响,例如数字金融需要运用到大数据、云计算等信息技术,而在数字技术全国发展不均衡的背景下,这必然会造成数字金融的不均衡发展,由此存在数字金融发达地区挤占不发达地区原本所能够获得的资金资源的可能,这种数字鸿沟现象使得位于较差数字金融环境的产业结构发展速度愈加缓慢;另一方面,在数字金融发展较好的地区可能由于过度竞争出现人为干涉信息流动方向的现象,导致信息技术越发达的地区,信息的畅通性反而更加闭塞,对产业结构升级带来负面影响。

由此提出假设H1:从直接效应来看数字金融能够通过提升金融服务覆盖广度降低微观企业主体获取金融服务成本、促进消费者的消费和扩大投资的途径促进产业高级化,而从间接效应来看,周边地区数字金融发展对产业高级化有正负两种作用,所以间接效应大小不能确定。

(二)科技创新影响产业高级化的理论分析。随着技术的提升使企业生产效率得到提升,市场中技术落后的企业逐渐被淘汰,从而促进产业结构高级化。然而,也并不是所有科技创新都利于产业结构调整,程度较低的科技创新在短期带来的产业效率提升也许不一定对传统工作职位是创造性毁灭的,也可能在一二产业创造出新的工作岗位,且资本拥有者也可能因为技术提升降低了制造成本从而投入更多的生产资料,减缓产业高级化发展。但随着科技水平不断提升,从长期视角来看人们有限的物质需求被不断增长的物质生产所满足后,必然会向着服务业发展。从地区视角来看,本文认为周边地区总体科技创新水平的提升代表整体科技水平的显著提升,而本地科技创新的提升则代表影响力相对较低的科技水平变化。

由此提出假设H2:从本地区视角来看科技创新的提升对产业高级化由于存在负的物质生产短期的扩大生产效应、职位创造效应与正的低效企业的淘汰效应所以直接效应正负性质不能确定,而周边地区科技创新的提升对本地区产业高级化的间接效应为正。

(三)不同科技创新环境下数字金融影响产业结构高级化的理论分析。金融是微观企业运营的重要工具,同样也是企业运用科技为生产而服务的必要资源,本质来说,科技创新能拓展企业的生产运营方向,而数字金融凭借着大数据、云计算等技术更好地校正了传统金融中存在的资金错配问题,因此能更具靶向性地支持企业利用科技创新扩大生产活动促进产业结构优化,且理论上科技创新水平越高,数字金融使用范围也就越广,加之数字金融相较于传统金融能更好地解决市场信息不对称等问题,也就能更清楚地识别出市场有潜力的项目,所以科技创新水平越高,其可投资的项目就越多,对产业结构高级化的促进效果也就越明显。

由此提出假设H3:科技创新水平在数字金融影响产业优化升级的过程中具有正向调节影响。

二、数字金融、科技创新影响产业结构高级化的实证分析

(一)变量选取。

1.被解释变量。产业高级化(OIS)是经济发展重心从第一产业向第二产业最终向着第三产业转移的过程。本文参考李林汉、田卫民等(2021)做法,采取第三产业产值占总产值的比重来衡量[10]。

2.核心解释变量。数字金融指数(DF),选取郭峰、王靖一、王芳等(2020)编写的数字金融指数加以衡量,并分别以(LDF)与(SDF)表示本地区与周边地区数字金融水平[11]。科技创新(TI)以城市当年三种专利申请受理数量的对数形式表示,同样以(LTI)与(STI)分别表示本地区科技创新与周边地区科技创新水平。

3.控制变量。

(1)对外开放水平(OPE):采用外商投资进出口总额与GDP的比值来衡量,比值越高,对外开放的程度越大。

(2)政府支出水平(GEL):本文借鉴朱雅玲(2020)的衡量方法,采用各区域政府财政支出与名义GDP 的比值来衡量[12]。

(3)人口教育水平(EL):本文参考李中翘、刘耀阳、陈汉臻等(2022)的做法,使用不同教育水平的在校人数乘上赋予的权重相加来衡量[13]。

(4)环境污染水平(EPL):本文以各城市年二氧化硫排放量来衡量各省市的污染水平。

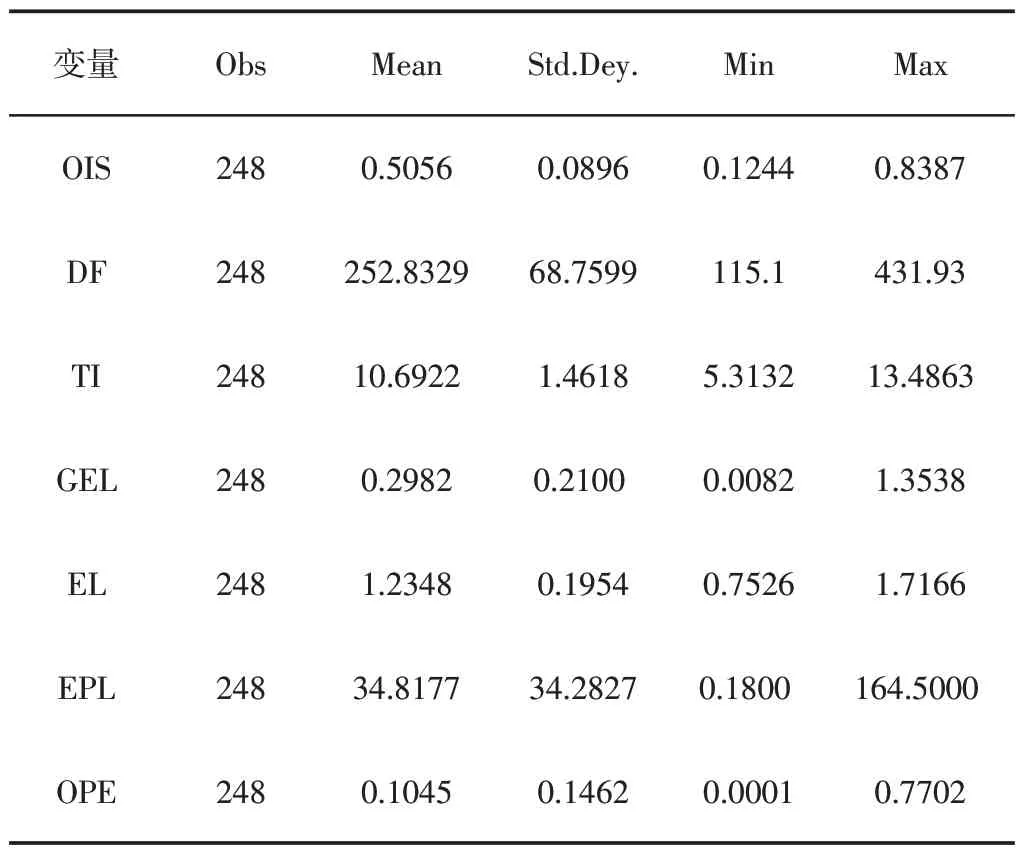

(二)数据来源。本文所研究对象是我国各省产业高级化发展的进程,基于数据的可得性,样本研究时间跨度为2013-2020 年,构建我国31 个省份的面板数据集。数据主要来源于国家统计局、中国经济网、北京大学数字金融研究中心。各变量的描述性统计如表1所示。

表1 变量描述性统计结果

(三)模型选择。

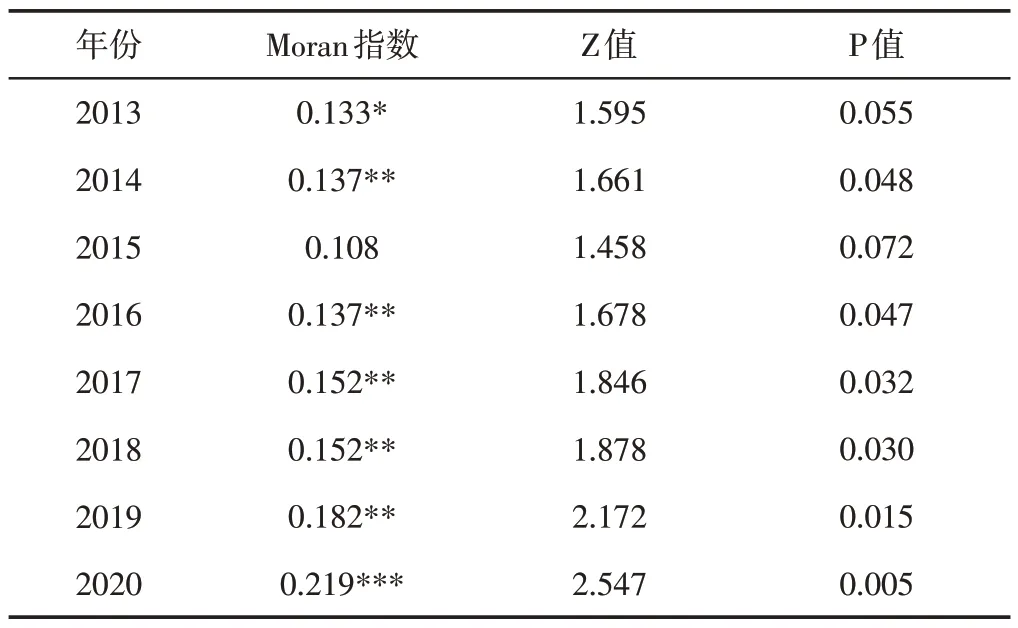

1.空间自相关性分析。本文先运用Moran’s I 指数分析2013-2020年我国各省份产业高级化的空间相关性,如表2,可以看出产业高级化的全局Moran’s I 指数基本通过了0.05的显著性水平检验,且随着时间的增长Moran’s I 指数不断增加,P值却在不断缩小,说明该段时间内全国尺度下产业高度化显示出不断增强的空间关联性特征。

表2 2013-2020年31省份产业高级化Moran’s I指数

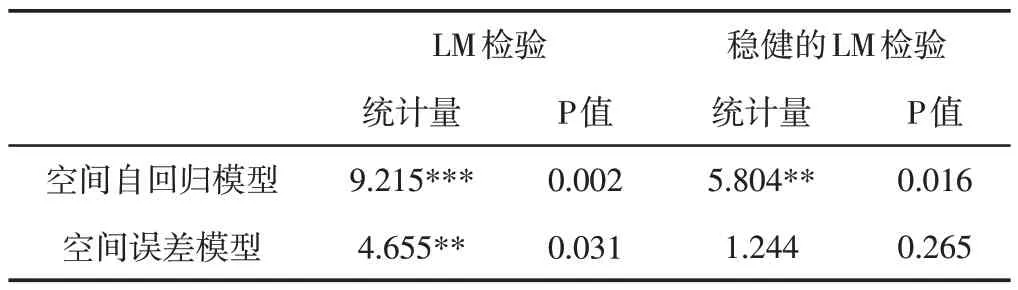

2.动态空间计量模型选择。上述结果表明产业高级化的发展展现出一定的空间依赖关系,所以基于空间模型分析产业高级化是合理的,我们需从常见的三种空间面板模型选择合适的一种。本文参考李林汉、田卫民等(2021)的做法采取LM与稳健的LM检验法检验模型[14]。表3结果显示检验空间自回归效应的两种检验均通过0.05的显著性检验,而检验空间滞后效应的LM检验通过显著性检验而稳健的LM则尚未通过,表明本文需同时考虑两种模型的空间滞后性,因此本文先选择空间杜宾模型进行回归,随后进行LR检验空间杜宾模型的合理性,结果显示lrtest sdm_a sar_a与lrtest sdm_a sem_a 测试都通过了1%显著性水平测试,再次证明选择空间杜宾模型是合理的。SDM模型豪斯曼指标为82.82,在1%的显著性水平上通过了固定效应检验。综上所述,本文选择固定效应空间杜宾模型来分析数字金融发展与科技创新对产业高级化的影响。

表3 LM与稳健的LM检验结果

表5 数字金融、科技创新对产业高级化空间回归结果

3.空间杜宾模型构建。根据上述的检验结果,我们选择空间杜宾模型研究数字金融、科技创新对于产业结构高级化的影响,模型设计如下:

(四)实证分析。

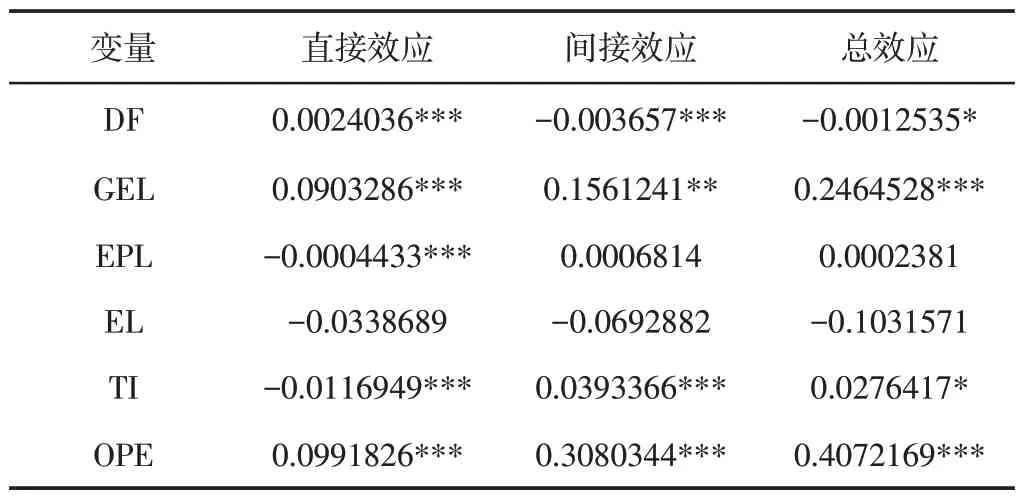

1.数字金融、科技创新影响产业高级化的空间效应分析。从全国范围对产业结构高级化(OIS)的回归分析结果来看,数字金融发展指数(DF)对产业高级化的直接影响效应显著为正,说明数字金融发展的确有助于提升本地区的产业高级化,但数字金融的高速发展对产业高级化的空间溢出效应与总效应为负,说明当前数字金融发展的确可能出现了结构性问题,数字金融在全国不均衡发展所带来的负面效应甚至超越了正面效应,这印证了假设H1。而反观科技创新(TI)对产业高级化回归结果,其直接效应正如我们所认为的并不能很好地促进产业结构高级化发展,相反甚至有一定的抑制作用,而科技创新(TI)的空间溢出效应与总效应都为正值,因此也证实了假设H2长期视角来看科技创新总水平的提高是有利于产业高级化的。

2.模型的稳健性检验。本文通过更换主要解释变量资本效率以及部分控制变量外商投资、污染水平的计量方式以做稳健型分析。新的SDM模型回归结果如下表6,稳健性检验结果显示绝大部分变量对产业高级化影响效应的正负号都与前文大致相同且基本显著,这说明上述回归结果是稳健可靠的。

表6 稳健性回归结果

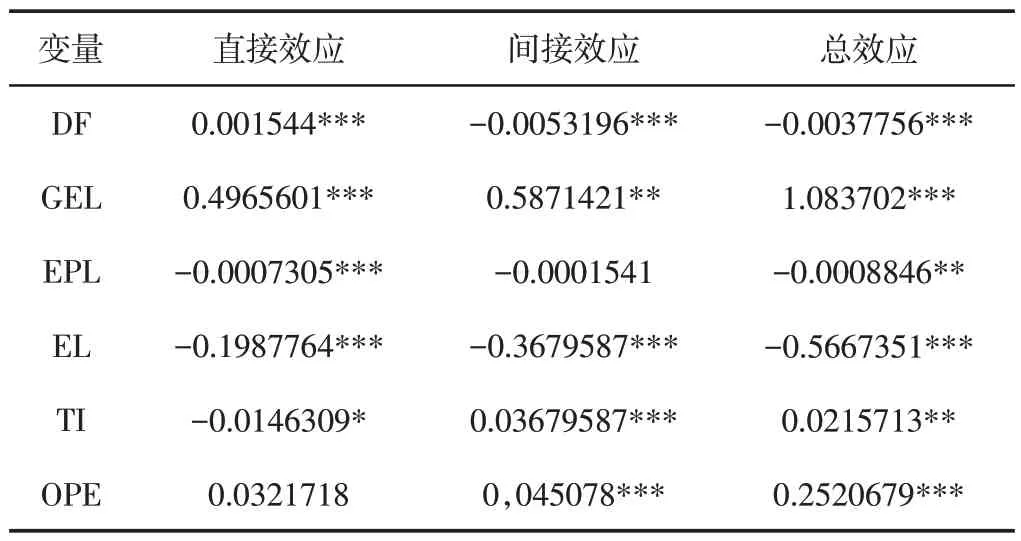

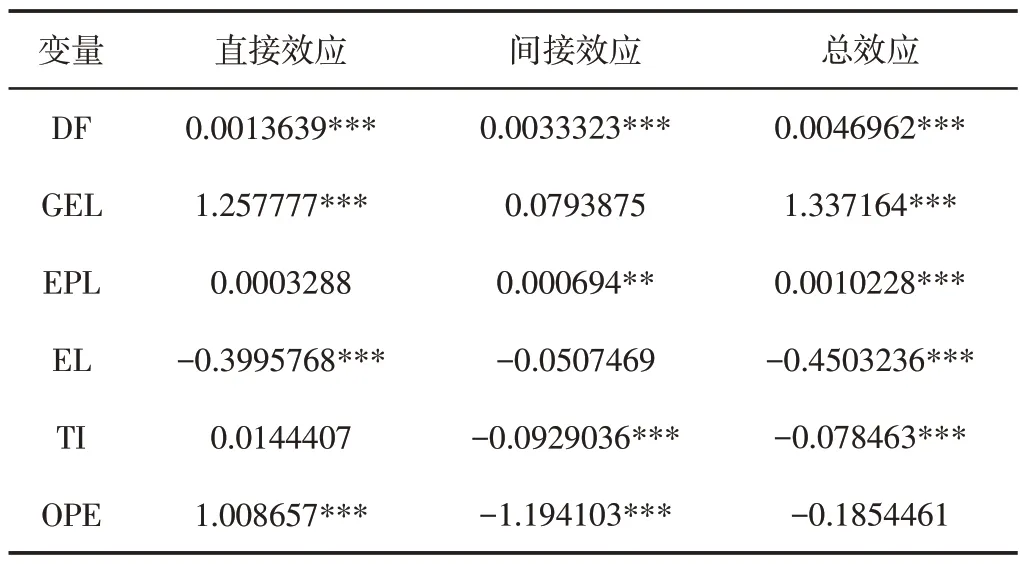

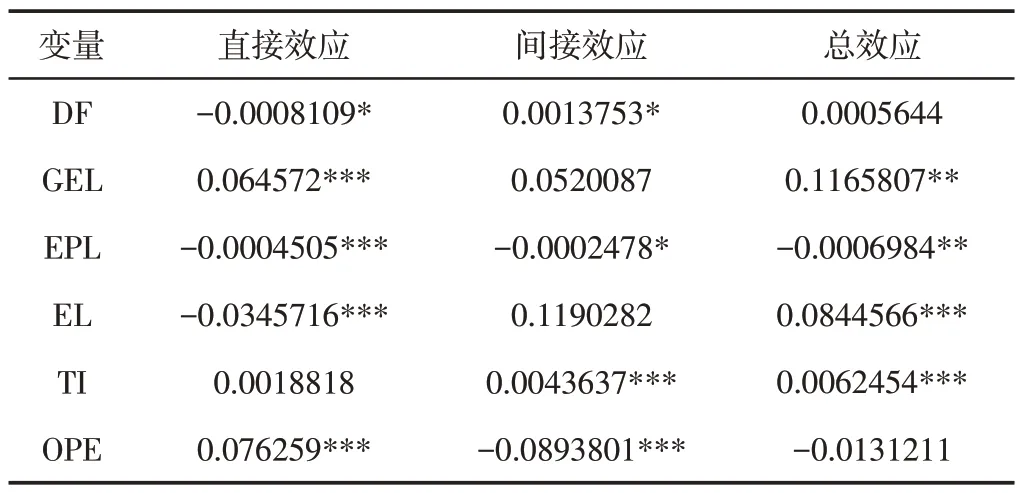

(五)数字金融区域分布不均衡视角下对产业高级化的影响。在前述研究中,我们发现数字金融如我们所设想的对于本地区产业高级化直接效应为正而跨地区空间溢出效应为负,但值得追问的是:是否是由于地区数字金融发展水平的不均衡形成的数字鸿沟造成的或是某些地区数字金融发展过高而产生产业之间的恶性竞争造成的?为回答上述问题,本文将31个省份按数字金融发展水平高低划分为数字金融发展较快的东部、发展水平居中的中部、发展水平较差的西部三个区域进行异质性探讨。回归结构如表7、8、9所示,总体效益显示:在数字金融发展居中的中部地区对于产业高级化的促进作用是最佳的,西部地区较弱,而东部甚至有抑制性作用。比较东部地区与中西部地区,东部地区作为数字金融高度发达的地区,其产业高级化的效果完全没有想象的那么乐观,甚至在中西部总体效应都为正值情况下拉低了全国产业高级化发展进程。综上得出结论:数字金融发展最高的东部地区的确可能存在由于产业过度竞争导致人为干预金融资产流动方向,数字金融更高的发展反而造成金融环境更加封闭,因此对于产业高级化起到极大的抑制作用。西部地区相较于中部地区对于产业高级化的促进效应作用是微弱的,由此证明了数字金融发展水平的不均衡形成的数字鸿沟数制约了数字金融对于产业高级化的良性效果。就其它回归结果来看,西部地区数字金融直接效应为负,原因可能在于:虽然数字金融使得融资活动能够无视地理距离进行,但各地区由于生产环境、基础设施的影响数字金融的不平等发展已经形成,而想要数字金融在环境较差底子较为薄弱的西部地区发展必须投入大量的人力物力,由此可能在短时间内起到对西部地区产业结构的抑制作用。就科技创新水平对产业高级化回归结果来看,东部地区直接效应为负,中部地区与西部地区的直接效应虽然为正但均不显著,而三个地区对于产业高级化的空间溢出效应都为正数,再次印证了目前周边地区科技总体水平的提升相较于本地区科技创新是促进产业结构高级化发展的更有效动力。

表7 东部地区数字金融、科技创新对产业高级化影响效应回归结果

表8 中部地区数字金融、科技创新对产业高级化影响效应回归结果

表9 西部地区数字金融、科技创新对产业高级化影响效应回归结果

(六)不同科技创新环境下数字金融影响产业结构的差异。

1.调节效应分析。本节考虑数字金融与科技创新在影响产业结构高级化的过程中二者是否存在调节效应,因此在空间模型基础上加上进行中心化处理的数字金融与科技创新的交互项DF×TI以及它们的空间滞后项W×DF×TI,模型设计如下:

加入数字金融与科技创新的交互项后模型回归结果如表10所示。从对产业高级化(UI)的回归结果看,交互项的直接效应并未通过显著性检验,但其空间溢出效应通过显著性检验。因此证明,随着科技创新发展水平与数字金融的不断提升,将会对对方影响产业高级化产生更显著的正向调节作用。原因在于:其一,在科技创新率不断上升的环境下能够拓展数字金融的使用方向,使得金融资产流向更多有潜力的融资项目从而优化产业结构;其二,将科技创新转换为技术提升的投资在短期会要求各类大中小企业集中投入大量的资金,这对于第一二产业的生产活动是不利的,部分企业甚至由于初期投资资金高,收益获取速度缓慢而破产,这些都会对产业结构高级化发展产生不良的影响,而数字金融能够提供大量金融支持进而减少寻资成本,以此缓解企业资金约束,促进科技创新以致产业优化升级。

表10 考虑交互项的空间效应分解

2.门槛效应分析。科技创新是第一生产力,也是优化产业结构的动力源泉,然而科研转化为生产也需要健全的数字金融提高资金支持,科研创新的种类越多结构越适应越能拓展数字金融的投资方向,也就能更好地促进产业高级化。那么事实真的是这样吗?基于此,本文通过构建数字金融与产业高级化的门槛模型以证明不同程度的科技创新环境里数字金融是否对产业结构高级化存在不同的影响。

本文将科技创新水平(UE)作为门槛变量,具体门槛模型见式(3)。产业高级化(OISit)为被解释变量,数字金融(DF)为核心解释变量,Xit为模型的所有控制变量,α为常数项,β1,β2…βn代表在不同的门槛值下数字金融对产业升级的影响,θi代表门槛值的区间变化,μit为随机干扰项。

我们采用自抽样法迭代1000次的方式对数字金融门槛效应的存在进行检验,结果显示对于产业高级化(OIS)的数字金融门槛效应是存在的并且存在双重门槛,门槛值分别为5.5134与10.7363。

门槛模型的回归结果如表11所示。从对产业升级(OIS)的结果来看,当科技创新发展水平处于5.5134 以下时,数字金融对产业升级的影响为是最高的。当创新发展水平处于 5.5134与10.7363 之间时,数字金融对产业升级的影响逐渐变缓。当科技创新水平大于10.7363 时,数字金融对产业升级的影响效果又逐渐增强整体呈现先下降后上升的趋势。原因可能是当科技创新率较低的初期,由于企业技术低下,资金缺乏,数字金融的发展能够给与当地产业很大的资金供给,所以能很好地促进当地产业的发展。随着科技创新的不断提高,各企业技术水平达到一定水平,此阶段科技创新的生产技术应用很容易被搭便车,对科技创新应用产生的回报低于成本,产生入不敷出的可能,此时单纯资金的供给对于产业高级化的促进效应开始产生边际效应递减的情况。但随着科技水平的不断提升,这种科技创新技术模仿的可能性不断下降,一是由于专利保护的需求会随着技术的发展而不断变大;二是随着企业的发展,企业的差异也不断变大,即使是同一个产业的类似的产品也很难进行技术的模仿,在此种科技创新环境下数字金融对于产业结构高级化的促进效应缓慢增强,由此验证了假设H3。

表11 门槛效应回归结果

三、结论与建议

(一)研究结论。第一,全国视角来看数字金融对于产业高级化并没有起到很好的促进作用,分地区研究发现东部地区数字金融高度发展过程中过度竞争导致的人为干预金融资产流动方向是造成这一原因的关键,数字鸿沟也是造成西部地区数字金融对于产业高级化促进作用不明显的关键原因。第二,无论从全国视角亦或是分地区视角来看,科技创新对产业高级化的总效果基本都显著为正,证明科技创新的确是优化产业结构的重要动力。从科技创新对产业高级化影响的直接效应来看,东部地区的直接效应为负而中部地区与西部地区的直接效应虽为正但均不显著,印证了目前本地区科技创新并不能成为其产业结构高级化的有效动力,而只有区域性科技发展总体的提升才是产业高级化不断提升的关键。第三,科技创新在数字金融影响产业结构高级化的过程中起到了重要的调节作用,更高的科技创新环境将会对本地区和其他地区数字金融影响产业高级化进程产生更显著的正向调节催化作用,原因在于科技创新决定了数字金融资金的使用方向,进一步看,数字金融影响产业高级化存在显著的技术发展水平门槛效应。数字金融在科技创新率较低时对产业高级化影响最大,而当科技创新率越过某一门槛值之后,数字金融对产业高级化促进作用将会降低,然而随着科技创新率的不断上升,越过另一门槛值后,数字金融对产业高级化的促进作用将更加明显。

(二)相关建议。第一,中国的东部地区是诸多领域改革的示范区,以人力资源发达,科创水平高作为中国经济发展的龙头带动全国经济发展,在当前经济下行压力加大的环境下,各产业面临着更为严苛的生存条件,在此基础上东部地区数字金融的高度发达可能引起产业过度竞争对产业高级化产生负面影响,相关区域政府应当相互协商建立政策缓解当地的过度竞争,完善不同地区数字金融融合发展的制度,加快数字技术的研发创新,强化与周边地区间合作与交流,形成良性竞争,实现合作共赢。第二,西部地区由于历史、地理环境原因当前数字金融发展水平较低,为了尽快发挥数字金融优势,使其能更好地服务实体经济,当地政府加大对于对数字金融基础设施的建设,创立健康的数字金融发展市场机制,让数字金融能够更快更高效地满足产业高级化发展需求。第三,科技创新率的发展具有正向的空间溢出效应,因此各地区应加强区域合作,共同探索完善,发挥科技创新率提升的溢出效应,以此来带动周边地区产业转型升级,加强高新技术的交流,最终实现产业结构优化对经济高质量发展的积极推动作用。第四,由于科技创新率是数字金融影响产业高级化的门槛变量,且表现为先减缓后增加的促进模式,所以一方面应当更加关注科技水平发展居中的中部地区,鼓励中部地区科技创新并引入东部地区的高新技术,以期望早日实现技术发展水平跨越门槛值,在更高水平上加速数字金融对产业高级化的促进效应,另一方面又要避免东部地区高数字金融高技术发展形成的对于数字金融资源的过度竞争态势。