投资者情绪与股票收益率变化

——基于沪深300指数

2024-03-18谢婷婷董慧敏

■ 谢婷婷 董慧敏

(新疆财经大学 新疆乌鲁木齐 830012)

引 言

目前我国的经济表现出了强大的韧性及潜力,2023年中共中央政治局会议强调,今年以来,我国经济发展取得了显著成效,市场需求不断恢复,经济发展呈现出良好的发展态势。2023年度的中央经济工作会议强调,应当坚持“稳字为先、稳中求进”的基本原则,努力推动经济发展,持续推进积极的财政政策和稳妥的货币政策,强化对宏观经济的调节,加强各种政策之间的相互配合,凝聚共同推动高质量发展的合力,而股市发展作为深化金融改革的重要环节,是中国经济可持续增长的动力,也是中国经济发展潜力的重要指标(王志扬和马理,2005)。在金融市场快速发展的今天,股票市场的波动也日益增强,风险明显增大,影响其波动性的因素也逐渐受到学者的关注(宋逢明等,2010;田利辉和王冠英,2014)。由于股票市场异常波动现象的不断发生,许多金融理论无法准确描述股票市场运行的实际状态。因此,行为金融理论作为一种涵盖人类心理和行为的金融研究框架,越来越受到学者的欢迎(刘力,1999;郑园园和马进,2003)。与此同时,投资者情绪研究也逐渐成为影响股票收益的热门话题(姚德权等,2010;杨晓兰等,2016)。作为人们对未来经济发展趋势的一种误解,投资者情绪的改变会促使投资者不断地改变自己对股市的认知,并做出相应的投资决定,进而引起股市收益的剧烈波动(Baker和Wurgler,2006)。因此,本文认为,研究日度投资者情绪与股票收益率之间的关系,有助于理解股市中情绪效应的特征及机理,有助于更好地了解股票收益的变化,有助于更好地应对股市异常以及防范系统性金融风险。

目前学者在度量投资者情绪时,主要采用直接指标(Fisher 和Statman,2000)、间接指标(易志高和茅宁,2009)以及基于社交媒体数据的指数(Bollen和Mao,2011)。而在其对股票市场收益的影响方面,学者已经基于周度(许海川和周炜星,2021)、月度(尹莉娅,2018)等低频数据展开了大量的研究,但是由于所选择的情绪指标、数据等不同,得出的结果也有很大的差异。有些学者认为,在股票市场中,投资者情绪对股票市场收益的影响是正向的(Lee等,2002;周亮,2021);也有部分学者认为投资者情绪对股市收益率具有负向影响(Schmeling,2009;蒋玉梅和王明照,2010)。基于上述的分析,对于两者的关系到底是正向还是负向这个问题,学术界一直没有达成共识。

在现有研究的基础上,本文以2013~2022年为样本期间,从投资者的实际交易行为以及社交媒体平台的思想行为两个维度出发,选取原始指标,研究日度投资者情绪对股票收益率的影响,并进一步分析其在不同时间段内对股票收益率所产生的不同影响。

本文的贡献在于:第一,本文采用日度这一高频数据,从理论角度看,投资者情绪如果是持续变化的,通过分析日度数据,我们可以更准确地预测投资者的情绪波动情况。从实际应用的角度来看,这种日度情绪可能会被用于改进投资者的交易策略,从而提高投资效率;第二,本文构建的投资者情绪指标既包含了投资者的实际交易行为,又包含了投资者在社交媒体平台的思想行为,通过这种构建方法,不仅拓宽了投资者情绪指标的构建思路,而且还大大提高了它们的解释能力;第三,本文不仅验证了投资者情绪对当期股票收益率的正向影响,也分析了其影响作用在中长期的表现。

一、理论分析与研究假设

传统的股票收益率决定理论相对成熟,人们普遍认为股票收益率变动可以用宏观层面的因素来解释,如经济状况、利率、通货膨胀率、价格水平和投资者情绪(刘凤根等,2020;陈建宝和徐磊,2014;许启发等,2013;宋池和王恒芬,2012;蔡毅等,2021)。从投资者的视角出发,他们的情绪可能会对他们的行为产生重大影响,进而引发他们的情绪波动(文凤华等,2014)。行为金融理论表明,投资者情绪本质上是投资者投资意愿的表达。在真实股票市场缺乏完全理性的情况下,非理性投资者可以创造大量活动,导致股票市场的异常波动。如果投资者持乐观态度,认为未来是可靠的,他们将继续购买资产以提高股价;如果投资者感到悲观,他们就会对未来失去信心,继续抛售股票,导致股价下跌。

在股票市场,投资者情绪会正向影响股票收益。经过初步分析我们发现:一方面,在我国资本市场中,个人投资者的比例相对较高,他们更加关注自己的投资,并且更容易过度自信(斯子文和朱叶,2016)。由于卖空限制的存在,悲观的投资者很难拥有充足的卖空头寸,而乐观的投资者则更倾向于持有股票,这时候只有做多才能获得收益,因此投资者会更加看好未来的走势(李科等,2014)。另一方面,中国的资本市场目前缺乏完善的信息披露机制,投资者的权益没有得到充分的保护,导致市场信息的质量不高,信息提前泄露的情况时有发生(罗党论和郭瀚中,2021),再加上部分机构投资者沉迷于操纵股票市场,以及个人投资者也纷纷效仿,在这种情况下,投资者群体中出现了极度的乐观情绪,从而使得市场出现了不可避免的一致性盲目乐观预期(肖欣荣和田存志,2002)。由于上述原因,我国资本市场上的投资者意愿趋向一致,这种趋势实际上是由看涨的观点所驱动,从而导致信息传播和表达机制受到扭曲,使得看涨的观点被过度放大。当投资者的情绪变得更加乐观时,股票的价格也会更高(吴慧慧和迟骏,2022)。与此同时,投资者情绪对股市收益率也具有负向影响(张艾莲和郭升刚,2020)。随着市场的高涨,人们对未来的预期变得乐观,这种情绪会导致投资者作出不理智的决策和判断,从而使得股票市场的长期收益率大幅下降(关筱谨等,2022)。基于此,本文提出如下假设:

H1a:投资者情绪与股票收益率具有正相关关系;

H1b:投资者情绪与股票收益率具有负相关关系。

当两种结果合理存在时,进一步研究发现投资者情绪在短期内对股市收益呈现出惯性效应,在长期内则表现出反转效应(唐静武和王聪,2009)。随着投资者的热情不断高涨,股票的价格也将不断上涨,从而带来更多的投资回报,使得市场收益大幅增加。当股票价格上涨时,投资者的收益也会增加,这会导致他们的情绪更加激动(胡昌生和夏郭效,2023)。此外,由于“羊群效应”的影响,越来越多的人开始将更多的资金投入股市,导致需求的扩大,从而推动股票价格进一步上涨。在这种情况下,市场情绪和收益都会产生惯性效应(李江平,2018)。随着投资者情绪和投机行为的不断变化,股价也在稳步上涨,这一过程不断循环,导致指数大幅度波动,最终形成了一个金融泡沫,从而导致“非理性繁荣”(Oechssler等,2011)。当市场出现大量泡沫时,政府可能会采取一系列措施来调节并干预,以满足公众的预期。这些措施可能使得投资者意识到股票的上涨可能无法维持,并且可能出现趋势性的反转,从而使得高估的股票最终通过下跌而实现价值的重新定位(部慧等,2018)。随着保守主义的影响,市场开始出现波动,导致普通投资者陷入困境(刘柏和徐小欢,2019)。然而,随着一些谨慎的机构投资者和实力雄厚的投资者的撤退,市场开始出现持续的下滑,收益率也随之下降,导致投资者的心态变得沮丧。此时,负面影响和泡沫化的出现与市场的上升趋势成反向关系,由于极度恐慌的心理压力和悲观情绪,投资者不得不大量出售自己的股票(孟凡祥,2009),“非理性下跌”的出现,使得长期投资者的回报率出现了显著的逆转。综上所述,本文提出如下假设:

H2:投资者情绪会对不同时期的股市收益率产生不同影响,而在长期甚至出现反转效应,即负相关关系。

二、研究设计

(一)样本数据

本文所需的日度数据来源于CSMAR数据库、百度指数及Wind数据库。本文选取2013年1月4日至2022年12月30日为样本期间,合计2428个交易日。

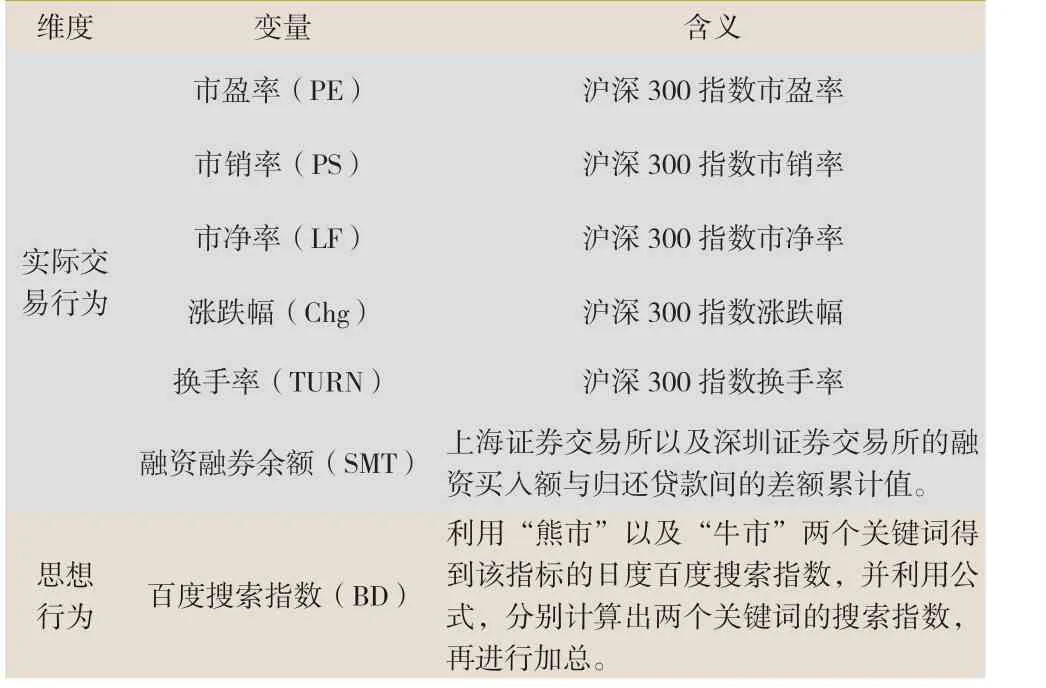

(二)解释变量:投资者情绪指数

通过对目前有关投资者情绪度量的文献研究发现,大都采用主成分分析法(Baker和Wurgler,2006;易志高和茅宁,2009),但在原始指标的选择上有所不同。为了更好地描述投资者情绪,我们需要创建一个日度的频率模型,但是一些常见的基础情感指标却缺乏日度数据,因此考虑到数据的可获得性以及基于以往文献,选取市盈率(PE)、市销率(PS)、市净率(LF)、涨跌幅(Chg)、换手率(TURN)、融资融券余额(SMT)、百度搜索指数(BD)这7个指标作为投资者情绪的原始指标,如下表1所示:

表1 投资者情绪指标体系

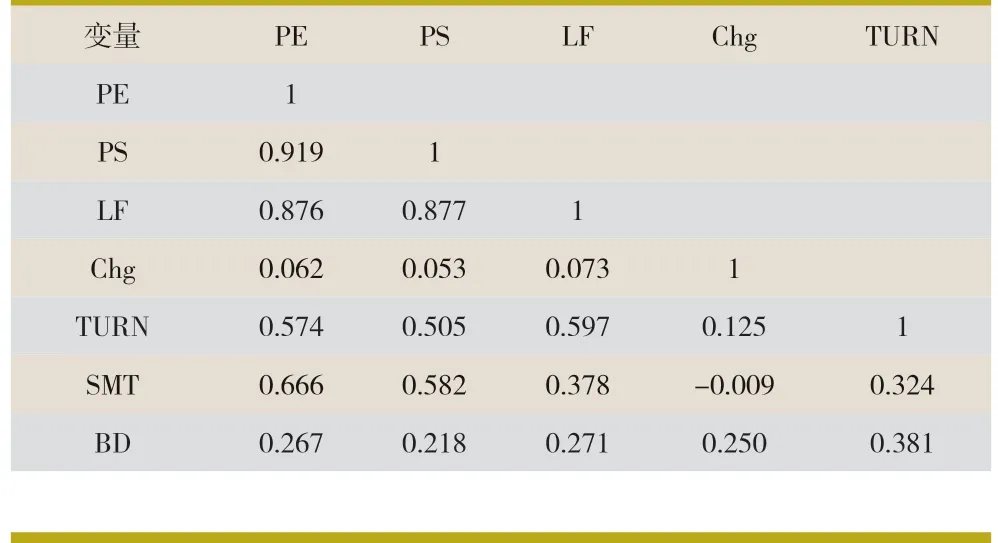

接下来本文通过对以上7项指数的分析,得出一个较为全面合理的能够反映中国股市投资者心理状态的综合情绪指数。首先对7个情绪替代指标进行描述性统计,并对它们进行主成分分析。表2描绘了情绪替代指标间的描述性统计数据。从表2中可以看出,7个变量间有一定的相关性,表明它们之间有一定的相互影响,有一些相似的信息,都会受到情绪的影响。在对股票市场的投资者情绪指标进行构建时,为解决单一指标存在的片面性问题,通过主成分分析,我们建立了一个能够反映中国股市投资者情绪的综合指标。

表2 投资者情绪各指标的相关矩阵

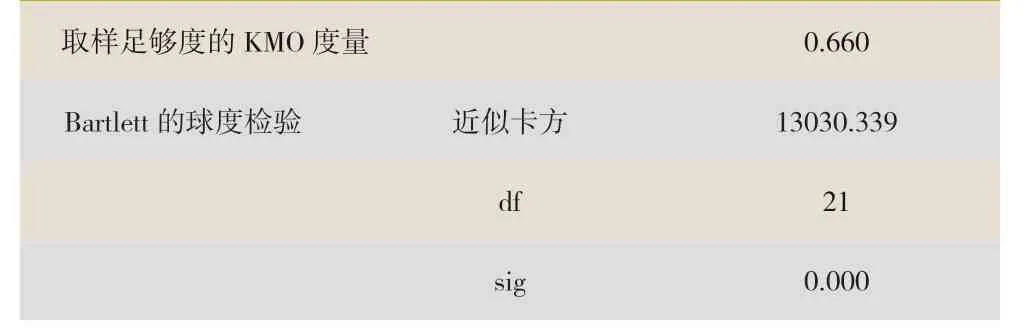

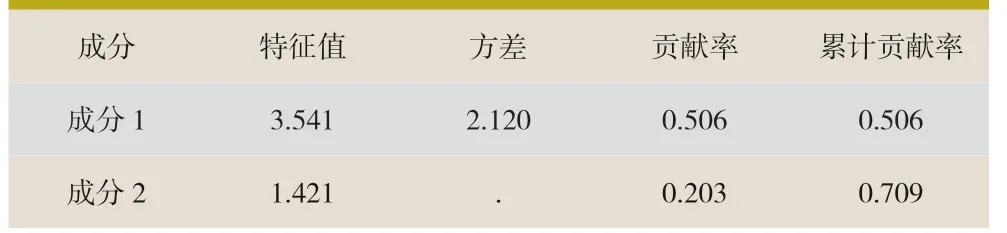

其次,本文采用Stata17软件进行投资者情绪综合指标的构建。在构建指标时,由于本文使用了日度数据,时间跨度很短,频率很高,宏观因素对这个指标的影响很小因此并未剔除宏观因素的影响。7个指标的 KMO=0.660满足KMO〉0.5。同时Bartlett球度试验P值为0.000,满足P值〈0.05(表3)。由表4可知,前面两个主成分特征值大于1,表明已经可以解释出大部分信息,因而选择前两个主成分。

表3 KMO与Bartlett检验结果

表4 特征值与累计贡献率

,,

为了查明影响实际问题的各个主因子及其意义,我们采用主成分分析模型进行研究。通过对各个主因子进行旋转,就可以更准确地解释其实际意义,使得结果更具可解释性。因此本文在stata操作中采用最大方差正交旋转法,旋转前后的因子载荷矩阵如表5所示。

表5 旋转前后因子载荷矩阵

根据对表格5的观察,可以发现经过旋转处理的因子载荷矩阵显示,所有变量的Uniqueness都低于0.6,这表明成分1和成分2可以有效地帮助我们理解所有的原始变量。具体而言,成分1所对应的高载荷指标为市盈率(PE)、市销率(PS)、市净率(LF)、换手率(TURN)、融资融券余额(SMT),而成分2则与涨跌幅(Chg)和百度搜索指数(BD)紧密相关。因此,在本文中结合表格5的具体数据,可进一步推导出公因子成分与各指标之间的关系:

接下来,可利用因子载荷矩阵获得两个公因子,并同时计算各自的权重,通过方差贡献率的手段对其进行主成分的合成,从而得到最终的投资者情绪综合指标。通过因子旋转,我们可以在表6和表7中看到得分、特征值和累计贡献率的详细信息。

表6 因子得分预测值(旋转后)

表7 特征值与累计贡献率(旋转后)

经过计算,两个代表投资者情绪公共因子的权重分别为:

由此,投资者情绪综合指标(IS)可表示为:

(三)被解释变量:股票收益率

为了与情绪指标的时间相匹配,且日度沪深300指数收盘价的波动率较小,故参考高扬(2022)的做法,利用如下公式得到沪深300指数收益率:

其中,Rt表示t期股票收益率为第t期的沪深300指数开盘价为第t期的沪深300指数收盘价。本文所使用的收益率数据为沪深300指数,数据样本区间为2013年1月4日至2022年12月31日,在后面的稳健性检验部分采取上证50综合指数来衡量股票收益率。

(四)模型构建

根据本文所研究的问题,建立如下基准模型:

其中,Rt表示t期的股市收益率,ISt表示t期的投资者情绪为扰动项。

三、实证分析

(一)变量描述性分析

表8为经过标准化处理后,日度投资者情绪与股票收益率两类量化指标的变量描述性分析结果。

表8 IS与R的描述性统计

由表8的量化结果可知,投资者情绪量化指标的极小值与极大值分别为0.185、2.297,据此可知,自变量表现出显著的非对称性特点。

由图1大体上可以看到:第一,当投资者的情绪高涨时,他们的收益率也会有所提升;而当投资者的情绪处于低谷时,他们的收益率则会相对较低。第二,当投资者的情绪变化剧烈时,其对应的收益率也会出现剧烈的变化;而当投资者的情绪保持平静时,其对应的收益率则会接近0。

(二)基准回归结果

本文所使用的数据为日度数据,其频率显著高于以往研究中大多所采用的月度数据,同时,本研究面向的股市收益率样本时间跨度为10年,经过系统的观察和评估,我们发现了明显的时间变化趋势。因此,为了避免出现伪回归的现象,必须先确保数据的平稳性,具体情况见表9。

表9 IS与R的平稳性检验结果

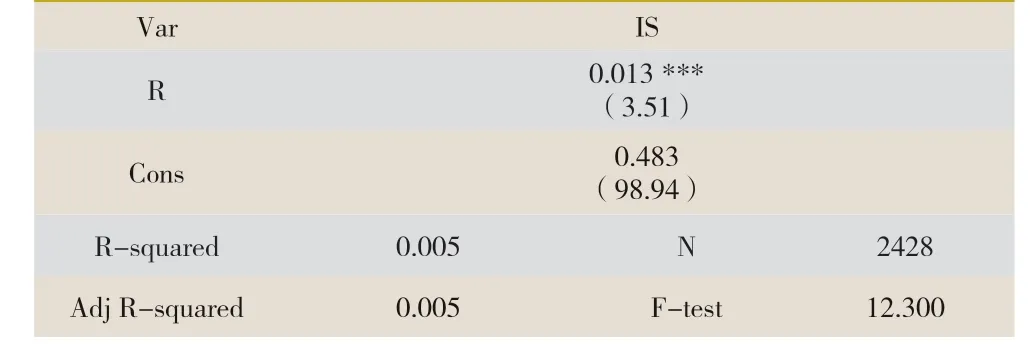

由表9可以看出,两个变量的Z-test都小于临界值,且p-value〈0.05,所以两个变量在1%的显著性水平上拒绝了存在单位根的原假设,即表明所研究投资者情绪指标以及收益率指标均得到验证,时间序列数据呈现出平稳的特征。如表10所示,有关投资者情绪综合指数与收益率指数的回归结果已经被详细阐述。

表10 R对IS的回归分析

通过对表10数据的分析表明,收益率受到投资者情绪的积极影响,这种关系在当期尤为突出,且影响系数0.013在1%的水平下显著。因为该指数是一个合成的指数,所以并不能完全反映一个具体的数字,但是通过对沪深300股指的估值和对该指数的估值,我们可以得出:当一个单位数量的投资者情绪上涨时,该指数就会朝着一个单位数量的正向变化,与此同时,沪深300的收益率将上升1.30%。在样本周期中,投资者情绪的最高和最低之差为2.89,假定投资者的情绪波动站在周期的起点低谷,随后随着周期的逐步升高而呈现不断剧烈波动,直至周期达到顶峰。在此期间,投资者的情绪波动对股票收益率产生影响,上升3.76%。这表明投资者情绪对股票市场收益具有非常显著的正向作用。自此假设H1a得到验证,假设H1b不成立。

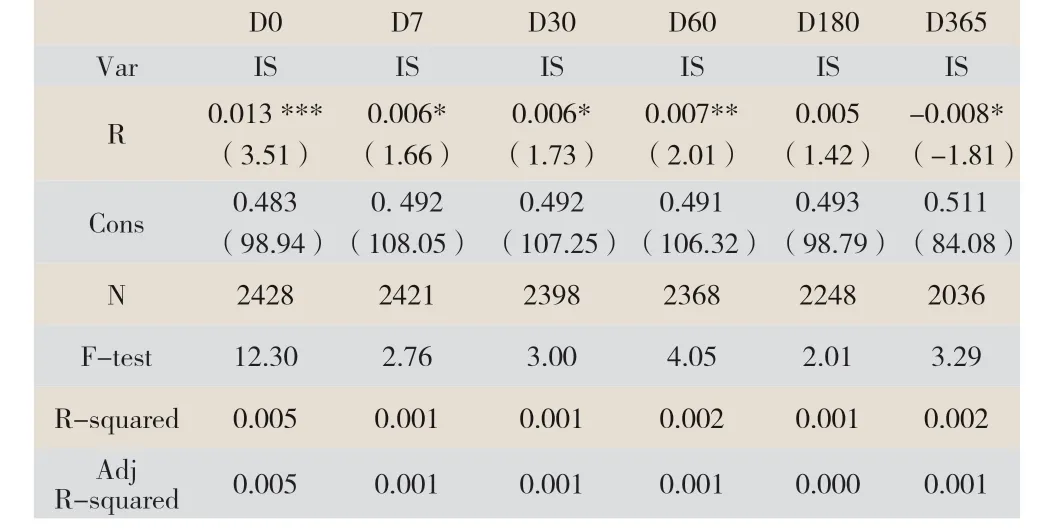

(三)投资者情绪的影响作用在短期与中长期的表现

以上分析都是基于全样本得到的作用结果,这一部分的研究旨在探讨投资者情绪如何改变股市收益率,并观察其随着时间推移的变化趋势。采用滞后期的方式,进行回归分析。本文使用日度数据,因此D+1代表在原有基础上的一天,我们使用沪深300指数收益率作为参考,并结合不同时间的投资者情绪指标,如D0、D7、D15、D30、D60、D80和D365,对这些指标进行回归分析,并且对原始数据进行上下1%的缩尾处理,表11为不同时期的回归结果。

表11 R对IS的回归分析(不同时期)

根据表11所呈现的数据,可以明显地看出投资者情绪在当前交易期内对整体股市收益所产生的积极影响,然而,在中长期交易阶段,情绪对于股票收益的影响则发生了显著变化。例如,在7日后,投资者情绪会对短期股市波动产生0.57%的正面影响,到了60天后,这种正面影响上升到了0.70%,但到365天之后这种影响却转为了负面作用,也就是所谓的反转效应。这一现象的原因是,从短期看,投资者的情绪高涨,意味着市场信心的不断增强,从而推动了股市价格的持续上涨,短期内股票投资者的收益率也得到了显著提升;但这种价格的上涨会因为股票市场的自我调节在中长期中逐步被调整,最终慢慢回归到其估值范围内,从而导致从长期来看投资者情绪对股票收益率产生负面影响。自此假设H2得到验证。

四、稳健性检验

(一)替换变量

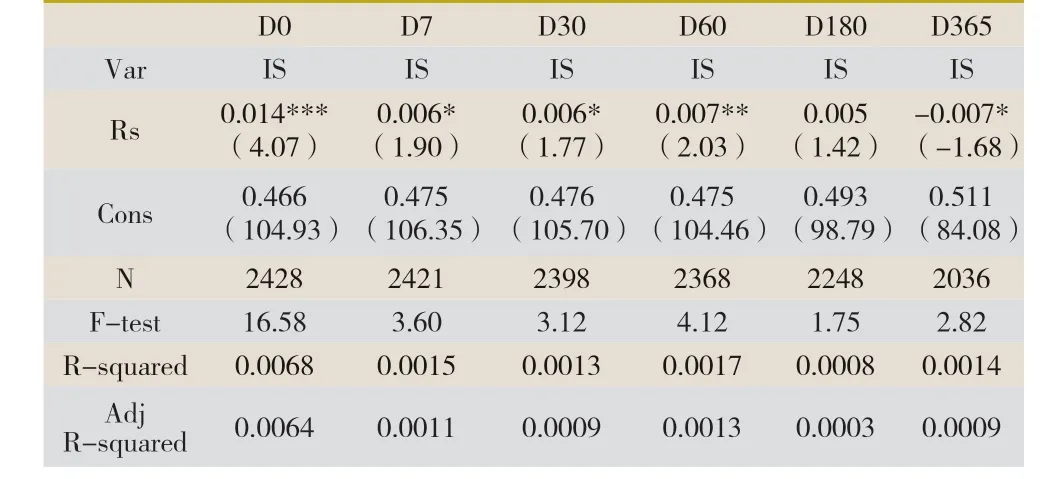

将收益率数据替换为上证指数收益率(Rs),以研究投资者情绪对上证指数收益率的影响是否存在着相同的效应。这里的上证指数收益率采用的也是同样的衡量方法,频率为日度数据,数据来源于Wind数据库。

为了确保回归结果的准确性,必须对其进行平稳性检验,以防止出现伪回归的情况。检验结果如表12所示。

表12 IS与Rs的平稳性检验结果

由表12可以看出,两个变量的Z-test都小于临界值,且 p-value〈0.05,所以两个变量在1%的显著性水平上拒绝了存在单位根的原假设,即投资者情绪指标和收益率指标均符合预期,而且时间序列数据显示出良好的稳定性特征。因此接下来可以进行回归分析,同时对原始数据进行上下1%的缩尾处理,结果如表13所示。

表13 Rs对IS的回归分析(不同时期)

根据表13,投资者情绪在当前股市收益上存在明显的惯性作用。然而,从长期来看,该情绪可能会导致反转效应的负面影响。这支持了前文的结论。

(二)调整样本期

由于疫情冲击会对投资者情绪产生一定影响,因此本文选择将样本期调整为2013年1月至2019年12月。表14是自变量与因变量的平稳性检验结果,表15是调整样本期之后的回归分析结果。

表14 IS与R的平稳性检验结果(调整样本期后)

表15 R对IS的回归分析(调整样本期后)

由表14可以发现,时间序列数据是平稳的,因此接下来可以进行回归分析。表15显示,若除疫情因素外,仅以当期投资者情绪为影响因素,对当期股票收益率进行分析,发现该情绪指标对于当期的股市收益有着显著且正向的影响,并且相对于未剔除之前影响系数更大,这说明该做法具有一定实用性,并且再一次支持了前文的结论。

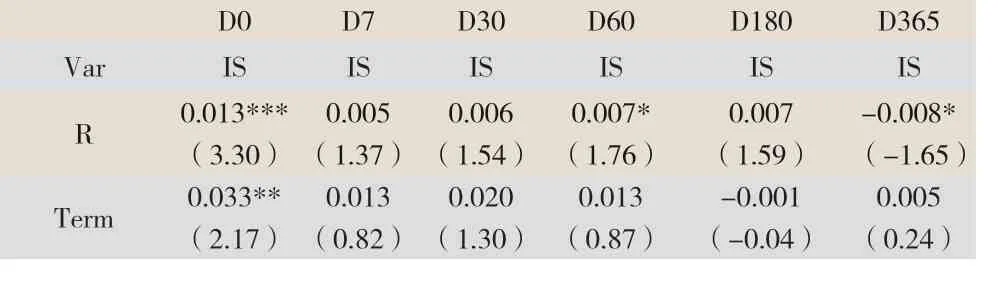

(三)宏观经济变量的影响

在Sun等(2016)研究的基础上,我们将期限利差(Term)和短期无风险利率(Rate)作为宏观经济影响的两个重要指标,以探究它们对经济的影响,进而探寻在控制了宏观经济因素后,投资者情绪对股市收益率波动的影响是否存在变动。具体而言,期限利差(Term)定义为10年期国债的到期利率与1年期国债到期收益率之间的差额;而短期无风险利率(Rate)则采用SHIBOR隔夜拆借利率进行度量。建立如下回归模型:

表16为控制经济变量后的回归分析结果。

续表16 R对IS的回归分析(控制宏观经济变量后)

表16 R对IS的回归分析(控制宏观经济变量后)

研究结果表明,在回归分析中,宏观经济指标对于投资者情绪效应和收益率动量效应均无显著影响。除了期限利差对当期的收益产生影响外,其他时间区间内的宏观经济变量都不显著。

五、结论与政策建议

文章选取2013~2022年日度数据,以沪深300指数为主要研究对象,通过对投资者实际交易行为、投资者社交媒体思想行为两个维度进行分析,运用主成分分析方法构建了日度投资者情绪指数,并通过基准回归分析,初步检验总样本对股票收益率的影响程度。其次,通过分期的分样本回归,我们还发现收益与情绪之间存在着密切的联系,并且这种联系会随着时间的推移而发生变化。在此基础上,本文得出了如下研究结论:第一,在当期,投资者的情绪对股市收益率产生了积极的影响,而且这种影响非常显著。第二,这种影响在不同时期会发生变化,随着时间的推移,投资者的情绪可能会逐渐改变,从短期的积极影响变为中期的消极影响,甚至可能导致长期的逆转。第三,当我们考虑了因变量、样本期及宏观经济变量后,投资者情绪在短期、中长期对股票的收益率影响作用依旧存在。

由此可以认为,当前我国投资者情绪对股票收益的影响仍然存在,市场上仍然存在“羊群效应”,这表明我国股票市场需要进一步改善和完善,以提高投资者的投资回报率。鉴于此,提出以下几点可行建议:

(一)应当设定合理的开户门槛

新开户者可以在开户前进行投资理念和基础知识的测试,如果通过测试,就可以继续投资;反之,则无法继续投资。采取严格的准入标准,让拥有合适的投资观念的投资者能够参与到股票市场中,从而大大减少市场中不合理的投机活动。

(二)对股票市场进行系统和合理的监管

面对一个十分复杂的经济生态系统,在对股票市场进行监管时,为了做到全面有效的管理,应该在事前、事中以及事后都采取综合有效的管理措施,并对其进行相应的恰当的指导。在发现了股市的内部有不正常的波动时,就应该对股市进行合理的控制,并且提醒投资者。

(三)利用社交媒体平台,传递正确投资理念

在互联网信息高度发达且传播速度极快的今天,信息在投资人中的传播是无处不在的。由于不同观点或多或少地带着一些情感的倾向性,这就造成了在进行信息交流的时候,投资者情绪容易受到影响,从而引发股票市场的剧烈震荡。所以,除了强化股市的监督外,还应该恰当地利用社交媒体平台,向投资者传达正确的投资理念,让他们能够形成合理的预期,并通过合理的解读和分析相关政策和事件,有效缓解他们可能出现的情绪波动,进而有助于维持股票市场的正常运行。

(四)加强对投资者的教育,提高投资意识

要重视对投资者的教育,提高他们的投资意识,尤其要重点培养投资者心理素质以及投资技能,使他们能够主动地学习和掌握各种相关知识,提高他们对投资的认识,这对于维护股票的稳定性具有积极的推动作用。