“一带一路”背景下跨境供应链金融风险预警实证研究

2024-03-01李诗华张语涛

李诗华 张语涛

摘要:随着国际贸易和“一带一路”的发展,越来越多企业参与到全球供应链当中,拓展跨境业务,产生了巨大的融资需求。跨境供应链金融能有效解决“一带一路”供应链企业的资金约束问题,但同时也面临诸多风险。本文旨在探讨供应链金融的国际化发展背景和趋势,以1 22家参与跨境业务的“一带一路”供应链企业的面板数据为样本,探讨模型的构建方法和优化策略,同时借助主成分分析和Logistic回归,建立跨境供应链金融风险预警模型,并对该模型进行实证分析,提出相应的预警策略和管理建议,以更好促进跨境供应链金融业务开展和“一带一路”建设成效。

关键词:跨境供应链金融;风险预警;“一带一路”

中图分类号:F830. 56 文献标志码:A 文章编号:1003-5559-(2024)01-0081-05

一、引言

近年来,供应链金融在中国的快速发展已经引起了整个业界的广泛关注。在全球经济一体化背景下,随着“一带一路”建设的持续深入推进,我国跨境行业迎来了全新的贸易增长契机。根据中国海关总署发布的《中国跨境电商贸易年度报告》显示,2022年,中国跨境电商进出口规模首次突破 2万亿元人民币,达到 2. 1万亿元,比20 21年增长7. 1% 。随着跨境贸易企业的融资需求不断增加,跨境供应链金融迎来了新一轮的发展机遇,对其风险预警的需求也随之日益增加。由于供应链参与各方的经营数据的不完善,供应链金融机构无法对企业的行为进行全面、准确的研判,不仅影响融资企业的发展,还造成整个供应链的整体效率低下。而跨境供应链金融风险预警可以及时发现和预测供应链金融国际合作中的各种风险,建立一整套风险监测和预警机制,包括数据采集和处理、风险评估、信息共享和协同等,以帮助金融机构和相关企业及时发现和防范信贷风险,提高跨境供应链管理效率。

现有研究方面,Ghadge 等(2019)阐述了供应链金融以及信用风险的概念,并且考虑到主体的评级和债务等级,确立了信用风险计量模型,有助于修订和完善现有的信用预警体系,提高衡量当前供应链金融风险的准确性;Zulqurnain等(2019)针对供应链企业分析以及融资模式,发现供应链金融对上下游经济的发展具有显著的影响,供应链金融可以提高供应链的有效性,降低信用风险;Wetzel 等(2019)研究了影响供应链金融信用风险的因素,并对供应链融资过程中可能发生的信用风险进行案例解析;Fayyaz 等(202 0)在分析供应链金融网络中合作参与者的网络属性的基础上,提出了一种将供应链的网络特征作为预测信用风险关键属性的方法。

风险管理方面,匡海波(2020)综合考虑了全链条面临的整体风险,对供应链金融模式下供应链企业如何构建有效的信用风险指标体系进行了研究;宋华(2019)认为,供应链金融将实体经济与金融业务有效联系起,能够有效降低供应链企业的融资和运营成本;徐源(2019)在大数据助推信贷风险管理的研究中指出,大数据技术应用于信贷风险管理中,能够为商业银行的信贷风控提供更多元化的应对措施;李淑锦(2020)运用Lasso-Logistic 模型对金融风险进行评估,结果表明预测准确性比仅使用单一的Logistic模型更高。

综上所述,目前大部分研究主要偏向于单一信用风险,对供应链金融风险的整体评估有限;风险管理研究主要集中在风险理论模型描述,缺乏实证分析;对跨境供应链金融研究十分有限,结合“一带一路”供应链企业营运实际和融资属性的相关研究更是少见。本文在相关的理论基础上,结合跨境供应链企业的业务特点与资金约束条件,解析跨境供应链金融风险的产生因素和风险特点,探讨跨境供应链金融风险预警的相关问题。主要研究内容包括构建跨境供应链金融风险预警指标体系、构建风险预警模型、对模型进行效度和信度检验、分析模型的实用性和有效性,并针对构建的跨境供应链金融风险等级划分标准带入已获取的“一带一路”供应链企业面板数据进行实证研究,提出相应的预警策略和建议。

二、跨境供应链金融风险预警指标体系的构建

(一)预警指标选取的原则

只有客观、科学的预警指标体系才能准确反映跨境供应链金融风险的变化特征,对潜在的风险进行科学合理的预测。因此,建立跨境供应链金融预警指标体系应该遵循相关性、可靠性、可操作性原则对跨境供应链金融风险进行综合的评估。

(二)数据来源

考虑到供应链金融的参与者是整个供应链链条上以核心企业为主的供应链链条企业,他们当中大多数规模较小且正处于成长期,资金需求较大同时能获得金融机构贷款的额度也较低。本文借助 CSMAR数据库公布的数据,选择参与“一带一路”跨境业务的相关供应链制造企业作为研究样本,选取了1 22家典型供应链企业在20 23 年第二季度(截至20 23 年 6 月3 0日)的各项财务数据,在剔除数据不完整的企业后,最终选择 98 家经营正常的供应链企业和24家被标记为 ST 的供应链企业作为研究对象,运用“主成分分析(PCA)+二元 Logistic 回归法”构建跨境供应链金融风险预警模型。

(三)预警指标的筛选与确定

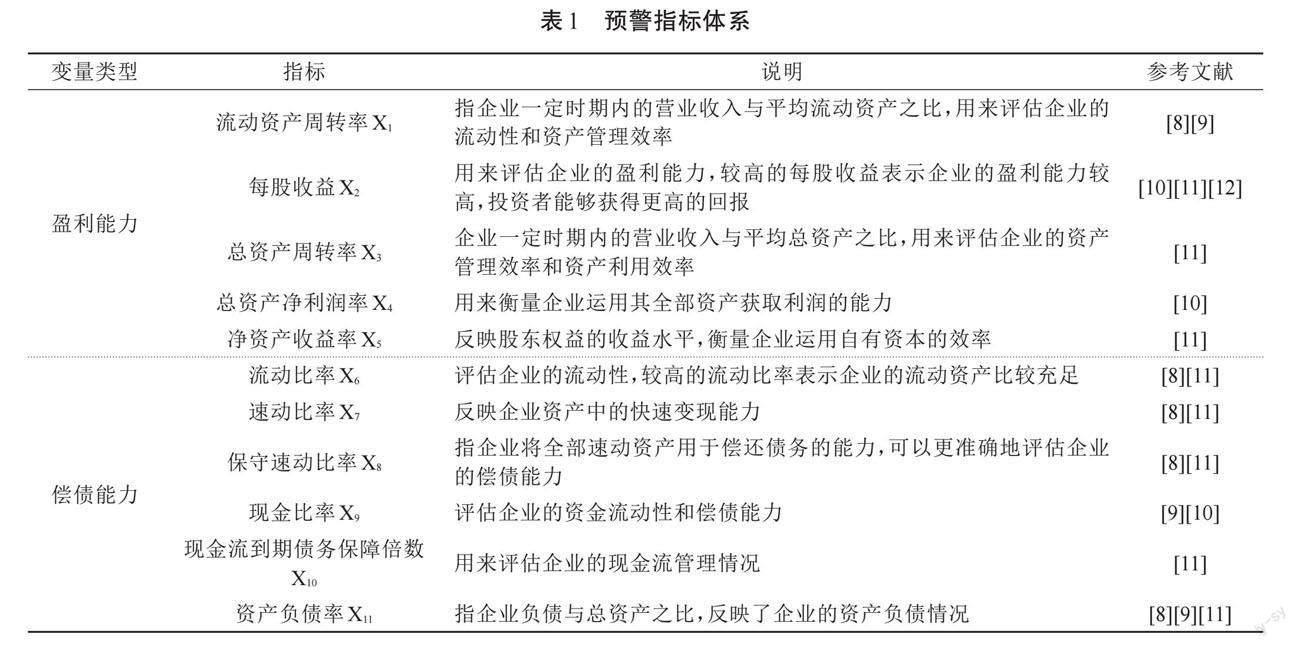

本文在参考各类金融机构及学者构建预警指标选择文献的基础上,结合跨境供应链供应链企业的实际情况和业务特征,选择了 5个盈利能力指标、6个偿债能力指标、4个发展潜力指标和 3个营运风险指标总共 18个二级指标构建跨境供应链金融风險预警指标体系,如表1所示。

三、指标分析

(一)描述性统计

从 CSMAR 数据库选取的样本中, 24家供应链企业被 ST 处理,占总样数的19.7%,其中X 10和 X 18的标准差分别为7 .8 和11.4,表明研究样本中各供应链制造企业的现金流到期债务保障倍数和营运指数相差较大。

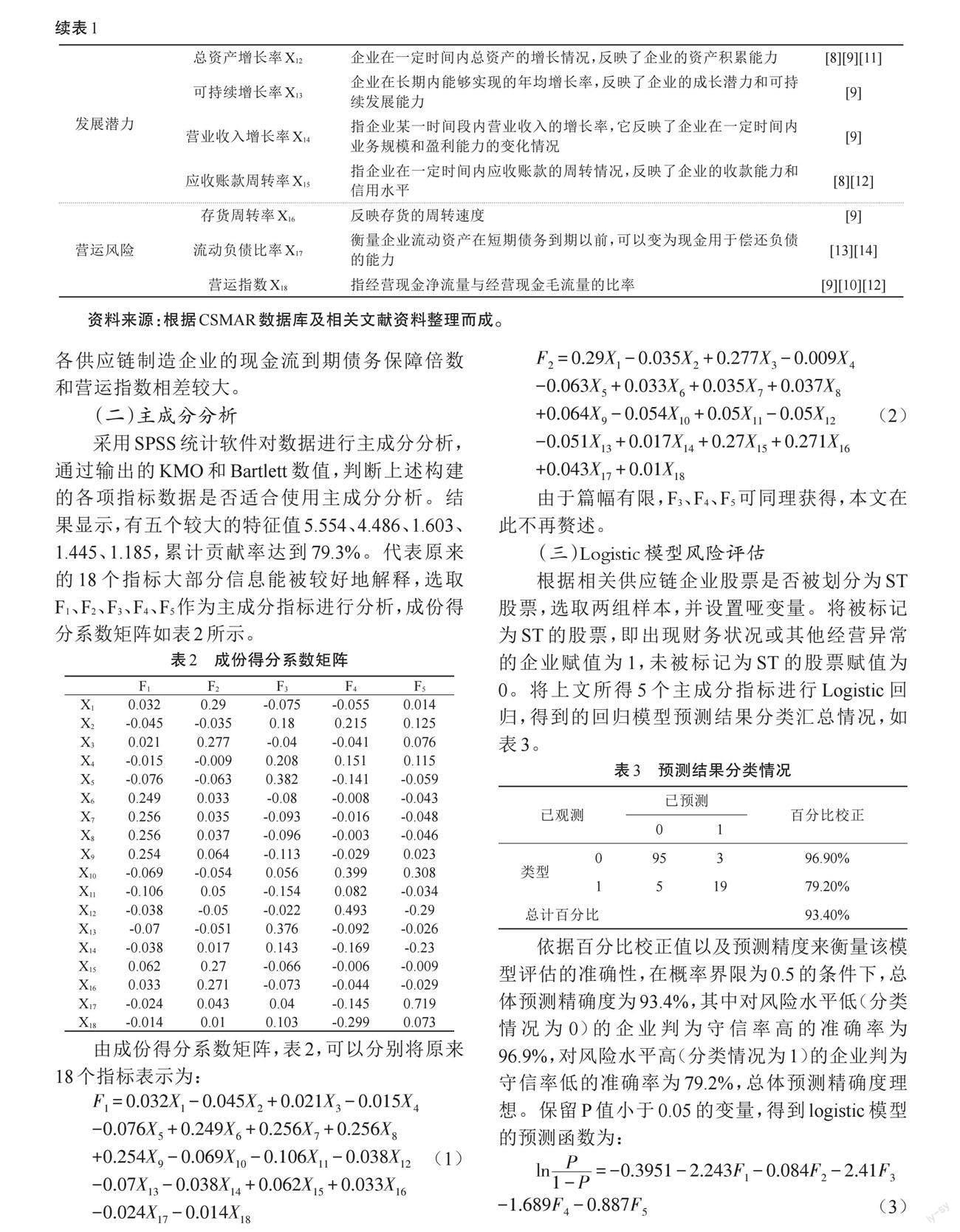

(二)主成分分析

采用 SPSS统计软件对数据进行主成分分析,通过输出的 KMO 和 Bartlett 数值,判断上述构建的各项指标数据是否适合使用主成分分析。结果显示,有五个较大的特征值5.554、4.486、1.60 3、1.445、1.185,累计贡献率达到79. 3%。代表原来的1 8个指标大部分信息能被较好地解释,选取 F1、F2、F3、F4、F 5作为主成分指标进行分析,成份得分系数矩阵如表2所示。

由成份得分系数矩阵,表2,可以分别将原来18个指标表示为:

由于篇幅有限,F3、F4、F 5可同理获得,本文在此不再赘述。

(三)Logistic模型风险评估

根据相关供应链企业股票是否被划分为 ST 股票,选取两组样本,并设置哑变量。将被标记为 ST 的股票,即出现财务状况或其他经营异常的企业赋值为1,未被标记为 ST 的股票赋值为 0。将上文所得 5个主成分指标进行 Logistic 回归,得到的回归模型预测结果分类汇总情况,如表3。

依据百分比校正值以及预测精度来衡量该模型评估的准确性,在概率界限为0 .5的条件下,总体预测精确度为93.4%,其中对风险水平低(分类情况为0 )的企业判为守信率高的准确率为96.9%,对风险水平高(分类情况为1)的企业判为守信率低的准确率为79.2%,总体预测精确度理想。保留 P 值小于0. 05的变量,得到 logistic 模型的预测函数为:

根据企业守约概率得出各等级企业的授信区间,具体如表4所示。

由于总体预测精确度为93.4%,公式所求得的P值近似代表授信企业的守约概率。将需要预测企业的财务数据代入模型测算其信用风险状况,计算出 P 值。P 值越接近0,则表明该企业的信贷风险较高,P 值越接近1,则表明该企业的信贷风险较低。

四、实证研究

为了进一步探究上述模型结果及授信等级划分标准的准确性,特在 CSMAR 数据库中随机选取 9家相关供应链制造企业:香雪制药、福能东方、正业科技、苏大维格、中船应急、ST 新研、ST 金运、ST红相、ST路通及其202 3年 6月30日公布的财务数据,分别计算上述各企业的主成分 1 到主成分5的值,如表5所示。

将主成分1到主成分5的值分别带入Logistic 预测模型,得到对应的守约概率和所属授信等级,如表6所示。

根据计算结果,被标记为 ST的企业授信水平均为 B 级及以下,可以认为根据本文所建模型计算出的守约概率与该企业是否被划分为 ST 基本吻合,具有较高的拟合精度和判别能力。

五、结论

本文从跨境供应链企业的研究视角出发,通过对国内外有关文献的梳理,阐述了供应链金融风险预警相关的理论知识,并对跨境供应链相关企业的特征进行解析。建立了 4个一级指标、 18个二级指标的风险预警指标体系。聯合主成分分析法和二元 Logistic 回归模型构建了跨境供应链金融风险预警模型,计算得到了反映供应链企业金融风险水平的P值。通过观察纳入模型因子贡献大小,总结几条关于跨境供应链企业的管理建议:

第一,风险预警使供应链金融各方在开展融资业务时可以更准确把握借款企业的风险,降低贷款的不确定性。跨境供应链金融主体可以根据跨境供应链企业的风险水平制定更有针对性、更合理的贷款利率,减少对信贷配给的依赖,实现银企双赢。

第二,盈利能力对于跨境供应链企业信用水平影响较大。盈利是企业正常开展经营活动之本,跨境供应链企业唯有抢抓“一带一路”历史机遇,主动融入国际供应链,加强合作,不断拓展境外业务和市场,实现连续盈利可降低发生财务风险的危机,授信水平也就相应越高。

第三,合规管理水平对跨境供应链企业的运转至关重要。尤其是跨境供应链制造企业更易受供应链上下游相关企业应收账款的影响,经营存在较大的不确定性,企业运营不畅会导致资金链断裂,这将进一步影响整个供应链条的正常运转,因此相关企业应提高运营效率,同时建立适用于企业管理的现代企业制度。

总之,本文构建的跨境供应链金融风险预警模型具有较高的拟合精度和判别能力,适用于“一带一路”供应链企业的实际情况与信用评级的真实需求,可为跨境供应链金融相关方开展风险评估及信贷决策提供借鉴参考。但鉴于现实中的跨境供应链金融服务对象多为对资金需求较高、跨境业务数据资料不全、信息共享程度不高的非上市企业,他们的财务信息披露情况不如上市企业的数据那么及时、透明和准确,因此本文在财务数据获取方面尚且存在一定的局限性。

参考文献:

[1]GHADGE A, DANI S, CHESTER M. A systems ap- proach for modelling supply chain risks[J]. Supply Chain Management: An International Journal, 2013, 18(5):52 3-538.

[2]ZULQURNAIN A, GONGBING B, MEHREEN A. Sup -ply chain network and information sharing effects of SMEs ’credit quality on firm performance[J]. Journal of Enterprise Information Management, 2019, 32(5):714-73 4.

[3]WETZEL P, HOFMANN E. Supply chain finance, finan- cial constraints and corporate performance: an explorative network analysis and future research agenda[J]. Interna- tional Journal of Production Economics, 2019, 216:36 4-383.

[4]FAYYAZ M, RASOULI M, AMIRI B. A data-driven and network-aware approach for credit risk prediction in sup- ply chain finance[J]. Industrial Management & Data Sys- tems, 2020, 121(4):785-808.

[5]匡海波,杜浩,丰昊月,供应链金融下供应链企业信用风险指标体系构建[J].科研管理,2020,41(4):209-219.

[6]徐源.大数据助推信贷风险管理创新探讨[J].现代营销(信息版),2019(7 ):150.

[7]李淑锦, 嵇晓佳.基于 Lasso-Logistic 模型的个人信用风险评估——来自微贷网的数据分析[J].杭州电子科技大学学报(社会科学版),2020, 16(06): 8-15.

[8]李逸君.论析供应链企业信贷風险管理审计评价指标[J ].时代金融,2022(6):38-39+95.

[9]陈欣欣, 郭洪涛.因子分析和Logistic回归在农业上市公司财务预警中的联合运用[J].数理统计与管理,2022, 41 (1 ):11-24.

[10]区梦怡.大数据背景下上市公司财务预警模型选择与实证研究[J].广西经济,2022,40(04):89-93.

[11]高晓灵.中国制造业供应链企业的信用风险评估[D ].杭州电子科技大学,2022.

[12]高柳娜.供应链金融下供应链企业的信用评级分析[J ].全国流通经济,2020(25 ):15 0-152 .

Empirical Research on Early Warning of Financial Risks in Cross-borderSupply Chain under the Belt and Road Initiative

LI Shihua, ZHANG Yutao

(School of Management, Wuhan Textile University,Wuhan, China, 430200)

Abstract:With the development of international trade and the Belt and Road , more and more enterprises are par- ticipating in the global supply chain, expanding cross-border business, which generates huge financing needs. Cross-border supply chain finance can effectively solve the financial constraints of enterprises in the Belt and Road supply chain, but it also faces many risks. This paper aims to explore the international development background and trend of supply chain fiance. With the panel data of 122 supply chain enterprises engaged in cross-border busi- ness along the Belt and Road this paper discusses the construction methods and optimization strategies of the eary warning model. At the same time, with the help of principal component analysis and logistic regression, this paper establishes a cross-border supply chain financial risk early warning model, makes empirical analysis of the model, and puts forward corresponding early warning strategies and management suggestions, thus to better promote the development of cross-border supply chain finance and the construction of the Belt and Road.

Keywords:cross-border supply chain finance; risk warning; the Belt and Road Initiative

(责任编辑:周俊)