非金融上市公司金融资产投资对代理成本的影响

2024-02-01张琨明

摘 要:企业的金融资产投资代理行为势必会产生相应的代理成本,因此有必要对两者的影响关系进行分析。本文根据A股上市非金融企业2013—2022年相关数据,分析了企业金融资产投资对代理成本的影响关系。实证分析结果表明,企业金融资产投资对代理成本具有显著的正向作用,企业经营管理者在逐利动机驱使下开展的金融资产投资行为对代理成本的影响表现为“挤出效应”,即金融资产投资越高,代理成本越大,企业管理者可以在短期内获得相应的收益,但不利于企业的长期经营,且会增加股东与企业经营管理者之间的矛盾。鉴于此,企业需要合理控制金融资产投资行为及其在内部所占比例,通过有效的内部控制手段改善代理成本过高的问题,推动非金融企业的长期稳定发展。

关键词:非金融企业;金融资产投资;代理成本;挤出效应;固定效应模型;金融投资;资金配置

本文索引:张琨明.<变量 2>[J].中国商论,2024(03):-100.

中图分类号:F273.3 文献标识码:A 文章编号:2096-0298(2024)02(a)--04

我国正处于经济高质量发展的重要转型期,需要着力改变经济发展的驱动力,促进产业结构升级[1]。在经济高质量发展时期,实体经济作为我国经济发展的根基地位同样不会动摇,在实体经济发展中需要协调好金融资产投资,避免公司的业务重心向虚拟经济偏移[2]。而在企业两权分离发展下,管理者相比股东,掌握着更加详实的企业运行信息,因此在企业运行决策的制定上更具优势,在这一环节中可能存在管理者为了扩大自身利益而使股东權益受损的现象,造成股东与管理者间的代理成本增加[3]。充分了解企业金融资产投资对代理成本的影响,有利于从资金配置角度寻找降低代理成本的有效措施,进一步完善公司治理体系。

1 研究假设

金融资产不仅属于预防性储蓄,还是企业用于盈利的重要工具[4]。目前,已有学者的研究表明金融资产配置对企业价值、创新投资等具有重要影响[5],然而却鲜有研究分析金融资产投资对企业代理成本的影响。根据预防性储蓄理论,为了降低未来收入波动等造成消费能力下降的风险,消费者可能储存部分积蓄[6]。因此,在现实生活中,非金融上市公司开展金融资产投资的行为动机并不单一,因此该行为可能会对代理成本形成不同方向的影响,既有可能表现为对代理成本的正向促进作用,形成“挤出效应”,又有可能表现为对代理成本的负向抑制作用,形成“蓄水池效应”[7]。因此,本文提出以下假设:

H1:非金融上市公司金融投资会正向促进企业经理人代理成本的提升,表现出“挤出效应”。

H2:非金融上市公司金融投资会负向抑制企业经理人代理成本的提升,表现出“蓄水池效应”。

2 变量选取与模型构建

2.1 变量选取与数据来源说明

本文选取2013—2022年A股上市企业相关数据分析非金融上市公司金融资产投资对代理成本的影响,剔除了金融业、房地产业、ST以及*ST企业的相关数据,获取到非金融上市公司的样本数据,相关数据来源于Wind数据库、国家统计局、CSMAR数据库等,最终获取到非金融上市公司723家公司,样本观测值为7230个。本文采用Stata软件进行数据分析,并对所有连续变量进行1%和99%分位的缩尾处理。

被解释变量为代理成本(AC),代理成本反映了公司管理者的代理行为对公司费用的增加,因此可以采用管理费用率衡量代理成本,管理费用率越高,说明企业需要花费的代理成本越大。

解释变量为金融资产投资程度(Fin),根据《企业会计准则第22号——金融工具确认和计量》中对金融资产的分类,再结合资产负债表,最终确定的金融资产包括持有至到期投资、发放贷款及垫款净额、衍生金融资产、交易形金融资产以及可供出售金融资产,则金融资产投资程度表示为金融资产投资/总资产。

控制变量包括:(1)公司规模(Size),公司期末总资产的对数;(2)资产负债率(TDR),负债合计与资产合计的比值;(3)总资产收益率(ROA),净利润与总资产的比值;(4)公司成长性(GR),年营业总收入同比增长率;(5)股权集中度(OC),前三大股东持股比例;(6)高管薪酬(EC),前三大高管薪酬总额;(7)董事会规模(BS),董事会人数。

2.2 模型构建

为验证H1与H2,本文构建了非上市金融公司金融资产投资对代理成本影响的回归模型如下,模型中对样本的时间与空间进行了控制:

3 结果分析

3.1 描述性统计检验

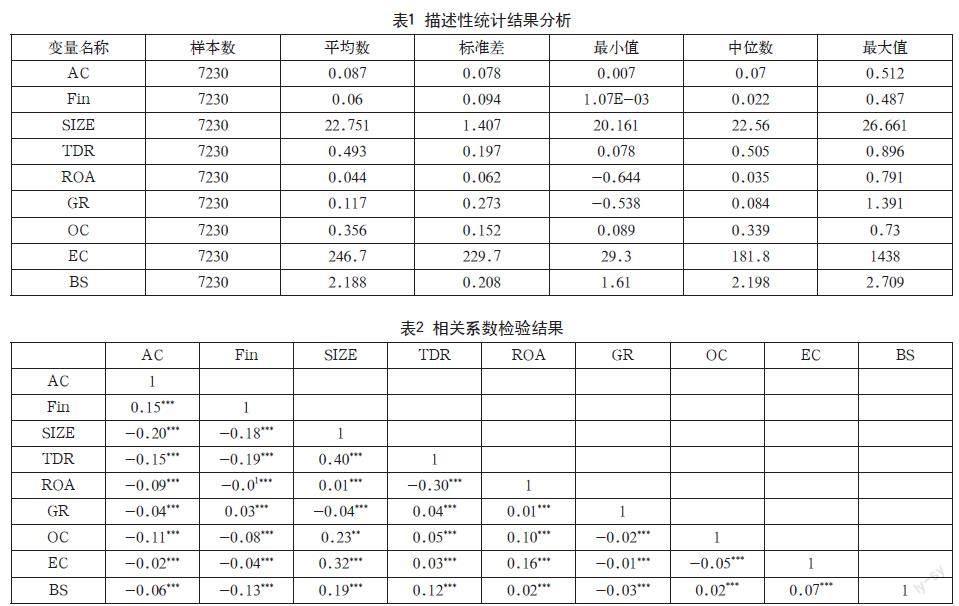

描述性统计分析结果如表1所示。

从表1数据可以看出,代理成本的差异相当明显,最小值仅为0.007,而最大值则达到0.512。这一结果揭示了非金融企业之间代理效率的较大差距。这种差距可能源自企业在管理结构、内部控制机制以及企业规模等方面的不同。企业管理的效率、决策过程的透明度以及执行力的强弱均在代理成本上有所体现,进而影响企业的整体运营效率。另外,企业金融资产占总资产比例(Fin)的最小值接近于0,最大值达到0.487,平均值为0.059。这说明,尽管部分企业在金融资产投资方面持谨慎态度,金融资产在其总资产中所占比重较低,但也有不少企业对金融资产投资比重较高。这一现象反映了企业在资产配置和风险管理策略上的差异。

3.2 相关性检验

本文对各变量的相关性进行检验分析,结果如表2所示。

由表2结果可知,各个变量之间的相关系数均在1%水平下显著,其中多项变量间的相关系数趋近于0,相关系数结果表明其中存在弱相关关系,因此可认为变量间不存在多重共线性和自相关问题。

3.3 回归结果分析

本文考虑到原假设模型选择随机效应,因此选择通过固定效应进行回归分析。企业金融资产投资与代理成本的回归结果如表3所示。

由表3结果可知,两者在1%置信水平上显著,该结果表明,企业金融资产投资每增加1%,代理成本增加9.7%,表明两者存在正相关关系。上市企业进行金融资产投资时以获取利益为首要目标,此时,代理成本会受到挤出效应的影响,该结果验证了假设H1。究其原因,可能是在现代企业管理中,经营管理者为获取短期的经营绩效会表现出明显的自利性,从而更加倾向于收益率较高的金融资产。逐利动机使企业短期业绩迅速提高,但整个过程却忽略了企业的长期价值增加,在未来资金周转期间,具有高风险属性的金融资产可能导致企业资金无法全部收回,甚至出现亏空的情况,间接导致企业股东与经营管理者之间的矛盾增加,不利于企业的长期稳定经营发展。此外,在控制变量中,TDR对代理成本的影响作用最大,该结果表明,除资产TDR变量以外,其他控制变量对代理成本的关系均符合条件要求。

3.4 稳健性检验

固定效应模型可能存在内生性问题,可能存在随着时间变化而出现变量遗漏的情况,同时两个变量间可能互为因果问题,金融资产投资可能在导致企业代理成本增加的同时,又因为代理成本的增加反而进一步导致公司金融资产投资的增加。因此,进一步采用金融资产投资滞后一期的方式,重新回归以验证回归结果的稳健性。因为,本文选取的是工具变量,不会出现过度识别的情况。采用两阶段最小二乘法(2SLS)进行内生性检验,通过第一阶段的检验,发现选取的工具变量与解释变量间仍然具有显著相关关系,F值均大于10,通过了弱工具变量检验,验证了工具变量选取的有效性。在此基础上,本文进一步进行第二阶段的检验,两个阶段的检验结果如表4所示。从第二阶段的最终回归结果可看出,非金融上市公司的金融资产投资Fin的系数为0.134,仍然保持着1%的显著水平,与之前的回归结果保持一致,说明考虑内生性问题以后,本研究得到的回归结果仍然具有稳健性。

同时,本文采用改变金融资产投资的测度方式,在原有金融资产的测度范围中进一步加入长期股权投资,重新回归以验证结果的稳健性,回归结果如表5所示。在改变金融资产的测度方式以后,金融资产投资与代理成本仍保持在1%水平上显著相关,影响系数0.037,这表明金融资产投资额越大,企业所需要消耗的代理成本越大,仍表明本研究的回归结果具有可靠性。

4 结语

本文采用2013—2022年A股上市企业相关数据分析非金融上市公司金融资产投资对代理成本的影响,研究结果表明,非金融上市公司金融资产投资与代理成本间具有显著相关关系,具体表现为非金融上市公司金融资产投资对代理成本具有“挤出效应”,即非金融上市公司金融资产投资程度越高,其所需要消耗的代理成本越大,说明我国非金融上市公司在金融资产投资行为动机上主要表现为趋利性目的,金融资产投资行为会进一步强化管理者与股东间的代理冲突。

从回归结果的分析可知,非金融上市公司的金融资产投资行为不会将公司的代理成本,公司与政府需要通过采取有效的措施以控制代理成本的增加,合理协调管理者与股东间存在的代理问题,保证非金融上市公司不会出现业务重心向虚拟经济转移的现象,对保障我国实体经济的发展具有重要的现实意义。对此,非金融上市公司需要明确自身发展定位,坚持实体经济作为主营业务,合理调整金融资产投资在总投资中的占比。从回归结果可知,当金融资产投资增加以后,公司的代理成本将进一步增加,而通过控制金融资产投资的占比,在资金闲置时,通过金融资产投资合理分担未来运行的风险,可以有效提升公司的盈利能力,甚至可以发挥出金融资产投资的反哺作用,促进企业核心竞争力的提高。同时,可以使金融资产投资控制在合理范围,避免金融资产投资比例过高而导致公司代理成本过高。此外,政府需要进一步完善对实体企业的金融监管体系与金融市场交易机制。

参考文献

李小玉,刘鑫,任鹏.实体企业金融化会提高代理成本吗[J].会计之友,2023(2):54-61.

徐寿福,叶永卫,陈晶萍.股票流动性与企业金融资产投资[J].财贸研究,2022,33(8):79-95.

贺立龙,石佳欣.管理层股权激励对实体企业金融化的影响研究[J].会计研究,2022(7):107-122.

林钟高,刘文庆.连锁股东会影响企业投资吗:基于金融资产配置的检验[J].财务研究,2022(3):75-88.

刘惠好,焦文妞.国有股权参股、融资約束与民营企业金融资产投资[J].现代经济探讨,2022(4):70-82.

邓路,刘欢,侯粲然.金融资产配置与违约风险:蓄水池效应,还是逐利效应?[J].金融研究,2020(7):172-189.

戴静,刘贯春,许传华,等,金融部门人力资本配置与实体企业金融资产投资[J].财贸经济,2020,41(4):35-49.