RCEP关税减让对东亚贸易格局的影响分析

2024-01-17侯丹丹

侯丹丹

关键词:RCEP;东亚;关税减让;贸易格局;GTAP 模型

中图分类号:F742 文献标志码:A 文章编号:1672-626X(2023)06-0020-12

一、引言

20世纪60年代起,东亚贸易分工体系“雁行模式”逐渐形成,描绘出一幅以日本作为“雁首”,生产技术密集型产品;亚洲“四小龙”作为雁身,生产资本密集型和低端技术密集型产品;以及东盟和中国作为雁尾,生产劳动密集型产品的阶梯式分工图景。然而,随着“雁行模式”的发展,后“雁行模式”时期的到来,东亚贸易分工格局处于不断发展与演化之中,由最初的“垂直分工”体系逐步转变为“垂直分工”与“水平分工”并存的格局。2022年1月1日,《区域全面经济伙伴关系协定》(RCEP)正式生效实施①,至此,全球覆盖人口最多、经贸规模最大、最具发展潜力的自由贸易区正式启航,这既是对逆全球化的有力破局,同时,在RCEP框架下中日韩首次“同框”建成自贸关系,也使东亚区域经济一体化达到空前高度,涵盖东亚经济总量的95%以上②。RCEP的建成无疑是东亚区域经济一体化进程的重大里程碑,对推动东亚区域经济发展及贸易格局演化具有十分重要的意义。由此引发思考,RCEP框架下东亚区域经济一体化取得的重大进展对于东亚经济发展作用如何?东亚贸易格局又将有何新发展?

RCEP作为超大型自贸区,其建成后所释放的强劲经济效应,自2012年谈判之日起就引起了学者的高度关注,尤其是给成员带来的正向经济效益及对非成员的负向经济冲击更是关注的重点。陈淑梅等(2014)认为RCEP建成会使区域内成员受益,而区域外国家(地区)则将遭受贸易转移冲击[1]。邓利娟等(2016)研究发现,中国台湾地区未能加入RCEP将使其经济持续恶化,传统优势产业遭受巨大冲击[2]。张恪渝等(2021)认为RCEP的建立对中国不同区域的经济影响截然不同,将加速“孔雀东南飞”的转移浪潮[3]。许玉洁等(2021)研究指出,RCEP可推动中国、东盟、韩国等成员经贸增长,同时也会对俄罗斯、印度、加拿大带来一定负面冲击[4]。商务部国际贸易经济合作研究院课题组(2021)认为RCEP生效后成员将共同获益,东盟宏观经济层面相对受益最大,而中国、日本、韩国、澳大利亚、新西兰在经济福利总量增加方面更显著[5]。尹文渊等(2022)研究发现,中国香港地区如果加入RCEP将对其GDP增幅、贸易条件、社会福利、进出口等宏观经济指标有明显的正面提升效应,且各部门产出的影响也利大于弊[6]。

目前,RCEP框架下有关东亚整体的研究较少。陈淑梅等(2014)对后危机时代东亚区域合作应选择TPP 模式还是RCEP 模式进行了深入探讨,认为选择RCEP 模式更有利于东亚区域一体化的良好发展[7]。马涛等(2021)认为RCEP 的签署将推动东亚区域自由贸易水平的显著提升,并对东亚区域经贸合作产生推进效应[8]。马飒等(2021)认为RCEP框架下东亚区域产业链将呈现出生产布局优化升级、分工深化、产业链区域化、数字化与服务化等新趋势[9]。宋志勇等(2021)认为,RCEP将推动东亚地区产业链供应链融合发展,并进一步提升东亚区域经济合作水平[10]。沈铭辉(2022)认为,RCEP将促进东亚进一步提升区域贸易投资自由化水平、促进形成区域一体化市场、改善区域综合发展环境[11]。

对现有文献进行梳理发现,学者对于RCEP 经济效应的评估多运用标准或改进后的全球贸易分析(GTAP)模型展开分析,对于模型的设计,在RCEP正式签署前学者均以假设的降税情形作为冲击来源进行评估,这无疑使得模拟结果与现实存在较大偏差,但在RCEP签署后开始有学者尝试基于成员间关税承诺表计算RCEP生效后的关税水平,并进行评估分析[4~5],这显然大大提升了模拟结果的可靠性与现实意义。同时,现有研究均认为RCEP建成对东亚区域经济发展具有重要意义,但有关研究主要集中于东亚区域经济合作等领域,对东亚贸易格局这一重要议题则缺乏考量,更是缺乏RCEP关税减让对东亚贸易格局影响的评估。因此,基于上述思考,本文运用GTAP模型,以RCEP成员间实际降税幅度作为冲击来源,考察RCEP关税减让对东亚贸易格局的影响。

二、GTAP模型的设定

GTAP是由美国普渡大学Hertel教授开发的多国、多部门可计算的一般均衡模型。模型包括土地、资本、技术劳动力、非技术劳动力和自然资源五种生产要素,以及家庭、政府和厂商三个行为主体[12]。模型首先建立单个国家、多个部门的一般均衡子模型,然后通过国际间的商品贸易流动将所有子模型连接成为多国、多部门的一般均衡模型。由于模型考察了国内各部门之间和世界各国之间的要素流动,目前已被广泛应用于评估贸易自由化和区域经济一体化的经济效应中。

本文旨在分析RCEP关税减让对东亚贸易格局的影响,RCEP由东盟十国(地区)、中国、日本、韩国、澳大利亚、新西兰等15个成员组成,由于缅甸尚未包含在GTAP数据库中,而文莱的经济总量较小,故本文暂不对二者进行分析。因此,本文将GTAP10数据库中141个国家(地区)划分为16个区域,包含澳大利亚、新西兰、中国、韩国、日本、越南、泰国、新加坡、菲律宾、马来西亚、柬埔寨、印度尼西亚、老挝13个RCEP成员和中国香港地区、中国台湾地区2个非RCEP成员以及世界其他国家(地区)。同时,根据产品属性对产业进行分类,将数据库中的45项货物产品划分为15类产业(见表1),并将电力、燃气、水、建设、贸易等20項服务业合并为1个产业部门,共计16个。

本文GTAP模型的设定不考虑技术壁垒以及其他非关税壁垒,将“进口关税(tms)”作为唯一冲击变量,由于RCEP框架下成员间关税承诺未涉及服务业,故暂不考虑服务业部门,以计算出的成员间(13× 12)③15类货物产品实际降税幅度作为冲击值,运用Gragg求解方法评估RCEP给东亚宏观经济、产品出口以及贸易结构带来的变动效应。

三、东亚贸易结构特征分析

本节将通过考察东亚经济体间贸易结合度指数、货物贸易静态产业内贸易指数以及各经济体在东亚分行业静态产业内贸易指数来呈现东亚贸易结构特征。其中,东亚经济体间贸易结合度指数用来衡量双方贸易相互依存度,反映了双方贸易往来的密切程度;东亚经济体间货物贸易静态产业内贸易指数用来衡量双方贸易往来的产业内贸易程度,即双方贸易往来是以产业内贸易为主,还是以产业间贸易为主;各经济体在东亚分行业静态产业内贸易指数则衡量了单一经济体在整个东亚贸易往来中的产业内贸易程度。

计算东亚经济体间的贸易结合度(TCD)指数⑥(见表2),发现东亚经济体间经贸关系既有联系紧密部分,也有稀疏部分。其中,中国、日本、泰国、马来西亚、越南、印尼在东亚经贸网络中处于核心位置,与10个及以上经济体双边贸易结合度指数高于1,韩国、新加坡、菲律宾和中国台湾地区在东亚的经贸联系程度也很高,与9个经济体双边贸易结合度指数高于1,但柬埔寨、老挝和中国香港地区在东亚贸易格局中则处于边缘化位置,与其他经济体联系松散,尤其是老挝在东亚仅与中国、越南、泰国的双边贸易结合度指数大于1。

计算东亚经济体间货物贸易静态产业内贸易GL指数(见表3)。东亚经济体间GL指数既有大于0.5部分,也有小于0.5部分,但以大于0.5为主要分布,这表明东亚经济体间货物贸易表现出产业内贸易与产业间贸易并存的分工格局,但产业内贸易表现更为显著。观察经济体在东亚的产业内贸易GL指数均值,发现中国、日本、马来西亚的产业内贸易特征最为显著,与其他经济体间产业内贸易GL指数均值分别为0.72、0.74、0.75,此外,韩国、越南、泰国、新加坡、印度尼西亚的产业内贸易程度也较高,GL指数均值均高于0.6,而柬埔寨、老挝、中國香港地区产业内贸易水平则偏低,GL指数均值分别为0.43、0.44、0.35。可见,中国、日本在推动东亚贸易分工中作用关键,而柬埔寨、老挝在东亚生产分工格局中所处位置偏低,深度融入东亚产业内贸易格局的能力尚显不足。

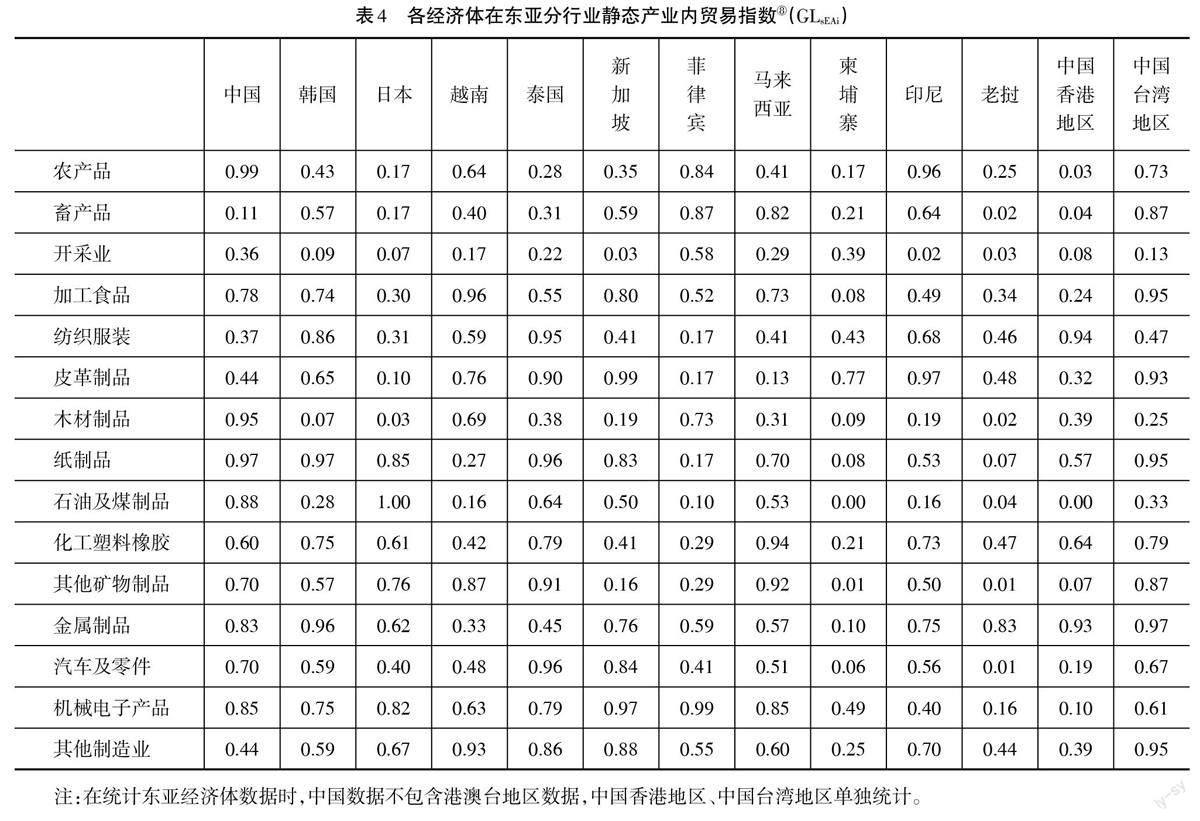

计算各经济体在东亚分行业静态产业内贸易GL指数(见表4)。可以发现,东亚分行业贸易分工也表现出产业内贸易与产业间贸易并存的特征。其中,产业内贸易突出表现在制造业部门,纸制品、石油及煤制品、化工塑料橡胶、其他矿物制品、金属制品、汽车及零件、机械电子产品、其他制造业产业内贸易特征明显,尤其是纸制品、金属制品、机械电子产品、其他制造业是东亚产业内贸易发生的主要部门,在东亚均有9个及以上经济体的GL指数高于0.5。而在非制造业部门,产业间贸易特征明显,农产品、畜产品、开采业的GL指数多低于0.5,尤其是开采业,仅有菲律宾的GL指数略高于0.5,为0.58。

从各经济体在东亚分行业静态产业内贸易特征来看,东亚产业内贸易发展存在较为明显的层级差异。其中,日本在东亚的产业内贸易高度集中在制造业部门,纸制品、石油及煤制品、化工塑料橡胶、其他矿物制品、金属制品、机械电子产品、其他制造业产业内贸易特征明显,以资本密集型和技术密集型产品为主;中国、韩国在东亚的产业内贸易特征也显著表现在制造业部门,纸制品、化工塑料橡胶、其他矿物制品、金属制品、汽车及零件、机械电子产品的产业内贸易GL指数均高于0.5,此外,在加工食品等非制造业部门也表现出一定产业内贸易特征;东盟在东亚的产业内贸易发展则在加工食品、皮革制品、机械电子产品、其他制造业等部门高度聚集,如在机械电子产品方面,越南、泰国、新加坡、菲律宾、马来西亚均基于产业内贸易深度参与到东亚贸易分工体系之中。

四、模拟结果分析

RCEP涵盖内容广泛,包含货物贸易、原产地规则、服务贸易、投资等多个领域。在货物贸易方面,各成员纷纷制定关税承诺表,以明确对其他成员的降税安排。由于RCEP关税承诺表⑨基于2012年《协调制度》(HS2012)所制定,故本文根据WITS(World Integrated Trade Solution)公布的GTAP与HS2012对照表将关税承诺表中的HS税目⑩汇总到GTAP产业分类中,基于成员间的基准税率、降税安排及2017-2019年HS6位码商品进口均值⑪,计算成员间15类货物产品在RCEP生效后3阶段(第一年、第十年、完全生效)的降税幅度,并以此作为冲击,对RCEP给东亚宏观经济、产品出口以及贸易结构带来的变动效应展开评估。其中,在宏观经济层面,从变动额和变动幅度双重维度考察各经济体的GDP、进口、出口的变动效应;在产品出口层面,考察RCEP完全生效后,东亚经济体间双边出口变动和各经济体对东亚分行业的出口总变动;在贸易结构层面,考察RCEP生效前至完全生效后东亚经济体间贸易变动来源以及各经济体对东亚分行业贸易变动的来源,即贸易变动主要来源于产业内贸易还是产业间贸易。

(一)宏观经济变动效应

如表5所示,RCEP生效第一年,虽然RCEP成员间降税力度较小,但仍将给东亚经济体带来一定经济影响。其中,越南、菲律宾、韩国等成员的增长效应会较为明显,GDP将分别增长0.14%、0.06%、0.05%,进口、出口将分别增长1.70%、0.69%、1.29%和1.32%、1.10%、0.72%,但中国香港地区、中国台湾地区被排除在RCEP框架之外则将遭受贸易转移冲击,中国香港地区进口将下降0.06%,中国台湾地区GDP、进口、出口将分别下降0.01%、0.29%、0.11%。

RCEP生效第十年,东亚经济体所受经济影响将持续加深。一方面,除泰国、新加坡、菲律宾、马来西亚以及中国香港地区、中国台湾地区的GDP变动幅度较第一年近似无变化外,其余经济体的GDP变动仍以正向为主,其中,韩国、柬埔寨、老挝增长幅度最为显著,将分别较第一年增长0.09%、0.09%、0.14%,中国、日本、韩国则增长金额最突出,将分别较第一年增长50.91亿美元、17.87亿美元、12.89亿美元。另一方面,RCEP降税幅度的深入将使中国香港地区、中国台湾地区两个RCEP区域外经济体的进出口进一步受到冲击,同时泰国、新加坡等RCEP区域内成员的进出口也将面临一定阻碍。其中,中国台湾地区所受冲击严重,进口、出口将分别较第一年下降0.63%和0.15%,而泰国、新加坡、菲律宾、马来西亚的进口将分别较第一年下降0.01%、0.14%、0.29%、0.14%,以及新加坡出口将较第一年下降0.11%。

RCEP完全生效后,东亚经济体各项经济指标进一步发生变动,但相较第十年变动幅度不会很大,这与RCEP在生效前期降税力度很大,而后期关税降低幅度较小有直接的关联。RCEP最终将使东亚经济受到正负双向影响,中国、韩国、日本等绝大多数经济体将从中获益,经济增长、贸易扩张,且中国、韩国、日本、越南的变动效应最为显著,GDP将分别增长0.08%、0.15%、0.07%、0.20%,合计143.19亿美元,进出口将分别增长2.17%、3.99%、3.49%、3.22%和1.41%、1.89%、0.90%、3.11%;但部分经济体也将遭受一定冲击,其中,泰国、马来西亚、中国台湾地区GDP将分别下降0.91亿美元、0.07亿美元、0.91亿美元,新加坡、马来西亚以及中国香港地区、中国台湾地区进口将分别下降5.07亿美元、2.03亿美元、2.91亿美元、30.85亿美元,新加坡、中国台湾地区出口将分别下降2.52亿美元、11.08亿美元。无论从GDP变动效应还是进出口变动效应来看,中国台湾地区负向变动最明显。

(二)产品出口变动效应

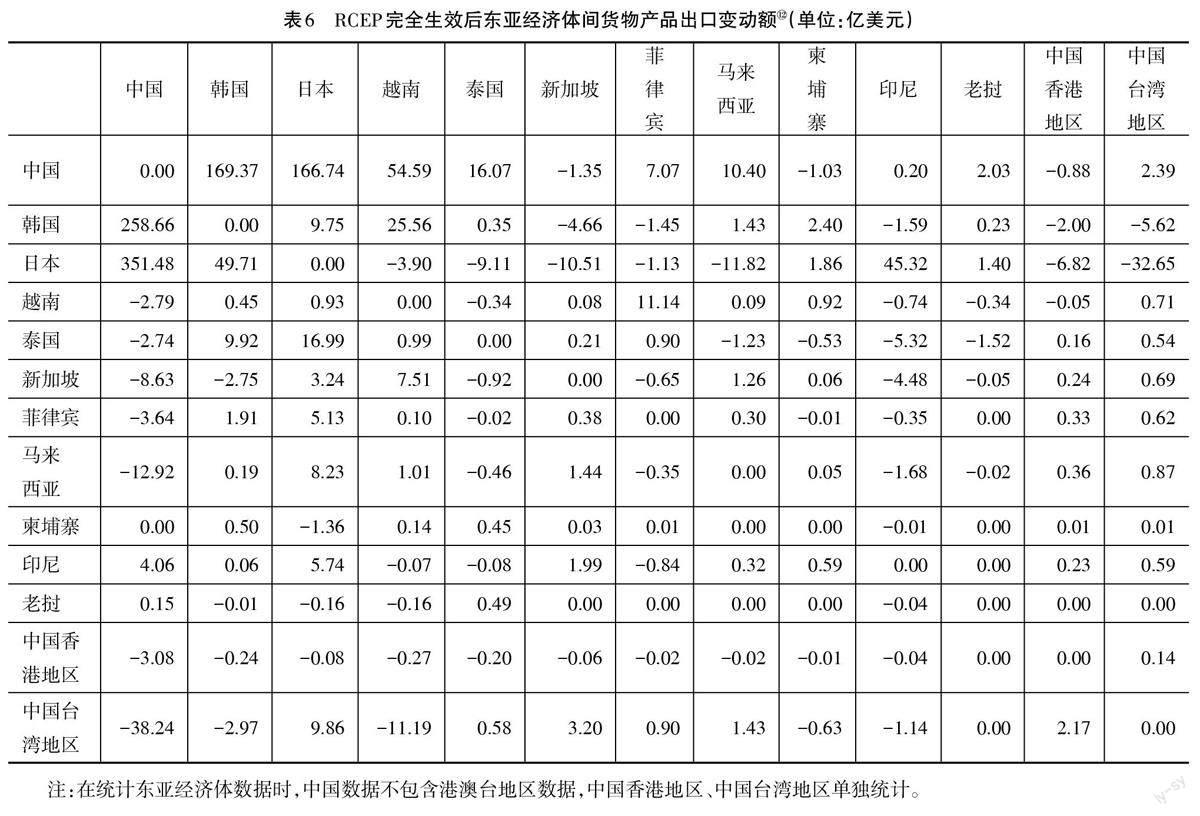

表6呈现了RCEP完全生效后东亚经济体间货物产品出口变动情况。从经济体间出口变动效应来看,东亚RCEP成员间贸易规模扩大效应明显,出口变动普遍为正,尤其是中日韩作为东亚三大经济体,RCEP框架下首次建立自贸关系,将深度密切三者经贸关系,出口规模将显著增长,中日、中韩双边出口增长均将超过百亿美元,而中国香港地区、中国台湾地区由于未能加入RCEP则恐在东亚贸易往来中面临“边缘化”风险,中国香港地区除对中国台湾地区出口将增加外,对东亚其余经济体出口均将减少,尤其是中国台湾地区不仅对越南、韓国、印尼、柬埔寨的出口分别下降11.19亿美元、2.97亿美元、1.14亿美元、0.63亿美元,对中国(不包含港澳台地区)出口更将减少38.24亿美元。

从经济体对东亚出口变动总效应来看,中国、韩国、日本、越南、泰国等经济体对东亚出口将呈扩张趋势,其中,中国、韩国、日本出口增长效应最为突出,将分别增长425.58亿美元、283.07亿美元和373.83亿美元,同时,越南、泰国、印度尼西亚对东亚的出口增长也较为显著,将增长超过10亿美元,但新加坡、马来西亚、柬埔寨以及中国香港地区、中国台湾地区对东亚的出口则将收窄,尤其是中国台湾地区恐将在东亚贸易往来中面临边缘化风险,对东亚出口合计减少36.03亿美元。

RCEP完全生效后东亚出口产品格局也将发生显著变化(见表7)。RCEP完全生效后,中国、韩国、日本凭借自身产品强劲竞争能力对东亚产品出口将高度扩张,其中,中国对东亚出口将全面扩张,韩国仅有纸制品对东亚出口将下降0.30亿美元,日本则除农产品、纸制品对东亚出口分别下降0.04亿美元、2.26亿美元外,其余产品对东亚出口均将增长,且三者对东亚出口扩张最为显著的产品均将为机械电子产品。东盟对东亚出口变动会因RCEP框架下降税安排以及各自竞争力的强弱而有所差异,整体来看,东盟在农产品、加工食品、纸制品、石油及煤制品、化工塑料橡胶等制造业部门对东亚出口将显著扩张,而畜产品、纺织服装等部门对东亚出口将明显削弱。然而,中国香港地区、中国台湾地区被排除在RCEP框架之外,对东亚出口将严重受阻,中国香港地区对东亚出口增加的产品将仅有开采业、纸制品;中国台湾地区则除纸制品、金属制品、其他制造业对东亚出口将增加0.16亿美元、1.39亿美元、0.32亿美元外,其余产品对东亚出口均将有不同程度下降。

(三)贸易结构变动效应

RCEP的建成也将深度改变东亚经济体间的贸易结构,基于RCEP生效前到完全生效后东亚经济体间货物贸易变动额计算产业内贸易MIIT指数(见表8)⑭。在RCEP框架下,东亚经济体间货物贸易变化量将主要来源于产业间贸易,经济体间MIIT 指数将普遍小于0.5,且以0为主要分布,如老挝、菲律宾将分别与10个和9个经济体间的MIIT指数为0,中国香港地区与东亚经济体间MIIT指数均将小于0.5,且与7个经济体间MI⁃IT指数为0。但也有经济体间贸易变化将主要由产业内贸易贡献,如中国-韩国、中国-日本、韩国-新加坡、新加坡-马来西亚、新加坡-柬埔寨等MIIT指数将大于0.5,尤其是新加坡-马来西亚、泰国-中国台湾地区的MIIT指数将分别为0.93、0.96。

基于RCEP生效前到完全生效后经济体在东亚分行业贸易变动额计算产业内贸易MIIT指数(见表9)。

从经济体MIIT指数来看,RCEP框架下,中国、韩国将以产业内贸易形式更深度融入东亚贸易格局之中,在东亚的贸易变动将主要来源于产业内贸易,分别有8项、10项产品的MIIT指数高于0.5,且韩国贸易变动中的产业内贸易贡献程度尤为突出,其行业MIIT指数的均值将为0.61,是东亚唯一一个MIIT指数均值将高于0.5的经济体;但其他经济体在东亚的贸易变动将以产业间贸易为主要来源,尤其是越南、菲律宾、柬埔寨在东亚的贸易变动将显著来源于产业间贸易,分别有14项、13项、13项产品的MIIT指数将小于0.5,且MIIT指数均值显著偏低,分别为0.12、0.21、0.16。从分行业MIIT指数来看,在东亚贸易格局中,机械电子产品、化工塑料橡胶的产业内贸易趋势将强化,贸易变动将主要来源于产业内贸易,机械电子产品在东亚仅有越南、中国香港地区的MIIT指数将小于0.5,且泰国、菲律宾、印度尼西亚、中国台湾地区的MIIT指数将接近于1,化工塑料橡胶在东亚则有9个经济体的MIIT指数将大于0.5,介于0.59~0.95之间;但其余行业的贸易变动将以产业间贸易为主要贡献,尤其是农产品、木材制品、纸制品、石油及煤制品、汽车及零件等在东亚均将有11个及以上经济体的MIIT指数小于0.5。

五、结论

本文在深入分析东亚贸易结构特征的基础上,基于全球贸易分析模型GTAP 及RCEP的实际降税幅度,从宏观经济、产品出口、贸易结构视角分析了RCEP给东亚经济体带来的影响,研究结论如下:

一是RCEP将对东亚经济产生正负双向影响。中国、韩国、日本、越南、菲律宾、柬埔寨、印度尼西亚、老挝等经济体将获得积极的贸易创造效应,泰国、新加坡、马来西亚以及中国香港地区、中国台湾地区则将遭受一定经济冲击,且无论从GDP变动效应还是进出口变动效应来看,中国、日本、韩国增长效应均最為显著,而中国台湾地区所受经济冲击最为突出。

二是RCEP生效将促进东亚出口格局发生变化。一方面,RCEP成员间贸易往来将明显扩大,尤其是中日韩作为东亚三大经济体,RCEP框架下首次建立自贸关系,将深度密切三者经贸关系,而中国香港地区、中国台湾地区由于未能加入RCEP则在东亚贸易往来中面临“边缘化”风险。另一方面,中国、日本、韩国、越南、泰国等经济体对东亚出口将呈明显扩张趋势,且中国、日本、韩国出口增长效应最为突出,但新加坡、马来西亚、柬埔寨以及中国香港地区、中国台湾地区对东亚的出口则将下降,尤其是中国台湾地区所受冲击将最为严重。再一方面,中国、韩国、日本凭借自身强劲竞争能力对东亚产品出口将高度扩张,而东盟对东亚产品出口则将扩张和收窄部分兼具;中国香港地区、中国台湾地区由于被排除在RCEP框架之外对东亚出口将遭受严重冲击,产品出口广泛削弱。

三是RCEP的建成还将改变东亚贸易结构。RCEP生效前,东亚贸易格局中的产业内贸易特征尤为明显,然而,在RCEP框架下,除中国-韩国、中国-日本、韩国-新加坡等少数经济体间产业内贸易程度将进一步深化,贸易变动以产业内贸易为主要来源外,东亚经济体间贸易变化将主要来源于产业间贸易。同时,除中国、韩国将以产业内贸易形式更深度融入东亚贸易格局之中以及机械电子产品、化工塑料橡胶在东亚的产业内贸易趋势将强化外,RCEP框架下东亚的贸易货物变动将以产业间贸易为主要贡献。

RCEP作为全球体量最大、涵盖东亚经济总量最多的多边自由贸易协定,其对东亚的经贸影响是深远的。尽管本文基于货物贸易视角分析表明,RCEP生效将使东亚部分RCEP成员遭受小幅冲击,但RCEP作为高水平自贸区,包含内容广泛,随着RCEP所构建的高水平经贸规则持续释放效应,区域内成员无疑将获得显著的贸易和福利效应。当今世界正经历百年未有之大变局,不稳定不确定性因素显著增多,影响东亚供应链以及贸易格局的稳定和安全。因此,全面促进RCEP的生效与实施,充分激发RCEP的经济效应,携手做大、做强东亚经济蛋糕对于各经济体至关重要。同时,RCEP生效将深度密切中日韩的经贸关系,以RCEP生效为契机,努力实现中日韩FTA建设的重大突破,加快形成更高水平的中日韩自贸区网络,实现三国互利共赢,共同引领东亚区域经济发展,对中日韩亦尤为重要。此外,对于被排除在RECP框架外的中国香港地区、中国台湾地区,加快寻求加入RCEP更是其经济发展的重要议题。