卡塔尔LNG 产业前景分析及对中国油气公司启示

2024-01-15张清云

张清云

(中国石油化工集团有限公司国际合作部,北京 100728)

截至2023 年6 月,中东地区与我国签订共建“一带一路”合作文件的国家已达20个,“一带一路”倡议在中东地区进展显著,中国与卡塔尔液化天然气(LNG)领域的合作是最具成效的典范。近年来,中卡两国已逐步形成以油气合作为主轴、以基础设施建设为重点、以金融和投资为新增长点的合作新格局。卡塔尔油气资源丰富,是全球主要的LNG出口国,而中国是全球最大的能源消费国之一。自2020年起,中国成为卡塔尔最大贸易伙伴国[1]。研究和分析卡塔尔LNG业务发展战略和合作模式,有助于中卡双方在优势互补的基础上推动能源可持续发展,进而巩固“一带一路”倡议的战略成果。

1 卡塔尔LNG 资源基础

卡塔尔油气资源丰富,据《世界能源统计2023》,截至2022 年底,卡塔尔石油探明储量26亿吨,约占全球的1.5%,居世界第14位;石油年产量7 410 万吨,约占全球的1.7%,居世界第14位;天然气探明储量24.7 万亿立方米,约占全球的13.1%,仅次于俄罗斯和伊朗,居世界第3 位;天然气年产量1 784亿立方米,约占全球的4.4%,居世界第6位[2]。

20 世纪80 年代前,卡塔尔以石油生产和出口为主。1971年卡塔尔发现了北方气田,但由于技术和经济风险暂时搁置。后来由于石油输出国组织的石油限产政策,卡政府开始寻求摆脱经济发展单一依赖石油出口的模式。1987年起,随着北方气田的开发和投产、液化厂投运和LNG 出口,LNG业务成为卡塔尔的支柱产业[3-4]。据国际天然气联盟(IGU)《2023世界LNG报告》显示,2022 年全球LNG 贸易量达4.015亿吨,其中卡塔尔LNG出口量约占全球的20%,仅次于澳大利亚和美国,居世界第3位[5]。

2 卡塔尔LNG 业务发展战略

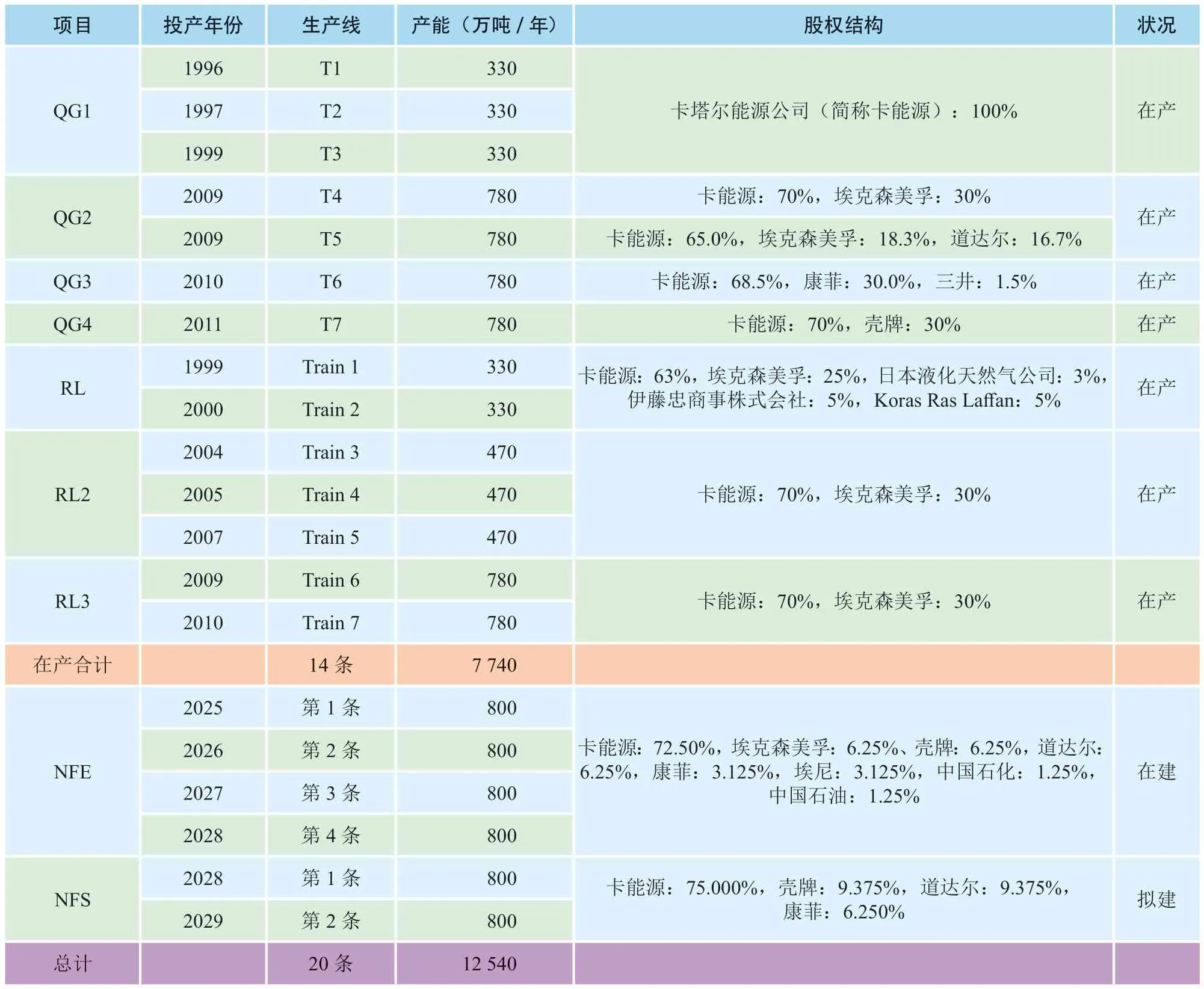

卡塔尔一方面推出“2030 国家愿景”规划,旨在实现卡塔尔经济多元化,另一方面追求在全球LNG市场的领先地位。2017年,卡塔尔宣布建设北方气田扩能项目(简称NFE项目),新建4条LNG 生产线,每条生产线产能均为800 万吨/年,总投资287.5亿美元,随后又宣布进行北方气田扩能项目二期(简称NFS项目),再建2条LNG生产线,每条生产线产能均为800万吨/年。全部达产后,产能将增至1.26亿吨/年。预计到2029年,全球40%的LNG新增产能来自卡塔尔,使卡塔尔稳固其在全球LNG 产业中不容忽视的市场主导地位。卡塔尔各条LNG生产线的基本合作情况见表1。

表1 卡塔尔在产LNG 生产线基本情况

2.1 经营管理模式分析

卡塔尔LNG产能全部由卡能源与几家国际石油公司成立的合资公司拥有。卡能源早期曾设立2个子公司,即卡塔尔天然气公司和RasGas公司,代表各合资公司管理和运营LNG业务。2018年,2个子公司合并成为Qatargas(简称卡气),2023年9月14日,卡气更名卡能源LNG公司。为提高卡能源LNG贸易能力,2020年,卡能源设立了一个全资子公司,即卡塔尔能源贸易有限责任公司,总部设在多哈,任务是在全球范围内建立包括第三方和权益LNG在内的多元化的LNG资源组合。

卡能源通过2 个全资子公司,即卡能源LNG公司和卡能源贸易有限公司,分别将卡塔尔国内所有LNG 产能以及全球第三方和权益LNG 产能的经营和管理掌控在自己手中,可以全面开展和优化LNG资源的配置和全球贸易。

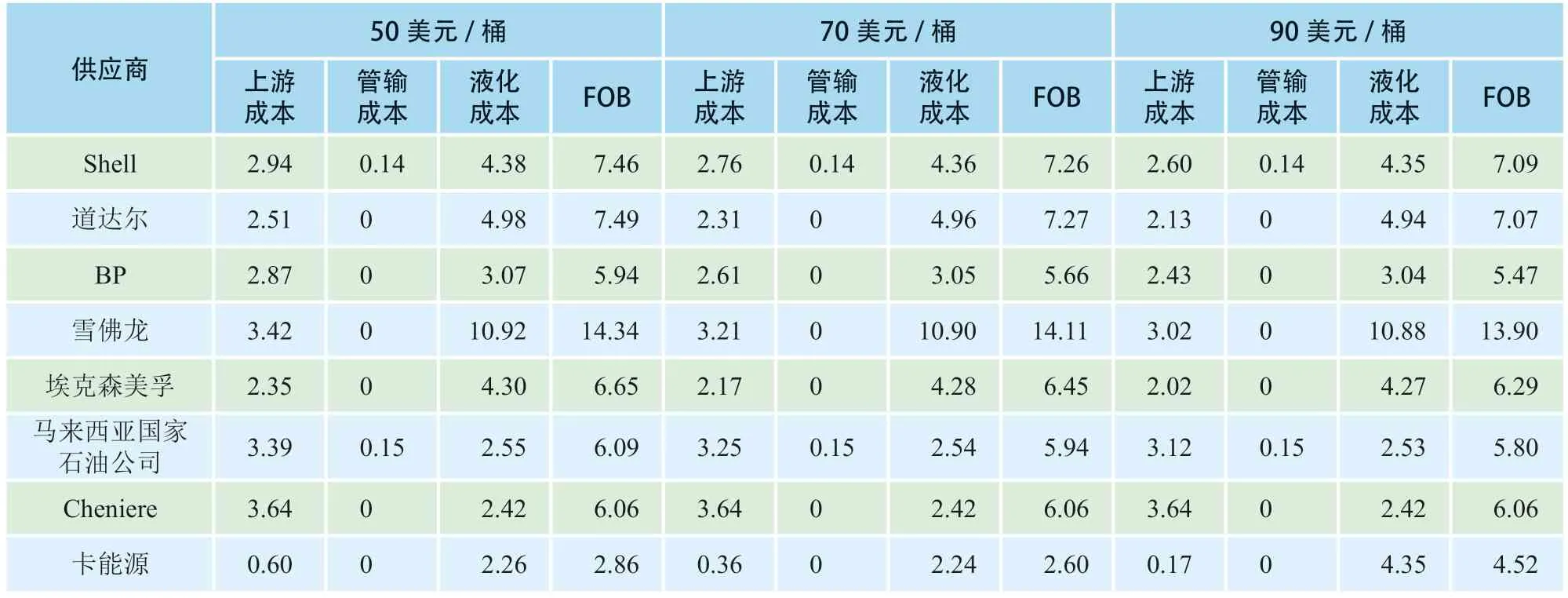

2.2 LNG 项目成本分析

凭借其丰富的资源、规模化的生产和优越的地理位置,卡塔尔LNG具有明显的价格优势。与主要的LNG供应商相比,在不同油价水平下、内部收益率(IRR)10%条件下,卡塔尔的LNG 项目在上游、管输和液化环节都具有明显的成本优势(见表2)。

表2 不同油价水平下LNG 供应商离岸价格(FOB)构成[6] 美元/百万英热

除了成本优势,值得注意的是,卡能源计划投资7 亿美元将NFE 项目的温室气体排放量(与其他类似LNG 项目相比)减少30%[7]。卡能源宣称其LNG的碳强度可能是世界最低的。

2.3 卡塔尔对LNG 产业的全球布局

2.3.1 引入国际石油公司,加速卡塔尔LNG 资源高效开发

卡塔尔油气出口收入丰厚、经济增长前景稳定,加之日益完善的基础设施和不断改善的营商环境,为外国企业投资提供了良好的发展空间[1]。卡塔尔对外合作态度积极,愿意与国际公司合作开发其丰富的资源。因此,在保证卡能源绝对控股的前提下,全球油气市场中的各类主体,无论是埃克森美孚、壳牌等大资源商,还是中国、日本等消费国石油公司均有参与机会。

卡塔尔各LNG项目均为一体化开发生产,初期均设立了合资公司,通过合资公司持有各项目股权。卡能源在各合资公司的股权为63%~75%,引入的合作伙伴包括埃克森美孚、道达尔、壳牌、康菲等国际石油公司。在此基础上,还给予某些重要买家公司,如日本、韩国等公司一些小项目的股份。通过与国际石油公司合作,卡能源获得了资金、技术、人才、管理经验、市场销售等方面的支持。经历20余年努力,成功将北方气田的资源潜力转化为商业气流,打开了14条LNG生产线和后续NFE和NFS项目的开发之路。

2.3.2 与国际石油公司开展LNG 合作,实现全球油气业务扩张

卡能源在LNG业务开发初期,更多的是借助国际石油公司的LNG项目建设运营上的经验及下游市场开发能力。随着LNG 业务走上发展之路,除了将国内LNG资产至少60%的股份掌控在自己手中外,卡能源一是开始掌控LNG产品的最终销售市场,开展LNG销售市场的布局;二是开始在全球范围内布局天然气一体化业务。NFE 和NFS项目推动以来,通过定向引入国际石油公司,换得国际油气业务的参与机会。如通过与埃克森美孚合作,卡能源获得了美国墨西哥湾Golden Pass项目70%股权,并获取进入加拿大、塞浦路斯的气田勘探开发权益;通过与壳牌合作,进入埃及成熟的油气上游领域,收购了纳米比亚和毛里塔尼亚区块权益,收购道达尔南非3 个海上勘探区块权益,进入并逐步拓展在非洲的油气上游业务(见表3)。

表3 2021—2022 年卡能源从国际石油公司并购的海外资产

2.3.3 借助大资源商的销售网络,最大程度控制LNG 销售市场

卡能源初期成立合资公司开展LNG 市场销售,企业运行和业务的执行全部由其下属公司操控。随着实力增强,在后续项目开发中,卡能源除继续由其下属公司卡能源LNG公司运营和执行外,还由国际石油公司承购了部分LNG资源,但直接指定了最终销售市场。特别是在NFE和NFS项目中,卡能源给国际石油公司的部分资源,将销售市场基本限定在了欧洲。同步引入了中国石化和中国石油作为小股东加入,分别承购400 万吨/年LNG 资源,销售市场均限定在中国。卡能源直接将剩余LNG 资源全部自己进行市场销售,进一步提升市场销售地位和影响力。

通过对卡能源已签LNG 长约的统计,从最终销售市场来看,亚洲和欧洲是卡塔尔LNG 的主要销售市场,分别约占全部销售量的77.0%和20.7%。其中,销售至亚洲的LNG 资源中,约60%销售至东亚市场,包括中、日、韩市场;约32%销售至南亚市场,主要包括印度、孟加拉和巴基斯坦;其余销售至东南亚和西亚部分国家,分别占3.3%和5.0%。

2.3.4 配合北方气田扩建,打造LNG 船队并延伸运输业务

卡能源管理着全球最大的LNG船队,2021年共有LNG船70艘,其中,常规船(平均舱容14.2万立方米)25 艘,Q-Flex 船(21.0 万~21.7 万立方米)31艘,Q-Max船(26.6万立方米)14艘。QFlex船已与全球64个LNG码头实现对接,Q-Max船与全球34个LNG码头实现对接。

为了配合北方气田扩建计划,卡塔尔在2019年初正式推出“百船计划”,初步计划建造60 艘LNG船,以支持产能扩张;未来10年,卡塔尔的LNG船建造项目将有望超过150艘。2020年4月,中国船舶旗下沪东中华造船公司(简称沪东中华)获得卡塔尔总额超200亿元人民币的LNG船建造合同。2021 年卡塔尔宣布,其“百船计划”中的首批4艘17.4万立方米LNG船由沪东中华建造。截至2022 年底,卡能源在中韩4 家船企订造了“百船计划”第一批次66艘LNG船订单,韩国三大船企共计揽获54艘,中国沪东中华获得12艘[9]。据悉,卡塔尔“百船计划”第二批次的订单数量相较于第一批次略有减少,约为40艘。

卡塔尔通过打造船队,将LNG运输业务也纳入囊中。2006年后,卡能源签署的长约合同全部为目的港船上交货(DES)合同。特别是卡能源2019年公布并启动百艘LNG船订造计划后,预计今后卡能源仍将以提供DES为主要合作方式,将运输业务把控在自己手中。

通过扩张LNG 运输业务,卡塔尔不仅在国际LNG船运市场占据了一定市场份额,掌握船运的主动性和效益,而且通过绑定运输,有效限制了买方的最终销售市场,最大程度规避了卡塔尔LNG资源在相同市场的不良竞争,保障了卖方利益最大化。

3 已签LNG 长约合同的特点分析

1)计价方式。已签署且在有效合同期内的长约合同,计价方式主要挂靠油价,包括Brent和JCC,占全部合同量的90.3%,其余挂靠气价(4.5%)及其他方式(5.1%)。与油价挂靠计价的长约中,与Brent挂靠计价占67.4%,与JCC挂靠计价占32.6%。与JCC 挂靠计价的长约合同,签署时间主要在2012年之前,之后签署的与油价挂靠计价的长约,基本都是与Brent 挂靠计价。因此,传统油价挂靠计价,仍是卡能源开展LNG长约合作的主要计价方式,其中,与Brent挂靠是当前及今后计价的主要方式。

2)运输方式以DES 为主。DES 合同占全部合同量的75%,FOB合同占比较少。FOB合同中约94.4%签署于2006年之前,之后仅在2015年与印度石油签署过100万吨/年、12年的FOB合同,除此以外,2006年后,卡能源签署的长约合同全部为DES合同。

3)灵活性相对较低。设定买方接收站后一般不允许转卖,或只能在同一个区域内(如中国国内)调换目的港。

总体看来,卡能源在长约谈判中处于主导地位,对其制定的长约合同条款较为坚持。

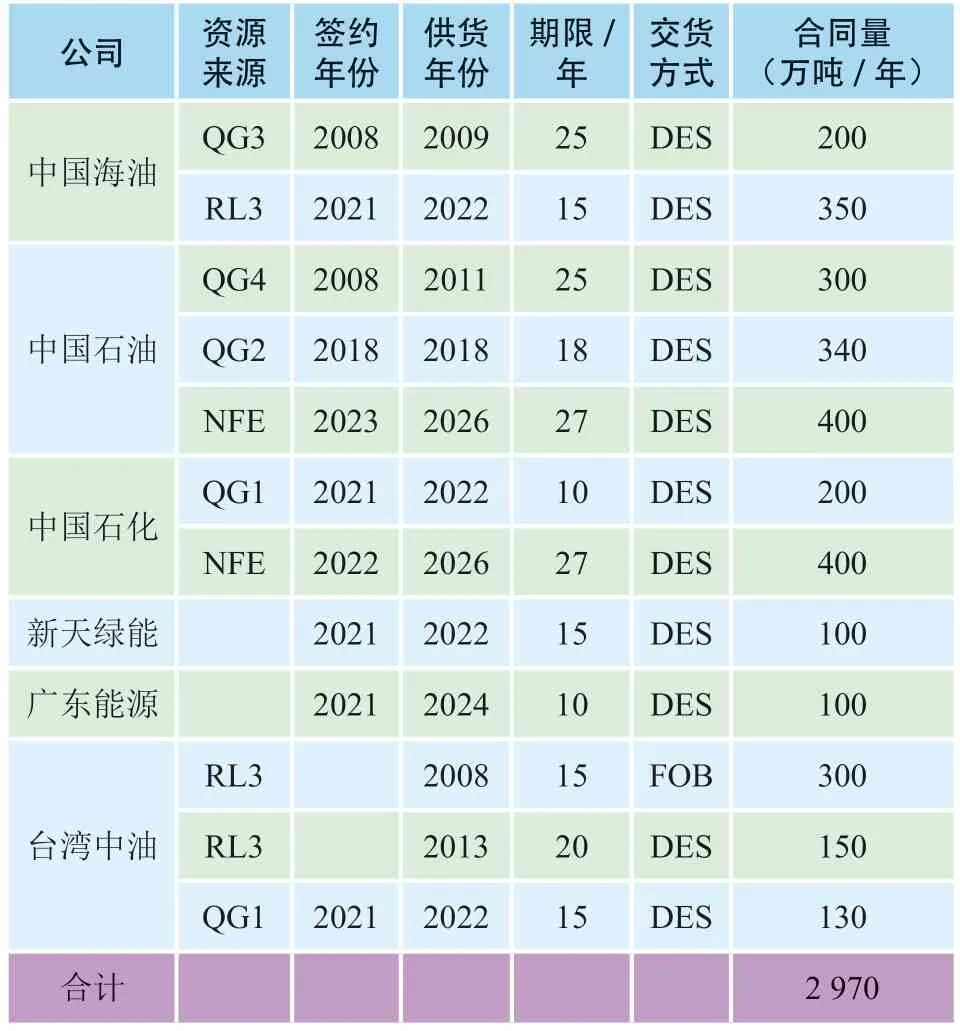

4 卡塔尔与中国油气公司合作概况

中国自2020 年起成为卡塔尔最大贸易伙伴,主要出口机电设备,进口LNG、工业氦气等。2008年4月14日,中国石油与卡塔尔及其合作伙伴壳牌共同签署300 万吨/年、25 年LNG 长约,中国海油与卡塔尔签署200 万吨/年、25 年LNG长约,开启了中国油气企业从卡塔尔进口LNG长约的篇章。2021—2023年,中国LNG长约资源引进快速增长,已签长约合同量接近3 000万吨/年。除了LNG贸易外,中国石油、中国石化和中国海油还参与了卡塔尔上游区块勘探开发合作,但规模较小。其他中国油气公司与卡能源的合作均在贸易领域。中国油气公司与卡塔尔签署的LNG长约情况见表4。

表4 中国公司与卡塔尔签署的LNG 长约情况

卡塔尔在产的7 740万吨/年产能中,有2 170万吨销往中国,占全部产能的28%;LNG长约价格全部与Brent 油价挂靠计价,交货方式以DES为主,仅一个长约以FOB方式交货。

5 中国油气公司与卡塔尔合作机会分析及建议

卡塔尔油气资源丰富,当前国内政治局势较为稳定,社会治安形势良好,政府对外国投资持积极态度,油气合作财税条款优惠。同时,卡塔尔LNG项目开发成本和液化成本低,具备良好的市场竞争力,LNG供应稳定可靠。特别是目前正在推进的NFE和NFS项目,提供了股权和LNG长约合作机会。据了解,在NFE 和NFS 项目之后,卡能源还继续开发新的LNG项目合作,建议中国油气公司在以下方面探索加强合作。

一是根据卡能源通常采用的合作模式,结合卡能源扩张全球油气业务的发展战略,中国油气公司可通过有一定吸引力的资产,包括海外上游勘探开发区块权益、境内接收站、管道、储气库等资产权益、国内销售市场等与卡能源进行交换,获取一体化参与卡塔尔新开发LNG项目合作机会。

二是根据对卡能源长约合同的分析,亚洲仍是卡能源未来新增LNG资源销售的重点区域。中国油气公司可考虑通过多承购LNG资源、接受卡能源运输安排和定价方式等,引入更多供应稳定可靠的LNG资源,并换取上游参股机会。中国油气公司与卡能源谈判时,可以参考日本公司做法适当进行联合,共同与卡能源进行谈判,各取所需,争取最有利的合作条件。具体项目方面,卡塔尔NFE、NFS 项目及后续新项目资源落实、成本低,一体化参与项目合作具有较大吸引力。应抓住卡能源在NFE和NFS项目中引入国际石油公司以外的公司机会,一体化参与项目合作,获得一定比例项目股权和稳定、优质的LNG 资源供应,为后续参与新的LNG项目合作打下基础。

三是探讨第三国等的合作机会。与卡能源探讨在LNG领域的其他合作机会,包括在第三国的合作,如美国墨湾Golden Pass项目合作等。

四是探讨LNG船运领域的合作。中国油气公司自LNG业务发展以来,在国家“国船国造、国货国运”政策的鼓励下,LNG船业务发展也较为迅速。中国公司目前已投入运营并可以实现完全掌控的LNG 船已有17 艘,在建船只10 艘,这还不包括租用的船只,中国船运能力具有一定规模。卡能源已建成规模庞大的LNG船队,可考虑与卡塔尔探讨LNG船和运输方面的国际合作,实现互利共赢。

五是中国油气公司可借鉴与卡塔尔的合作经验,分析和探讨“一带一路”其他中东国家的潜在合作机会,从实际行动践行国家“一带一路”倡议,继续深化中东及全球油气等领域的合作。